金融工程复习提纲郑振龙第四版.docx

《金融工程复习提纲郑振龙第四版.docx》由会员分享,可在线阅读,更多相关《金融工程复习提纲郑振龙第四版.docx(10页珍藏版)》请在冰豆网上搜索。

金融工程复习提纲郑振龙第四版

1.金融工程:

开发设计新型工具和实施金融手段

一、根本目的:

解决金融问题

二、主要内容:

设计、定价与风险管理

三、主要工具:

基础产品与金融衍生产品

四、技术手段:

现代金融学、数理和工程方法与信息技术

五、作用:

促进金融业创新与发展

1.

2.推动金融工程发展的重要因素:

日益动荡的全球经济环境、鼓励金融创新的制度环境、金融理论和技术的发展创新、信息技术的进步、市场追求效率的结果。

3.套期保值者、套利者和投机者。

他们有不同的参与目的,他们的行为都对市场发挥着重要作用。

套保者的操作是为了转移和管理已有头寸的风险暴露,他是衍生证券市场产生和发展的原动力。

套利者则是通过发现现货和衍生证券价格之间的不合理关系,通过同时操作,获取低风险或无风险的套利收益。

他的参与有利于市场效率的提高。

4.一年复利一次:

FV=A*(1+r)^t

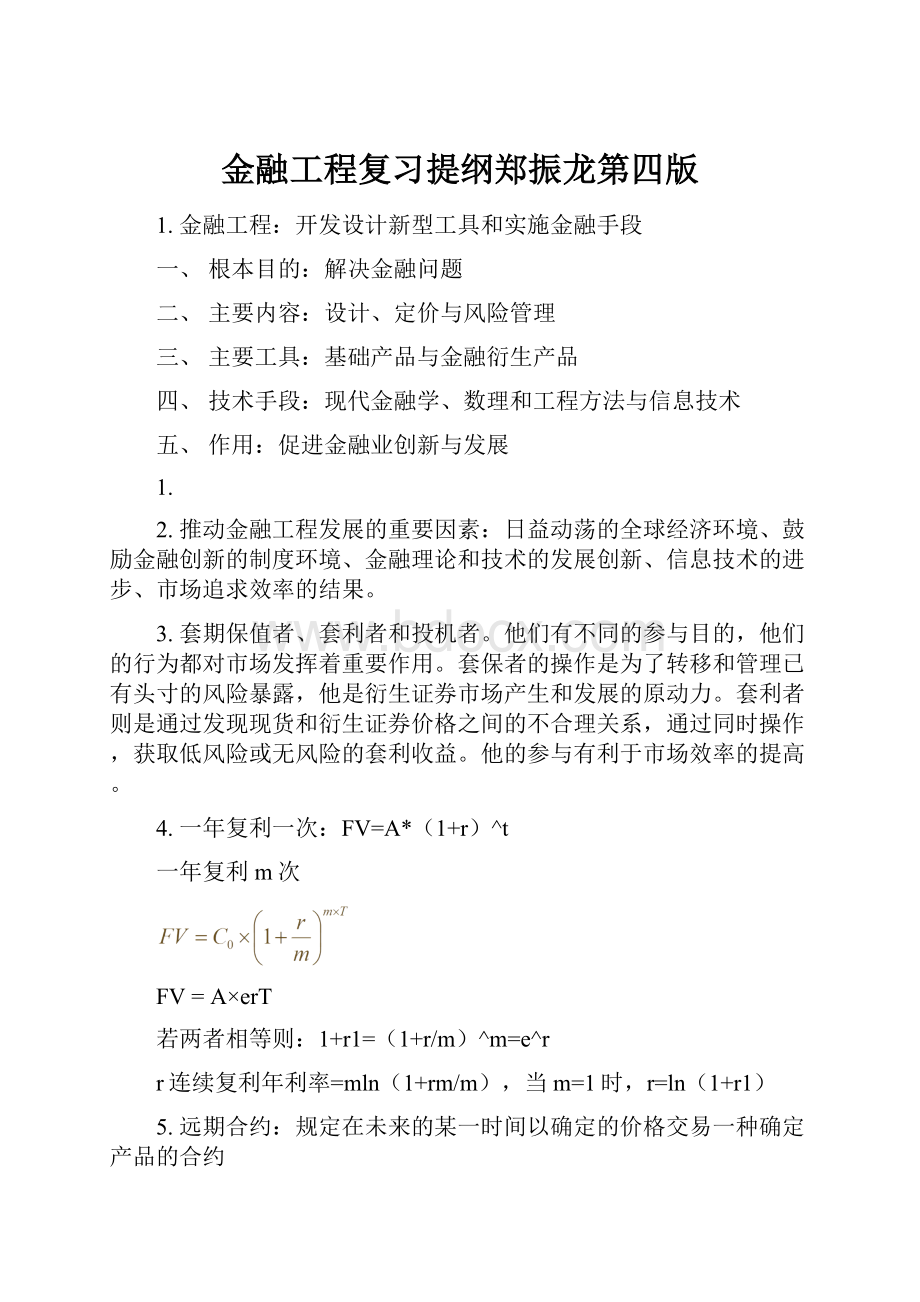

一年复利m次

FV=A×erT

若两者相等则:

1+r1=(1+r/m)^m=e^r

r连续复利年利率=mln(1+rm/m),当m=1时,r=ln(1+r1)

5.远期合约:

规定在未来的某一时间以确定的价格交易一种确定产品的合约

买方、多方、多头:

未来将买入标的物的一方

卖方、空方、空头:

未来将卖出标的物的一方

作用:

确定标的资产未来某时刻的价格,消除价格风险

注意:

1.远期合约不能带来确定盈利;2.是多头双方的零和游戏

6.常见的金融远期合约:

远期利率协议、远期外汇协议、远期股票合约

1.远期利率协议FRA:

某一时刻开始,借贷一笔数额确定、特定货币表示的名义本金的协议。

1*4远期利率(r1*4)表示1个月后开始的期限为三个月的远期利率

2.远期外汇协议FXA:

某一时间按约定汇率买卖一定金额的某种外汇的合约。

本金不可交割远期NDF:

指不交割名义本金,只交割规定汇率与实际汇率的差额。

3.远期股票合约:

某一特定时期按特定价格交付一定数量单个股票或一揽子股票的协议

7.远期市场的交易机制:

分散的场外交易,非标准化合约

优势:

灵活

缺点:

1.市场效率低;2.流动性较差;3.违约风险相对较高

8.金融期货合约:

指在交易所交易的、协议双方约定在将来某一个日期按事先确定的条件(交割价格、交割地点、交割方式)买入或卖出一定标准数量的特定金融工具的标准化协议。

9.常见的金融期货:

股票指数期货、外汇期货、利率期货

10.最早:

1972年5月,芝加哥商业交易所(CME),第一张外汇期货合约。

1975年10月,芝加哥期货交易所(CBOT),第一张利率期货合约。

1982年2月,美国堪萨斯期货交易所,开办价值线综合指数期货交易(股指期货)

11.期货市场的交易机制:

一、集中交易与统一清算

1.交易所:

非营利性的会员制→公司制;职能:

提供交易场地或平台,制定标准交易规则,负责监督和执行交易规则,制定标准的期货合约,解决交易纠纷。

2.清算机构:

附属于交易所(我国)或独立的公司。

职能:

充当每笔交易的媒介

二、标准化的期货合约条款

1.交易单位(合约规模):

沪深300:

每点指数*300;标准普尔500:

每点*250

2.到期时间:

3月循环,3月6月9月12月为到期月;交割月:

一般在每个到期月的第三个星期五最后结算,也有不少是交割期是整个交割月;最后交易日

3.最小价格波动值

4.每日价格波动限制与交易中止规则:

涨、跌停板;熔断机制

5.现金交割、实物交割

三、保证金制度和每盯市结算制度

四、开立期货头寸与结清期货头寸

五、期货报价与行情解读

12.远期价值:

多方的远期价值=标的资产现值—远期合约现值,远期价格与交割价格差异的贴现决定了远期价值

期货价格:

使期货合约价值为零的理论交割价格

13.基本假设:

1.没有交易费用和税收;2.市场参与者能与相同无风险利率借入或贷出资金

3.没有违约风险;4.允许现货卖空;5.市场无套利机会;

6.保证金账户支付相同无风险利率

14.f……远期多头价值;S……远期(期货)标的资产在时间t的价格;F……理论远期(期货)价格;K……交割价格

无收益资产的远期价值:

f=S—Ke^-r(T-t)

无收益资产的现货—远期平价理论:

F=Se^r(T-t)……f=0,K=F

远期价格期限结构:

F’=Fe^[r’*(T’-t)-r*(T-t)]

15.现金收益的现值为I,对黄金白银来说I为负值

1.支付已知现金收益资产的远期价值:

f+Ke^-r(T-t)=S-I

f=S-I-Ke^-r(T-t)

2.支付已知现金收益资产的远期价格:

F=(S-I)e^r(T-t)

3.支付已知收益率资产远期合约的定价:

q为该资产按连续复利计算的已知收益率

f=Se^-q(T-t)-Ke^-r(T-t)

4.支付已知收益率资产的远期价格:

F=Se^(r-q)(T-t)

16.完美市场条件下的持有成本模型:

c表示持有成本

远期价格:

F=Se^c(T-t)

f=Se^(c-r)(T-t)-Ke^-R(T-t)

f=(F-K)e^-r(T-t)

17.消费性资产远期定价公式:

F<=Se^c(T-t)

18.1.基差风险:

基差(b),是指特定时刻需要进行套期保值的现货价格与用以进行套期保值的期货价格之差。

b=H-G……H:

需进行套期保值的现货价格;G:

期货价格

现货价格的不确定性转化为基差的不确定性,基差变动远小于现货变动

2.数量风险:

投资者事先无法确知需要套期保值的标的资产规模或期货合约的标准数量规定无法完全对冲现货的价格风险。

19.套期保值比率:

n=套期保值资产头寸数量/被套期保值资产头寸数量

20.QG为期货合约的数量VG每份合约的规模

最小方差套期保值比率:

n=ρHG*ƠH/ƠG

实际套期保值数量:

N=b*QH/QG

b=b’*H0/G0

N=b’*VH/VG

21.股价指数:

运用统计学中的指数方法编制而成的、反映股市中总体股价或某类股票价格变和走势情况的一种相对指标。

特殊性质:

采用现金结算而非实物交割;合约规模不是固定的,而是等于股指期货的价格点乘以每个指数点所代表的金额。

22.股指期货定价:

F=Se^(r-q)(T-t)

23.CAPM中衡量股票系统性风险的β系数:

β=Ơrirm/Ơrm^2=ρrirm*Ơri/Ơrm

24.买入股指期货份数

β*为0表示卖出

实际中常用:

b'/β*

25.外汇远价值:

f=Se^-rf(T-t)—Ke^-R(T-t)

远期汇率:

F=Se^(r-rf)(T-t)

26.久期套期保值本质:

匹配并对冲组合中的货币久期

基于久期的最优套期保值数量为:

N=DH/DG*VH/VG

27.互换:

是两个或两个以上当事人按照上定条件,在约定的时间内交换一系列现金流的合约,最常见:

利率互换,货币互换

28.

29.

30.互换的多头:

固定利率的支付者;互换的空头:

固定利率的收取者,浮动利率支付者

多头价值:

V互换=Bfl—Bfix

空头价值:

V互换=Bfix—Bfl

固定利率债券的定价公式:

Bfix=Σke^-riti+Ae^-rntn

浮动利率的定价公式:

Bfl=(A+k*)e^r1t1

ri为到期日的LIBOR连续复利即期利率

31.远期利率协议(FRA)互换定价:

空头:

[Ae^rK(T*-T)—Ae^rF(T*-T)]e^-r*(T*-t)

多头:

[Ae^rF(T*-T)—Ae^rK(T*-T)]e^-r*(T*-t)

32.互换风险:

信用风险,市场风险

33.期权:

指赋予其购买者在规定期限内按照双方约定的价格购买或出售一定数量某种资产的权力的合约。

34.期权交易的新趋势:

1.日益增多的奇异期权;2.交易所交易产品的灵活化;3.交易所之间的合作日益加强;4.高频交易日益盛行

35.权证:

允许持有人在约定的时间,按约定的价格向发行人购买或卖出一定数量的标的资产。

权利不同分为:

认购权证,认沽权证;发行者不同:

股本权证(上市公司自己发行),备兑权证(独立的第三方,投行)[差别:

1发行目的不同2发行人不同3对总股本影响不同,股本权证,影响总股本;备兑权证,总股本不会增减]

36.

37.

38.

39.

40.

41.

42.平值点:

使期权内在价值由正直变化到零的标的资产价格的临界点

43.

44.提前执行无收益资产美式看涨期权是不合理的

45.期权定价公式:

46.

47.二叉树,期权价格:

f=e^-rT[P*fu+(1-P)fd]

WelcomeTo

Download!

!

!

欢迎您的下载,资料仅供参考!