财务分析报告14页doc.docx

《财务分析报告14页doc.docx》由会员分享,可在线阅读,更多相关《财务分析报告14页doc.docx(13页珍藏版)》请在冰豆网上搜索。

财务分析报告14页doc

财务分析报告

――比亚迪有限股份公司财务分析

姓名:

***

学号:

2080922***

班级:

经管0**

研究企业:

比亚迪(002594)

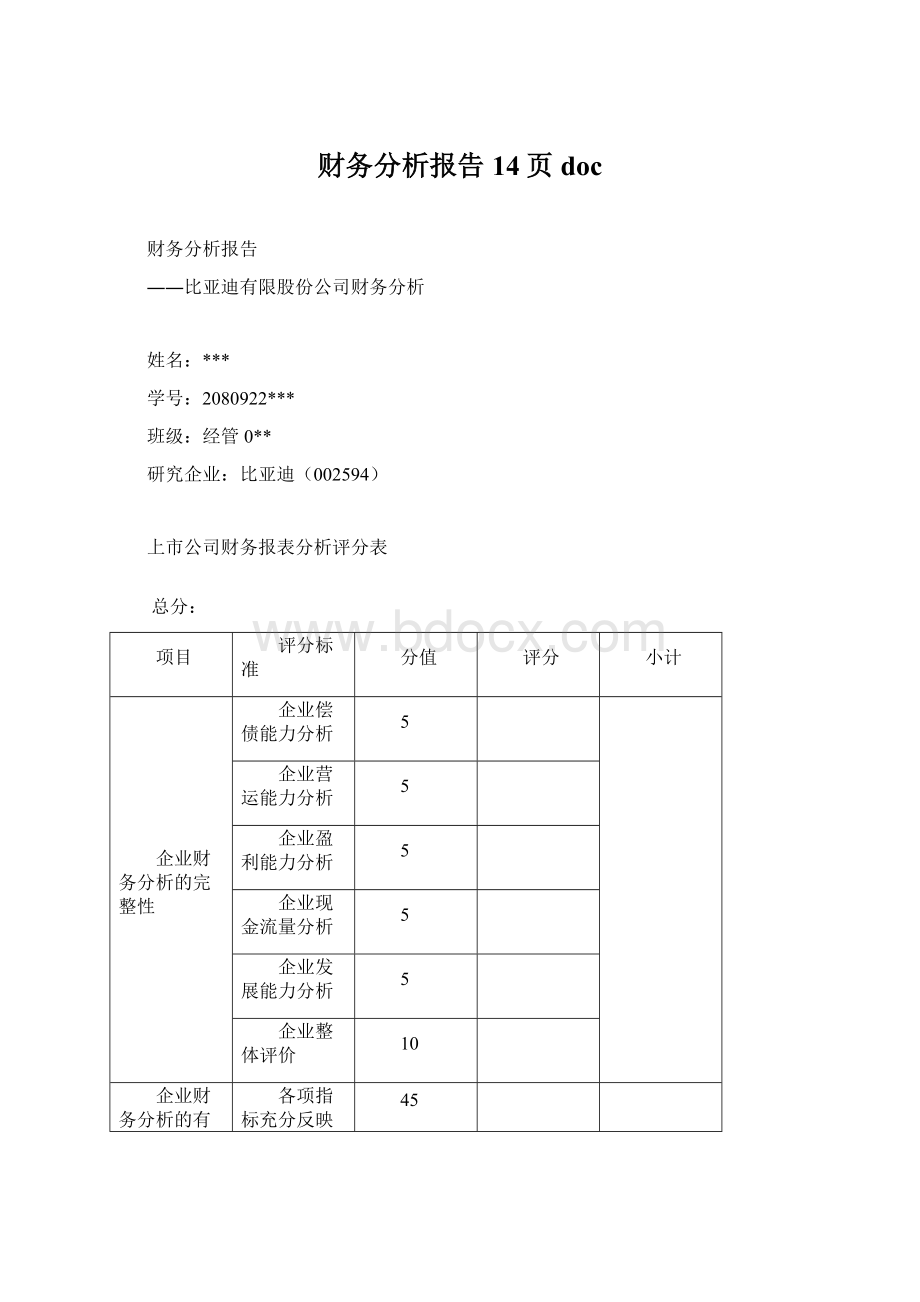

上市公司财务报表分析评分表

总分:

项目

评分标准

分值

评分

小计

企业财务分析的完整性

企业偿债能力分析

5

企业营运能力分析

5

企业盈利能力分析

5

企业现金流量分析

5

企业发展能力分析

5

企业整体评价

10

企业财务分析的有效性

各项指标充分反映公司财务状况

45

各项指标能够反映公司财务状况

35

各项指标勉强反映公司财务状况

25

各项指标不能反映公司财务状况

15

文章整体结构与行文的客观性

结构完整,行文流畅

20

结构较完整,行文较流畅

15

结构不完整,行文不流畅

10

一、比亚迪有限股份公司背景介绍

比亚迪有限股份公司(A股002594)创立于2002年6月,主要从事二次充电电池业务、手机部件及组装业务,以及包含传统燃油汽车及新能源汽车在内的汽车业务。

截止2011年6月,比亚迪有限股份总额2354100000元,其中香港中央结算有限公司持股24.07%(实际持股人为王传福),中美能源控股公司(“股神”巴菲特投资旗舰伯克希尔-哈撒韦公司旗下附属公司)持股9.56%。

比亚迪在广东、北京、上海、长沙、宁波和西安等地区建有九大生产基地,总面积将近1,000万平方米,并在美国、欧洲、日本、韩国、印度、台湾、香港等地设有分公司或办事处,现员工总数已超过14万人。

在最新公布的2009年中国企业500强中,比亚迪排名216位。

2009年10月止,内地汽车销量连月上升,新晋汽车股代表比亚迪(01211)续受追捧。

公司列入富时指数前夕屡创新高,股价连升9天。

公司市值期内增400亿元,至1800亿元,超越欧洲车厂保时捷;并成为全国市值最大车股。

比亚迪公司总裁王传福也因此以350亿身价荣登中国首富的宝座。

比亚迪现拥有IT和汽车以及新能源三大产业。

IT产品主要包括二次充电电池、液晶显示屏模组、塑胶壳、键盘、柔性电路板、摄像头、充电器等。

公司坚持不懈地致力于技术创新、研发实力的提升和服务体系的完善,主要客户为诺基亚、摩托罗拉、三星等国际通讯业顶端客户群体。

目前,比亚迪作为全球领先的二次充电电池制造商,IT及电子零部件产业已覆盖手机所有核心零部件及组装业务,镍电池、手机用锂电池、手机按键在全球的市场份额均已达到第一位。

2009年,比亚迪入选世界纪录协会世界最大手机锂电池生产商,创造了新的世界之最。

二、企业偿债能力分析

(一)短期偿债能力分析

1、比率分析

表1-1是比亚迪公司近四年短期偿债能力比率

表1-1比亚迪股份公司近四年短期偿债能力比率

Ps:

以下涉及2011年数据是指2011年第三季度财务报表数据

图1-2比亚迪股份公司近4年短期偿债能力比率及其趋势图

从表1-2可以看出,比亚迪公司近4年的短期偿债能力较弱。

主要原因是公司从08年流动负债大量增加,11年9月的流动负债是08年末的2.5倍。

其中09年新增短期贷款70多亿,仅11年应付票据就高达54亿。

与之相对的是,流动资产四年仅增长了50亿,始终徘徊在150~200亿之间。

速动比率介于0.4~0.7之间,11年九月为0.4,低于汽车制造业行业平均水平。

比亚迪公司近4年流动比率始终在1.00以下,理论上讲,流动比率指标的下限为1.00,此时企业的流动资产等于流动负债,只有所有流动资产都能及时、足够地变现,不受任何损失地实现周转价值,债务清偿才有物质基础保障,否则,企业就会遇到债务不能及时清偿的风险。

2、趋势分析

公司短期偿债能力的绝对数趋势分析如表1-3

表1-3比亚迪公司短期偿债能力的绝对数趋势分析

表1-4比亚迪公司短期偿债能力绝对数趋势柱形图

从表1-3以及图1-4可以看出,比亚迪公司的货币资金、流动资产和流动负债的绝对值呈现上升趋势,流动资产从144亿增加到198亿,但远远低于流动负债的增加额,流动负债从140亿增加到310亿。

且流动负债内部各项目都表现上升趋势:

经营活动现金净流量呈现上升与下降交替趋势,09年达到119亿,大起大落明显。

结论:

短期偿债能力较弱,存在短期偿债风险

(二)、长期偿债能力分析

1)比率分析

表1-5是比亚迪公司长期偿债能力比率及趋势分析,包括资产负债率、权益乘数、利息保障倍数、偿债保障比率,偿债保障比率是从企业现金流角度分析长期偿债能力,它是负债总额与经营活动现金流量的比值。

表1-5比亚迪公司长期偿债能力比率及趋势分析

表1-6比亚迪公司长期偿债能力的绝对数趋势分析

图1-7比亚迪公司长期偿债能力的绝对数趋势分析折线图

从表1-6及图1-7上看,资产、负债、所有者权益都有大幅增长,而且三者增幅速度基本相同,负债和所有者权益同步增长的同时,也没有打破原来的权益乘数。

2009年由于支付税费及支付其他与经营活动有关现金较少,导致经营活动现金流量大量增加。

公司近4年资产负债率在60%左右,波动较小,鉴于中国国情及公司所处行业,资产负债率还算合理;权益乘数介于1.7~2.0之间,理论上资产负债率在50%左右,权益乘数合理的范围应该在是2.00左右,基本符合。

企业资产对负债的依赖程度不是很高,风险适中。

公司利息保障倍数在3.0左右,通常数值越大,偿债能力越强,表明其经营业务收益偿付借款利息的能力,一般利息保障倍数在3~6之间较合理,公司的息税前利润都有很大部分用于偿还利息支出了

结论:

比亚迪长期偿债能力一般

(三)财务杠杠分析

表1-8比亚迪公司2008-2011年息税前利润和税后利润变动

从2009年和201/年息税前利润变动情况与税后利润变动情况,可以看出财务杠杆的放大效应。

在08年利润只增长的83.3%的情况下,税后利润增长了271.4%,反之在201/年息税前利润下降12.72%,税后利润下降33.48%。

10年开始,比亚迪公司由于经营战略改变及汽车市场受测,导致息税前利润大量减少,并通过财务杠杆效应放大,致使税后利润急剧减少。

二、营运能力分析

比亚迪股份公司2008年至2010年反映营运能力的指标:

应收账款周转率、存货周转率、流动资产周转率、总资产周转率,如表2-1所示

表2-1比亚迪公司营运能力比率及趋势

将表2-1的数据以图的形式表示,见图2-2

图2-2比亚迪公司营运能力比率及趋势

从表2-1及图2-2可以看出,比亚迪公司存货周转率及流动资产周转率逐年增高,比亚迪公司在存货控制上做的的不错,三年平均存货始终在55亿左右;三年平均流动资产保持在160亿左右,收入的增加也导致了流动资产周转率的增加。

理论上一般生产制造企业的存货周转率应达到2~3次,流动资产周转率应达到1~2次,应收账款周转率应达到3~4次。

从图表看,公司都基本超过这个水平,表明公司资金周转速度快,资本流动性强。

比亚迪公司营运能力良好。

三、盈利能力分析

(一、)营运收入分析

表3-1比亚迪公司产品盈利能力指标分析

用折线图表示

图3-2比亚迪公司产品盈利能力变化趋势

比亚迪公司在2008年2009年销量表现颇佳,2008年实现销量20万辆,2009年上半年,轿车销售全国排名第七,同比增长176%,这主要得益于中国汽车市场的迅猛发展和国家对新能源汽车的支持,借此东风,各盈利指标在09年达到顶峰。

进入2010年,随着中国汽车市场的“快车”式增速的结束,市场趋于饱和,国家汽车消费促进政策逐渐淡出,部分城市出台限购或限行政策,民众对新能源汽车持观望态度,都导致了比亚迪汽车销量的下滑。

10年的“退网门”(指自2010年4月比亚迪汽车经销商四川成都平通公司退出比亚迪以来,湖南光大、山东创涨等一些比亚迪汽车经销商也退出了比亚迪销售网)也沉重打击了公司汽车的销售。

综合内因外因,导致10年11年盈利指标的下跌,11年尤为严重。

(二)资产盈利能力指标分析

表3-3比亚迪公司盈利能力比率及趋势

纵观比亚迪公司整体财务指标,2009年是经营情况最好的一年。

从2009年开始至今,集团公司就开始走了下坡路。

随机选取汽车制造业四家上市公司2010年盈利指标与之对比

表3-4行业对比及平均值

从表3-3及表3-4可以看出,比亚迪公司基本资产盈利指标基本和行业平均值持平,每股收益和每股净资产略高于行业水平。

综合表现,比亚迪公司资产盈利能力尚可。

四、发展能力分析

表4-1比亚迪公司发展能力相关指标

公司三年资产平均增长率

三年资产平均增长率=(

-1)x100%

=(

-1)x100%

=28.22%

公司三年资本平均增长率:

三年资本平均增长率=(

-1)X100%

=(

-1)x100%

=19.4%

公司三年营业收入平均增长率:

三年营业收入平均增长率=(

-1)X100%

=(

-1)X100%

=32.2%

三年利润平均增长率=(

-1)X100%

=(

-1)X100%

=19.6%

从个项目近3年的增长变化值可以看出,公司资产规模、资本及收入都在扩大,净利润虽有起伏,但总的来说还是呈上升水平的。

增幅速度良好,高于行业平均水平

五、现金流量分析

现金流量是指某一会计期间内,企业现金流入和流出的数量。

通过分析企业现金流量可了解企业的生存、发展和和获利情况。

此处选取几个现金流量比率了解比亚迪公司的现金流情况。

六、财务综合分析—杜邦分析

比亚迪公司2008-2010年的财务状况和经营成果用杜邦分析体系分析的结果如下图

2010年年末

2009年年末

2008年年末

从图表上看,三年净资产收益率呈大起大落之势,在09年最高达22%;可以看出三年的权益乘数相差不大,主要是总资产收益率起主要因素,究其原因是09年的净利润较多,而贡献最大的因素的是当年成本较低,即成本费用利润率较低。