投资学课程教案.docx

《投资学课程教案.docx》由会员分享,可在线阅读,更多相关《投资学课程教案.docx(28页珍藏版)》请在冰豆网上搜索。

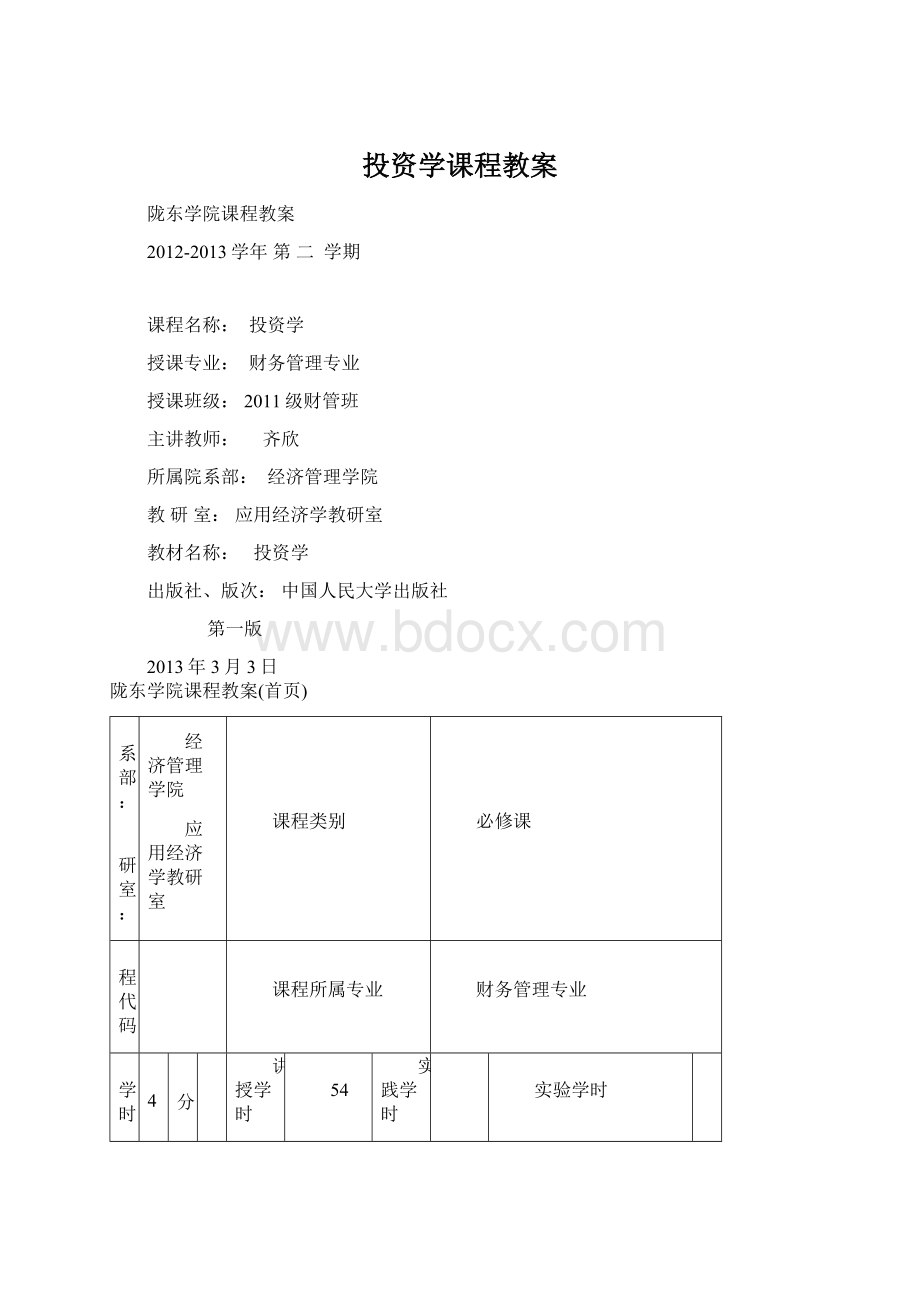

投资学课程教案

陇东学院课程教案

2012-2013学年第 二学期

课程名称:

投资学

授课专业:

财务管理专业

授课班级:

2011级财管班

主讲教师:

齐欣

所属院系部:

经济管理学院

教研室:

应用经济学教研室

教材名称:

投资学

出版社、版次:

中国人民大学出版社

第一版

2013年3月3日

陇东学院课程教案(首页)

院系部:

教研室:

经济管理学院

应用经济学教研室

课程类别

必修课

课程代码

课程所属专业

财务管理专业

总学时

54

学分

3

讲授学时

54

实践学时

实验学时

授课专业

财务管理专业

授课班级

2011级

财管班

教室

逸夫楼211

任课教师

齐欣

职称

讲师

课标分析

《投资学》作为高等院校经济管理专业的重要课程之一,是投资领域诸学科赖以建立和必须依据的业务理论基础。

学情分析

《投资学》是为财务管理专业本科生开设的一门专业必修课,总课时5学时。

本课程的教学对象是具备一定经济学知识和数学基础的二年级学生,因此,课程的教学起点较高并循序渐进,使学生了解投资学的基本理论,开拓理论视野,进而更好的理解专业知识和掌握专业技能;使学生掌握各种投资分析方法和工具,为投资决策及投资实践奠定理论基础。

教材分析

汪昌云,类承曜,谭松涛主编《投资学》,中国人民大学出版社,2009年9月第1版。

教学重点、难点

教学重点:

1、深刻认识投资在社会主义现代化建设中的重要地位和作用;

2、掌握投资的基本理论和基础业务;

3、理解和熟悉投资环境评价、资本结构优化、投资风险衡量、最优资产组合选择、资本资产定价、证券分析、股票估值、债券定价、期权期货定价等理论的基本原理及在投资决策中的应用。

教学难点:

如何灵活的使用投资学的基本理论和基本方法分析指导现实的投资决策和投资实践。

主要教学策略

1、在教学过程中,多采用启发式教学方法,使学生真正理解学科中的基本概念、基本理论、基本思想的本质。

2、在教学过程中,尽可能进行一些相关练习,提高对知识的应用能力。

3、结合实际进行必要的讨论,加深理解课堂讲授的内容。

教学准备

熟悉掌握教材内容;查阅相关的教学资料,为学生们补充一些必要的教材之外的内容;结合相关的热点问题,理论联系实践,加强学生对基础知识的理解和应用。

陇东学院课程教案

课题及课时:

第一章投资学基础(2课时)

授课类型

理论课

授课时间

第一周

教学目标:

通过本章教学,使学生掌握投资的涵义并了解金融市场、金融市场的参与者以及金融产品等知识点。

教学要点:

投资的定义、金融市场及金融产品。

教学重点和难点:

1.投资的定义。

2.投资与投机的区别。

3.金融市场的功能、分类和参与者。

4.金融产品的分类。

5.投资过程管理的步骤。

教学手段与方法:

讲授法、参与法、讨论法

教学过程:

第一章导论

第一节投资的定义

一、投资的定义

二、投资与投机的区别

第二节金融市场和金融产品

一、金融体系的基本功能

二、金融市场

三、金融产品

四、投资过程管理

思考题、讨论题及其他形式的作业:

1.投资的定义是什么?

2.金融市场和金融中介各自发挥着什么样的作用?

3.证券市场的核心功能是什么?

参考资料(含参考书、文献、网址等):

1.朱宝宪主编,《投资学》,清华大学大学出版社.

2.FrankK.Reilly,EdgarA.Nroton著;李月平等译,《投资学》,清华大学出版社.

板书设计:

板书知识要点和需要补充的内容。

(详见讲义)

课后记载与教学反思:

本次课对学生来说是新知识、新领域,学生对经济学知识充满好奇与求知欲,课堂氛围较好,出勤率高。

以后的课程中要更加调动学生的积极性。

课题及课时:

第二章证券的发行与交易(4学时)

授课类型

理论课

授课时间

第二周

教学目标:

通过本章教学,使学生掌握一级市场和二级市场的区别、IPO折价现象、证劵交易所的价格形成机制、证劵监管的形式、股票指数的功能及编制方法等相关知识。

教学要点:

一级市场和二级市场、证劵交易所的价格形成机制、股票指数的功能及编制方法。

教学重点和难点:

重点:

1、一级市场和二级市场的区别。

2、证劵交易所的价格形成机制。

3、股票指数的功能及编制方法。

4、证劵监管的形式。

难点:

1、证劵交易所的价格形成机制。

2、股票指数的编制方法。

教学手段与方法:

讲授法、参与法、讨论法

教学过程:

第二章证劵的发行与交易

第一节一级市场

一、证劵公开发行的程序

二、IPO折价现象

三、证劵发行的成本

第二节二级市场

一、二级市场的分类

二、市场的结构

三、二级市场的价格形成

第三节证劵市场的监管

一、证劵监管的目标与原则

二、我国现行证劵监管体系

三、监管的形式

第四节股票指数

一、股票指数的功能

二、股票指数的编制和计算

三、著名指数的介绍

思考题、讨论题及其他形式的作业:

1.证劵市场的主要交易形式有哪些?

2.如果某股市选取A、B、C三只股票为样本股,某日收盘价分别为150元、50元、40元,并公布B股票以一股送一股的方式将股本扩大一倍,次日的开盘价变为150元、25元、40元,收盘价变为140元、29元、45元。

假定该股市基期均价为100元,并将此作为指数100点,请根据修正平均数法计算该市场指数。

3.简述股票指数的功能。

参考资料(含参考书、文献、网址等):

1.朱宝宪主编,《投资学》,清华大学大学出版社.

2.吴晓求主编,《证券投资学》,中国人民大学出版社.

3.FrankK.Reilly,EdgarA.Nroton著;李月平等译,《投资学》,清华大学出版社.

板书设计:

板书知识要点和需要补充的内容。

(详见讲义)

课后记载与教学反思:

课题及课时:

第三章证劵的收益与风险(4学时)

授课类型

理论课

授课时间

第三周

第四周

教学目标:

通过本章教学,使学生掌握收益与风险这两个金融学中最基本的概念、收益与风险的比较及度量指标以及投资者的风险态度。

教学要点:

收益与风险的概念、度量及投资者的风险态度。

教学重点和难点:

重点:

1.收益的概念及度量指标。

2.风险的来源。

3.风险的比较及度量指标。

4.投资者的风险态度及风险规避的度量方法。

难点:

1、风险的度量指标。

2、风险规避的度量方法。

教学手段与方法:

讲授法、参与法、练习法

教学过程:

第三章证劵的收益与风险

第一节收益的度量

一、持有期收益率

二、多期收益率的衡量

三、投资组合的收益率

四、期望收益率

第二节风险的度量

一、风险的定义与来源

二、不同资产风险的比较

三、风险的度量

四、资产组合的风险

第三节风险态度及其度量

一、投资者的风险态度与效用函数

二、风险规避的度量

三、风险规避的比较

思考题、讨论题及其他形式的作业:

1.假设某投资者持有股票X和Y,对应着未来可能发生的不同宏观经济环境,两只股票的收益率如下表所示:

使计算投资组合的期望收益率及期望收益率的方差。

2.假设某资产组合中包含三个风险资产,在某一持有期内,每种资产的收益和市场价值如下表所示。

使计算该资产组合在持有期内的收益率。

参考资料(含参考书、文献、网址等):

1.朱宝宪主编,《投资学》,清华大学大学出版社.

2.吴晓求主编,《证券投资学》,中国人民大学出版社.

3.FrankK.Reilly,EdgarA.Nroton著;李月平等译,《投资学》,清华大学出版社.

板书设计:

板书知识要点和需要补充的内容。

(详见讲义)

课后记载与教学反思:

课题及课时:

第四章最优资产组合选择(4学时)

授课类型

理论课

授课时间

第四周

第五周

教学目标:

通过本章教学,使学生掌握当市场由不同资产组成时的资产组合的有效边界、最优资产组合的选择、马科维茨资产组合选择模型以及资产组合分散化等知识点。

教学要点:

最优资产组合决策及其基础。

教学重点和难点:

重点:

1.资产组合的有效边界。

2.最优资产组合的选择。

3.马科维茨资产组合选择模型。

4.资产组合分散化问题。

难点:

马科维茨资产组合选择模型的观念、推导及经济意义。

教学手段与方法:

讲授法、参与法、案例法

教学过程:

第四章最优资产组合选择

第一节资产组合的效率边界

一、一个无风险资产与一个风险资产的组合

二、两个风险资产的组合

三、一个无风险资产与两个风险资产的组合

第二节最优资产组合选择

一、不同市场环境下最优资产组合的选择

二、分离定理

第三节马科维茨资产组合选择模型

一、马科维茨资产组合选择模型

二、存在无风险资产时的最优资产组合选择

第四节资产组合风险分散化

一、资产收益率的相关性与资产组合的风险分散

二、系统性风险与非系统性风险

思考题、讨论题及其他形式的作业:

1.假设市场中只有两只股票A和B(没有无风险资产),而且股票A和B的相关系数为-0.4.两只股票的标准差和期望回报率如下:

(1)是否有人会有兴趣投资股票B?

(2)如果将资金40%投资在股票A上,将资金60%投资在股票B上,则该投资组合的期望收益和标准差分别等于多少?

(3)假设某投资者希望购买一个最小标准差的投资组合,他该如何分配自己的资金?

2.以下哪个投资组合一定会落在马科维茨效率边界下方?

参考资料(含参考书、文献、网址等):

1.朱宝宪主编,《投资学》,清华大学大学出版社.

2.吴晓求主编,《证券投资学》,中国人民大学出版社.

3.FrankK.Reilly,EdgarA.Nroton著;李月平等译,《投资学》,清华大学出版社.

4.李焕林.《投资学》,东北财经大学出版社,2009年1月第1版.

板书设计:

板书知识要点和需要补充的内容。

(详见讲义)

课后记载与教学反思:

课题及课时:

第五章资本资产定价模型(4学时)

授课类型

理论课

授课时间

第六周

教学目标:

通过本章教学,使学生掌握资本资产定价模型及其实证检验。

教学要点:

资本资产定价模型的基本内容

教学重点和难点:

重点:

1.两种基本的资产定价方法。

2.资本资产定价模型的基本内容。

3.资本资产定价模型的两个扩展形式。

4.资本资产定价模型的实证检验方法

难点:

资本资产定价模型及其实证检验。

教学手段与方法:

讲授法、参与法、讨论法

教学过程:

第五章资本资产定价模型

第一节两种基本的资产定价方法

一、一般均衡模型

二、无套利定价模型

第二节资本资产定价模型

一、CAPM的基本内容和推导过程

二、CAPM模型的意义

第三节资本资产定价模型的扩展

一、零β资本资产定价模型

二、多因素资本资产定价模型

第四节CAPM的实证检验

思考题、讨论题及其他形式的作业:

在2008年,短期国债(视为无风险资产)的回报率为5%。

假设市场上一个β值等于1的投资组合的要求回报率为13%,根据CAPM,则

(1)市场组合的期望回报率为多少?

(2)对于一个β值等于0的股票,它的期望回报率等于多少?

(3)假设一个股票当前价格为100元,你预期一年后股票价格会达到108元,而这一年中公司每股会派发5元红利。

如果该股票的β值等于0.5,请问股票当前价格是否被高估了?

参考资料(含参考书、文献、网址等):

1.朱宝宪主编,《投资学》,清华大学大学出版社.

2.吴晓求主编,《证券投资学》,中国人民大学出版社.

3.FrankK.Reilly,EdgarA.Nroton著;李月平等译,《投资学》,清华大学出版社.

板书设计:

板书知识要点和需要补充的内容。

(详见讲义)

课后记载与教学反思:

课题及课时:

第六章因素模型与套利定价理论(4学时)

授课类型

理论课

授课时间

第七周

第八周

教学目标:

通过本章教学,使学生掌握因素模型的思想和套利的概念、几何意义以及市场无套利的一些基本条件,重点掌握套利定价理论。

教学要点:

因素模型及套利定价理论。

教学重点和难点:

重点:

1.单因素模型及多因素模型。

2.单指数模型。

3.套利的原则及几何意义。

4.套利定价理论及其检验。

难点:

套利的几何意义以及套利定价理论。

教学手段与方法:

讲授法、参与法、辩论法

教学过程:

第六章因素模型与套利定价理论

第一节因素模型

一、单因素模型的起因

二、单指数模型

三、多因素模型

第二节套利与套利组合

一、套利的原则

二、套利的几何意义

三、一价定律、价格的正定性与无套利

第三节套利定价理论及其检验

一、APT的推导

二、“纯因素”组合的构造

三、套利定价理论与资本资产定价模型的比较

四、套利定价理论的检验

思考题、讨论题及其他形式的作业:

1.假设市场有三个资产X、Y、Z,它们的回报率受到两个风险因素的影响,敏感度如下:

假定风险因素1的风险溢价为4%,风险因素2的风险溢价为8%。

(1)根据APT,三只股票的风险溢价各为多少?

(2)假设你购买了200元的股票X,50元的股票Y,并买入150元的股票Z,那么你的投资组合对这两个因素的敏感度各为多少?

该组合的风险溢价等于多少?

2.假设市场中存在三只股票A、B、C,它们的价格分别为10元、15元和50元。

对应着未来不同的经济状况,三只股票在未来一年的收益率(%)如下所示:

(1)用这三只股票构建一个套利组合。

(2)如果保持股票C的回报率不变,那么股票C的价格如何变化才能使市场达到均衡?

参考资料(含参考书、文献、网址等):

1.朱宝宪主编,《投资学》,清华大学大学出版社.

2.吴晓求主编,《证券投资学》,中国人民大学出版社.

3.FrankK.Reilly,EdgarA.Nroton著;李月平等译,《投资学》,清华大学出版社.

4.李焕林.《投资学》,东北财经大学出版社,2009年1月第1版.

板书设计:

板书知识要点和需要补充的内容。

(详见讲义)

课后记载与教学反思:

课题及课时:

第七章有效市场假说(4学时)

授课类型

理论课

授课时间

第八周

第九周

教学目标:

通过本章教学,使学生掌握有效市场假说的含义和形式,并了解实证检验有效市场假说的方法和相关结论以及金融市场异象引发的对有效市场的争议。

教学要点:

有效市场假说的含义和形式。

教学重点和难点:

重点:

1.有效市场假说的含义。

2.有效市场假说的形式。

3.实证检验有效市场假说的方法和相关结论

难点:

实证检验有效市场假说的方法

教学手段与方法:

讲授法、参与法、讨论法

教学过程:

第七章有效市场假说

第一节有效市场的含义和形式

一、有效市场的含义

二、有效市场理论的假设条件

三、反映于资产价格中的信息种类

四、有效市场的形式

第二节有效市场实证检验

一、弱式有效市场检验:

收益可预测性

二、半强式有效市场检验:

事件研究法

三、强式有效市场检验:

内幕信息与超额收益

第三节关于有效市场假说的争议

思考题、讨论题及其他形式的作业:

1.有效市场假设预示着预期超额收益应当等于零。

然而,为了令市场有效,套利者应当能够迫使价格回归到均衡状态。

如果他们为此获得了利润,那么这一事实是否与市场的有效性相一致?

2.巴菲特现象的存在与有效市场假说有何矛盾?

如何解释?

参考资料(含参考书、文献、网址等):

1.朱宝宪主编,《投资学》,清华大学大学出版社.

2.吴晓求主编,《证券投资学》,中国人民大学出版社.

3.FrankK.Reilly,EdgarA.Nroton著;李月平等译,《投资学》,清华大学出版社.

4.李焕林.《投资学》,东北财经大学出版社,2009年1月第1版.

板书设计:

板书知识要点和需要补充的内容。

(详见讲义)

课后记载与教学反思:

课题及课时:

第八章证劵分析(4学时)

授课类型

理论课

授课时间

第十周

教学目标:

通过本章教学,使学生证劵分析的两种方法,即基本面分析和技术分析。

教学要点:

基本面分析和技术分析

教学重点和难点:

重点:

1.宏观经济分析、行业经济分析及财务分析。

2.通过趋势分析、形态分析来预测股价未来的走势。

3.技术指标分析。

难点:

1、公司财务报表分析。

2、趋势分析、形态分析。

教学手段与方法:

讲授法、参与法、案例法、辩论法

教学过程:

第八章证券分析

第一节基本面分析

一、宏观经济分析

二、行业经济分析

三、财务分析

第二节技术分析

一、趋势分析

二、形态分析

三、指标分析

第三节证券技术分析的有效性

一、国外实证研究

二、国内实证研究

思考题、讨论题及其他形式的作业:

1.一个公司自己研发的某种专利产品垄断了该产品的市场,但这种专利马上要到期了,试问该产品的价格、销售量、利润前景及竞争对手的利润前景将有什么变化?

你认为该市场处于行业周期的那一个阶段?

2.在观察一个公司的财务报表时,我们有时会发现:

公司收入的净值增长了,但与此同时,其营运现金流却下降了。

请回答:

(1)解释这种现象是怎么产生的,并举一个例子。

(2)解释为什么营运现金流是测度公司“收益质量”很好的指标。

参考资料(含参考书、文献、网址等):

1.朱宝宪主编,《投资学》,清华大学大学出版社.

2.吴晓求主编,《证券投资学》,中国人民大学出版社.

3.FrankK.Reilly,EdgarA.Nroton著;李月平等译,《投资学》,清华大学出版社.

4.李焕林.《投资学》,东北财经大学出版社,2009年1月第1版.

板书设计:

板书知识要点和需要补充的内容。

(详见讲义)

课后记载与教学反思:

课题及课时:

第九章股票估值(4学时)

授课类型

理论课

授课时间

第十一周

第十二周

教学目标:

通过本章教学,使学生掌握账面价值法、重置成本法这两种基于资产负债表的估值方法以及股利折现模型和乘数估值法。

教学要点:

股利折现模型和乘数估值法

教学重点和难点:

重点:

1.账面价值法。

2.重置成本法。

3.股利折现模型。

4.乘数估值法

难点:

股利折现模型及其实际演示。

教学手段与方法:

讲授法、案例法、讨论法

教学过程:

第九章股票估值

第一节金融资产估值的几种方法

一、基于资产负债表的估值方法

二、基于现金流的估值方法

三、乘数估值方法

第二节股利折现模型

一、零增长模型

二、稳定增长模型

三、多阶段增长模型

第三节市盈率研究

一、市盈率与增长机会

二、市盈率与股票风险

思考题、讨论题及其他形式的作业:

1.今年底,如果A公司的股票预期股利为0.6元/股,且预期股利以每年10%的速度增长,而A公司股票每年应得的收益率为12%,那么其内在价值为多少?

2.Apton公司当前股票的售价为32元/股,并且期望在明年派发0.96元股利。

有分析师估计该公司第二年的每股盈利为3元,而且年终市盈率为12倍。

如果一个投资者要求达到14.5%的投资收益率,他应该投资Apton的股票吗?

参考资料(含参考书、文献、网址等):

1.朱宝宪主编,《投资学》,清华大学大学出版社.

2.吴晓求主编,《证券投资学》,中国人民大学出版社.

3.FrankK.Reilly,EdgarA.Nroton著;李月平等译,《投资学》,清华大学出版社.

4.李焕林.《投资学》,东北财经大学出版社,2009年1月第1版.

板书设计:

板书知识要点和需要补充的内容。

(详见讲义)

课后记载与教学反思:

课题及课时:

第十章债券的基础(4学时)

授课类型

理论课

授课时间

第十二周

第十三周

教学目标:

通过本章教学,使学生掌握债券的定义和要素、债券的分类,以及如何计算债券的价格和衡量债券的收益率。

了解债券信用风险的评级等知识点。

教学要点:

债券价格的计算和债券收益率的衡量。

教学重点和难点:

重点:

1.债券的定义和要素。

2.债券的分类。

3.债券价格的计算和债券收益率的衡量。

4.债券信用风险的评级。

难点:

如何计算债券的价格和衡量债券的收益率。

教学手段与方法:

讲授法、案例法、讨论法

教学过程:

第十章债券的基础

第一节债券的定义和特征

一、债券的定义

二、债券的基本要素

三、债券的其他要素

第二节债券分类

一、政府债券

二、金融债券

三、公司债券

四、国际债券

第三节债券价格

一、简单情况下附息债券价值的计算

二、对债券价格的几点说明

三、复杂情况下债券价值的计算

四、对债券价值的最后说明

第四节债券的收益率

一、到期收益率

二、当期收益率

三、与收益率有关的重要概念

四、持有期回报率

第五节债券评级

一、债券的风险

二、债券评级的含义

三、债券评级机构的作用

四、评级的程序

五、债券评级的等级划分及其说明

思考题、讨论题及其他形式的作业:

1.假定有一种债券的售价为953.10美元,三年到期,每年付息,此后三年内的利率依次为8%,10%,12%,计算该债券的到期收益率与该债券的实际复利率。

2.一种债券,年息票率为10%,半年付息。

即期市场利率为每半年4%,债券离到期还有三年。

(1)计算当期的债券价格及六个月付息后的价格。

(2)此债券(六个月中)的总回报率是多少?

3.试述债券评级的程序。

参考资料(含参考书、文献、网址等):

1.朱宝宪主编,《投资学》,清华大学大学出版社.

2.吴晓求主编,《证券投资学》,中国人民大学出版社.

3.FrankK.Reilly,EdgarA.Nroton著;李月平等译,《投资学》,清华大学出版社.

4.李焕林.《投资学》,东北财经大学出版社,2009年1月第1版.

板书设计:

板书知识要点和需要补充的内容。

(详见讲义)

课后记载与教学反思:

课题及课时:

第十一章债券的组合管理(4学时)

授课类型

理论课

授课时间

第十四周

教学目标:

通过本章教学,使学生掌握债券投资组合收益率的衡量方法以及久期和凸期的计算公式,了解影响债券收益率的因素、收益率曲线的概念以及积极债券组合管理和校级债券组合管理的理论基础和各种策略。

教学要点:

债券投资组合收益率的衡量方法以及久期和凸期的计算公式。

教学重点和难点:

重点;

1.债券投资组合收益率的衡量方法。

2.影响债券收益率的因素。

3.久期和凸期的计算公式。

4.收益率曲线的概念。

难点:

久期和凸期的定义及计算公式。

教学手段与方法:

讲授法、案例法、讨论法

教学过程:

第十一章债券的组合管理

第一节利率风险衡量

一、债券价格与收益率关系

二、利率风险的衡量

第二节久期

一