投资项目评估案例分析与报表分析.docx

《投资项目评估案例分析与报表分析.docx》由会员分享,可在线阅读,更多相关《投资项目评估案例分析与报表分析.docx(33页珍藏版)》请在冰豆网上搜索。

投资项目评估案例分析与报表分析

深圳大学案例分析考试试题

二。

一七〜二。

一八学年度第—L_学期

课程编号课程名称投资项目评估主讲教师周继红评分

学号2015020438姓名李皓然专业年级15级金融二班

教师评语:

题目.投资项目评估期末案例分析

某项目有关数据如下:

项目的建设期为2年,生产运营期为6年。

预计建设期第一年投资200万元,第二年投资400万元,负债率皆为50%贷款年利率为10%建设期投资的90%形成固定资产,按4年计提折旧。

项目第三年投产,投产初始年份生产能力为满负荷的80%第四年生产能力为满负荷的90%第五年开始满负荷生产,销售收入为1000万元,经营成本为700万元,满负荷时需要的流动资金为200万元,其中自有流动资金按30%£套,并且按比例投在各年。

流动资金贷款利率为5%经营成本=300+生产负荷能力*400、流动资金简化为与产销量成正比。

销售税金及附加率为销售收入的6%所得税率为25%固定资金借款建设期不用偿还利息,还款采用最大还款法,可分配利润的80澜来偿还固定资金贷款的本金。

投资者的机会成本为5%而本项目的风险补偿收益率为6%全投资现金流量的基准收益率为9%要求分析计算:

1.编制全投资现金流量表,自有资金现金流量表,借款偿还平衡表,损益表,总成本费用表,并计算相应评价指标。

(70分,其中计算步骤30分)

2.请做价格、经营成本的敏感性分析(不需要做有利分析),并计算价格的临界点。

(25分)

3.对本项目进行财务综合评估。

(5分)

—、基本报表的编制

(一)自有资金现金流量表的编制固定资产贷款

每年应计利息=(年初贷款+本年贷款额12)*年利率

建设期贷款累计二上年年初贷款累计+上年应计利息+上年贷款增加额

固定资产贷款本金=200/2+400/2=300

第一年固定资产贷款利息=100*0.5*10%=5

第二年固定资产贷款利息=105*10%+200*0.5*10%=20.5

建设期贷款利息=5+20.5=25.5

固定资产原值=固定资产投资*固定资产形成率+建设期利息

则固定资产原值=600*90%+25.5=565.5

固定资产折旧按4年平均折旧,

则自有资金现金流量表中的前四年折旧额=565.5/4=141.375

第三年:

(生产能力为满负荷的80%

总成本=经营成本+折旧费+摊摊销费+利息支出(固定+流动)

税前利润=销售收入-总成本-营业税金及附加

销售收入=1000*80%=800

经营成本=700*80%=560

流动资金=200*80%=160

自有资金为160*30%=48

需要贷款的流动资金=160-48=112

流动资金贷款利息=112*5%=5.6

营业税金及附加=1000*80%*6%=48

固定资金贷款利息=(300+25.5)*10%=32.55

总成本=560+141.375+32.55+5.6=739.525

税前利润=800-739.525-48=12.475

所得税=12.475*25%=3.119

税后利润=12.475-3.119=9.356

未分配利润=9.356*80%=7.485

可用来还本的资金来源=7.485+141.375=148.86

第四年:

(生产能力为满负荷的90%

年初欠款=325.5-148.86=176.64

固定资金贷款利息=176.64*10%=17.664

销售收入=1000*90%=900

经营成本=700*90%=630

流动资金=200*90%=180

需要追加流动资金=180-160=20

自有流动资金=20*30%=6

需要贷款的流动资金=20-6=14

流动资金贷款利息=(112+14)*5%=6.3

营业税金及附加=1000*90%*6%=54

总成本=630+141.375+17.664+6.3=795.339

税前利润=900-795.339-54=50.661

所得税=50.661*25%=12.665

税后利润=50.661-12.665=37.996

未分配利润=37.996*80%=30.397

可用来还本的资金来源=30.397+141.375=171.772

第五年:

(满负荷生产)

年初欠款=176.64-171.772=4.868

固定资金贷款利息=4.868*10%=0.487

销售收入=1000

经营成本=700

流动资金=200

需要追加流动资金=200-160-20=20

自有流动资金=20*30%=6

需要贷款的流动资金=20-6=14

流动资金贷款利息=(112+14+14*5%=7

营业税金及附加=1000*6%=60

总成本=700+141.375+0.487+7=848.862

税前利润=1000-848.862-60=91.138

所得税=91.138*25%=22.785

税后利润=91.138-22.785=68.354

未分配利润=68.354*80%=54.683

可用来还本的资金来源=54.683+141.375=196.058

第六年:

(满负荷生产)

年初欠款=0

销售收入=1000

经营成本=700

流动资金贷款利息=(112+14+14)*5%=7

营业税金及附加=1000*6%=60

总成本=700+141.375+7=848.375

税前利润=1000-848.375-60=91.625

所得税=91.625*25%=22.906

税后利润=91.625-22.906=68.719

未分配利润=68.719*80%=54.975

可用来还本的资金来源=54.975+141.375=196.35

第七、八年:

(满负荷生产、折旧已完成,即折旧费=0)

销售收入=1000

经营成本=700

流动资金贷款利息=(112+14+14)*5%=7

营业税金及附加=1000*6%=60

总成本=700+7=707

税前利润=1000-707-60=233

所得税=233*25%=58.25

税后利润=233-58.25=174.75

未分配利润=174.75*80%=139.8

可用来还本的资金来源=139.8+0=139.8

(二)全投资现金流量表的编制

折旧=600*90%/4=135

第三年的税前利润=销售收入-经营成本-折旧-营业税金及附加

第三年的税前利润=1000*80%-700*80%-135-48=57

第三年的所得税=57*25%=14.25

第四年的税前利润=1000*90%-700*90%-135-54=81

第四年的所得税=57*25%=20.25

第五、六年的税前利润=1000-700-135-60=105

第五、六年的所得税=105*25%=26.25

第七、八年的税前利润=1000-700-60=240

第七、八年的所得税=240*25%=60

二、敏感性分析

(一)价格敏感性分析设产品价格下降-10%寸

第三年:

(生产能力为满负荷的80%

销售收入=1000*80%*90%=720

营业税金及附加=1000*80%*90%*6%=43.2

总成本=560+141.375+32.55+5.6=739.525

税前利润=720-739.525-43.2=-62.725

所得税=0

税后利润=-62.725

未分配利润=-62.725*80%=-50.18

可用来还本的资金来源=-50.18+141.375=91.195

第四年:

(生产能力为满负荷的90%

年初欠款=325.5-91.195=234.305

固定资金贷款利息=234.305*10%=23.431

销售收入=1000*90%*90%=810

营业税金及附加=1000*90%*90%*6%=48.6

总成本=630+141.375+23.431+6.3=801.106

税前利润=810-801.106-48.6=-39.706

所得税=0

税后利润=-39.706

未分配利润=-39.706*80%=-31.764

可用来还本的资金来源=-31.764+141.375=109.611

第五年:

(满负荷生产)

年初欠款=234.305-109.61仁124.694

固定资金贷款利息=124.694*10%=12.469

销售收入=1000*90%=810

营业税金及附加=1000*90%*6%=54

总成本=700+141.375+12.469+7=860.844

税前利润=900-860.844-54=-14.844

所得税=0

税后利润=-14.844

未分配利润=-14.844*80%=-11.876

可用来还本的资金来源=-11.876+141.375=129.499

第六年:

(满负荷生产)

年初欠款0

销售收入=1000*90%=810

营业税金及附加=1000*90%*6%=54

总成本=700+141.375+7=848.375

税前利润=900-848.375-54=2375

所得税=0

税后利润=-2.375

未分配利润=-2.375*80%=-1.9

可用来还本的资金来源=-1.9+141.375=139.475

第七年:

(满负荷生产;折旧已完成,即折旧费=0;完全弥补前年亏损)

销售收入=1000*90%=810

营业税金及附加=1000*90%*6%=54

总成本=700+7=707

税前利润=900-707-54=139

前四年累计亏损=119.65

应纳所得税=139-119.65=19.35

所得税=19.35*25%=4.838

税后利润=139-4.838=134.162

未分配利润=134.162*80%=107.33

可用来还本的资金来源=107.33+0=107.33

第八年:

(满负荷生产;折旧已完成,即折旧费=0)

销售收入=1000*90%=810

营业税金及附加=1000*90%*6%=54

总成本=700+7=707

税前利润=900-707-54=139

所得税=139*25%=34.75

税后利润=139-34.75=104.25

未分配利润=104.25*80%=83.4

可用来还本的资金来源=83.4+0=83.4

(二)经营成本敏感性分析设产品经营成本上升+10%寸

第三年:

(生产能力为满负荷的80%

经营成本=700*80%*110%=616

总成本=616+141.375+32.55+5.6=795.525

税前利润=800-795.525-48=-43.525

所得税=0

税后利润=-43.525

未分配利润=-43.525*80%=-34.82

可用来还本的资金来源=-34.82+141.375=106.555

第四年:

(生产能力为满负荷的90%

年初欠款=325.5-106.555=218.945

固定资金贷款利息=218.945*10%=21.895

经营成本=700*90%*110%=693

总成本=693+141.375+21.895+6.3=862.57

税前利润=900-862.57-54=-16.57

所得税=0

税后利润=-16.57

未分配利润=-16.57*80%=-13.256

可用来还本的资金来源=-13.256+141.375=128.119

累计亏损额=-43.525-16.57=-60.095

第五年:

(满负荷生产;)

年初欠款=218.945-128.119=90.826

固定资金贷款利息=90.826*10%=9.083

经营成本=700*110%=770

总成本=770+141.375+9.083+7=927.458

税前利润=1000-927.458-60=12.542

剩余待弥补亏损额=-60.095+12.542=-47.553

累计利润不足以弥补前两年亏损额不需交纳所得税

所得税=0

税后利润=12.542

未分配利润=12.542*80%=10.034

可用来还本的资金来源=10.034+141.375=151.409

第六年:

(满负荷生产)

年初欠款=0

经营成本=700*110%=770

总成本=770+141.375+7=918.375

税前利润=1000-918.375-60=21.625

剩余待弥补亏损额=-47.553+21.625=-25.928

累计利润不足以弥补前两年亏损额不需交纳所得税

所得税=0

税后利润=21.625

未分配利润=21.625*80%=17.3

可用来还本的资金来源=17.3+141.375=158.675

第七年:

(满负荷生产;折旧费=0;完全弥补往年亏损额)

经营成本=700*110%=770

总成本=770+7=777

税前利润=1000-777-60=163

剩余待弥补亏损额=-25.928+25.928=0

应纳所得额=163-25.928=137.072

所得税=137.072*25%=34.268

税后利润=163-34.268=128.732

未分配利润=128.732*80%=102.986

可用来还本的资金来源=102.986+0=102.986

第八年:

(满负荷生产;折旧费=0)

经营成本=700*110%=770

总成本=770+7=777

税前利润=1000-777-60=163

所得税=163*25%=40.75

税后利润=163-40.75=122.25

未分配利润=122.25*80%=97.8

可用来还本的资金来源=97.8+0=97.8

(三)销量敏感性分析

设产品销量下降一10%寸

第三年:

(生产能力为满负荷的80%

销售收入=1000*80%*90%=720

经营成本=700*80%*90%=504

流动资金=200*80%*90%=144

自有资金为144*30%=43.2

需要贷款的流动资金=144-43.2=100.8

流动资金贷款利息=100.8*5%=5.04

营业税金及附加=1000*80%*90%*6%=43.2固定资金贷款利息=(300+25.5)*10%=32.55总成本=504+141.375+32.55+5.04=682.965

税前利润=720-682.965-43.2=-6.165

所得税=0

税后利润=-6.165

未分配利润=-6.165*80%=-4.932

可用来还本的资金来源=-4.932+141.375=136.443

第四年:

(生产能力为满负荷的90%

年初欠款=325.5-136.443=189.057

固定资金贷款利息=189.057*10%=18.906

销售收入=1000*90%*90%=810

经营成本=700*90%*90%=567

流动资金=200*90%*90%=162

需要追加流动资金=162-144=18

自有流动资金=18*30%=5.4

需要贷款的流动资金=18-5.4=12.6

流动资金贷款利息=(100.8+12.6)*5%=5.67

营业税金及附加=1000*90%*90%*6%=48.6总成本=567+141.375+18.906+5.67=732.951

税前利润=810-732.951-48.6=28.449

弥补第三年亏损额-6.165

应纳所得额=28.449-6.165=22.284

所得税=28.284*25%=5.571

税后利润=28.449-5.57仁22.878

未分配利润=22.878*80%=18.302

可用来还本的资金来源=18.302+141.375=159.677

第五年:

(满负荷生产)

年初欠款=189.057-159.677=29.38

固定资金贷款利息=29.38*10%=2.938

销售收入=1000*90%=900

经营成本=700*90%=630

流动资金=200*90%=180

需要追加流动资金=180-144-18=18

自有流动资金=18*30%=5.4

需要贷款的流动资金=18-5.4=12.6

流动资金贷款利息=(100.8+12.6+12.6)*5%=6.3

营业税金及附加=1000*90%*6%=54

总成本=630+141.375+2.938+6.3=780.613

税前利润=900-780.613-54=65.387

所得税=65.387*25%=16.347

税后利润=65.387-16.347=49.040

未分配利润=49.040*80%=39.232

可用来还本的资金来源=39.232+141.375=180.607

第六年:

(满负荷生产;已付完欠款)

年初欠款=0

销售收入=1000*90%=900

经营成本=700*90%=630

流动资金贷款利息=200*90%*70%*5%=6.3

营业税金及附加=1000*90%*6%=54

总成本=630+141.375+6.3=777.675

税前利润=900-777.675-54=68.325

所得税=68.325*25%=17.081

税后利润=68.325-17.081=51.244

未分配利润=51.244*80%=40.995

可用来还本的资金来源=40.995+141.375=182.37

第七、八年:

(满负荷生产;已付完欠款;折旧已完成)年初欠款=0

销售收入=1000*90%=900

经营成本=700*90%=630

流动资金贷款利息=200*90%*70%*5%=6.3

营业税金及附加=1000*90%*6%=54

总成本=630+6.3=636.3

税前利润=900-636.3-54=209.7

所得税=209.7*25%=52.425

税后利润=209.7-52.425=157.275

未分配利润=157.275*80%=125.82

可用来还本的资金来源=125.82+0=125.82

三、敏感性分析图表:

价格和销量变动对IRR的影响

IRR

-10%

0

10%

价格

2.9%

20.59%

---

经营成本

---

20.59%

8.08%

销量

19.49

20.59%

---

(灰)

变动率

设价格变动率为x,内部收益率为y,设方程为:

y=Ax+B

当x=0%y=20.59%;当x=-10%,y=2.9%,解二元一次方程组f20.59%=A*0%+B

_2.9%=A*(-10%)+B

解之得

A=1.769

IB=0.2059

可得方程y=1.769x+0.2059

价格变动与IRR的直线:

y=1.769x+0.2059临界点是:

当y=11%x=-5.42%

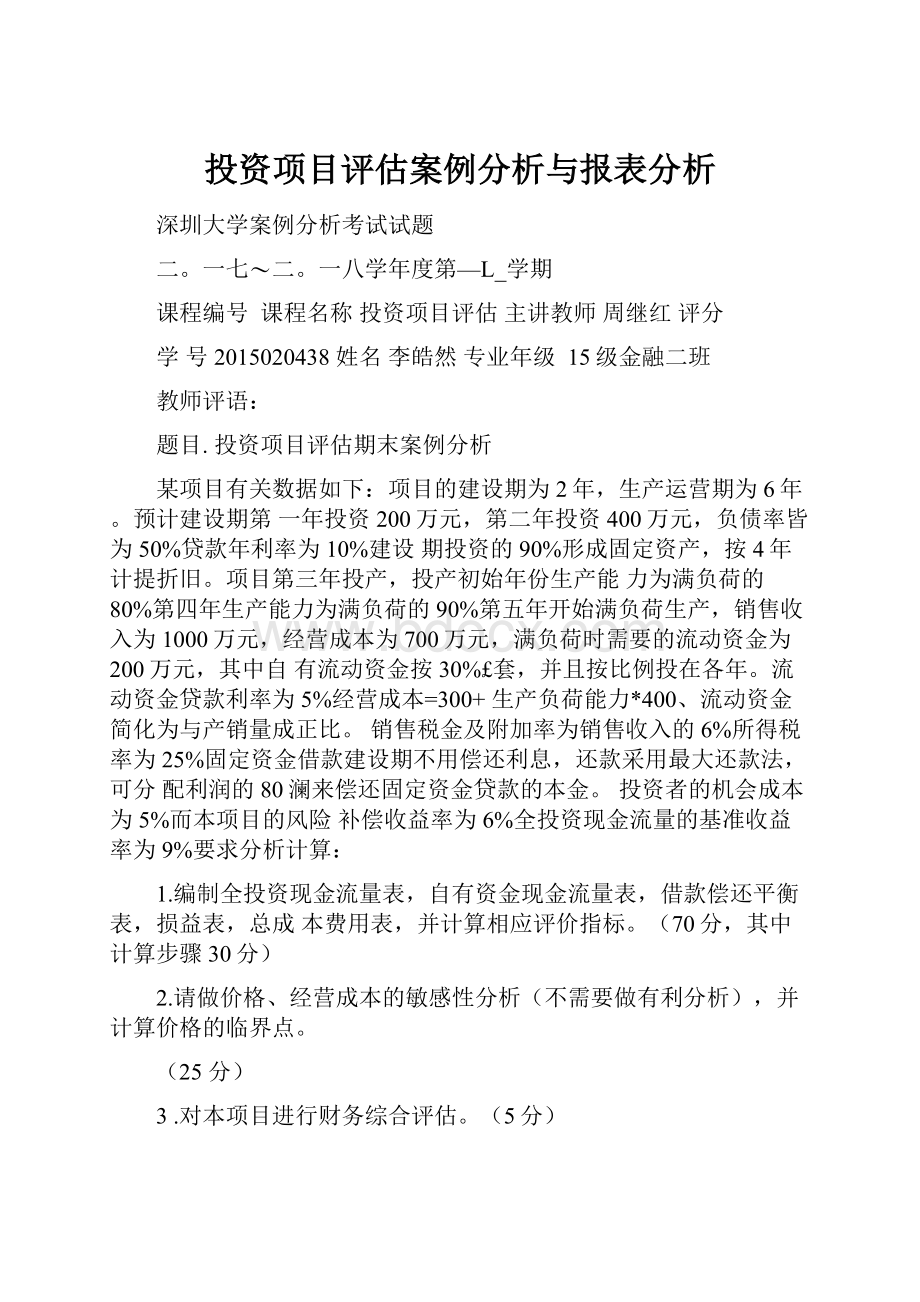

四、分析结论(包括确定性分析、不确定性分析以及最后的结论)

附件1:

基本报表

A

BCD

EF

G

H

IJ

K.

1

观金篮童表K全部愷资)

2

皇木报JU

1

单也:

万元

3

序

n

份盘设则

投产期

达到设计融力生产期

合计

4

頊a「--、〜_12

34

5

6

7B

5

6

7

B

生产负荷〔附

8:

0«

90X

1Q0K

wn

1009(

ion

1

800

900

1000

1000

1000

1200

5900.000

X1

产品牯害(营业)收入

£00

900

1000

1000

1000

1000

5700.DOO

12

回收固定资产余值

0

Ol000

9

10

1/3

回收蘇b贺金

200

150.ODD

2

現■会流出

200

400

782.25

724.25

806.25

820

820

820

5372.750

11

12

13

2.1

固定资产授逝

200

400

600.000

疣动贺金

ISO

20

20

150.000

2.2

蚪莒成木

560

&3Q

700

700

700

7CC

3990.m

14

15

16

17

1S

2.3

罚售税金趣附如

48

54

60

SO

60

60

'342.000

2-4

所野税

14-2&0

20.250

26.2S0

60.000

6>0.000

60.000

240.T&O

3

净观金疙莖口-专

-200

-400

17-750

r175,750

P193>750

r1RO-000

r180.000

B380.000

527,250

1

黒计孫规窑治呈

-200

-600

-582.250

-406.500

-212.750

-32.750

147.250

527.250

S

-200

-4XJ0

53

196

220

240

顶

4/

768.000

19

6

-200

-600

-568

-372

-152

as

328

76B

20

计算皆帕则务内部收益菲所存税右15.10*

所得税祈

20.4?

ft

21

睜現尙=NT¥(9«,D1?

:

KLD¥1葩,做

22損蠻回收-6+32.76/1S0-6.1S2

23注:

I-W需要可在现金济入和現金蛊出栏工増糕项目

24Z牛产朋岌牛的虫新绘资作拘观金號岀可单独列攻或列人周宇誌产雄靈琅中

A

B

C

0

I

F

G

H

I

I

K

1

现金流址衷{白有瓷金}

2

茶本报表g

咆检:

万元

3

4

序号

建设期

12

投产期

34

5

达到设计灌力生产期

67

8

合计

5

牛产负荷厲)

测

90K

100%

10AW

I00S

10M

a

1

規金流入

800

90'0

1000

1000

1000

1200

5900

T

11

产品销售(営业[换入

EDO

9D0

1000

1000

1000

100Q

5700

B

L2

0

0

g

1.3

回收流动怪会

200

204

io

2

規金蛊岀

1&&

200

S46.129

S9S.«1

eoi.oio

789.905

&25.250

965.250

5425.946

ii

企1

自有资金

100

200

4乩000

氐000<

首.<000

3&0.000

12

2.2

惜款本金住餐

148.860

17L772

札8»8

140.000

4&5・500

13

2„3

借款構