资源税纳税申报表文档格式.docx

《资源税纳税申报表文档格式.docx》由会员分享,可在线阅读,更多相关《资源税纳税申报表文档格式.docx(11页珍藏版)》请在冰豆网上搜索。

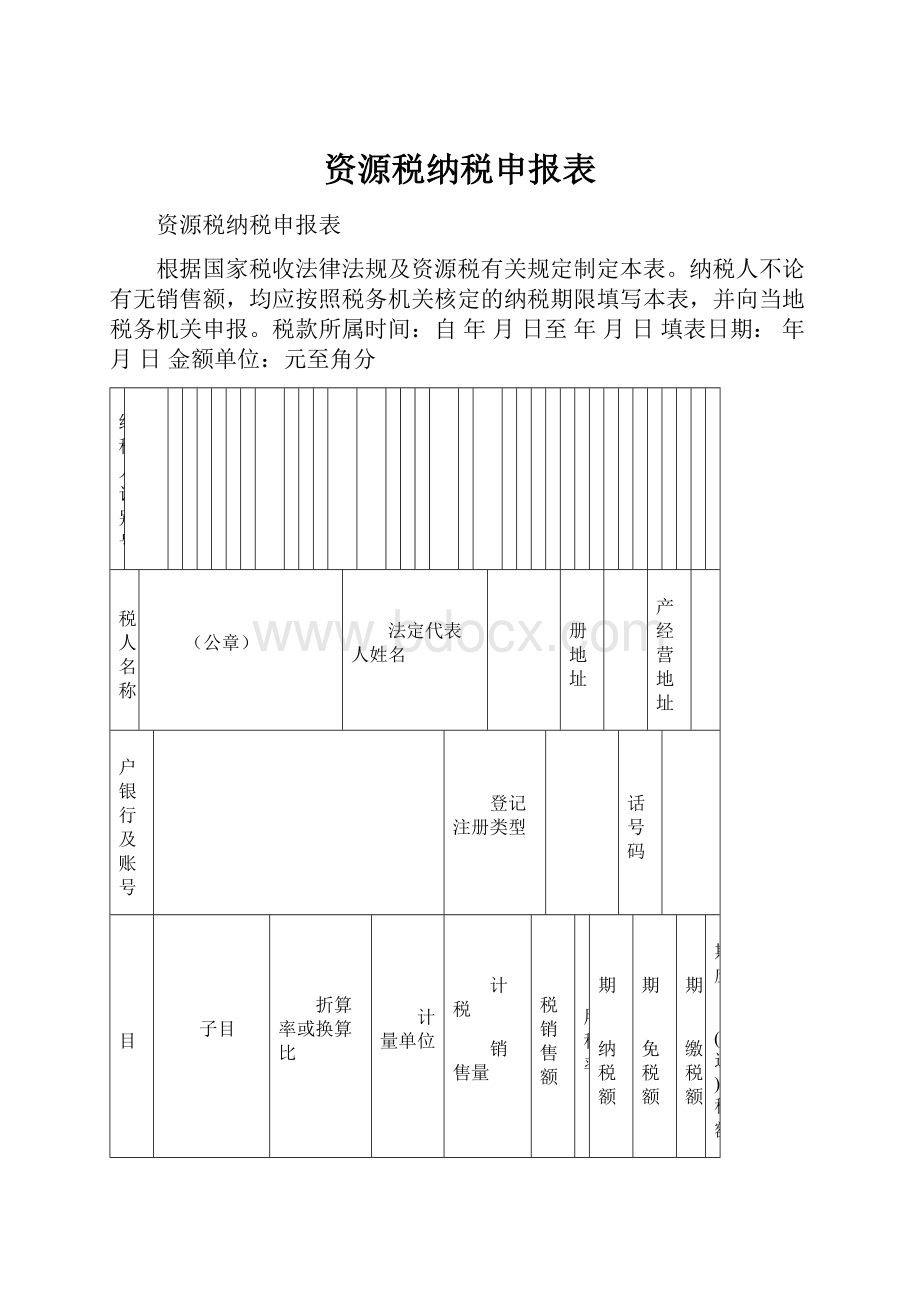

本期

应纳税额

减免税额

已缴税额

本期应

补(退)税额

1

2

3

4

5

6

7

8①=6×

7;

8②=5×

9

10

11=8-9-10

合计

—

授权声明

如果你已委托代理人申报,请填写下列资料:

为代理一切税务事宜,现授权(地址)

为本纳税人的代理申报人,任何与本申报表有关的往来文件,都可寄予此人。

授权人签字:

申报人声明

本纳税申报表是根据国家税收法律法规及相关规定填写的,我确定它是真实的、可靠的、完整的。

声明人签字:

主管税务机关:

接收人:

接收日期:

年月日

本表一式两份,一份纳税人留存,一份税务机关留存。

填表说明:

1.本表为资源税纳税申报表主表,适用于缴纳资源税的纳税人填报(另有规定者除外)。

本表包括三个附表,分别为资源税纳税申报表附表

(一)、附表

(二)、附表(三),由开采或生产原矿类、精矿类税目的纳税人以及发生减免税事项的纳税人填写。

除“本期已缴税额”需要填写外,纳税人提交附表后,本表由系统自动生成,无需纳税人手工填写,仅需签章确认(特殊情况下需要手工先填写附表、再填写主表的例外)。

2.“纳税人识别号”:

即税务登记证件号码。

“纳税人名称”:

即税务登记证件所载纳税人的全称。

“填写日期”:

即纳税人申报当日日期。

“税款所属时间”是指纳税人申报的资源税应纳税额的所属时间,应填写具体的起止年、月、日。

3.第1栏“税目”:

是指规定的应税产品名称,多个税目的,可增加行次。

第2栏“子目”:

反映同一税目下适用税率、折算率或换算比不同的明细项目。

子目名称由各省、自治区、直辖市、计划单列市税务机关根据本地区实际情况确定。

4.第3栏“折算率或换算比”:

反映精矿销售额折算为原矿销售额或者原矿销售额换算为精矿销售额的比值。

除煤炭折算率由纳税人所在省、自治区、直辖市财税部门或其授权地市级财税部门确定外,其他应税产品的折算率或换算比由当地省级财税部门确定。

5.第4栏“计量单位”:

反映计税销售量的计量单位,如吨、立方米、千克等。

6.第5栏“计税销售量”:

反映计征资源税的应税产品销售数量,包括应税产品实际销售和视同销售两部分。

从价计征税目计税销售额对应的销售数量视为计税销售量自动导入到本栏。

计税销售量即课税数量。

7.第6栏“计税销售额”:

反映计征资源税的应税产品销售收入,包括应税产品实际销售和视同销售两部分。

8.第7栏“适用税率”:

从价计征税目的适用税率为比例税率,如原油资源税率为6%,即填6%;

从量计征税目的适用税率为定额税率,如某税目每立方米3元,即填3。

9.第8栏“本期应纳税额”:

反映本期按适用税率计算缴纳的应纳税额。

从价计征税目应纳税额的计算公式为8①=6×

从量计征税目应纳税额的计算公式为8②=5×

7。

10.第9栏“本期减免税额”:

反映本期减免的资源税税额。

如不涉及减免税事项,纳税人不需填写附表(三),系统会将其“本期减免税额”默认为0。

11.第10栏“本期已缴税额”:

填写本期应纳税额中已经缴纳的部分。

12.第11栏“本期应补(退)税额”:

本期应补(退)税额=本期应纳税额-本期减免税额-本期已缴税额。

13.中外合作及海上自营油气田按照《国家税务总局关于发布<

中外合作及海上自营油气田资源税纳税申报表>

的公告》(2012年第3号)进行纳税申报。

资源税纳税申报表附表

(一)

(原矿类税目适用)

纳税人识别号

纳税人名称:

(公章)

自年月日至年月日金额单位:

序号

原矿

销售额

精矿

折算率

精矿折算为原矿的销售额

允许

扣减的

运杂费

允许扣减的外购矿购进金额

平均

选矿比

精矿换算为原矿的销售量

6=4×

8

9=3+6-7-8

11

12

13

14=12×

15=11+14

合计

1.凡开采以原矿为征税对象的应税产品的纳税人需填写此表。

原矿类税目是指以原矿为征税对象的各种应税产品品目。

此表反映计税销售额、计税销售量的计算过程,并自动导入主表。

表中各栏如有发生数额,从价计征资源税纳税人均应如实填写;

无发生数额的,应填写0。

如不涉及折算,从价计征资源税纳税人应将其折算率和平均选矿比填写1;

不涉及运杂费、外购矿购进金额扣减的,第7、8栏填写0。

从量计征资源税纳税人只需填写原矿销售量、精矿销售量和计量单位、平均选矿比(不需要换算的,平均选矿比应填写1),系统将自动计算出计税销售量,本表第3到第9栏不需要填写。

2.“税目”:

填写规定的应税产品名称。

多个税目的,可增加行次。

煤炭、原油、天然气、井矿盐、湖盐、海盐等视同原矿类税目填写本表。

“子目”:

同一税目适用税率、折算率不同的,作为不同的子目分行填写。

3.第3栏“原矿销售额”:

填写纳税人当期应税原矿产品的销售额,包括实际销售和视同销售两部分。

4.第4栏“精矿销售额”:

填写纳税人当期应税精矿产品的销售额,包括实际销售和视同销售两部分。

5.第7栏“允许扣减的运杂费”、第8栏“允许扣减的外购矿购进金额”:

填写根据资源税现行规定准予扣减的运杂费用、外购矿(即外购已税产品)购进金额。

允许扣减的运杂费和允许扣减的外购矿购进金额,可按当期发生额根据有关规定扣减。

当期不足扣减或未扣减的,可结转下期扣减。

运杂费和外购矿购进金额需要进行折算的,应按规定折算后作为允许扣减的运杂费和允许扣减的外购矿购进金额。

6.第10栏“计量单位”:

填写计税销售量的计量单位,如吨、立方米、千克等。

7.本表各应税产品的销售量均包括视同销售数量,但不含外购矿的购进量。

应税产品的销售量按其增值税发票等票据注明的数量填写或计算填写;

发票上未注明数量的,填写与应税产品销售额相应的销售量。

8.除煤炭折算率由省级财税部门或其授权地市级财税部门确定外,本表中的折算率、平均选矿比均按当地省级财税部门确定的数值填写。

在用市场法计算折算率时需用到平均选矿比。

平均选矿比=加工精矿耗用的原矿数量÷

精矿数量。

煤炭平均选矿比的计算公式为:

平均选矿比=1÷

平均综合回收率。

平均综合回收率=洗选煤数量÷

入洗前原煤数量×

100%。

9.通过本表计算的计税销售额、计税销售量,即为主表相应栏次的计税销售额、计税销售量。

资源税纳税申报表附表

(二)

(精矿类税目适用)

换算比

原矿换算为精矿的销售额

扣减的运杂费

平均选矿比

原矿换算为精矿的销售量

6=3×

9=4+6-7-8

14=11÷

15=12+14

1.凡开采以精矿为征税对象的应税产品的纳税人需填写此表。

精矿类税目是指以精矿为征税对象的各种应税产品品目。

如不涉及换算,从价计征资源税纳税人应将其换算比和平均选矿比填写1;

同一税目适用税率、换算比不同的,作为不同的子目分行填写。

以金锭、原矿加工品等为征税对象的税目视同精矿类税目填写本表。

金锭销售在栏次4、12填写,金原矿或金精矿销售均在栏次3、11填写(纳税人既销售自采金原矿,又销售自采原矿加工的金精矿或粗金,应当分为两个子目填写)。

单位金锭需要耗用的金精矿或金原矿数量在栏次13填写。

3.第3栏“原矿销售额”:

运杂费和外购矿购进金额需要进行换算的,应按规定换算后作为允许扣减的运杂费和允许扣减的外购矿购进金额。

8.本表中的换算比、平均选矿比按当地省级财税部门确定的数值填写。

在用市场法计算换算比时需用到平均选矿比。

资源税纳税申报表附表(三)

(减免税明细)

减免项目名称

减免税

适用

税率

减免性质代码

减征比例

本期减免税额

10①=6×

7×

9;

10②=5×

1.本附表适用于有减免资源税项目的纳税人填写。

如不涉及减免税事项,纳税人不需填写本附表,系统会将其“本期减免税额”默认为0。

2.“纳税人识别号”填写税务登记证件号码。

“纳税人名称”填写税务登记证件所载纳税人的全称。

4.第2栏“子目”:

同一税目适用的减免性质代码、税率不同的,视为不同的子目,按相应的计税销售额分行填写。

5.第3栏“减免项目名称”:

填写现行资源税规定的减免项目名称,如符合条件的衰竭期矿山、低品位矿等。

6.第4栏“计量单位”:

7.第5栏“减免税销售量”:

填写减免资源税项目对应的应税产品销售数量,由从量定额计征资源税的纳税人填写。

减免税销售量需要通过平均选矿比换算的,应在换算后填写。

8.第6栏“减免税销售额”:

填写减免资源税项目对应的应税产品销售收入,由从价定率计征资源税的纳税人填写。

减免税销售额需要折算或换算的,应在折算或换算后填写。

9.第7栏“适用税率”:

10.第8栏“减免性质代码”:

填写规定的减免性质代码。

11.第9栏“减征比例”:

填写减免税额占应纳税额的比例。

免税项目的减征比例按100%填写。

原油、天然气资源税按综合减征比例填写,其减征比例计算公式为:

减征比例=(综合减征率÷

适用税率)×

100%;

综合减征率=适用税率-实际征收率。

12.第10栏“本期减免税额”:

填写本期应纳税额中按规定应予减免的部分。

从价定率计征资源税的纳税人适用的计算公式为:

本期减免税额=减免税销售额×

适用税率×

减征比例。

从量定额计征资源税的纳税人适用的计算公式为:

本期减免税额=减免税销售量×

本期减免税额由系统自动导入资源税纳税申报表。

分送:

各省、自治区、直辖市和计划单列市国家税务局、地方税务局。

国家税务总局财产和行为税司承办

办公厅2016年6月22日印发