X年福建三钢闽光集团财务效率分析.docx

《X年福建三钢闽光集团财务效率分析.docx》由会员分享,可在线阅读,更多相关《X年福建三钢闽光集团财务效率分析.docx(25页珍藏版)》请在冰豆网上搜索。

X年福建三钢闽光集团财务效率分析

学院

三钢(闽光)集团

财务报告分析

姓名黄锦祥缪均

榕辉王子爽

田成领林呈晖

所在学院管理学院

专业班级12财务管理

指导教师吴丽娜

日期2014年12月21日

第三部财务效率分析

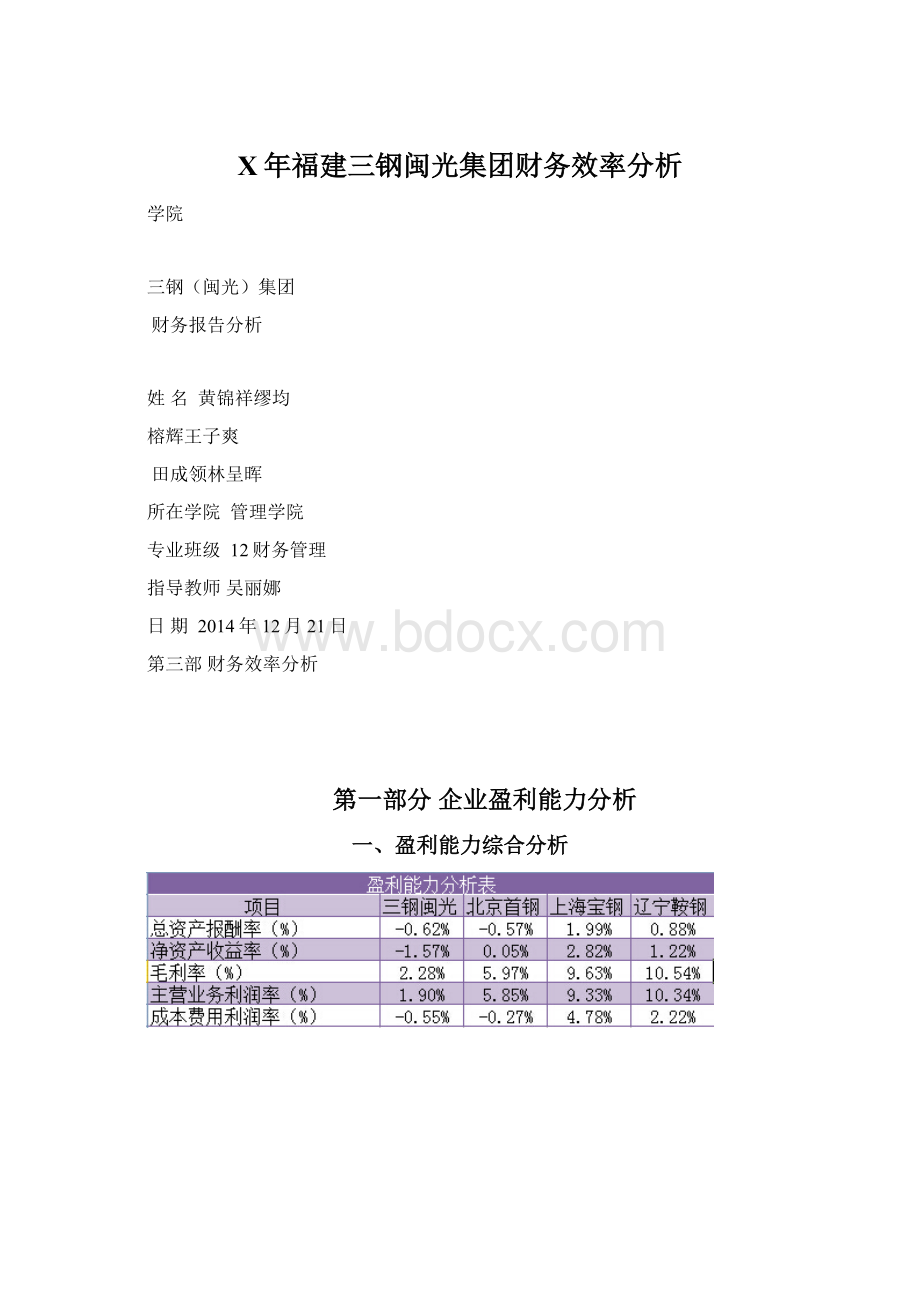

第一部分企业盈利能力分析

一、盈利能力综合分析

1、企业的经营盈利能力主要反映企业经营业务创造利润的能力,在盈利能力中,成本费用利润率和总资产报酬率的变动,是引起盈利能力变化的主要指标。

首先,三钢公司的净资产收益率都低于同行业的三家公司的净资产收益率,主要是由于总资产报酬率的下降,其盈利能力落后于同行业的三家公司。

2、该公司的成本费用率当期比上期的有所降低,说明该公司生产销售的增加和费用开支的增加了,但与同行业的相比,却较低,以后还需继续扩大生产同时注意费用开支的节约。

3、三钢公司的毛利率、主营业务利润率与同行业相比,都低于其他公司。

可以得出其盈利能力落后于同行业的三家公司。

二、资产经营能力分析

(一)资本经营盈利能力因素分析

项目

2014上半年

2013下半年

差异

平均总资产

8393955000

8738335000

—

平均净资产

2749300000

2749300000

—

负债

5,449,210,000

5,804,220,000

—

负债/平均净资产

1.97

2.11

-0.14

利息支出

125,580,000

180,683,000

—

负债利息率

2.30%

3.11%

-0.81%

利润总额

-50314700

99737700

—

息税前利润

75265300

270835200

—

净利润

-43128400

84893200

—

所得税税率

25%

25%

0

总资产报酬率

0.94%

3.01%

-2.07%

净资产收益率

-1.57%

3.09%

-4.64%

根据表的资料对三钢闽光公司的资本经营能力进行分析如下

分析对象=-1.57%-3.09%=-4.66%

连环替代分析:

2013下半年:

[3.01%+(3.01-3.11)*2.11]*(1-25%)=2.10%

第一次替代(总资产报酬率):

[0.94%+(0.94%-3.11%)*2.11]*(1-25%)=-2.72

第二次替代(负债利息率):

{0.94%+(0.94%-2.30%)*2.11]*(1-25%)=-1.45%

第三次替代(杠杆比率):

[0.94%+(0.94%-2.30%)*1.97]*(1-25%)=-1.31

2014上半年:

[0.94%+(0.94%-2.30%)*1.97]*(1-25%)=-1.31

总资产报酬率变动的影响为:

-2.72%-2.10%=-4.82%

负债利率变动的影响为:

-1.45%-(-2.72%)=1.27%

资本结构变动的影响为:

-1.31-(-1.45%)=0.14%

税率变动的影响为:

-.131-(-1.31)=0

可见,三钢闽光公司2014上半年净资产收益率比2013下半年净资产收益率降低了-4.64%,主要是由于总资产报酬率降低引起的,总资产报酬率的贡献为-2.07%;其次,企业负债筹资成本上升对资产收益率带来的是负面影响,它是的净资产收益率降低了-0.81%;负债与净资产比率的下降并没有发挥一定的财务杠杆的作用,但有一比率变化较小,所以影响并不是很明显,仅使得净资产收益率下降-0.14%;所得税率并没有发生变化。

(二)净资产现金回收率指标表

单位:

元

项目

2014年上半年

2013年下半年

经营活动净现金流量

1,287,540,000.00

573,110,700.00

平均净资产

1,533,011,500.00

2,749,305,000.00

净资产现金回收率

0.84

0.21

三钢闽光的净资产回收率有显著提高,说明公司的盈利能力增长保持比较稳定的同时,盈利质量有较大改善。

但是增长的幅度和数值过低不利于企业的正常发展。

(三)资本经营盈利能力的行业分析

公司名称

总资产规模(元)

净资产规模(元)

净资产收益率(%)

差异(%)

三钢闽光

8191940000

2742740000

-1.57%

100

首钢

0.05%

-3.18

宝钢

0

0

2.82%

-179.62

鞍钢

1.22%

-77.71

由上表分析可知:

三钢闽光公司的净资产在同行业公司中处于最后的位置,盈利能力与同行业大规模公司相比,没有优势。

三、资本经营盈利能力分析

(一)资产经营盈利能力分析

项目

2014/6/30

2013/12/21

差异

营业收入

9,160,350,000

10,022,130,000

利润总额

-50,314,700

99,737,700

利息支出

125,580,000

180,683,000

息税前利润

75,265,300

280,420,700

平均总资产

8,393,955,000

8,738,335,000

总资产周转率

1.0913

1.1469

0.9444

销售息税前利润率

0.90%

3.21%

–2.31%

总资产报酬率

0.98%

3.68%

–2.7%

分析结果表明,该企业本年全部资产报酬率比上年降低了2.7%,是销售息税前利润率降低的结果,它使总资产报酬率降低了。

而总资产周转率降低却使总资产报酬率降低了。

否则,总资产率会有更大提高。

由此可见,要提高企业的总资产报酬率,增强企业的盈利能力,就要从提高企业的总资产周转率和税前利润率两方面努力。

(二)全部资产现金回收指标

单位:

元

项目

2014年上半年

2013年下半年

经营活动净现金流量

1287540000

573110700

平均总资产

8393955000

8738335000

全部资产现金回收率

0.15

0.07

三钢闽光的全部资产现金回收率有显著提高,说明公司的盈利能力增长保持比较稳定的同时,盈利质量有较大改善。

(三)资产经营盈利能力的行业分析

公司名称

总资产规模(元)

净资产规模(元)

总资产报酬率(%)

差异(%)

三钢闽光

8191940000

2742740000

-0.62%

100

首钢

-0.57%

91.94

宝钢

0

0

1.99%

-320.97

鞍钢

0.88%

-141.94

从表中可以看出三钢闽光公司的总资产报酬率,净资产收益率在同行业中处于非常靠后的位置,其盈利能力同行业大规模公司相比,没有优势。

三钢闽光公司收入利润率分析表

单位:

元

项目

2014上半年

2013下半年

差异

营业收入

9,160,350,000

10,022,130,000

—

营业成本

8,951,150,000

9,602,590,000

—

营业利润

-51,130,900

90,152,200

—

利润总额

-50,314,700

99,737,700

—

净利润

-43,128,400

84,893,200

—

利息支出

125,580,000

180,683,000

—

总收入

9,173,027,950

10,033,651,980

—

营业收入利润率

﹣0.56%

0.90%

-1.41%

营业收入毛利率

2.28%

4.19%

-1.91%

总收入利润率

﹣0.55%

0.99%

-1.54%

销售净利润率

﹣0.47%

0.85%

-1.32%

销售息税前利润率

0.82%

2.80%

-1.98%

四、商品经营盈利能力

(一)收入利润率分析

从表可以看出,三钢闽光公司2014年上半年比2013年下半年的营业收入利润率、营业收入毛利率、总收入利润率、销售净利润率、销售息税前利润率都有所降低,且幅度较大,这些表明,三钢闽光公司盈利能力下降,发展不稳。

(二)成本利润率分析

项目

2014上半年

2013下半年

差异

营业成本利润率

-0.57%

0.94%

-1.51%

营业费用利润率

-0.55%

0.90%

-1.45%

全部成本费用总利润率

-0.55%

1.01%

-1.56%

全部成本费用净利润率

-0.47%

0.86%

-1.33%

从表中可以看出,该企业2014上半年和2013下半年相比,营业成本利润率和营业费用利润率大幅度降低,分别为-1.51%和-1.45%;全部成本费用总利润率和全部成本费用净利润率也是大幅度降低,分别为-1.56%和-1.33%。

这进一步说明了企业盈利能力在不稳定发展。

对成本利润率的进一步分析,也可以从各成本利润率之间的关系角度进行。

(三)销售获现比率分析

销售比率获利分析表

单位:

元

项目

2014年上半年

2013年下半年

销售商品,提供劳务收到的现金

6392320000

7315560000

营业收入

9160350000

销售获现比率

0.7

0.73

从表可见,2014年上半年比2013年下半年销售获现比率有所下降,表明公司通过销售获取现金的能力有所下降。

可以初步判定企业产品销售形势不好。

(四)商品经营盈利能力的行业分析

公司名称

总资产规模(元)

净资产规模(元)

营业收入利润率(%)

差异(%)

三钢闽光

8191940000

2742740000

-6.02%

100

首钢

-0.31%

5.15

宝钢

0

0

3.41%

-56.65

鞍钢

2.03%

-33.72

由上分析可知:

三钢闽光公司定的营业收入利润率在同行业公司中呈现负数,且是处于最低水平,其原因可能是营业成本增高,营业收入减少。

五、上市公司盈利能力分析

(一)每股收益分析

三钢闽光公司每股收益分析表

项目

2014上半年

2013下半年

差异

净利润

-43,128,400

-30,994,900

—

优先股股息

0

0

—

发行在外的普通股加权平均数

534700000

534700000

—

调整后发行在外普通股的加权平均数

534700000

534700000

—

基本每股收益(元)

-0.081

-0.058

-0.023

稀释每股收益(元)

-0.081

-0.058

-0.023

从表息可知,三钢闽光公司2014上半年的每股收益和2013下半年是相同的,表明企业2014上半年的盈利能力和2013下半年的相同。

因此,企业要通过与几家不同企业或统一企业不同时期的每股收益进行比较。

(二)每股收益的行业分析

公司名称

总资产规模(元)

净资产规模(元)

基本每股收益(元)

差异(%)

三钢闽光

8191940000

2742740000

-0.081

100

首钢

0.0018

-2.22

宝钢

0

0

0.19

-234.57

鞍钢

0.08

-98.77

由上表分析可知:

三钢闽光公司的基本每股收益数额在同行业大规模公司比较看来,是唯一一个亏本的,营业盈利能力最弱。

(三)每股收益因素分析

每股收益因素分析表

项目

2014上半年

2013下半年

差异

净利润(元)

-43,128,400

-30,994,900

—

优先股股息(元)

0

0

—

普通股权益平均额(元)

2742740000

2706850000

—

普通股权益报酬率

-0.02

-0.01

-0.01

发行在外的普通股平均数(股)

534700000

534700000

—

每股账面价值(元)

5.13

5.06

0.07

每股收益

-0.08

-0.06

-0.02

2014上半年每股收益为-008,2013下半年每股收益为-0.06。

可见,2014上半年的每股收益比2013下半年减少了0.02,对减少的原因运用差额分析法分析如下:

1.每股账面价值变动对每股收益的影响

(5.13-5.06)*(-0.01)=-0.0007元

2.普通股权益报酬率变动对每股收益的影响

(5.13)*(-0.02-(-0.01))=-0.0013元

计算结果表明,每股账面价值的变动是的每股收益减少了0.0007,普通股价权益报酬率的变动使得每股收益减少了0.0013元,两项因素共同的结果,使得每股收益减少0.02。

可见,企业2014上半年的经济实力和盈利能力比2013下半年均有下降。

(四)托宾Q指标分析

财务分析信息表

项目

2014上半年

2013下半年

流通在外普通股股数

534700000

534700000

股票价格

6.02

5.04

长短期债务账面价值

5449210000

5804220000

所有者权益账面价值

2742740000

2791750000

总资产账面价值

8191940000

8595970000

托宾Q=(6.02*5347000000+5449210000)/8191940000=1.06

由计算结果可知,该公司的托宾Q值大于1,表明市场上对该公司的估价水平高于其自身重置成本,该公司的市场价值较高。

(五)同行业公司每股经营现金流量比较分析

公司名称

总资产规模(元)

净资产规模(元)

每股经营现金流量(元)

差异(%)

三钢闽光

8191940000

2742740000

2.408

100

首钢

0.2261

9.39

宝钢

0

0

0.8671

36.01

鞍钢

0.1914

7.95

由上表分析可知:

三钢闽光公司的每股经营现金流量在同行业大规模公司比较看来具有领先地位,说明它的资本支出和支付股利的能力很强。

第二部分企业营运能力分析

一、营运能力综合分析

由表可知:

公司在本年的应收账款周转率高于上年,说明资金回收速度有所加快,与同行业的三家公司相比,应收账款周转率远高于其他三家公司的应收账款周转率。

三钢公司的存货周转率比同行业的三家公司的存货周转率高,,存货周转速度高说明,产品销售畅通。

流动资产周转率低于同行业的三家公司的流动资产周转率,固定资产周转率、总资产周转率在同行业的四家公司中,处于先进水平,具有一定优势。

二、总资产营运能力分析

(一)总资产周转率的分析

单位:

元

项目

2014上半年

2013下半年

差异

销售净额

9160350000

-861780000

总资产平均余额

8393955000

8738335000

-344380000

流动资产平均余额

3298240000

3682055000

-383815000

总资产周转率(次)

1.09

1.15

-0.04

流动资产周转率(次)

2.78

2.72

0.06

流动资产占总资产比率(%)

0.39

0.42

-0.03

从表中可知,三钢闽光公司2014上半年比2013下半年慢了0.04,其原因是:

流动资产周转率提高,使总资产周转率增加:

(2.78-2.72)*0.42=0.03(次)

流动资产占总资产比率下降,使总资产周转减速:

2.78*(0.39-0.42)=-0.08(次)

计算结果表明,三钢闽光公司本年总资产周转率下降,主要原因是流动资产占总资产比率下降。

至于流动资产周转率下降的分析将在后面说明。

其次是资产结构变动,由于提高了流动资产周转率,使资产流动性增强了,促进了总资产周转速度的加快。

(二)总资产营运能力的行业分析

单位:

万元

公司名称

总资产规模

净资产规模

总资产周转率(%)

差异

三钢闽光

819194

274274

1.09

1

首钢

5956470

2119340

0.34

0.31

宝钢

22891700

12183900

0.43

0.39

鞍钢

9128600

4749100

0.41

0.38

由表可知,三钢闽光公司的总资产周转率在同行业中处于最高水平。

三、流动资产周转速度分析

(一)流动资产周转速度指标分析

营业收入(元)

9,160,350,000

10,022,130,000

流动资产平均余额(元)

3,298,240,000

3,682,055,000

其中:

平均存货(元)

1,725,200,000

1,910,910,000

营业成本(元)

8,951,150,000

9,602,590,000

流动资产周转率(次)

2.78

2.72

流动资产垫支周转率(次)

2.71

2.61

成本收入率(%)

102.34%

104.37%

根据该表,对流动资产周转率作如下分析:

分析对象=2.78-2.72=0.06(次)

因素分析:

流动资产垫支周转率的影响=(2.71+2.61)×104.37%=0.56(次)

成本收入率的影响=2.71×(102.34%-104.37%)=-0.06(次)

计算结果表明,本期流动周转率上升是流动资产垫支周转率上升和成本收入率下降的结果,流动资产垫支周转率上升是主要原因。

(二)同行业公司存货周转率比较分析

单位:

万元

公司名称

总资产规模

净资产规模

存货周转率(%)

差异

三钢闽光

819194

274274

5.19

1

首钢

5956470

2119340

4.59

88.44

宝钢

22891700

12183900

2.94

56.65

鞍钢

9128600

4749100

2.77

53.37

有表可知,三钢闽光个存货周转率在同行业中处于先进水平。

四、固定资产利用效果分析

(一)固定资产收入率分析

由表可以看出,三钢公司2014年的固定资产收入率下降10.92%,其原因是:

固定资产产值率下降使固定资产收入率下(113.92%-117.45%*114.62%=-404.61%

产品销售率上升使固定资产收入率上升:

113.92%*(106.84%-114.62%)=-886.3%

分析表明,在固定资产产值率下降3.35%的情况下,固定资产收入率下降10.92%,主要是因为产品销售率提高的原因,说明企业在销售环节取得了一定成绩。

第三部分企业偿债能力分析

一、偿债能力综合分析

同负债比率的计算结果可相互印证,表明企业的长期偿债能力较差,债权人的保障程度较低。

流动比率,一般认为2:

1的比例比较适宜,它表明企业财务状况稳定可靠,三钢公司当期的流动比率为0.7048,说明公司可能捉襟见肘,难以如期偿还债务.

从2014和2013年的流动比率,速动比率和资产负债率来看,三钢公司的2014年资产负债率比2013年的资产负债率下降了1.0035,说明三钢公司2014年的负债比2013年的负债有略微的减少,三钢公司的2014年流动比率比2013年的流动比率有略微下降,三钢公司的2014年速动比率比2013年的速动比率有略微上升。

与同行业的宝钢鞍钢相比,三钢公司的负债比率明显高于宝钢与鞍钢的负债比率,说明三钢集团的资产负债数额高于宝钢与鞍钢,三钢的流动比率速动比率都低于宝钢与鞍钢,总体来说,三钢的偿债能力低于同行业三家公司。

二、企业短期偿债能力分析

(一)短期偿债能力指标分析

流动比率

0.7048

0.7481

0.8733

0.7612

速动比率

0.3732

0.3212

0.5671

0.4306

资产负债率(%)

66.5191

67.5226

46.776

47.9756

从2014和2013年的流动比率,速动比率和资产负债率来看,三钢公司的2014年资产负债率比2013年的资产负债率下降了1.0035,说明三钢公司2014年的负债比2013年的负债有略微的减少,三钢公司的2014年流动比率比2013年的流动比率有略微下降,三钢公司的2014年速动比率比2013年的速动比率有略微上升。

与同行业的宝钢鞍钢相比,三钢公司的负债比率明显高于宝钢与鞍钢的负债比率,说明三钢集团的资产负债数额高于宝钢与鞍钢,三钢的流动比率速动比率都低于宝钢与鞍钢,总体来说,三钢的偿债能力低于同行业的宝钢与鞍钢。

(二)同行业公司流动比率比较分析

由上表可以看出,在同行业中,三钢闽光公司的流动比率处于中等水平,低于宝钢公司,但高于首钢公司和鞍钢。

与均值差异的数据表明,四家公司的流动比率均值为0.65755,三钢闽光公司与均值相差0.04725,说明公司流动比率略低于四家公司流动比率的均值,短期偿债能力在同行业中有待进一步提高。

(三)同行业公司速动比率比较分析

由表可以看出,在同行业中三钢闽光公司的速动比率处于中等偏下水平,只高于首钢,但低于宝钢、鞍钢。

与均值差异栏的数据表明,四家公司速动比率均值为0.3787,三钢闽光与均值差异为-0.0055,说明公司速动比率高于四家公司均值,短期偿债能力在同行业中具有良好表现。

三、企业长期偿债能力分析

(一)已获利息倍速分析

项目

2014上半年

2013下半年

差异

利润总额

-50314700

99737700

利息支出

125580000

180683000

息税前利润

75265300

280420700

已获利息倍数

0.5993

1.5520

-95.27%

从表中可以看出,三钢闽光公司2013下半年生产经营所得不能够满足支付利息的需要,2014上半年已获利息倍数为0.5993,公司支付利息的保证程度有很大程度的下降。

2014上半年已获得利息下降的主要原因一是短期借款增加,流动负债比率提高,使公司负债成本增加,从而增加利息支付。

二是尽管2014上半年生产经营业绩不较好,但是从根本上对支付利息提供不了保证,是因为利息付出金