聚四氟乙烯树脂生产流程及行业现状.docx

《聚四氟乙烯树脂生产流程及行业现状.docx》由会员分享,可在线阅读,更多相关《聚四氟乙烯树脂生产流程及行业现状.docx(7页珍藏版)》请在冰豆网上搜索。

聚四氟乙烯树脂生产流程及行业现状

聚四氟乙烯树脂生产流程及行业现状简介(2020年3月1日)

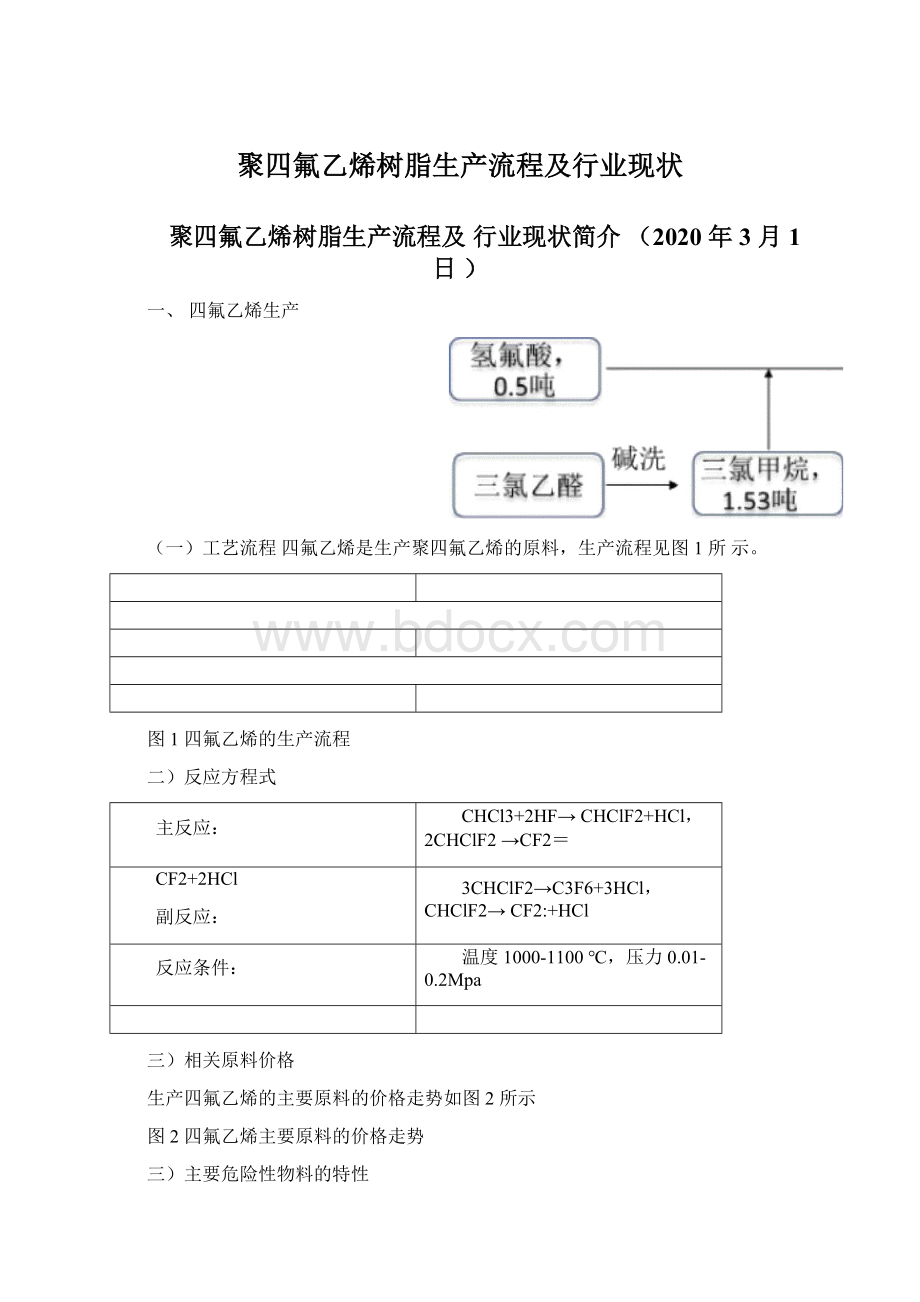

一、四氟乙烯生产

(一)工艺流程四氟乙烯是生产聚四氟乙烯的原料,生产流程见图1所示。

图1四氟乙烯的生产流程

二)反应方程式

主反应:

CHCl3+2HF→CHClF2+HCl,2CHClF2→CF2=

CF2+2HCl

副反应:

3CHClF2→C3F6+3HCl,CHClF2→CF2:

+HCl

反应条件:

温度1000-1100℃,压力0.01-0.2Mpa

三)相关原料价格

生产四氟乙烯的主要原料的价格走势如图2所示

图2四氟乙烯主要原料的价格走势

三)主要危险性物料的特性

表1生产四氟乙烯主要危险性物料的特性

名称

分子式

沸点

危险性

四氟乙烯

C2F4

-76.3

易燃,有腐蚀性。

急性中毒:

轻者有咳嗽、胸

闷、头晕、乏力、恶心等;较重者出现化学性

肺炎或间质型肺水肿;严重者出现肺水肿及心肌损害。

慢性中毒:

常见有头痛、头晕、乏力、睡眠障碍等神经衰弱综合征和(或)腰背酸痛症状。

可致骨骼损害。

一氟二氯甲烷

CHCl2F

-8.9

窒息作用,遇热分解物有毒有害。

三氯甲烷

CHCl3

61.3

2B类致癌物、麻醉性,有毒有害水污染名录。

氟化氢

HF

19.54

有毒性强,容易使骨骼、牙齿畸形,氢氟酸可以透过皮肤被黏膜、呼吸道及肠胃道吸收造成危害。

二氟一氯甲烷

CHClF2

-40.8

有毒化学品

二、聚四氟乙烯聚合过程聚四氟乙烯按聚合工艺的不同可分为悬浮料和分散料,悬浮四氟树脂和分散四氟树脂品质的差异是由于它们的颗粒尺寸、粒径分布以及颗粒形态不同所致,前者颗粒粒径为毫米级,而后者粒径为亚微米级(250—350nm)。

聚四氟乙烯难熔,流动性差,其颗粒粒径大小和颗粒形态对熔融流动性以及其加工性能和制品性能有重要影响。

分散聚合生产的“分散四氟树脂”的粒子粒径尺寸小、粒径分布合理、粒子形态可控,因此加工性能和制品性能好。

我国的PTFE品级主要是悬浮料,而性能优越、应用于PTFE液压软管和PTFE膨体多孔制品制备的分散料只占少部分,并且性能与国外分散树脂差距较大,远不能满足国内的市场需求。

(一)悬浮聚合产品悬浮聚合得到的聚四氟乙烯树脂可成型加工,但不能进行糊状挤出或涂布。

在搪瓷或不锈钢聚合釜中,以水为介质,过硫酸钾为引发剂,全氟羧酸铵盐为分散剂,氟碳化合物为

稳定剂,四氟乙烯经氧化还原聚合而制得聚四氟乙烯。

将各种助剂加入反应釜中,四氟乙烯单体以气相进入聚合釜,调节釜内温度至25℃,然后加入一定量的活化剂(偏重亚硫酸钠),通过氧化,还原体系进行引发聚合。

聚合过程中不断补加单体,保持聚合压力0.49~0.78MPa,聚合后所得到的分散液用水稀释至一定浓度,并调节温度到15~20℃,用机械搅拌凝聚后,经水洗、干燥,即得悬浮聚合产品。

(二)分散聚合产品分散四氟树脂不能成型加工,但用分散涂料的加工方法可转为粉状用于糊状挤出。

TFE分散聚合工艺过程主要由聚合、除蜡、凝聚浓缩等工序组成。

TFE分散聚合与悬浮聚合的体系不同,通常由单体、水、乳化剂、稳定剂及其它添加剂组成。

聚合反应开始后,可以根据不同的目的,追加单体、引发剂、链转移剂以及乳化剂。

最终得到的分散聚合产品也称糊状挤塑用聚四氟乙烯树脂。

它具有聚四氟乙烯树脂的各种优异性能。

可加工成连续长度的薄壁管、细棒、电线电缆绝缘、生料带等。

(三)聚四氟乙烯利润分析

图2聚四氟乙烯毛利润情况

2019年以来聚四氟乙烯毛利润约7000元/吨。

三、聚四氟乙烯行业现状及环保要求

(一)聚四氟乙烯行业属于资源要素、技术要素、人才要素密集型行业

在资源要素方面,聚四氟乙烯行业需要投入较为大量的土地、原料进行生产,尤其是原料所占成本较大,容易引发产品价格波动,故可归为资源密集型行业。

中国萤石资源由于杂质含量较低、开采条件较好,因而开发价值较高,具备发展PTFE行业的特殊资源优势。

因为看好我国高品位丰富的萤石资源和巨大的潜在市场,世界几大氟化工大公司都以合资或独资形式开始进入中国办厂,比如日本大金在常熟建设基地,美国3M公司与江

苏梅兰集团开展合作,法国阿托菲纳与常熟以及上海三爱富公司的合作。

在技术要素、人才要素方面,因为含氟聚合物的生产并非易事,氟化物的腐蚀性非常强,氟聚合时容易爆炸,存在一定的安全隐患,对加工设备的金属材质要求较高,也需要经验丰富、技术过硬的人员来操作。

尤其是中高端含氟聚合物产品,不仅需要企业具备相当长时间的技术积累,还需要配置高精度设备,历经较长时间尝试多条技术路线后才能形成成熟理想的制造工艺。

因此可归为技术密集型行业。

目前聚四氟乙烯高端生产技术和产品主要集中于发达国家。

例如美国杜邦公司、日本大金等氟化工巨头基本占据了氟化工高端市场,在氟树脂品种和质量方面遥遥领先,如超细粉末聚四氟乙烯、可熔性聚四氟乙烯及常温固化型氟树脂涂料等。

聚四氟乙烯材料行业企业数量少、规模大,行业高度集中。

目前我国聚四氟乙烯材料生产企业约15家,产能集中度高,国内聚四氟乙烯材料产能约13.5万吨,前五大企业产能占全国总产能的75.62%。

产品结构方面,通用型聚四氟乙烯产品居多,中高端产品依赖进口,部分品种已经出现突破,未来通过技术突破进行差异化竞争已成行业共识。

在新企业进入难易程度方面,在上游原料供应、高精度设备要求、技术壁垒等多方面树立了较高的进入壁垒。

材料产品价格容易受到萤石、氯仿等价格波动的影响;由于氟聚合物生产技术的难度对生产设备要求、生产技术提出了较高的要求,留给新进入企业的市场发展机遇较少。

而生产聚四氟乙烯制品行业技术壁垒资金壁垒都较低,因此国内制品行业企业超过上千家,以中小企业为主,企业整体规模小,行业集中度低,新企业进入程度较为容易,但行业总体利润水平并不高。

近年来,聚四氟乙烯制品行业通过结构调整和产业升级,材料行业企业巨头逐渐介入制品领域。

(2)发展周期阶段

根据行业生命周期理论,行业可以分为导入期、成长期、成熟期、衰退期。

可以判断聚四氟乙烯行业正处于行业成长期。

聚四氟乙烯(PTFE)耐高温、耐腐蚀、电气特性、不粘性、自润滑性,基于上述特殊的优良性能,在化工、电子、机械、医药等下游行业均有广泛应用。

根据《中国氟化工行业“十三五”发展规划》,预计“十三五”期间,PTFE产品将随着其在线缆、节能环保领域中的应用不断加大,预计其需求仍将保持8%左右的增长速度。

2013年至2018年,我国PTFE表观消费量由4.62万吨增加至6.71万吨,年复合增长率7.8%。

可见聚四氟乙烯行业正处于行业成长期,需求高速增长,市场增长率也较高。

聚四氟乙烯的下游产业主要集中在工程塑料、橡胶、油墨、涂料等行业,尤其是近年来发展起来的环保、医用及防疫产品需求,同样保持着快速的发展水平,从而带动了对聚四氟乙烯直接的旺盛需求。

(三)聚四氟乙烯行业发展瓶颈

1.萤石资源日趋紧张,PTFE环保限产,高价原料拉升中下游企业成本

近十年来,尽管我国的萤石储量占全球总量的16%左右,但产量和出口量却长期占据全球总量的50%以上,储采比远

低于全球水平。

按现有披露我国萤石储量仅够开采10年,为全球回采比最低的国家。

萤石是现代氟化工中氟元素的主要来源,因此广泛用作现代工业的重要矿物原料,且具有相当的不可替代性。

政府自2003年已明令禁止不再开放新的开采许可证,2016年又将萤石列入我国的的“战略性矿产名录”。

此外萤石开采又属于高污染行业,逐渐加码的环保政策使得萤石产量供不应求。

2016年以来,受环保监管趋严影响,部分聚四氟乙烯企

业由于副产品盐酸滞销胀库,开工率严重不足,其中中昊晨光、江苏梅兰、江西理文、福建三农皆有不同程度停工,多数开工企业开工率在五成以下,聚四氟乙烯(PTFE)供应量明

显缩减。

PTFE价格自2017年开始迅速攀升,2018年下半年以来虽有所回落,目前主流价格是47000元/吨。

近期PTFE

环保限产进一步拉升PTFE行业中下游原材料的价格,产业中下游企业成本面临较大的双重压力,企业的盈利能力也势必受到影响。

2、PTFE行业存在结构性产能过剩问题

2019年国内PTFE产能约为12.6万吨,占全球产能40%以上,但以注塑级的中低端产品为主,高端的改性PTFE树脂市场国产化率很低,需依赖进口。

2019年产量6.46万吨,开工率51%左右。

我国进口量保持着5000-6000吨的稳定规模,改性PTFE目前主要由日本大金、美国杜邦等外企供应。

2017年以来受环保严查影响,PTFE开工率受限,行业整体开工率仅为50%左右,但整体产能过剩的格局短期内不会改变。

国内高端产品缺乏,出现了单体产能过剩,基础产品、通用牌号产能过剩,而下游创新不足、下游高端产品缺乏、高端客户不能满足要求、下游高端产品依赖进口的状况,尤其是缺乏高性能、专用化、系列化、精细化的产品。

比如聚四氟乙烯的进出口价格相差很多,据海关统计,2016年初级聚四氟乙烯进口均价高于1.6万美元/吨,出口均价6697美元/吨,进口比出口价高出一倍多。

3.行业技术水平低,科研投入不足

我国PTFE行业在相关基础研究和应用研究方面较为薄弱,这在一定程度上影响了行业的纵深发展。

国际大型氟化工企业的科研投入占销售收入比例是我国的数倍之多。

国际化工巨头杜邦公司2017年研发费用为26亿美元,占据年度收入的10%,而国内巨头之一东岳集团的研发比例仅为0.99%。

高端生产技术和产品主要集中于发达国家,美国杜邦、日本大金等氟化工巨头基本占据了氟化工高端市场,在氟树脂品种和质量方面遥遥领先。

在生产技术上,元素氟化技术、定向催化氟化技术等国外已较为完善。

在产品方面,国际上氟化工七强企业[包括美国杜邦(科穆)公司、比利时苏威苏来克斯公司、日本大金公司、美国3M公司、日本旭硝子公司、法国阿科玛公司、美国霍尼韦尔公司等]的氟材料品种和质量保持领先态势。

美国科慕公司和日本旭销子、旭化成公司几乎垄断了用于氯碱和燃料电池的全氟离子膜(或质子膜)生产技术和世界市场。

新型活性涂料、液晶显示材料、光纤涂覆材料、医用含氟材料等基本上由发达国家垄断。

4.对环保技术开发和副产的综合利用不够,环保压力大萤石开采属于高污染行业,自2018年6月份以来,江西、福建、浙江、河南等萤石供应大省均在环保影响下出现不同程度停车停产。

氢氟酸是氟化工产业必备的上游原料。

氟化氢生产过程的副产品氟硅酸多数还没有得到合理应用,只能作为废液处理,处理成本高。

氟化铝尾气吸收液含氟较高(约为1%~3%),一些企业直接排至污水处理站,没有进行综合利用,造成资源浪费和污水处理成本增加。

R23和PFIB等仍以焚烧处理为主,大量的副产盐酸还处在低值化利用阶段,PFOA替代技术尚未成熟,含卤难生化废水的处置仍制约着含氟精细化学品的发展。

PTFE需用TFE(四氟乙烯)聚合反应而成,企业多需要以R22为原料先生成含

氟单体,用R22制成TFE再进一步制成PTFE,然而其原料R22因为高GWP值(全球变暖潜能值)在国际公约下冻结产能并实施生产配额,原料供给受到强制约束,同时限制PTFE产能的大幅增长。

在新一代低GWP值(全球变暖潜能值)的替代品开发中,如HFO-1234yf、HFO-1234ze等极具商业化潜力的品种,其生产专利及相关的应用专利几乎为国外所垄断。

目前国内四氟乙烯和聚四氟乙烯的生产工艺还面临多方面的环保挑战,对环保技术开发和副产的综合利用不够,而随着国家推行安全生产、清洁生产、绿色生产的要求,对PTFE行业的环保压力和紧迫性加大,会影响和制约产业的持续发展。

四、聚四氟乙烯行业发展趋势

(一)向高端化、高附加值、新用途品种方向发展随着工业转型步伐加快,下游汽车、电子、轻工、新能源、环保、航空航天等相关产业对高附加值、高性能的PTFE市场需求迫切,对产品结构优化和技术创新提出更高的要求。

增强我国PTFE产品的市场竞争力,大幅提高我国尖端氟化工产品的国内自给率,重点突破尖端产品,这是PTFE行业得以可持续发展的重要方向。

(二)向更加节能环保的生产方式倾斜根据《中国氟化工行业“十三五”规划》,氟化工行业“十三五”GDP能耗、单位GDP碳排放量必须要达到国家标准。

自2017年以来的环保严查使得缺乏原料氢氟酸配套和副产品盐酸处理能力的企业成本大幅提升,且生产严重受限。

根据《蒙特利尔议定书》,中国已经启动了削减淘汰HCFCs工作,为更加绿色环保的替代产品打开了市场空间。

在高压环保政策背景下,行业发展必将朝着节约能源、减少排放、副产物综合利用、推广低碳技术等方面发展,以此减少排污成本,提高副产物回收利用能力减低成本,进而推动节能环保的发展方式。

(三)向高集中度、延伸产业链方向发展供给侧结构性改革的推进和安全环保政策趋严,为行业并购重组、优势企业拉开竞争差距、行业集中度提升提供了契机,也倒逼行业加速产业升级。

小企业在此轮环保风暴中因为缺乏氢氟酸配套和下游盐酸处理能力而导致成本大幅高于大企业,而且开工率方面受到的负面影响也显著高于大企业。

随着政府为规范行业发展,设置氟化工技术、装备、安全、环保及能源利用效率等指标,提高行业准入门槛,建立健全企业推出机制,将有效推动企业间的并购和重组,大大提高行业集中度。

生产企业与加工企业的纵向合并有利于市场拓展和产品质量的提高,对PTFE材料的应用和持续发展大有裨益。

能够促使上下游平衡协调发展,提高企业上下游一体化程度,形成规模优势提高行业议价能力,大大降低生产成本,延伸产业链,大大提升企业经济效益。

(四)聚四氟乙烯行业发展前景预测

聚四氟乙烯PTFE被称之为“塑料王”,是氟化工行业发展快、技术含量高、前景好的重要领域,广泛应用在石油、化工、电子电器、医疗、机械等领域。

1.高端PTFE需求助推市场空间持续扩大随下游应用领域的发展,对PTFE相关材料性能提出更高、更细的要求,产品高端定制化成为聚四氟乙烯行业未来发展趋势。

比如在5G、汽车飞机、医疗等领域存在十分可观的发展空间。

5G基站的海量增长,将同步带动PTFE材料需求的大幅上升。

汽车、飞机等高端机械要求特殊的PTFE密封件。

采用特种加工工艺制造而成的膨体聚四氟乙烯密封材料可以取代传统垫片、垫圈等密封产品,强化密封效能,是工业生产企业及相关行业解决气体、液体介质“跑、冒、滴、漏”,根治泄漏的有效材料。

医疗用聚四氟乙烯的应用场景更加丰富。

聚四氟乙烯能够给众多材料进行涂层处理,在许多医疗设备中都有应用。

2.政策助力进一步提升PTFE产业发展活力近年来,国家主管部门和行业协会都相继颁发了一系列鼓励行业发展的产业政策,支持新材料产业的发展。

国务院发布的《中国制造2025》中提到,大力推动重点领域突破发展,以高性能结构材料、功能性高分子材料、先进复合材料等为发展重点。

随着政府对于环保的重视、对高分子材料领域的大力推进,将有效促进了PTFE行业的发展。

3.实现进口替代的PTFE研发会成为未来行业发展的热点

我国聚四氟乙烯领域近年来发展迅速,通用级聚四氟乙烯已经出现产能过剩的现象,产能利用率较低,以高压缩比聚四氟乙烯分散树脂为代表的高端改性品种却还依赖进口。

PTFE进口产品价格较为昂贵,附加值高,国内企业在此领域还有较大的发展空间。

进口替代可以规避技术升级需要开辟新市场的风险,能够快速提升经济效益,因此实现进口替代的PTFE必将成为未来国内行业发展的热点。