最新经济法基础考题解析.docx

《最新经济法基础考题解析.docx》由会员分享,可在线阅读,更多相关《最新经济法基础考题解析.docx(10页珍藏版)》请在冰豆网上搜索。

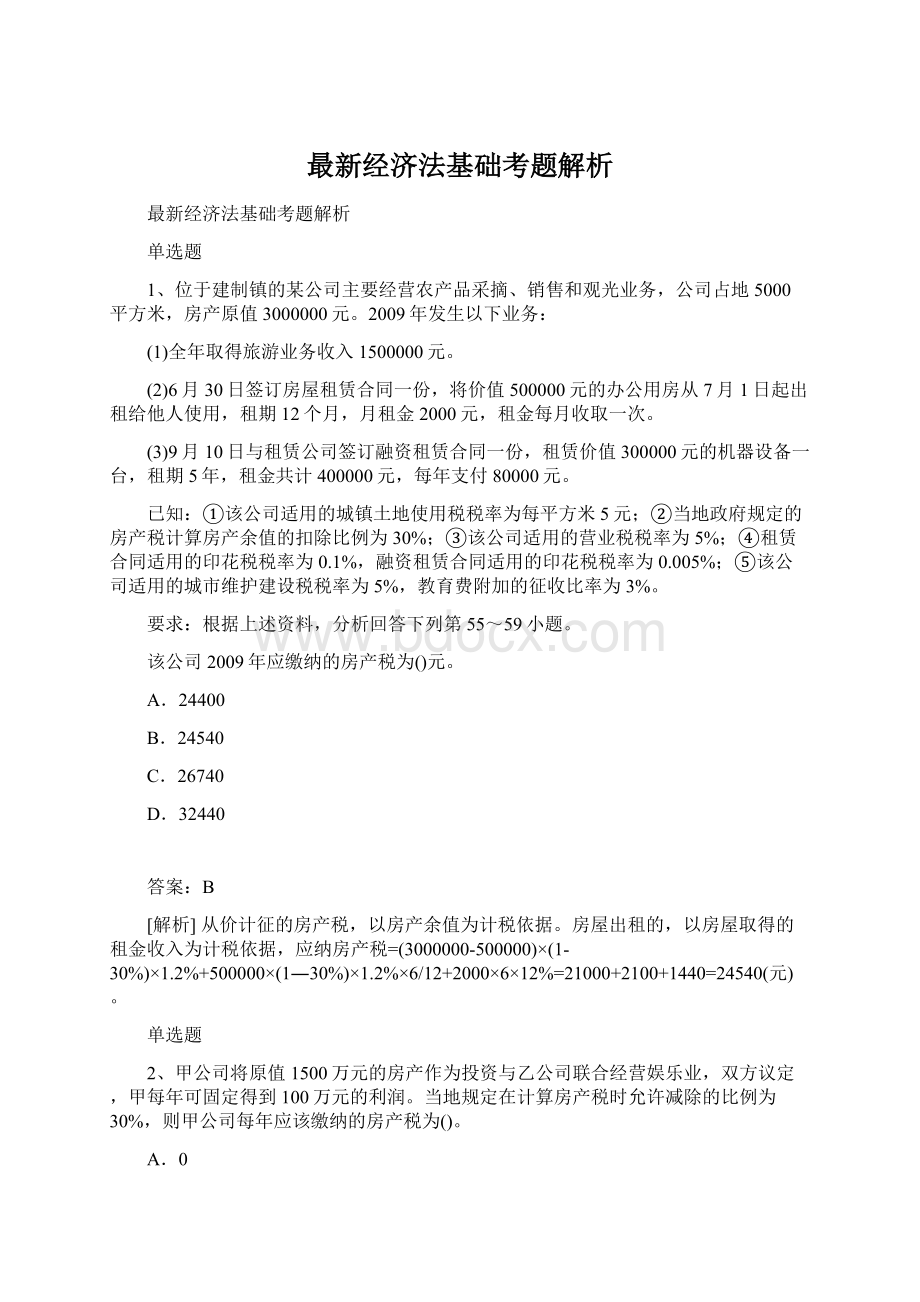

最新经济法基础考题解析

最新经济法基础考题解析

单选题

1、位于建制镇的某公司主要经营农产品采摘、销售和观光业务,公司占地5000平方米,房产原值3000000元。

2009年发生以下业务:

(1)全年取得旅游业务收入1500000元。

(2)6月30日签订房屋租赁合同一份,将价值500000元的办公用房从7月1日起出租给他人使用,租期12个月,月租金2000元,租金每月收取一次。

(3)9月10日与租赁公司签订融资租赁合同一份,租赁价值300000元的机器设备一台,租期5年,租金共计400000元,每年支付80000元。

已知:

①该公司适用的城镇土地使用税税率为每平方米5元;②当地政府规定的房产税计算房产余值的扣除比例为30%;③该公司适用的营业税税率为5%;④租赁合同适用的印花税税率为0.1%,融资租赁合同适用的印花税税率为0.005%;⑤该公司适用的城市维护建设税税率为5%,教育费附加的征收比率为3%。

要求:

根据上述资料,分析回答下列第55~59小题。

该公司2009年应缴纳的房产税为()元。

A.24400

B.24540

C.26740

D.32440

答案:

B

[解析]从价计征的房产税,以房产余值为计税依据。

房屋出租的,以房屋取得的租金收入为计税依据,应纳房产税=(3000000-500000)×(1-30%)×1.2%+500000×(1―30%)×1.2%×6/12+2000×6×12%=21000+2100+1440=24540(元)。

单选题

2、甲公司将原值1500万元的房产作为投资与乙公司联合经营娱乐业,双方议定,甲每年可固定得到100万元的利润。

当地规定在计算房产税时允许减除的比例为30%,则甲公司每年应该缴纳的房产税为()。

A.0

B.12万元

C.12.6万元

D.18万元

答案:

B

[解析]甲公司每年取得固定的利润,属于房产的出租行为,应当按照从租计征的方法计算缴纳房产税。

房产税=100×12%=12(万元)。

单选题

3、土地增值税的税率采用()。

A.累进税率

B.超额累进税率

C.四级超率累进税率

D.四级定额税率

答案:

C

土地增值税实行四级超率累进税率:

单选题

4、该公司转让写字楼土地增值税的扣除项目合计是()万元。

A.8225

B.8525

C.9625

D.9925

答案:

D

取得土地使用权所支付的金额为3000万元,可以扣除的房地产开发成本和费用4700万元,可以扣除的税金为825万元。

计算从事房地产开发的加计扣除金额=(3000+4000)×20%=1400(万元)转让房地产的扣除项目金额合计=3000+4700+825+1400=9925(万元)

单选题

5、在行政诉讼案件的审理中,下列有关是否可适用调解方式结案的说法,错误的是:

A.人民法院审理行政案件不适用调解

B.某些行政案件可以调解方式结案,某些行政案件则不可

C.人民法院审理行政案件基本不适用调解,但若涉及行政赔偿诉讼则可以调解

D.人民法院审理行政案件基本不适用调解,但如果行政案件附带民事诉讼,则附带民事诉讼案件可以调解

答案:

B

[考点]行政诉讼案件中的调解适用

单选题

6、下列表述中,正确的是()。

A.凡是中国境内拥有房屋产权的单位和个人都是房产税的课税对象

B.房产税、土地使用税是比例税率,土地增值税则是累进税率

C.耕地占用税是对占用耕地建房或者从事其他非农业建设的单位和个人征收的一种税,但炸药库用地应该免税

D.契税是在土地、房屋权属发生转移时,对产权出售人征收的一种税,其税率为3%~5%

答案:

C

暂无解析

单选题

7、下列关于房产税纳税人的说法中,错误的是()。

A.产权属于国家所有的,由经营管理单位纳税

B.产权所有人不在房屋所在地的,由房产代管人或者使用人纳税

C.外商投资企业也是房产税的纳税人

D.纳税单位无租使用免税单位房产,不需要缴纳房产税

答案:

D

[解析]纳税单位无租使用免税单位房产,应由使用人代为缴纳房产税。

单选题

8、根据《房产税暂行条例》的规定,从价计征方式下,房产税依照房产原值一次减除()后的余值计算缴纳。

A.10%~20%

B.10%~300A

C.20%~300A

D.10%~40%

答案:

B

暂无解析

单选题

9、2009年甲企业自有房产14栋,原值共计13500万元,具体使用情况如下:

(1)3栋在2008年底已经被有关部门认定为危险房屋,2009年4月1日起停止使用,房产原值共计2000万元。

(2)9栋用于生产经营,房产原值共计10000万元。

(3)2栋用于对外投资,每栋按月收取固定收入10万元。

由于特殊情况,2009年5月1日收回1栋进行大修理,大修理时间为7个月。

大修理后该房产原值由500万元上升为1000万元,12月1日作为厂房投入本企业使用。

已知:

该地区计算房产余值的扣除比例为20%。

要求:

根据上述资料,分析回答下列第65~67小题。

根据(3)所提示的内容,2009年甲企业该笔业务应缴纳房产税()万元。

A.14.4

B.19.2

C.20

D.20.4

答案:

C

[解析]纳税人因房屋大修导致连续停用半年以上的,在房屋大修期间免征房产税,免征税额由纳税人在申报缴纳房产税时自行扣除计算。

纳税人将原有房产用于生产经营,从生产经营之月起,缴纳房产税。

甲企业该笔业务应缴纳房产税=10×12×12%+10×4×12%+1000×(1-20%)×1.2%×1÷12=20(万元)。

单选题

10、张某将自家房屋(价值50万元)于2005年6月1日按市价对外出租给李某用于居住,每月租金3000元,当地政府规定的房产税扣除比例为20%,则其2005年应纳房产税为()元。

A.840

B.1440

C.2520

D.4800

答案:

A

[解析]张某的房屋出租前,属于个人拥有的非营业用房,免交房产税;个人将自用房屋用于出租并且出租后仍用于居住的,房产税税率减按4%。

单选题

11、房产税采用比例税率,根据房地产税分为两种()。

A.依据房产计税余额计税的,税率为12%,依据房产租金收入计税的,税率为12%

B.依据房产计税余额计税的,税率为1.2%,依据房产租金收入计税的,税率为12%

C.依据房产计税余额计税的,税率为1.2%,依据房产租金收入计税的,税率为1.2%。

D.依据房产计税余额计税的,税率为1.2%,依据房产租金收入计税的,税率为12%。

答案:

B

暂无解析

单选题

12、该企业2009年除厂房、办公楼之外的其他房产应缴纳的房产税合计为()万元。

A.7.23

B.8.57

C.9.63

D.10.11

答案:

A

[解析]独立围墙、水塔不缴纳房产税;地下建筑物应用折算比这算原值后计算缴纳房产税;新施工建造的仓库应自验收次月起缴纳房产税。

应缴纳的房产税=700×60%×(1-20%)×1.2%+1000×(1-20%)×1.2%×4/12=4.03+3.2=7.23(万元)。

单选题

13、

(二)某企业2012年初房产原值3000万元,其中厂房原值2600万元,厂办幼儿园房产原值300万元,地下工业用仓库原值100万元。

该企业2012年发生下列业务:

(1)6月30日将原值为300万元的厂房出租,合同约定每年租金24万元,7月1日起租,租赁期3年。

(2)7月份购买新建的地下商铺用于商业用途,购买合同金额200万元,9月份交付使用。

(3)10月份接受甲公司委托加工一批产品,签订的加工承揽合同中注明原材料由受托方提供,金额为100万元,收取加工劳务费30万元。

该产品由本企业负责运输,合同中注明运费2万元,仓储保管费2000元,装卸费500元。

(注:

当地政府规定的计算房产余值的扣除比例是20%,工业用途地下建筑房产以原价的50%作为应税房产原值,商业用途地下建筑房产以原价的70%作为应税房产原值。

) 根据上述资料,回答下列问题:

2012年该企业地上房产应缴纳房产税()元。

A.246600

B.247080

C.249600

D.258880

答案:

C

解析:

该企业地上房产应缴纳房产税=(2600-300)×(1-20%)×1.2%+300×(1-20%)×1.2%×6/12+24×6/12×12%=24.96(万元)=249600(元)。

单选题

14、某省政府机关有办公用房一幢,房产价值5000万元。

1998年将其中的l/4对外出租,取得租金收入100万元。

已知该省统一规定计算房产余值时的减除幅度为20%,该政府机关当年应纳的房产税为()。

A.12万元

B.36万元

C.48万元

D.60万元

答案:

A

[解析]省政府机关办公用房屋免税,但出租部分应以租金收入征税,应纳税额=100万元×2%=12万元。

单选题

15、某市卷烟厂为增值税一般纳税人,2008年初企业拥有房产750万元,同年8月职工食堂建设完工,转入固定资产,确定房屋入账价值为50万元;拥有载货汽车5辆,自重吨位分别是25吨、12.5吨、10.3吨、56.6吨、20.1吨。

2008年度有关生产经营情况为:

(1)当年内又购进已税烟丝50吨,每吨不含税单价0.8万元,取得销售方开具的增值税专用发票,发票通过认证后,企业以银行存款支付购货金额40万元、增值税额6.8万元,烟丝全部验收入库;采购烟丝过程中共计以银行存款支付运输费用2万元,取得运输单位开具的运输发票;

(2)当年生产领用烟丝45万元;销售卷烟120标准箱给某大型商场,向购买方开具了增值税专用发票,取得销售金额500万元,增值税额85万元;经批准销售卷烟8标准箱给使用单位和消费者个人,开具普通发票,取得销售收入23.4万元;

(3)当年卷烟销售成本共计为221万元;财务费用10万元;

(4)发生管理费用20万元(含业务招待费4万元,含房产税和车船税);

(5)销售费用10万元(含广告费8万元);

(6)计入成本、费用的实发工资费用150万元,拨缴工会经费5万元(取得工会经费专用拨缴款收据),支出职工福利费22.5万元和职工教育经费7.5万元;

(7)营业外支出30万元,其中被工商部门行政罚款6万元,向本厂困难职工直接捐赠4万元,通过公益性社会团体向贫困地区捐赠20万元;

(8)“投资收益”账户表明有来源于境外A国的投资收益27万元,该境外所得在境外按照10%的税率已经缴纳了税款;

(9)2007年经税务机关审核的经营亏损为13.39万元。

(10)烟丝消费税税率30%,卷烟消费税税率45%、每标准箱定额征收消费税150元;房产税计算余值时的扣除比例为25%,当地规定载货汽车车船税的单位税额为60元/吨,房产税、车船税已经按照会计的核算准则计入了管理费用中。

根据上述资料和税法有关规定,回答下列问题:

所得税前准予扣除的公益性捐赠为()万元。

A.0.38

B.0.68

C.0.72

D.0.33

答案:

A

[解析]会计利润总额=520-221-252.81-10-20-10-30+27=3.19(万元)

单选题

16、

该房地产开发公司2007年度应缴纳企业所得税()万元。

A.553.48

B.562.39

C.563.69

D.563.48

答案:

D

1.2007年该公司应缴纳的房产税=10×4×12%=4.8(万元),应缴纳的印花税=9600×0.5‰+10×10×1‰=4.9(万元)。

单选题

17、某企业有原值为2500万元的房产,2006年1月1日将其中的30%用于对外投资联营,投资期限为10年,每年固定利润分红50万元,不承担投资风险。

已知当地政府规定的扣除比例为20%,该企业2006年度应纳房产税()。

A.24万元

B.22.80万元

C.30万元

D.16.80万元

答案:

B

[解析]

(1)用于对外投资联营的部分,由于其不承担投资风险,只收取固定收入,视同出租,其计税依据为租金收入,即每年的固定利润分红50万元,应纳税额=50万元×12%=6万元;

(2)剩余部分以房屋余值为计税依据,应纳税额=2500×70%×(1-20%)×1.2%=16.80万元。

两项合计,该企业应纳房产税22.80万元。

单选题

18、下列关于房产税计税依据的说法正确的是()。

A.融资租赁房屋的,以房产余值为计税依据

B.融资租赁房屋的,以房产原值为计税依据

C.以房产联营投资、共担经营风险的,以房产原值为计税依据

D.以房产联营投资、不承担经营风险的,以房产余值为计税依据

答案:

A

[解析]第三章工程财务第四节与工程财务有关的税收及保险规定:

与工程财务有关的税收规定。

单选题

19、(四)某企业2012年1月1日开业,相关资料如下:

(1)开业时领取房屋产权证、营业执照、土地使用证、安全生产许可证各一份;

(2)企业地处郊区,其厂房原值300万元,在郊区以外的农村还有一仓库,原值为50万元;(3)该企业共占地8000平方米,其中厂区内开辟绿化区,面积达到800平方米。

当地规定房产税按房产原值减除30%后的余值计税;城镇土地使用税每平方米税额为5元。

该企业应缴纳的房产税为()万元。

A.0

B.2.52

C.2.94

D.3.6

答案:

B

房产税在城市、县城、建制镇和工矿区征收。

该企业应缴纳的房产税=300x(1-30%)x1.2%=2.52(万元)

单选题

20、下列建筑物中,应缴纳房产税的是()。

A.某市内的变电塔

B.工矿区的砖瓦石灰窑

C.建制镇内的房屋

D.农村的房屋

答案:

C

[解析]独立在房屋之外的建筑物,如围墙、烟囱、水塔、变电塔、酒窖菜窖、玻璃暖房、室外游泳池、砖瓦石灰窑以及各种油气罐等,不属于房产的范围。

农村的房屋也不属于房产税的征收范围。