商用车及新材发展分析.docx

《商用车及新材发展分析.docx》由会员分享,可在线阅读,更多相关《商用车及新材发展分析.docx(26页珍藏版)》请在冰豆网上搜索。

商用车及新材发展分析

目录

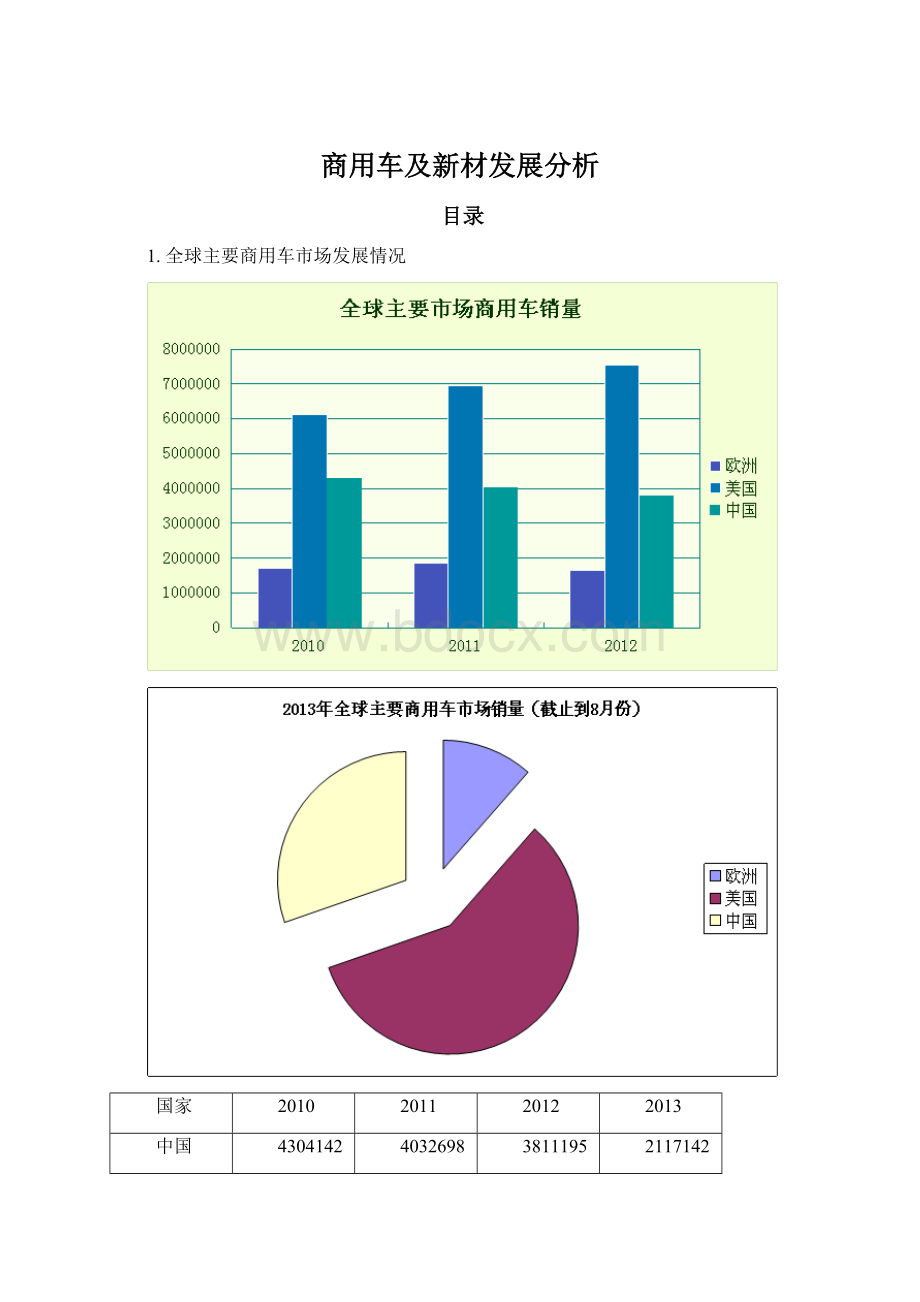

1.全球主要商用车市场发展情况

国家

2010

2011

2012

2013

中国

4304142

4032698

3811195

2117142

西欧

1712171

1868381

1635863

800722

美国

6136787

6951210

7544036

4065362

1.1西欧

2013年1月底,欧洲汽车工业协会发布了欧洲新的商用车注册数据,在2012年12月,新的商用车数据延续了贯穿全年的下降趋势,注册量为125825辆,较2011年同期下跌23.4%。

市场需求下降至2009年10月以来的最低水平。

这种下降趋势几乎遍布欧洲地区所有主要市场。

其中,英国降幅为15.5%,意大利降幅为20.3%,法国降幅达21.3,德国和西班牙则分别降幅24.7%和34.2%。

纵观全年12个月,欧盟地区新的商用车注册量比2011年减少了12.4%。

在各地区市场表现中,英国、德国降幅相近,各自为5.7%和7.0%,随后是法国市场,萎缩了10.3%,而西班牙和意大利新增商用车注册量的表现如同它们的经济形势一样糟糕,降幅分别为25.9%和31.7%。

国家

销量

变量

2012

2013

法国

233538

211575

-9.4%

英国

145921

156450

7.2%

德国

157672

141631

-10.2%

意大利

72756

58569

-19.5%

西班牙

49499

46549

-6.0%

比利时

36375

35655

-2.0%

荷兰

40391

34114

-15.5%

瑞典

23840

21172

-11.2%

瑞士

20490

19140

-6.6%

奥地利

20874

19066

-8.7%

挪威

15886

15796

-0.6%

丹麦

14061

13273

-5.6%

葡萄牙

8834

8439

-4.5%

爱尔兰

8673

7771

-10.4%

芬兰

8670

7138

-17.7%

卢森堡

2492

2117

-15.0%

希腊

2071

1879

-9.3%

冰岛

278

388

39.6%

2008

2009

2010

2011

2012

2013

销量

2211214

1559242

1712171

1868381

1635863

800722

2013年的销量数据截止到2013年8月,较2012年同期下降了7.1%。

1.2美国

2009

2010

2011

2012

2013

销量

5200478

6136787

6951210

7544036

5575590

2013年的销量数据截止到2013年8月,较2012年同期增长了9.3%。

1.3中国

2009

2010

2011

2012

2013

销量

3313479

4304142

4032698

3811195

2117142

2013年的销量数据截止到2013年8月,较2012年同期增长了6.7%。

2.全球主要卡车市场发展情况

2.1西欧

早在2010-2012年期间,西欧的经济就已经逐步稳定下来了。

但是欧盟15国经济还存在许多隐忧。

债务危机将会在很长一段时间内得不到完全解决,还将困扰着15国政府。

在2013-2016年期间,欧盟15国将会逐步过渡到欧Ⅵ排放标准,运费将会逐步增加,这也将是欧洲运输公司获取利润的最大来源。

但是在2014-2015年期间,由于经济周期的影响,这段时间的经济会处在一个相对低迷的状态。

且由于债务危机的影响,南部和北部的市场情况差别也比较大。

近几年,西欧地区的经济走势并不稳定。

2009年,西欧经济收到全球经济的影响,当年整个西欧的GDP同比下滑4.4%。

2010、2011年两年,西欧地区的经济出现了缓慢复苏,GDP同比分别增长1.9%和1.5%,2012年,西欧经济又受到希腊等国家债务危机的影响,GDP同比下滑了0.5%。

欧洲的卡车市场与欧洲的经济走势十分接近。

2009年的经济危机让西欧的卡车市场陷入低谷,2010年和2011年出现了缓慢的增长。

但到了2012年,西欧卡车市场的情况却变得不太乐观,西欧卡车市场出现了12.4%的下滑。

在西欧,市场上最主要的卡车品牌主要有7个,分别是梅赛德斯—奔驰、曼、达夫、沃尔沃、依维柯、斯堪尼亚和雷诺。

因为都有各自比较固定的市场,所以它们的市场份额是相对稳定的。

多年来,卡车市场份额最大的企业是梅赛德斯—奔驰。

2012年,梅赛德斯—奔驰获得了西欧24%的市场份额。

而排在二至五位的企业分别是曼、达夫、沃尔沃和依维柯,市场份额分别是14.7%、12.6%、11.2%、和11.0%。

而近期,欧洲的投资正在持续增长,同时,卡车更新换代的需求也要增加,这对卡车市场的复苏是一个利好的消息。

如今欧洲客户越来越看重卡车的效率,性价比高的卡车更能收到青睐,不过也要看到,欧洲的债务危机依然在持续,经济恢复到正常水平还需要时间,而且由于经济问题引起货物运输大幅度减少,对于欧洲卡车市场确实是一个很大的打击。

对于未来的欧洲市场,有专家预测,在欧洲经济复苏之后,货物运输将会重新回到高峰,运输公司也将不断增加车辆,进而刺激卡车市场的增长。

同时他们也认为,欧Ⅵ排放法规的实施将对欧洲的卡车销售产生良性影响。

同时,由于西欧的铁路线已经覆盖得越来越完善,所以铁路运输今后将会取代一部分公路运输,对于西欧的卡车市场也将是一个不利因素。

3.2美国

在美国的重卡市场,Freightliner和Navistar是两个销量最大的企业.他们两家企业占了包括美国在内NANTA地区50%以上的重卡销量。

帕卡旗下的两家重卡生产企业Kenworth和Petetbilt的重卡销售量约占包括美国在内NAFTA地区的30%左右。

目前,NAFTA的卡车生产线已经慢慢从加拿大和美国迁移到劳动力较为便宜的墨西哥一带。

3.3中国

2012年,中国卡车共生产264.79万辆,同比下滑6.19%,市场延续2011年的低迷走势,但从月度走势来看,降幅有逐渐收窄之势。

2012年上半年我国经济增长明显下滑,固定资产投资放缓,消费表现平淡,进出口增速高位回落,工业生产低迷、信贷增长乏力等致使卡车市场走势低迷;下半年在国家稳增长政策的调控下,加快项目审批力度,基建投资有所回升,成为拉动投资增长的重要力量,在一定程度上拉动了卡车市场的需求,下半年降幅有所收窄。

见下图,图为卡车月度产量走势图(2010-2012);

整体而言,目前卡车板块已经逐步从底部缓慢恢复,且在2013年稳增长政策的持续影响下,卡车产销量有了一定的程度的增加。

从细分车型上来看,载货车市场表现较好,是四个车型唯一呈现正增长的车型,见下图,图为2010-2012年卡车细分车型结构图:

2012年共生产192.17万辆,同比增长了1.6%,而自卸车、牵引车和专用车均呈现大幅下滑,同比下降幅度分别为23.1%、27.8%和15.1%。

从份额来看,只有载货车市场有明显提升。

长远来看,中国的卡车市场在政府的政策刺激下,销售将会上升。

中国越来越高的燃油价格也让企业推出了更多新型的节油减排型卡车。

今后几年,由于中国的道路情况越来越好,这其中就包括了中国的高速公路总里程已经跃居世界第二。

中国的卡车技术也会越来越先进,运输效率也会越来越高。

而在2013年以后的卡车出口数量将会有一定程度的减少,而卡车出口也会转移到印度尼西亚和泰国等国家,但是出口金额会提升,我国的重卡有着良好的性价比和适应恶劣工况的能力,这一点是迎合发展中国家基本需求的,因此海外市场会逐渐成为我国重卡生产厂商的重要销售方向。

而中国的铁路货运的发展对未来的卡车运输会造成一定影响。

到2020年,中国将会全面引进先进的卡车技术,采取欧Ⅵ排放标准,卡车的需求两也将趋于稳定。

到时候,中国的卡车生产企业有可能会在国外设立工厂。

下表是截至到2013年8月,重型卡车市场的基本情况:

中型卡车市场基本情况:

轻型卡车市场基本情况:

数据显示,2013年8月份载货车各车型销量,其中排名第一的车企分别为:

重型载货车为中国第一汽车集团公司,中型载货车为东风汽车公司,轻型载货车为北汽福田汽车股份有限公司,微型载货车为上汽通用五菱汽车股份有限公司。

排名前十的车企市场占有率分别为:

重型载货车96.27%、中型载货车93.52%、轻型载货车81.13%、微型载货车99.11%。

2013年8月份的载货车企业销售排行,其中重型载货车,中国第一汽车集团公司取代中国重型汽车集团公司居首位,其余保持不变。

4.全球卡车新兴市场发展情况

在国际卡车行业中,新兴市场是一大亮点。

目前,新兴市场正处于转型期。

而随着经济的逐步繁荣,新兴国家在运输行业、卡车行业的变化都相当明显。

新兴市场的主要代表是BRIC(巴西、俄罗斯、印度和中国)等。

这些国家要么正处在明显复苏的状态,要么正处在飞速发展的过程中。

这些国家的工业发展全面开花,国民的生活水平和生活标准也在提升,进口和出口的金额和数量都在迅速提升。

在这个大的经济背景下,为了解决日益增长的运输需求,这些国家加大对道路里程和质量的投资力度,加大对高速公路和高速公路网的建设。

运输会趋向大型化、集中化。

小型个体运输企业由于运输和协调能力有限,会慢慢被淘汰,取而代之的是大型的综合的运输企业。

同时,对于重型运输需求会急剧上升,重卡市场在这些国家会迅速发展,会涌现出越来越多的运输重型货物的高效运输手段。

由于新兴国家当前的运输技术手段有限,所以他们对专业货运公司的需求越来越高,这样也从一方面推动了卡车市场发展。

在新兴市场,还有一个因素对卡车市场的发展起着至关重要的作用,那就是环境方面。

环境的压力迫使卡车行业在不停地改进。

现在各个国家和地区的排放标准并不平衡,但是有一点趋势是明显的,BRIC国家排放法规的发展步伐已经紧紧在跟进发达国家了。

现在绝大多数在巴西销售的卡车都使用欧Ⅲ排放标准。

中国的也已经在实行欧Ⅲ排放标准.至于印度和俄罗斯,他们国内的排放标准一直是跟自己国内卡车生产企业的研发水平保持在同一水平上。

且混合动力卡车的趋势也已经越来越明显,特别是在中型卡车的领域。

在巴西,由于良好的经济环境和车辆更新的需求(巴西政府的FINAME扶持计划),近来持续保持着增长。

2012年巴西卡车总销量为139147,其中重卡为41549,中重型卡车为45881,中型卡车为11852,轻型卡车为33343,半轻型卡车为6522。

而截止到9月,巴西2013年卡车总销量为115097,其中半轻型卡车为4181,轻型卡车为24810,中型卡车为9591,中重型卡车为35701,中型卡车为40814。

同时出口到其他拉美国家的卡车也在增加。

但由于巴西燃油质量普遍较低,巴西的卡车销量也有所减少。

放眼中期,巴西将会在2014年和2016年分别举办足球世界杯和奥运会。

这两个赛事的举办将会极大地刺激巴西的商用车需求,其中由于基础设施建设的需要,卡车的需求量也会越来越大。

加之在2016年期间实施的欧Ⅵ排放标准,这段时间巴西国内很可能会出现提前购买卡车的高潮,但这会给巴西的卡车市场带来一些隐忧。

着眼长期,由于大量的资金投入到基础设施的建设中,车辆的更新将会持续。

不过这个使其巴西的其他运输模式也会快速发展(例如铁路),这对巴西的卡车运输来说,会造成一些客户的流失。

在俄罗斯,2013年俄罗斯卡车市场销量也将保持2012年水平,中型和重型卡车销量约达13.5万辆。

其中,外国车型的销量比重将提高。

据欧洲商业协会商用车制造商委员会数据显示,6-16吨中型卡车市场1-9月销量同比增长11%,达8531辆。

其中,销量领先的仍是现代车型,销量为3273辆(同比下降19%),其次是三菱扶桑,销量为1469辆,同比增长113%,再次是福田汽车,销量为1365辆,同比增长146%。

与此同时,重卡(吨位超过16吨)市场1-9月销量同比下降5%,至18507辆。

其中,销量位居第一的是MAN卡车,销量同比下降34%,至6085辆。

乌拉尔卡车销量为3740辆,同比增长47%;斯堪尼亚卡车销量为3673辆,同比增长18%。

据早期报道,1-9月俄罗斯国内卡玛斯卡车销量为1.86万辆,同比增长6%。

放眼长期,俄罗斯重卡市场将会有一个较大增长,但这些增长的市场份额很可能都会落到欧洲大型的卡车生产企业手中。

亚洲的生产企业主要将徘徊在低端卡车的领域。

今后在俄罗斯卡车市场唱主角的还是欧洲产品,亚洲卡车品牌在俄罗斯境内将会越来越少。

同时,俄罗斯国内的卡车品牌的国内市场占有率也将提升。

在印度卡车市场,截止到9月份,印度2013年卡车总销量为284694,同比2012年278594,增长了2.2%。

本土企业TATA依然是一枝独秀,在印度卡车的市场份额已经超过了60%。

而Navistar(纳威司达)和Mahindra(马辛德拉)这两个卡车品牌也颇受欢迎,由于这两家企业有积极的定价策略,完善的财政服务,同时也运用了卡特彼勒和M&M的销售网络,上升速度明显。

印度另一家本土卡车生产企业Ashok-leyland(阿斯霍克雷兰德)的产品销售范围主要集中在印度的南部市场,与TATA的全国布局相比,其服务和财政支持网络要稍逊一筹。

在中东,2012年商用车总销量为283400,截止到8月份,2013年商用车销量为200500。

由于经济危机前,卡车行业的竞争不大,且卡车的购买者大多是有钱的石油公司或者政府部门,所以经济危机前的中东地区做卡车生意是比较赚钱的。

但是在迪拜的金融危机之后,这些情况已经改变了,现在中东地区的政府部门和石油公司购买卡车的时候对价格已经变得相当敏感。

中东的重型卡车市场主要是欧洲产品。

以梅赛德斯、沃尔沃、曼和斯堪尼亚为主。

这几个企业占据了中东超过80%的重卡市场。

中东的中型卡车市场最主要的品牌主要来自日本,特别是五十铃。

但是随着中东经济结构的调整,现在中国和印度的中卡品牌也进入到这个地区,同日本展开竞争。

南非市场是卡车市场中一个比较特殊的市场,可以说是世界上卡车产品的集中地。

来自西欧,美国,中国,印度,日本和巴西的卡车品牌都在南非有一定的市场。

随着南非的客户越来越注重售后服务,西欧的卡车在南非的有时越来越明显。

美国卡车的用户主要集中在较小的运输公司,而日本则跟西欧竞争大型运输公司的份额。

中国和印度正在完善南非市场的服务水平。

由于出口到南非的产品需要缴纳一定的CBU(整车)进口税,所以对于很多大型卡车企业来说,在南非简历一个组装工厂是很有必要的。

同时,由于南非市场容量有限,所以在南非建立生产工厂的做法并不划算。

5.世界卡车市场的主要发展方向

提升卡车的经济性能与安全性能的设计和技术因素将会在未来的卡车市场发展中得到充分体现,并且众多的卡车厂商已经从单纯的卡车制造商向运输解决方案提供商转变。

具体来说,卡车市场的发展将会有以下趋势;第一,轻型卡车的专用化趋势将会愈发明显,比如说清洁车,城市物流车等等。

第二,以欧洲为代表,欧洲将于2014年1月1日正是试行欧Ⅵ排放标准,因此高效,清洁也将是今后卡车发展的主旋律。

此外,新能源车型也在收到越来越多人的关注,从技术路线上看,多样化特点明显,包括:

油电混合、纯电动、CNG(压缩天然气)和LNG(液态天然气)、回收制动性能等形式。

第三便是车辆的经济性;在这方面,更多的生产企业将会越来越注重细节。

首先包括多样化的配置,因为没有万能的卡车,针对不同的工况选择不同的配置,这是一个非常重要的理念。

比如:

驾驶室的空间,底盘高度,轮胎类型,油箱大小等,这些细节在不同应用领域都会有差别。

在这方面,国内很多厂家也已经开始重视产品的细分,针对各个细分市场推出相应的车型,卡车的专业化也是未来的一个趋势。

其次是减少空气阻力,因为当车辆告诉行驶时很大部分动能都消耗在克服空气阻力上,所以卡车制造厂都将会愈发注重空气动力方面的性能优化。

这也反映了一个大趋势就是“省油”,并且,尽可能地将所有的细节都完善好,将省油进行到底。

第四是车辆的安全性能;车辆行驶安全是运输行业关注的永恒话题。

今后一段时间,车辆安全主要将会体现在三个方面,一是从设计上加强车辆被动安全性能(防撞性能)、二是用高科技武装提升主动安全性能(制动性能)、三是最大限度地减轻司机的疲劳,专注路面驾驶。

第五,也是最容易被忽视的一点便是服务;除了产品的质量,服务其实也是用户非常重视的。

并且服务能够创造更多的价值,这也使得卡车生产商从单纯的卡车制造商向运输解决方案提供商转变。

同时,将要更加注重服务板块的开发,比如说车队管理系统,驾驶员培训系统,以及移动终端等等,并能够通过电子产品,比如说手机,iPad就能操作。

6.全球主要客车生产商发展情况及品牌战略

在世界客车市场,戴姆勒客车多年来位列首位,今年的最新排名显示,全球最大的客车制造商花落两家中国客车企业,戴姆勒屈居第三,排名的更换主要源于全球市场对价格的敏感。

6.1宇通客车

郑州宇通客车股份有限公司(下称“宇通客车”)位于郑州宇通工业园,目前已发展成为世界规模最大、工艺技术条件最先进的大中型客车生产基地,现已部分投产的新能源厂区占地2000余亩,建筑面积达60万平方米,建成后将具备年产30000台的生产能力,将成为中国客车行业最为先进、世界规模最大的新能源客车基地。

2012年,就在人们为中国客车显露出低迷之态而心生悲怆之时,宇通客车以10.71%的增幅,超过5万辆的产销规模,再次改写世界客车单厂产销量世界第一的记录。

自宇通在2010年突破4万辆客车的销售大关以来,宇通客车几乎每年以5000多辆的速度增长,这几乎是许多二线企业一年的销量。

在继续拉大与竞争对手的市场距离的同时,宇通的盈利能力也十分惹眼。

报告数据显示,公司在2012年的前三季度实现净利润9.73亿元,同比增长25.8%。

且根据宇通最新财政报告显示,截至到2013年6月份,公司实现净利润5.85亿元。

而客车企业市场研究人员在2012年的分析报告中指出,2012年拉动客车市场增长的力量主要是来自,校车、天然气车和出口。

而如果没有这些新兴市场的增量,客车市场将显得十分暗淡。

2012年1月到11月,我国累计校车销售达24142辆,宇通以1/3的市场份额领先;大中型客车出口19452辆,宇通占据了24.6%的行业出口辆;天然气客车总销量为28987辆,宇通达到了5031辆,以将近17.4的市场份额两倍于第二名。

宇通之所以能够爆发出如此惊人的能量,并能将之持续下来,一靠技术,二靠社会。

世界管理大师波特指出:

成功的企业离不开和谐的社会,与社会和谐密切相关的汽车,其实每一刻都会因“和谐”而发生变革,产生新的市场,而宇通正是抓住了这新的市场,成就了自己的同时也完美地印证了这一点。

早在2006年,中国还没有校车概念时,各地频繁发生上学车辆的事故,开始引发社会的广泛关注。

也就是从这一刻起,宇通将校车作为一种社会责任融合到了企业的发展中。

而且,在后面的校车发展中,无不彰显着宇通和社会共同发展的契合。

其实这种契合还体现在宇通天然气和混合动力的客车上。

早在2006年,在洞察到天然气车在社会“和谐”中的分量的宇通,就已经开始天然气客车全系列产品的开发。

随着市场的压力,地方政府强力的政策推动,加气站的逐步建成,福建,山东,江苏等东部沿海省份开始率先成为天然气客车的新兴市场时,宇通就以经济学的信号理论,立刻获得了这些地区客运领军企业的市场投票。

同样的情况也出现在混合动力客车市场中,宇通新一代混合动力产品30%以上的节油率,不仅让广大“以成本为中心”的用户直接节省了使用成本,也让用户拿到了42万元这一同类产品中最高的财政补贴。

在国家重点鼓励节能项目中,宇通用目前最大化的节油,为自己,也是为国家赢得了和谐发展。

2012年1月到11月,宇通新能源车累计销售1261辆,同期增长率为282.1%。

6.2厦门金龙

厦门金龙联合汽车工业有限公司(业内简称“大金龙”)成立于1988年12月,是一家专门致力于大、中、轻型客车整车研发、生产和销售的大型国有企业。

根据公司2013年财务报告,截至到6月份,净利润约为1.06亿元,相比去年同期减少了25%。

从2000年开始,公司开始实施国际化营销战略。

2005年3月,通过英国商用汽车认证,国内首家进入欧洲市场。

金龙客车的销售已经遍及亚洲、大洋洲、南美洲、非洲、欧洲五大洲,广泛服务于80多个国家和地区,其中包括德国、英国、意大利、马耳他等12个欧盟国家。

2011年,公司外销金额首度突破20亿元人民币。

金龙客车一方面扩大产能,狠抓品质提升;一方面着手布局新的产品线,丰富并调整原有的产品结构。

在经历了一段时间的高速成长之后,确立了新的发展战略,品牌也在重新调整之后有了更明确的定位。

金龙客车之所以能够有如此发展,关键得益于它的品牌理念和战略,并认为“企业未来的竞争,就是细节的竞争”,并一直坚持着这一战略理念,为满足市场需求,从人的角度出发,深入洞察乘客的每一个细微之处的需求。

在产品规划和研发策略上,密切关注用户需求变化和行业发展趋势,以每年5到8款新车的速度,不断推陈出新,以领先技术和品质,满足用户需求。

公司旗下产品包括从4.9米至18米各种车型,按照用途划分,包含客运客车、旅游团体客车、公交客车、轻型客车、专用客车五大类。

同时,金龙客车的发展也离不开对于环保意识把握。

以高效率。

低能耗。

低排放的理念致力于开发节能与新能源客车。

随着地球环境恶化和能源逐渐匮乏,加快节能与新能源客车开发和应用已经成为全球全社会的共识。

早在2000年,公司已经着手节能和新能源客车产品开发,陆续推出压缩天然气、液化天然气、油电混合动力、气电混合动力和纯电动等新能源客车。

其节能与新能源客车产品不仅销售于国内一线城市和气源充足的地区,还外销至东南亚、南美等地。

在诸多积极因素的刺激下,全球公路客运事业保持快速增长趋势,与此同时客运市场也不断分化。

大金龙以安全,节能,舒适的理念着手于公路客车运输的产品开发,公司从不同细分市场特点和用户需求出发,开发了大、中、小不同长度公路客车,最长车型14米,最短车型为6米,全面满足高速客运、中短途客运、旅游客运、团体客运、城际客运、农村客运等细分市场需求。

金龙公路客车不仅底盘技术成熟,还搭载业内最先进的主被动安全技术和装备,运用轻量化技术和动力优化技术,配备智能车载信息系统,力求整车安全性、经济性和驾乘舒适性居于行业领先。

并以低碳,环保,高效的理念致力于公交客车的产品研发。

城市化建设和“公共交通优先”政策推动城市公共交通持续升温,城市公交正在向大型化、高档化和人性化方向发展。

大中型专用客车.为了拓展产品线,更加全面服务于大众交通运输行业,底盘卓越。

空间巧妙。

大金龙客车在专注主流市场的同时,针对部分行业对客车的特殊需求,研发了豪华房车、机场摆渡车、献血车、流动体检车、医疗救护车、警车等专用车型,广泛服务于酒店、航空、医疗卫生、公安等行业,把服务大众交通的理念带到每一个细分领域并于2008年投资建设了轻型客车生产线,陆续推出了轻型客运车和轻型专用车两大系列产品,轻型客运车包括商务接待用车、团体通勤用车和农村客运用车;轻型专用车包括厢式货车、医疗卫生车、邮政专用车、消防车、警车等车型。

7.全球主要客车市场发展情况

6.1.西欧

由于经济的普遍不景气,2012年12月,客车的销量虽然独秀但不乐观,欧盟地区3.5吨以上客车新注册量为3262辆,同比增幅11.9%。

各主要市场中只有英国显示出一定