波动率套利实战策略.pdf

《波动率套利实战策略.pdf》由会员分享,可在线阅读,更多相关《波动率套利实战策略.pdf(8页珍藏版)》请在冰豆网上搜索。

1ETF期权隐含波动率差套利策略期权隐含波动率差套利策略一、ETF期权隐含波动率差套利策略概述一、ETF期权隐含波动率差套利策略概述期权交易之所以受投资者青睐,一个重要的原因在于期权独具魅力的波动率交易功能。

市场的方向难以预测,而波动率则相对容易把握。

波动率有多种称谓,其中隐含波动率则是按照期权理论定价模型(如BlackScholes模型),从市场上的期权价格倒推出标的波动率。

就像市盈率使得具有不同的总收入、总发行股数的公司股价具备了可比性,隐含波动率可以用于比较不同标的股票对应的期权,以及比较不同时段上的同一个期权。

隐含波动率过高则意味着期权相对昂贵,过低则说明相对便宜。

从理论上讲,对于同一标的,同一交割日的期权,计算出的标的隐含波动率的值之间应该相当接近(剔除隐含波动率倾斜的因素),因为隐含波动率实际上是期权交易者对标的未来实际波动率的预期。

利用同一标的,同一交割日,不同执行价的期权隐含波动率的差异,选出隐含波动率差大的两个配对期权,买进波动率低的期权,同时卖出波动率高的期权,期望到期两个期权的隐含波动率的差值缩小。

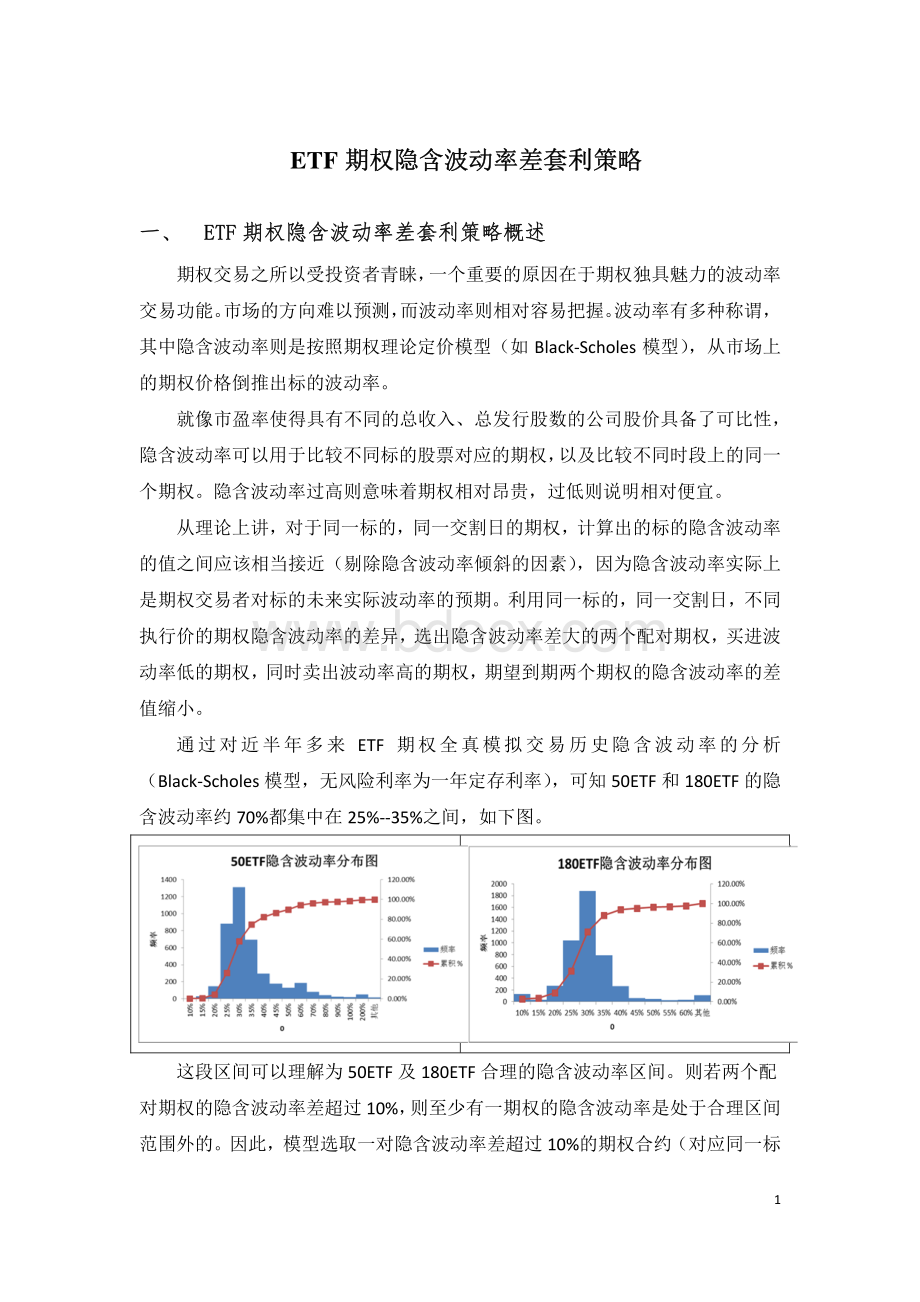

通过对近半年多来ETF期权全真模拟交易历史隐含波动率的分析(BlackScholes模型,无风险利率为一年定存利率),可知50ETF和180ETF的隐含波动率约70%都集中在25%35%之间,如下图。

这段区间可以理解为50ETF及180ETF合理的隐含波动率区间。

则若两个配对期权的隐含波动率差超过10%,则至少有一期权的隐含波动率是处于合理区间范围外的。

因此,模型选取一对隐含波动率差超过10%的期权合约(对应同一标2的)作为交易对象,构成隐含波动率差套利策略。

在策略回测的在策略回测的6个月,标的为个月,标的为50ETF和和180ETF,根据上述模型的设计,共有,根据上述模型的设计,共有328次交易机会,其中最终收益非负的有次交易机会,其中最终收益非负的有274次,成功率为次,成功率为83.54%。

历史回测期间的总收益率为。

历史回测期间的总收益率为17.92/120=14.93%(约半年)。

在全真模拟交易环境中也验证了该策略的有效性。

(约半年)。

在全真模拟交易环境中也验证了该策略的有效性。

二、隐含波动率差套利策略适用人群二、隐含波动率差套利策略适用人群从以往经验来看,市场初期隐含波动率差套利策略属于风险小,收益较为稳定可观的策略。

但策略的实现具有一定的门槛,往往被专业的投资者或投资机构所青睐。

它本质上属于统计套利的范畴,对于投资者的建模能力及交易监控和执行能力具有较高的要求:

(1)投资者必须具备较强的专业数理建模能力。

能够采用成熟或自身研发的模型计算出历史合约的隐含波动率,并进行统计规律的分析是该策略得以实施的基本前提。

(2)投资者必须具有较强的交易监控和执行能力。

策略实施过程中要求能够实时监控市场上的套利机会,当出现交易信号时,可以快速地完成交易。

(3)对不断反复预测标的价格走势感到厌烦或对预测该走势没有有效方法的投资者。

套利交易获利的基础在于市场的短时失效。

当越来越多此类套利者相互竞争时,会逐步提升市场的有效性。

市场的优胜劣汰机制会选择出一部分合适的投资者充当这个不可或缺的角色。

三、隐含波动率套利策略逻辑与算法设计三、隐含波动率套利策略逻辑与算法设计从理论上讲,对于同一标的,同一交割日的期权,计算出的标的隐含波动率的值之间应该相当接近。

即使考虑了波动率的倾斜,同标的同交割日的不同行权价期权合约计算出的隐含波动率的值之间尽管存在一定的差异,但该差异统计上应该在一个固定的区间内。

如果不同隐含波动率之间的差别足够大,则交易者应该予以关注。

买入波动率相对较低低的期权,同时卖出波动率相对较高的期权。

期望到期两个期权的隐含波动率的差值缩小。

考虑到股票的特性,上升与下降的波动率还存在差异,所以本模型选择的期权为同一交易类型(购或沽)的两个期3权。

而且买卖同一交易类型的期权,交易方向是相反的,降低了标的自身的市场风险和到期的交割风险。

根据上述策略逻辑,设计策略算法如下:

在策略运行一段时间后,需要定期更新隐含波动率价差的历史规律。

同时关注是否有引起波动率产生结构性变化事件的发生。

如果波动率产生了结构变化,则应相应减小相关交易。

四、隐含波动率套利策略实施关键点及风险管理1.四、隐含波动率套利策略实施关键点及风险管理1.认购和认沽期权类型选择认购和认沽期权类型选择而考虑到股票的特性,上升与下降的波动率还存在差异,所以本策略选择的期权为同一交易类型(购或沽)的两个期权。

而且买卖同一交易类型的期权,交易方向是相反的,降低了标的自身的市场风险和到期的交割风险。

2.2.套利策略的平仓策略套利策略的平仓策略组合头寸平仓日使用期权的最后交割日,期待在期权合约存续期间内波动率差异消失以获利。

选择最后交割日作为平仓日,还有一优势是,即使隐含波动率4差异没有消失,期权的行为方式会同标的相似,服从非倾斜的对数正态分布,从而提高组合获利的概率。

同时考虑到,可能期权的权利仓(或义务仓),交割(或被交割)的成本比平仓的成本要低,此时应该选择交割(或被交割),对组合的收益更有利。

例如,在交割日有可能卖出的期权已是深度虚值的期权,被交割的可能性很低,即使被交割也是有利可图的,所以在此情况下,是没有必要进行平仓处理的,从而提高组合的收益。

所以模型的平仓日,对比平仓与交割(或被交割)的收益,选择最优方式作为最终结束组合的方式。

3.3.风险管理风险管理

(1)该策略风险是有限的,且在建仓是最大亏损是可以量化的。

因为策略组合,是配对的,买卖方向相反的两个期权,理论上,最大的亏损就是两个期权的执行价的差。

因此,模型的风险是可控的。

(2)当期权到期日因为期权实值而行权或被指派时,可能出现交割日与交收日翌日间,标的价格波动的风险。

当临到期时,若相关期权为实值的可能性较大,则应加强对此类风险管理。

五、策略回测分析五、策略回测分析1.1.回测数据选择及参数设定回测数据选择及参数设定

(1)回测的时间段回测的时间段:

2013年12月26日到2014年6月25日。

(2)回测的数据回测的数据:

上述期间内所有的期权仿真合约的历史收盘价。

数据来源为Wind。

(3)回测模型回测模型:

Matlab软件系统自动的标准隐含波动率计算模型(利用BS模型)。

(4)回测模型无风险利率参数设定回测模型无风险利率参数设定:

选取一年期定存利率作为BS模型中的无风险利率(事实上由于模型考虑是期权的相对价值,因此只要所有隐含波动率的计算采用相同的利率,该参数对结果影响不大)。

2.2.ETF期权历史隐含波动率统计规律分析ETF期权历史隐含波动率统计规律分析根据历史回测时间段的数据,得出下图50ETF和180ETF的隐含波动率分布图。

从图中可知,50ETF和180ETF的隐含波动率约70%都集中在25%35%之间。

这段区间可以理解为标的的合理隐含波动率区间。

则若两个配对期权的隐含波动率差超过10%,则至少有一期权的隐含波动率是处于合理区间范围外的。

因此,5模型选取一对隐含波动率差超过10%的期权作为交易对象。

3.3.隐含波动率差套利策略回测模型说明隐含波动率差套利策略回测模型说明

(1)假设交易成本为零。

(2)假设期权的交割日和交收日为同一日。

故历史回测中计算的收益,没有考虑交割日到交收日之间标的波动的风险造成的损失。

(3)策略占用保证金。

期权的保证金的计算是一个动态的过程,为了简化模型保证金定为一个固定的数值,把180ETF和50ETF,认购和认沽期权合并计算。

为了风险的控制,计算此固定值保证金的原则为,始终比现在上交所定的公式算出的保证金大。

在历史回测的时间段中,标的最大价格为0.00%20.00%40.00%60.00%80.00%100.00%120.00%020040060080010001200140010%15%20%25%30%35%40%45%50%60%70%80%90%100%200%其他频率频率050ETF隐含波动率分布图隐含波动率分布图频率累积%0.00%20.00%40.00%60.00%80.00%100.00%120.00%0500100015002000频率频率0180ETF隐含波动率分布图隐含波动率分布图频率累积%61.918,期权最大价格为0.368。

在此基础上,设定标的价格的取值为2,期权的价格取值为0.4,乘数为19%,按照公式:

保证金=期权的价格+19%*标的价格,计算保证金。

得出保证金的固定值为0.82万/每期权合约。

在下文中的模型历史回测中,使用的保证金一律为0.82万/每期权合约。

(4)组合收益率计算。

考虑建立组合头寸当天的资金流为,建立日资金流=义务仓保证金+义务仓期权费收入权利仓期权费支出则组合收益率=最终收益/建立日资金流。

4.4.隐含波动率差套利策略回测结果分析(隐含波动率差套利策略回测结果分析

(1)策略胜率分析)策略胜率分析在回测的6个月,标的为50ETF和180ETF,根据上述模型的设计,共有328次交易机会,其中最终收益非负的有274次,成功率为83.54%。

下图为模型所有交易的收益率区间统计。

从表中可见,大部分的亏损都集中在3%以内。

而约30%的收益率主要集中在1%5%区间内。

统计期间,最大亏损率为5.16%,最大收益率为80.82%。

(2)策略收益率分析)策略收益率分析首先分析模型的资金容量。

若设定每一策略组合,分别买入和卖出一张配对期权,ETF的单位为10000股。

统计历史回测的1月到6月期间,建立头寸最多的月份为4月,建立头寸117个组合,加上3月末未平仓的组合头寸为29个,在回测历史时间段,期间最多持仓套利组合头寸为146个。

按照模型关于占用保0.00%20.00%40.00%60.00%80.00%100.00%120.00%0102030405060705%1%3%7%11%14%18%22%26%其他频率接收频率接收收益率区间统计(次数)收益率区间统计(次数)频率累积%7证金的假定,保证金为0.82万/每期权合约,则期间需要的最大保证金为119.72万。

4月份为止,建立头寸日的资金流为10.68万。

所以可以得出,期间需要的最大资金量不超过120万。

若不考虑限购和限仓制度,在策略回测的历史期间,若每一笔交易机会都交易的情况下,至多需要约120万。

而所有交易的总收益为17.92万,得出历史回测期间的总收益率为17.92/120=14.93%。

(3)部分亏损组合亏损原因分析。

)部分亏损组合亏损原因分析。

分析亏损的原因,主要是组合的隐含波动率差没有缩小或是向有利的方向发展,而是不断的扩大,导致最终的亏损。

若交割日都使用平仓了结的方式,策略收益为非负的概率为64%。

而通过对交割日了结头寸的方式进行改进后,策略收益为正的概率为83%,说明选择交割日为交割头寸,可以在即使隐含波动率差没有缩小的情况下,也可提高获利的概率。

六、策略全真模拟交易验证结果六、策略全真模拟交易验证结果客户方女士(客户号:

182100031328)采用该策略在全真模拟交易环境进行交易。

在7月17日及23日分别对50ETF购7月及180ETF购7月作了2组上述完整的套利交易过程。

如图所示。

策略的损益情况如下表。

交易日期交易日期合约名称合约名称买卖类型买卖类型成交价成交价格格成交数成交数量(张)量(张)成交金成交金额额隐含波动率隐含波动率2014.7.1750ETF购7月1550买入0.000810-11013.00%50ETF购7月1400卖出0.1082101079032.20%2014.7.2350ETF购7月1550卖出平仓0.00191016050ETF购7月1400被行权3-7470合计3370合计3370