中国工业经济运行春季报告全文.docx

《中国工业经济运行春季报告全文.docx》由会员分享,可在线阅读,更多相关《中国工业经济运行春季报告全文.docx(17页珍藏版)》请在冰豆网上搜索。

中国工业经济运行春季报告全文

2011年中国工业经济运行春季报告

今年是“十二五”开局之年,工业系统认真贯彻落实党的十七届五中全会和中央经济工作会议精神,按照“十二五”规划总体要求,以科学发展为主题,以加快转变经济发展方式为主线,坚持扩大内需,努力扩大出口,加大结构调整力度,推进“两化”深度融合,促进工业转型升级,工业经济继续呈现生产增长较快、效益同步改善、出口加快恢复的良好格局。

一、今年以来工业经济运行主要特点

——工业生产保持平稳较快增长。

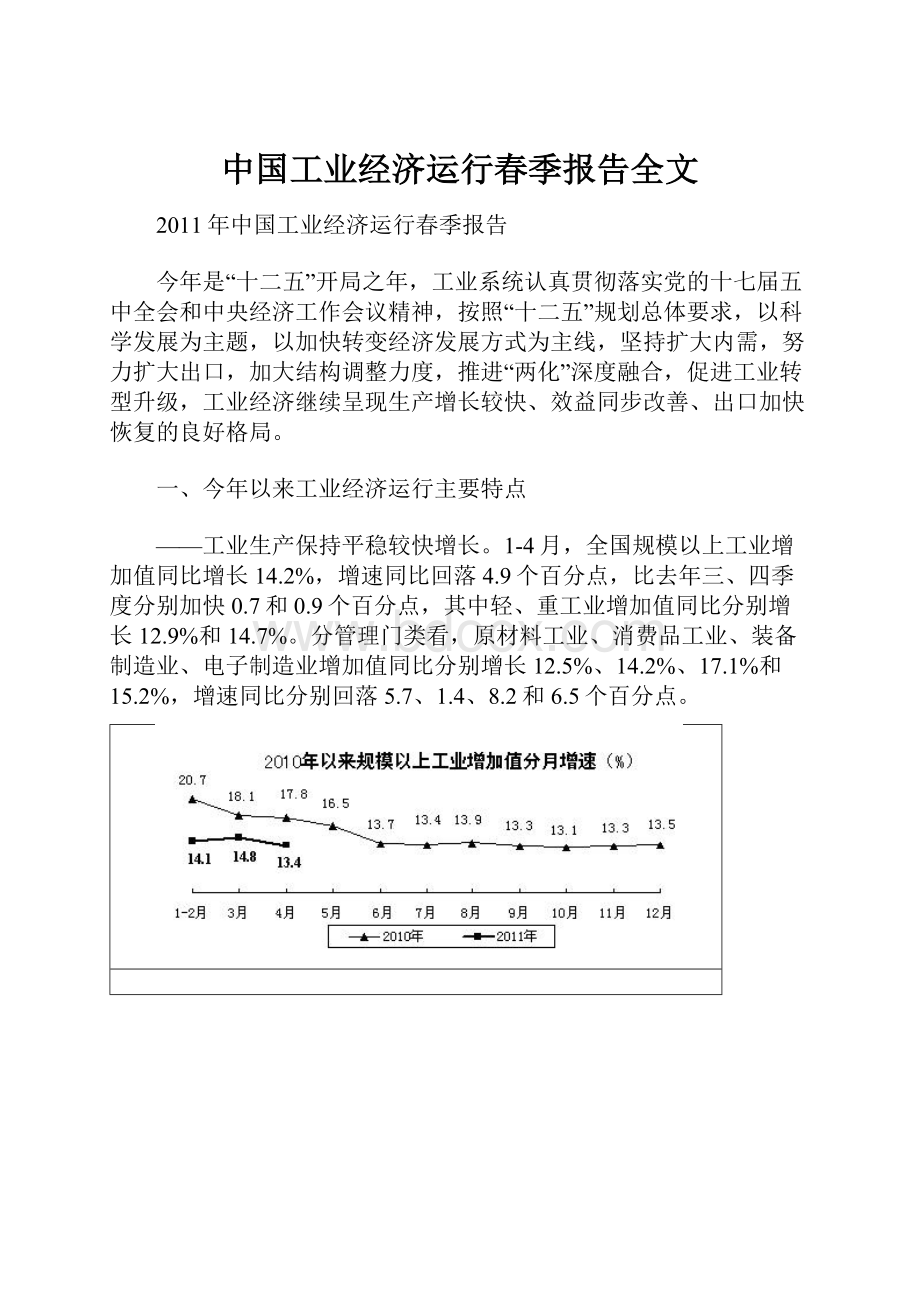

1-4月,全国规模以上工业增加值同比增长14.2%,增速同比回落4.9个百分点,比去年三、四季度分别加快0.7和0.9个百分点,其中轻、重工业增加值同比分别增长12.9%和14.7%。

分管理门类看,原材料工业、消费品工业、装备制造业、电子制造业增加值同比分别增长12.5%、14.2%、17.1%和15.2%,增速同比分别回落5.7、1.4、8.2和6.5个百分点。

——企业利税水平同步提高。

1-4月,全国规模以上工业实现利润14869亿元,同比增长29.7%;上缴税金10772亿元,增长26.8%;全部从业人员平均人数8441万人,同比增加775万人,增长10.1%。

——出口继续呈现恢复性回升。

1-4月,规模以上工业出口交货值同比增长20.7%,增速同比回落5.8个百分点,比去年四季度加快0.5个百分点;出口交货值占规模以上工业现价工业销售产值的比重继续下降到12.32%,同比又回落0.82个百分点。

分管理门类看,消费品工业、装备制造业出口交货值同比分别增长23.3%和26.7%,增速同比分别加快3.9和1.1个百分点;原材料工业出口交货值增长27%,同比回落12.7个百分点;电子制造业受计算机行业出口增速大幅回落影响,出口交货值同比仅增长15.3%,增速同比回落14.8个百分点。

——中小企业经营状况继续改善。

1-4月,规模以上中小型企业完成工业增加值同比增长16.7%,增速比全部规模以上工业快2.5个百分点。

实现利润9148亿元,同比增长37.3%;上缴税金5435亿元,增长32.7%;利润和税金分别占全部规模以上工业比重的61.5%和50.5%。

——工业投资结构有所优化。

1-4月,工业固定资产投资同比增长24.6%,其中制造业投资增长29%。

在宏观调控和市场因素双重作用下,六大高耗能行业投资同比增长13.7%,增幅较去年全年增速下降1.1个百分点,低于同期工业投资平均水平10.9个百分点。

装备制造业、高技术产业投资保持较快增长,通用设备、专用设备行业投资分别增长28.2%和28%,电气机械及器材行业投资增长54.1%,医药行业投资增长37.2%,通信设备和计算机行业投资增长55%。

——区域发展协调性增强。

在有序承接产业转移带动下,中西部地区增长潜力加快释放。

1-4月,东、中、西部地区规模以上工业增加值同比分别增长12.6%、17.5%和16.4%,比去年四季度分别加快0.5、1.6和1.7个百分点;中西部地区工业增加值在规模以上工业中所占比重进一步上升到41.5%。

效益水平同步提高。

东、中、西部地区规模以上工业实现利润同比分别增长25.1%、38.5%和35.5%。

从今年头四个月情况看,工业经济总体运行态势平稳,但也面临着不少困难和问题,需要高度关注,未雨绸缪,积极应对。

一是生产成本持续上升,企业经营难度增大。

1-4月,我国工业生产者购进价格指数同比上涨10.3%,其中燃料动力类上涨11.6%,而工业生产者出厂价格同比仅上涨7.0%。

劳动用工成本持续提高。

继2010年30个省(区、市)上调最低工资标准(平均幅度达到22.8%)后,今年又有北京、重庆、江苏、广东等13个省市再次较大幅度上调最低工资标准,劳动力报酬普遍上涨,进一步提高了企业运营成本。

二是资源环境约束强化,要素保障压力加大。

电力供应“淡季不淡”,部分地区电力供应紧张趋势较往年提前出现,广东省预计二季度最大用电缺口约为400万千瓦左右,上海、江苏、浙江等地重新实施错峰用电,迎峰度夏期间电力供应缺口可能进一步扩大。

西北、西南地区铁路运力持续紧张,高油价抬高物流运输成本,影响电煤等大宗商品跨区域运输。

三是资金环境总体偏紧,中小企业融资难问题更加突出。

央行货币政策在有效抑制流动性过剩的同时,也加大了企业资金压力,小企业获取银行贷款难度加大。

今年央行两次加息推动企业融资成本在不断上升,据有关机构测算,中小企业获取银行贷款的综合成本上升幅度至少在13%以上,远远高于一年期贷款基准利率。

四是产成品库存增长较快,经济运行面临回调压力。

1-4月,规模以上工业企业产成品库存同比增长23.2%,比去年底上升12个百分点,其中钢铁、平板玻璃、石化化工、汽车、轻工、纺织等行业产成品库存同比增长20%以上,有色金属、水泥、电子等行业企业库存也处于较高水平,主要是通胀预期推动和需求放缓所致。

从过去经验看,产成品库存增速在20-25%时,会出现“去库存化”的可能,特别是随着今年企业出现资金紧张,工业经济增速可能面临回调压力,如与高位运行的物价(特别是上游原材料)交织在一起,企业生产经营难度加大。

二、影响工业经济运行内外部因素分析

从国际看,影响世界经济的不确定性因素仍然较多,国际金融危机的深层次影响依然存在,主要经济体恢复增长,但世界经济还没有步入正常增长轨道。

主要发达国家工业生产能力利用率有不同程度提高,但失业率仍居高不下,消费者信心仍显不足,将继续制约其复苏进程。

去年12月份以来美国工业生产能力利用率连续四个月超过76%,大大高于2009年的70%,其中4月份达到77.4%的高位;去年四季度以来欧元区制造业产能利用率连续两个季度达到79%,预计今年二季度达到80.5%。

今年以来,美国失业率基本维持在8.8%-9%的较高水平,消费者信心指数2月份一度回升到70.4,达到去年以来最高值,3、4两个月又回落到63.8和65.4。

欧元区失业率仍在9.9%的高位徘徊,消费者信心指数由去年5月份的-17逐步回升到今年2月份的-10后,3月份又回落到-10.6。

表1 欧元区及欧盟2010-2011年制造业产能利用率(%)

2010年

2011年

一季度

二季度

三季度

四季度

一季度

二季度

三季度

四季度

欧元区

72.3

75.5

77.2

77.6

79.2

80.5

-

-

欧盟

73.1

75.6

77.3

77.9

79.0

80.5

-

-

德国

73.9

79.8

82.1

83.2

83.8

85.9

-

-

法国

74.6

76.4

77.8

77.0

80.5

81.2

-

-

数据来源:

美国联邦储备委员会、欧盟统计局、日本经济产业省、日本内阁府。

注:

2011年第二季度的数值为预估值。

通胀压力正在从新兴经济体向发达经济体扩散,国际市场大宗商品价格高位攀升,通胀压力加大可能会对世界经济复苏带来冲击。

4月份,美国生产者价格指数同比上升6.8%,巴西、印度、俄罗斯分别达到13.3%、9%和20.9%,韩国达到6.8%,均处于较高水平。

布伦特原油每桶现货平均价格达到123.5美元,近期虽有回落,仍保持在110美元以上水平。

4月末,芝加哥商品市场大豆、小麦价格达到13.58美元/蒲式耳和7.53美元/蒲式耳,均处在历史最高水平。

2010年

2011年

6月

7月

8月

9月

10月

11月

12月

1月

2月

3月

4月

美国

同比

2.7

4.1

3.3

3.9

4.3

3.4

3.8

3.6

5.6

5.8

6.8

环比

-0.3

0.1

0.6

0.3

0.6

0.5

0.9

1.0

1.6

0.7

0.8

欧盟

同比

3.6

4.5

3.9

4.6

4.5

4.8

6.0

6.4

7.1

7.4

-

环比

0.3

0.2

0.1

0.2

0.5

0.5

1.2

1.2

0.8

1.1

-

日本

同比

0.4

-0.2

0.0

-0.2

0.9

0.9

1.2

1.5

1.7

2.0

2.5

环比

-0.4

-0.1

0.1

-0.1

0.3

0.1

0.4

0.5

0.2

0.6

0.9

韩国

同比

4.6

3.4

3.1

4.0

5.0

4.9

5.3

6.2

6.6

7.3

6.8

环比

-0.3

0.1

0.3

1.0

0.1

0.3

0.9

1.6

0.7

1.2

0.3

印度

同比

10.6

10.0

8.5

8.6

8.6

7.5

8.4

8.2

8.3

9.0

-

环比

0.7

0.6

0.0

0.6

0.4

0.4

1.3

1.2

0.1

1.4

-

巴西

同比

-

6.5

-

9.5

11.0

13.3

13.9

13.9

13.7

13.8

13.3

环比

-

0.3

-

1.5

1.3

2.0

0.2

1.0

1.2

0.6

0.2

俄罗斯

同比

9.2

8.1

9.9

7.3

10.6

16.1

16.7

20.4

22.0

20.9

-

环比

-3.1

0.7

3.3

-1.3

2.2

4.4

1.0

2.1

3.3

1.3

-

中国

同比

6.4

4.8

4.3

4.3

5.0

6.1

5.9

6.6

7.2

7.3

6.8

环比

-0.3

-0.4

0.4

0.6

0.7

1.4

0.7

0.9

0.8

0.6

0.5

数据来源:

韩国央行、美国劳工部、欧盟统计局、日本银行、印度统计和计划部、巴西统计局、俄罗斯经济发展部。

注:

美国PPI环比数据经季节调整;日本以企业商品物价指数(CGPI)作为生产者物价指数。

表3 2010年7月-2011年4月国际主要大宗商品交易价格

名称

2010年

2011年

7月

8月

9月

10月

11月

12月

1月

2月

3月

4月

黄金

1193.21

1216.97

1270.98

1343.37

1369.86

1391.01

1356.4

1372.73

1425.45

1485.31

铜

6735.25

7283.95

7709.3

8292.4

8469.9

9147.3

9555.7

9867.6

9669.6

9481.11

铝

1988.27

2118.14

2162.3

2346.57

2333.1

2350.7

2439.5

2508.2

2579.95

2675.92

原油

76.23

76.23

78.42

83.01

84.77

89.16

95.58

100.36

116.04

124.8

大豆

10.1

10.32

10.62

11.63

11.93

13.17

13.91

13.94

13.74

13.58

小麦

5.65

6.87

7.05

6.87

6.44

7.57

8.04

8.32

7.38

7.53

数据来源:

伦敦金属交易所(LME)、伦敦金银市场协会(LBMA)、芝加哥商品交易所(CBOT)

注:

1.表中数据为各月平均数据;原油、黄金、铜、铝为现价;大豆、小麦为期价;

2.黄金单位为美元/盎司,铜和铝单位为美元/吨,原油(伦敦北海布伦特)单位为美元/桶,大豆、小麦单位为美元/蒲式耳。

美国、日本和欧元区部分国家高债务风险仍然存在,新兴经济体发展也面临一些新的困难和问题,尽管世界经济出现一些积极迹象,但复苏进程不会一帆风顺。

目前,美国、日本公共债务占国内生产总值比例仍在100%左右,近期欧元区的希腊被国际机构惠誉下调了信用评级,部分发达国家高债务风险仍然存在。

受成本上升及大部分国家货币政策收紧等因素影响,全球制造业呈现放缓迹象。

摩根大通调查显示,4月份,全球制造业PMI(采购经理指数)从1、2月份的57.1%和57.8%降至3、4月份的55.7%和55%,全球制造业活动扩张速度降至五个月以来最慢水平。

4月中旬IMF(国际货币基金组织)发布《世界经济展望》预测,2011年全球经济增速将放缓至约4.4%,其中发达经济体的平均增长率仅为2.5%。

国际重大突发事件对我国工业发展后续影响不可忽视。

一些发达国家加大对我高新技术产品出口和转让的限制、封锁力度,以碳关税、知识产权、标准等为借口对我出口产品进行围追堵截。

今年以来,美国国际贸易委员会已经发起涉及我国出口产品的5起337调查。

人民币升值压力依然较大,对出口企业有较大影响,企业承接长单、大单意愿有所下降。

西亚、北非等局势动荡,加剧了全球石油供应的不确定性,推动了国际大宗商品价格持续上涨,也加大了我国对外投资风险。

日本大地震及次生灾害,影响我国对日纺织品、服装、家具等出口,同时,对我国电子、汽车等行业供应链产生了影响,部分关键零部件已经出现短缺,将推动部分产品价格上涨。

从国内看,实现保持经济平稳较快发展、调整经济结构和管理通胀预期需要付出艰苦努力,短期内物价仍将高位运行,收缩货币政策仍为下半年主要宏观调控政策导向,实体经济运行面临各种保障要素供应的“紧平衡”和“硬约束”。

一是物价高位运行仍将持续一段时间,二、三季度适度从紧的货币和金融环境仍将持续。

尽管中央稳定物价总水平政策已取得一定成效,但国外不可控因素以及当前部分地区旱情和电力等能源供应偏紧因素相互叠加,预计二季度CPI涨幅仍将较高。

另外,我国物价还面临较强资源要素价格体制改革导致的内生压力。

加息或者上调准备金率的预期,实体经济将面临更加复杂环境的考验。

二是汽车产销增速减缓对工业拉动减弱。

前两年,汽车行业高速增长为我国经济实现复苏做出了较大贡献。

随着鼓励汽车消费相关政策的退出、油价上涨等,4月份,汽车产销环比分别下降16%和15.1%。

鉴于汽车对上下游产业链的巨大带动作用,要密切关注其对工业经济运行的影响。

三是资源能源供求仍将处于紧平衡状态,节能减排压力大。

当前我国仍处于工业化、城镇化加速期,交通、住房、电力等设施建设对能源、原材料的需求呈刚性增长。

资源供给的有限性和需求的刚性增长决定了化石能源和电力等将长期处于“紧平衡”状态。

特别是在当前各地投资热情高涨、高耗能行业有抬头迹象的形势下,完成节能减排和结构调整难度加大。

工业是我国能源消耗和污染物排放的主要领域,节能减排重点在工业,难点也在工业。

根据“十二五”规划纲要要求,初步确定,2015年单位国内生产总值能耗、单位国内生产总值排放二氧化碳、单位工业增加值用水量分别比“十一五”末降低16%、17%和30%。

落实“十二五”规划目标任务,今年国家下达的18个行业淘汰落后产能目标任务中,有10个行业比去年有较大幅度增加,工作任务十分艰巨。

三、工业主要行业运行趋势预测

今年是“十二五”开局之年,工业经济要在保持适度增长速度基础上,将更多精力放到结构调整和转型升级上来,为稳定当前物价总水平做出贡献,为加快转变经济发展方式奠定长远的基础和支撑条件。

为此,工业和信息化部提出今年工业经济预期目标是规模以上工业增加值同比增长11%左右,大力促进节能减排,按进度完成淘汰落后产能工作。

从工业主要管理门类看,主要行业运行特点和趋势如下:

——原材料行业受需求拉动仍将保持一定增长水平,但节能减排压力和电力紧张可能影响增速。

1-4月,规模以上原材料工业增加值同比增长12.5%,同比回落5.7个百分点,比去年四季度加快1.9个百分点,其中4月份增长12.1%。

粗钢产量2.3亿吨,同比增长8.3%;钢材产量2.8亿吨,同比增长12.6%。

十种有色金属产量1091万吨,同比增长9.6%;其中,精炼铜产量173万吨,增长15.8%。

化工主要产品中,烧碱、纯碱和乙烯产量分别为776万吨、724万吨和526万吨,同比增长17.8%、3.3%和31%。

化肥生产由于成本上升继续减缓。

全国农用氮、磷、钾化学肥料(折纯)产量1939万吨,同比增长4.8%,增速同比回落3.9个百分点。

建材行业增速加快,水泥产量同比增长19.6%,商品混凝土增长30%,水泥排水管增长50.3%,平板玻璃增长17%,建筑用砖增长48%。

建材行业加快增长主要是受房地产、基础设施投资拉动。

1-4月,房地产投资1.33万亿元,同比增长34.3%,也就是说比去年同期多投资3400亿元,全年投资将达到4万亿元,直接拉动了建材产品生产加快增长。

投资是拉动原材料工业增长的主要动力,随着“十二五”新项目的开工建设,特别是保障性住房建设和国家鼓励培育发展战略性新兴产业配套政策逐步落实,今年全年工业投资总体增速仍将保持在25%左右。

预计上半年原材料行业增加值同比增长11%-12%。

从原材料价格看,在需求拉动和资金逐步趋紧的情况下,有可能价格会反复波动。

4月末钢材综合价格指数为134.73,比上月末提高2.78点。

国内市场铜、铝现货月度平均价格分别为71576元/吨和16610元/吨,比上月平均价格高387元/吨和71元/吨。

4月份,主要化工产品市场价格整体延续上涨态势。

据石化工业联合会统计,硫酸、天然橡胶月均价格分别为610元/吨和39190元/吨,同比分别上涨17.3%和53.1%。

重点建材企业水泥平均出厂价378元/吨,比去年同期上涨29.3%;平板玻璃平均出厂价比去年同期下降1.8%。

当前原材料行业面临的主要问题是:

一是提前出现的局部用电紧张和节能减排压力,会影响原材料行业开工率和正常生产;二是库存较高;三是完成结构调整任务艰巨,钢铁、有色、水泥等行业过剩和落后产能仍大量存在。

——装备行业总体保持较快增长,汽车产销增速开始回落。

大力推动结构调整和优化升级,给装备制造业的发展带来新的机遇。

1-4月,规模以上装备工业增加值同比增长17.1%,同比回落8.2个百分点,比一季度减缓0.7个百分点。

其中,通用、专用设备同比分别增长21.6%和23.3%,仪器仪表及文化办公设备和电气机械及器材制造业分别增长17.9%和16.9%,交通运输设备制造业增长13%。

另据海关统计,1-4月,全国机电产品出口3198亿美元,同比增长22.9%。

受国家加大基础建设和支持“三农”政策利好带动,挖掘机、压实机械产量分别为8.8万台和2.8万台,同比分别增长52.8%和33.9%;装载机产量为9.8万台,同比增长40.2%。

农业机械产量保持平稳较快增长,大型拖拉机产量1.4万台,同比增长19.5%;中、小型拖拉机产量分别增长20.2%和12.5%;收获机械产量同比增长51.5%;收获后处理机械产量同比增长29.2%。

虽然4月份汽车产销量环比有所下降,但前4个月汽车产销量分别达到643万辆和653万辆,同比增长5.1%和6%。

国家大力发展高端装备制造业、新能源产业,加快高速铁路建设,装备工业发展具有较大的市场空间和持续的动力。

总体估计,上半年装备工业增加值同比增长16.5%左右。

装备行业运行中突出问题表现在:

一是造船市场开始萎缩。

今年前4个月,我国造船企业月均新接订单仅为340万载重吨,大大低于去年627万载重吨的月均新接订单水平,其中3、4两个月新接订单分别为265万载重吨和271万载重吨;手持船舶订单持续下降,截至4月底我国造船企业手持船舶订单量为18376万载重吨,比上年末下降6.2%。

今年以来,随着船舶市场需求变化,约有半数规模以上船舶企业尚无造船合同成交,个别企业处在船台空置、无船可造的状况,全行业亏损企业亏损额有所增加。

二是成本上升压力加大。

以造船为例,4月底,国内市场造船所需中厚板价格指数达到141,比年初上升8.7点;平均价格达到5034元/吨,比年初上涨321元/吨,涨幅为6.8%。

同时,与年初相比,船舶企业劳动力成本平均上升15%。

多种因素叠加,导致船舶工业成本上升压力加大,利润率下降。

——消费品行业将继续稳定增长。

1-4月,规模以上消费品工业增加值同比增长14.2%,同比回落1.4个百分点;其中4月份增长13%。

轻工行业增加值同比增长15.4%,同比回落1.2个百分点;纺织行业增加值同比增长9.9%,同比回落3.2个百分点。

农副食品加工、食品制造和饮料制造行业增加值同比分别增长12.9%、15.3%和17%;医药行业增加值同比增长16%,同比加快0.6个百分点;烟草行业增加值增长14.2%,同比减缓0.1个百分点。

主要产品中,纱产量846万吨,增长10.6%;布产量179亿米,增长15.7%;服装73.7亿件,增长13.5%。

重点监测的12种家用电器产品中有5种产品产量增速超过20%,其中,空调器、洗衣机分别增长32.5%和31.9%。

随着全国多个省份多次上调最低工资标准,居民收入增加特别是农村居民收入增加,更多鼓励消费政策出台,在国内消费支撑和出口回升形势下,消费增长仍将是带动工业经济上行的亮点。

预计上半年消费品工业增加值增速稳定在14%左右。

从价格看,大宗农副产品产量保持平稳增长,国内棉花价格快速回落。

4月份,国内棉花价格指数(328级)、钱清市场纯棉纱价格分别为26927元/吨和35600元/吨,同比上涨63.6%和45.3%,比上月下跌3201元/吨和1500元/吨。

聚酯切片、涤纶短纤和涤纶长丝价格分别为12925元/吨、13500元/吨和16150元/吨,比上月末下跌575元/吨、900元/吨和100元/吨。

4月29日,食糖产、销区价格分别达到7220元/吨和7400元/吨,比上月末下降30元/吨和50元/吨。

从出口看,1-4月,轻工行业出口交货值同比增长24.7%,比去年同期加快4个百分点。

纺织行业完成出口交货值同比增长21.5%,同比加快6.7个百分点。

据海关统计,1-4月,纺织品、服装、鞋类出口额分别为289亿美元、396亿美元和119亿美元,同比分别增长34%、22.9%和22.9%;家具、箱包、塑料制品出口额117亿美元、60.8亿美元和64.2亿美元,增长20.7%、43.1%和24.5%;灯具、玩具分别增长26%和17.3%。

消费品行业许多中小企业的产品销售以国际市场为主,对人民币升值、利率提高等非常敏感。

由于成本增加、汇率变动等多重因素,部分以出口为主的轻纺中小企业利润空间受到压缩,处于盈亏边缘,需要高度重视,避免出现停工、关闭等现象。

据纺织工业协会统计,一季度纺织行业财务成本同比上升40.2%,远高于主营业务收入增速7.6个百分点。

——电子行业生产进一步恢复,出口加快增长。

1-4月,规模以上电子制造业生产加快恢复,增加值同比增长15.2%,同比回落6.5个百分点,比一季度回落0.1个百分点。

主要产品中,微型计算机设备产量同比增长25%,其中笔记本计算机增长16.3%;手机产量增