缠中说禅之中枢及线段.docx

《缠中说禅之中枢及线段.docx》由会员分享,可在线阅读,更多相关《缠中说禅之中枢及线段.docx(24页珍藏版)》请在冰豆网上搜索。

缠中说禅之中枢及线段

单个中枢的形态和中枢高低点的判断

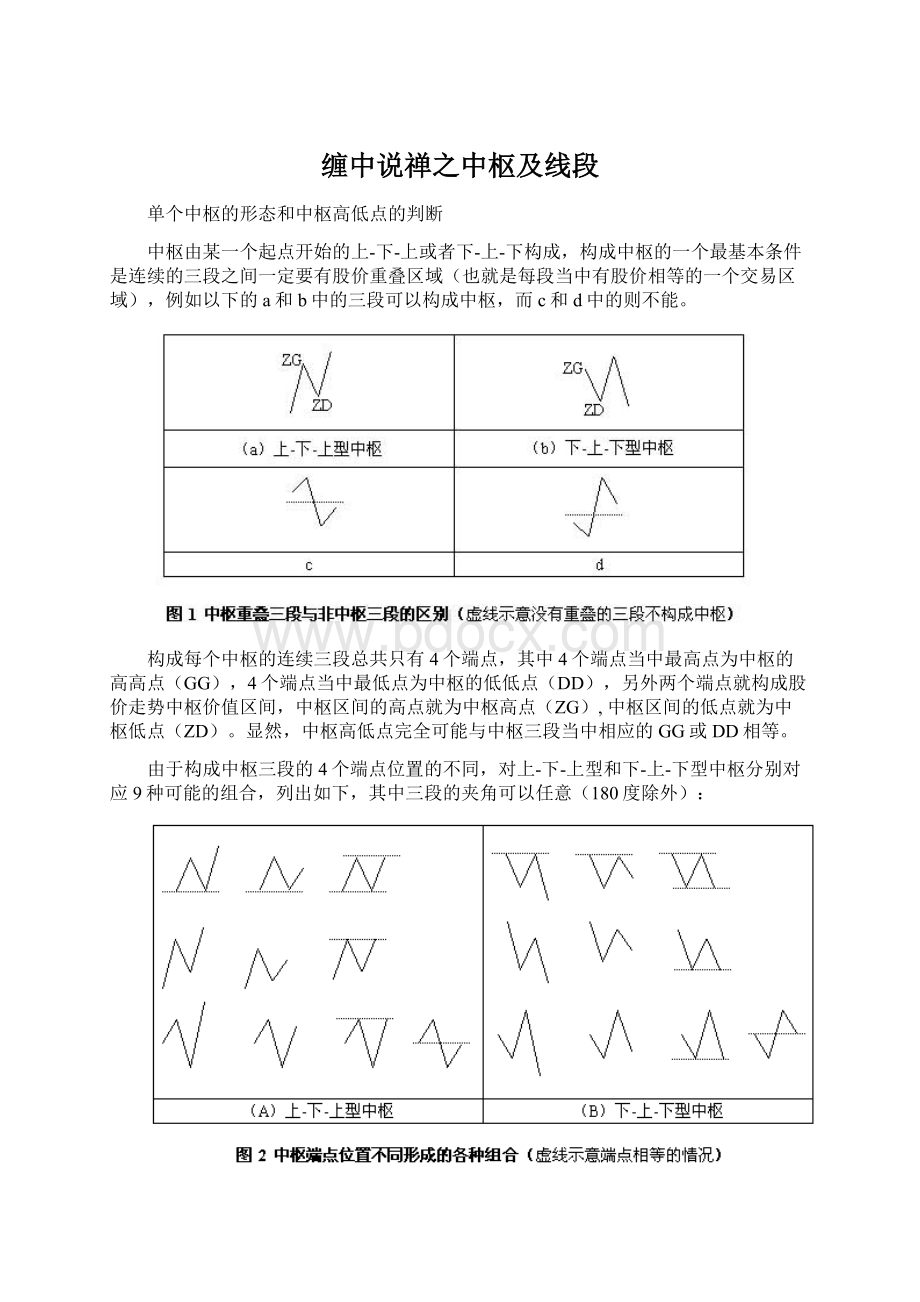

中枢由某一个起点开始的上-下-上或者下-上-下构成,构成中枢的一个最基本条件是连续的三段之间一定要有股价重叠区域(也就是每段当中有股价相等的一个交易区域),例如以下的a和b中的三段可以构成中枢,而c和d中的则不能。

构成每个中枢的连续三段总共只有4个端点,其中4个端点当中最高点为中枢的高高点(GG),4个端点当中最低点为中枢的低低点(DD),另外两个端点就构成股价走势中枢价值区间,中枢区间的高点就为中枢高点(ZG),中枢区间的低点就为中枢低点(ZD)。

显然,中枢高低点完全可能与中枢三段当中相应的GG或DD相等。

由于构成中枢三段的4个端点位置的不同,对上-下-上型和下-上-下型中枢分别对应9种可能的组合,列出如下,其中三段的夹角可以任意(180度除外):

中枢级别扩展的两种类型示意

根据博主中枢的定义和级别扩展定理,初步认为中枢级别扩展有两种比较典型的形式,一种是前后两个连续中枢的波动区间有重叠,一种是6个延伸段以上构成更高级别中枢。

其中6 个延伸段以上的情况中也可能有前后两个连续中枢的波动区间有重叠的情况,为了便于理解,本人只区分:

围绕中枢价值区间[ZG,ZD]上下震荡产生的级别扩展和呈现收敛走势的中枢不断延伸最终构成的级别扩展。

以上理解和以下示意图是否正确,需要博主才能判断,其它朋友也可以帮忙指正,以便及时纠错和修改。

1.围绕中枢价值区间[ZG,ZD]上下震荡产生的级别扩展

缠中说禅走势级别延续定理二:

更大级别缠中说禅走势中枢产生,当且仅当围绕连续两个同级别缠中说禅走势中枢产生的波动区间产生重叠。

(课程20)

缠中说禅走势中枢中心定理二:

前后同级别的两个缠中说禅走势中枢,后GG〈前DD等价于下跌及其延续;后DD〉前GG等价于上涨及其延续。

后ZG<前ZD且后GG〉=前DD,或后ZD〉前ZG且后DD=<前GG,则等价于形成高级别的走势中枢。

(课程20)

图1由中枢震荡产生的级别扩展典型示意图

(假设图中每段都为1分钟走势线段,红色和绿色标注的三段为5分钟中枢,蓝色虚线示意由5分钟中枢通过震荡扩展成30分钟中枢的三段,其中粉红线段表示导致前后两个中枢波动区间有重叠的部分)

2.呈现收敛走势的中枢不断延伸构成的中枢级别扩展

课程33-走势的多义性一课:

例如,5分钟级别的中枢不断延伸,出现9段以上的1分钟次级 别走势。

站在30分钟级别的中枢角度,3个5分钟级别的走势重合就形成了,而9段以上的1分钟次级别走势,每3段构成一个5分钟的中枢,这样也就可以解释成这是一个30分钟的中枢。

这种情况,只要对中枢延伸的数量进行限制,就可以消除多义性,一般来说,中枢的延伸不能超过5段,也就是一旦出现6段的延伸,加上形成中枢本身那三段,就构成更大级别的中枢了。

图2呈现收敛走势的多段中枢延伸构成的中枢级别扩展示意图

(假设图中每段都为1分钟走势线段,红色和绿色标注的三段为5分钟中枢,蓝色虚线示意由5分钟中枢通过收敛走势的中枢不断延伸扩展而成的30分钟中枢的三段)

中枢延伸、中枢新生构成趋势或级别扩展典型示意图

看图说明:

以下各图中所有的线段都为同一级别,例如假设为1分钟级别。

红色和绿色标注的三段为构成中枢的三段,例如构成5分钟中枢。

另外,以下所有中枢也都可以用zs1.htm网页图2中任意一个同类型中枢的一种来代替,从而产生更多类型的示意图。

典型单个中枢延伸示意图

中枢延伸的意思其实就是中枢三段接下来的任意一段必然有与原中枢区间重叠的部分。

示意图如下图1。

其中ZD点开始以后的线段都为延伸段。

(g1,d1)和(g2,d2)就是对应博主第20课程当中

---

由此可见,在中枢的形成与延伸中,由与中枢形成方向一致的次级别走势类型的区间重叠确定。

例如,回升形成的中枢,由向上的次级别走势类型的区间重叠确定,反之依然。

为方便起见,以后都把这些与中枢方向一致的次级别走势类型称为Z走势段,按中枢中的时间顺序,分别记为Zn等,而相应的高、低点分别记为gn、dn

典型没有延伸的中枢新生构成趋势示意图

中枢新生构成趋势及其延伸其实技术要求相邻两个中枢不仅中枢区间不能重叠,就是最高点和最低点之间构成的区间也不能有任何重叠。

即下图当中的[GG1,DD1]之间的区域与[GG2,DD2]之间的区域没有重叠的股价,否则就可能是下一个示意图的中枢级别扩展的情况。

下图2给出了分别由两种类型的中枢构成的上涨和下跌趋势的示意图,红色中枢代表上涨趋势中 的中枢,绿色代表下跌趋势中的中枢,以后不特别说明,都是这个意思。

相邻两个同级别中枢扩展成高级别中枢典型示意图当相邻两个同级别中枢虽然中枢区间不重叠,但是相邻两个中枢的[GG,DD]区间有重叠,就构成中枢级别扩展,如下图3中的[ZG1,ZD1]之间的区域与[ZG2,ZD2]之间不重叠,但是[GG1,DD1]之间的区域与[GG2,DD2]之间的区域有重叠,因而可构成更高级别中枢,假设下图3中的每一线段为1分钟级别,那么经过扩展后,5分钟中枢级别将会扩展成30分钟级别,接下来的可能走势之一可以参考zs2.htm网页中图1a的示意图。

下图3中的粉红线段就是造成级别扩展的关键走势段,也就是导致以下定理后半部分中“后ZG<前ZD且后GG〉=前DD,或后ZD〉前ZG且后DD=<前GG”的走势段缠中说禅走势中枢中心定理二:

前后同级别的两个缠中说禅走势中枢,后GG〈前DD等价于下跌及其延续;后DD〉前GG等价于上涨及其延续。

后ZG<前ZD且后GG〉=前DD,或后ZD〉前ZG且后DD=<前GG,则等价于形成高级别的走势中枢。

标准趋势当中3种类型买卖点的位置及其背驰段的比较由一定级别开始的中枢形成、延伸、新生、扩展以及发生转折等组成的实际走势可以千变万化, 具体一些具有代表性的走势组合有时间可以以后再图解,今天刚好博主有再次谈到了典型的a+A+b+B+c的标准趋势中背离的一些细节,以下也以这种最标准的并且没有延伸段的趋势走势通过图解给出3种类型买卖点的位置及其背驰段的比较。

图1当中黑色线段代表5分钟走势段(即博主a+A+b+B+c中的a、b、c)。

绿色和红色线段分别代表由3段5分钟走势段构成的30分钟中枢(即博主a+A+b+B+c中的A,B),并用相应颜色的椭圆包围示意。

图1标准趋势当中3种类型买卖点的位置及其背驰段

图2当中紫色线段是对博主a+A+b+B+c中c的进一步分解,每个紫色线段为1分钟级别走势段,全部紫色线段构成1个包含2个5分钟中枢的5分钟上涨顶背离断。

图1和图2中买卖点指的都是30分钟级别的买卖点

图230分钟上涨趋势当中背驰段c的内部分解

图解上证指数历史走势-中枢发生延伸和扩展的一个标准形态

为了便于大家看图,我把上证指数的历史走势以来的季度K线图复制后加上注解,为了便于说明,先定义以下注解符号的意义:

QZg-季线中枢高点 QZd-季线中枢低点 QZgg-季线中枢最高点 QZdd-季线中枢最低点YZg-年线中枢高点 YZd-年线中枢低点 YZgg-年线中枢最高点 YZdd-年线中枢最低点

对上证指数季度K线图走势的中枢注解

从1990年12月-1992年第2季度,一个最初的月线或月线以下上升走势断完成。

1992年第2季度-1994年第3季度,虽然不是很明显,但是仍然可以看出由图2第1个红色虚线标注的椭圆所包围的"下-上-下"型3段月线走势构成第1个季度中枢,这第1个季度中枢的高低点和最高最低点分别用QZg1、QZd1、QZgg1、QZdd1进行了标注。

这四个端点的指 数分别为QZg1=1429.01QZd1=386.85QZgg1=1558.95QZdd1=325.89。

1994年第3季度-1996年第1季度,这之间的走势段都属于在[QZg1,QZd1]第1个季度中枢区间里面的延伸。

1996年第1季度-1999年第4季度,这之间的走势段有先后两次的离开又返回[QZg1,QZd1]第1个季度中枢区间,虽然也构成由图2第2个红色虚线标注的椭圆所包围的"下-上-下"型3段的"类似季度中枢",但是这个"类似季度中枢"因为与第1个季度中枢[QZg1,QZd1]有重叠区间,因此仍然只能算作第1个季度中枢的走势延伸段。

1999年第4季度-2002年第1季度,这之间的走势段也是先离开第1个季度中枢然后又返回,但是这个时候已经形成了一个从2000年第3季度-2002年第1季度之间三段构成的第2个季度中枢区间[QZg2=2114.52,QZd2=1874.21],其区间与第1个中枢区间[QZg1=1429.01,QZd1=386.85]完全不重叠,因此为第2个季度中枢。

但是显然这第2个季度中枢的最低点QZdd2=1339.20与第一个中枢的中枢高点和最高点都有重叠区间,满足前后两个相邻中枢扩展成更大级别中枢的条件。

这样相邻两个季度中枢就扩展成为年线中枢,这个年线中枢的第1段就是从1993年第1季度-1994年第3季度,显然这一段看上去并不是什么包含季度中枢的季度走势段,但是根据博主最新课程35当中的分解办法,完全可以把从1991年开始直到1994年第3季度都看作是年 线中枢的第一段,这样的第一段显然就是包含第1个季度中枢的季度走势段。

同理,年线中枢的第2段就是从1993年第3季度-2001年第2季度,这个第2段同样是一个季度走势,其中的季度中枢就是由图2中第2个红色虚线椭圆包围的三段构成(1997年第2季度-1998年第3季度),而这个所谓的年线中枢的第2段当中的季度中枢在中枢扩展之前只是第一个季度中枢的中枢延伸段。

接下来的年线中枢第3段自然就更容易理解了,年线中枢的第3段就是从2001年第2季度-2005年第2季度,整整被大家称为熊市的4年。

显然,图2当中第3个绿色虚线椭圆包围的三段构成(2002年第1季度-2004年第2季度)的就是这第3段季度走势中的季度中枢。

这样整个构成年线中枢的3段就是由图2当中蓝色虚线构成的三段,年线中枢的区间是[YZg=1558.95,YZd=998.23],年线中枢最高点与最低点构成的区间是[YZgg=2245.42,YZdd=325.89]。

而2005年6月30日以后的走势自然就是直到现在的离开年线中枢的走势段,这个走势段按照博主原文的话和我前面的分析,至少要有一个季度中枢出现才可能进入第2个年线中枢的走势3段,而目前连一个月线中枢都还没有出现,仍然处在周线中枢的形成过程当中,因此中国的牛市按照博主的理论,至少是从最大概率来讲是没有任何可以担忧的。

缠中说禅走势中枢定理三:

某级别"缠中说禅走势中枢"的破坏,当且仅当一个次级别走势离开该"缠中说禅走势中枢"后,其后的次级别回抽走势不重新回到该"缠中说禅走势中枢"内。

这定理三中的两个次级别走势的组合只有三种:

趋势+盘整,趋势+反趋势,盘整+反趋势。

第三类买卖点定理:

一个次级别走势类型向上离开缠中说禅走势中枢,然后以一个次级别走势类型回试,其低点不跌破ZG,则构成第三类买点;一个次级别走势类型向下离开缠中说禅走势中枢,然后以一个次级别走势类型回抽,其高点不升破ZD,则构成第三类卖点。

请问,缠中说禅走势中枢定理三与第3类买卖点定理是一回事吗,如果是等同的,那么次级别盘整(盘整背驰)离开+次级别盘整(盘整背驰)回抽不破中枢高点ZG应该也不能叫做第3类买卖点吧。

如果缠中说禅走势中枢定理三与第3类买卖点定理不是等同的,是不是意味次级别盘整(盘整背驰)离开+次级别盘整(盘整背驰)回抽不破中枢高点ZG这种情况可以看作是第3类买卖点呢?

针对上述疑问,我特别制作了一个与该疑问相关的示意图(见下图1),下图1当中,所有红色粗体线段为30分钟级别走势,蓝色线段为5分钟级别走势,三条黑色虚线作为指示各线段