燃气行业政策深度分析.docx

《燃气行业政策深度分析.docx》由会员分享,可在线阅读,更多相关《燃气行业政策深度分析.docx(5页珍藏版)》请在冰豆网上搜索。

燃气行业政策深度分析

燃气行业政策深度分析

1、还原真实气改,体改步入深水、阻力渐大

1.1、核定管输、调降门站,下游迎实质利好

近日发改委连发两部重要文件,一是《关于核定天然气跨省管道运输价格的通知》,二是《关于降低非居民用天然气基准门站价格的通知》。

前者核定了全国13家(其中8家隶属于中石油、2家隶属中石化)天然气跨省企业的管道运输成本和价格、核定后管道运输单位平均价格较之前下降约15%,同时后者宣布全国天然气非居民用门站价格下调0.1元/立方米。

新价格从9月1日起执行,预计四季度各地分销企业将陆续顺价下调天然气终端零售价、利于刺激下游消费,油气改革迎来重大利好。

1.2、顶层设计出炉、油气改革推进加速

首先我们先回顾下油气改革内容和政策推进情况。

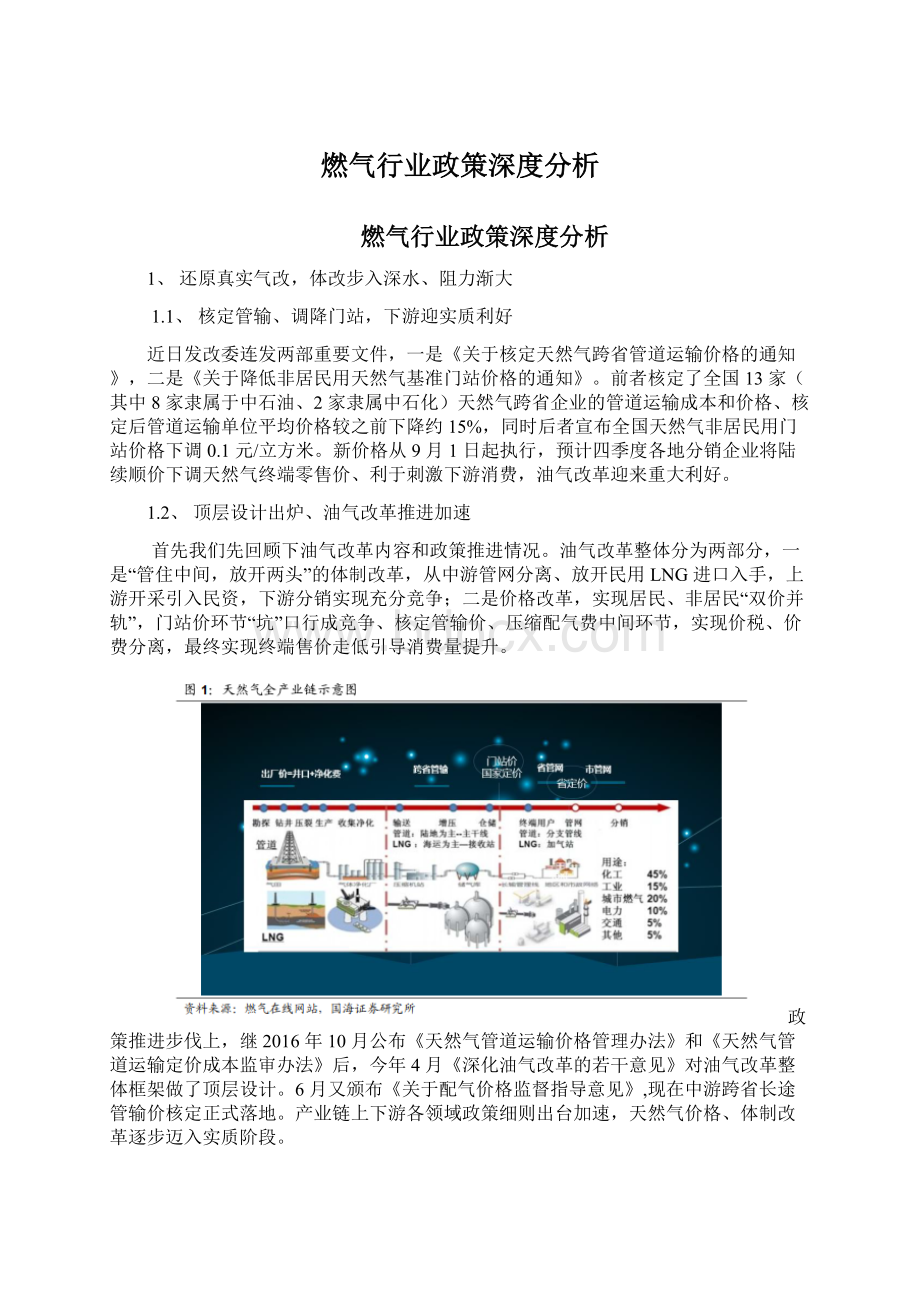

油气改革整体分为两部分,一是“管住中间,放开两头”的体制改革,从中游管网分离、放开民用LNG进口入手,上游开采引入民资,下游分销实现充分竞争;二是价格改革,实现居民、非居民“双价并轨”,门站价环节“坑”口行成竞争、核定管输价、压缩配气费中间环节,实现价税、价费分离,最终实现终端售价走低引导消费量提升。

政策推进步伐上,继2016年10月公布《天然气管道运输价格管理办法》和《天然气管道运输定价成本监审办法》后,今年4月《深化油气改革的若干意见》对油气改革整体框架做了顶层设计。

6月又颁布《关于配气价格监督指导意见》,现在中游跨省长途管输价核定正式落地。

产业链上下游各领域政策细则出台加速,天然气价格、体制改革逐步迈入实质阶段。

1.3、核减管输、调降门站价的具体情况

今次的《关于核定天然气跨省管道运输价格的通知》属于价改部分,是在先前价格管理办法、成本监审办法两文件制定的“准许成本加合理收益”原则的基础上,对13家跨省管道运输企业年度准许收益的核定,进而确定不同企业具体的管道运输价格。

目前13家企业拥有长输管道4.5万公里,2016年输气规模约1950亿立方米。

经过成本监审,发改委共剔除13家企业无效资产185亿元,核减比例7%;核减不应计入定价成本总额46亿元,核减比例16%,核定准许成本242亿元。

1.4、油气改革现状及推进方向前瞻

油改两条主线,价改方面一直推进较快。

目前占消费总量80%以上的非居民用气门站价格已经实现市场化,终端工商业用气价格也完全由供需主导。

同时居民端阶梯气价逐步实行,最终改变“交叉补贴”实现以量定价。

体改牵涉利益较多,阻力也较大,整体进度落后于价改。

目前从全产业链来看,中游的LNG进口对第三方开放较为顺利,也主要因为只需放行民企建立新的接收站、阻力较小。

另外分销领域进展也较快,但监管层在引入竞争的同时,也充分维护了现有企业的投资积极性,现阶段下游的政策重点是依托现有企业扩大天然气用户规模和基础。

配气费率政策终稿相比征求意见稿将有效资产核算范围扩大、7%的全投资税后收益率(接驳费不在核算口径内),配气管道负荷率限制的取消都是其充分体现。

此次全国范围内长输管道领域的所有管输价格都将明码标价,这是中游改革中价改的一步(非居门站价由坑口和管输成本组成,同时根据替代能源价格调节,调降门站价其实就是管输价下调的向下传导),接下来是长输管道的独立、引入第三方,这又是中游体改。

2016年年末中石油成立北方、东部、西部、西南、南方5大区域天然气销售分公司,负责不同区域内管道资产的经营就是走的体改这条路。

但若要中石油等真正剥离这些资产、恐怕难度不小,但这步又很关键。

因为如果没有中游管网资产的相对独立,上游油气区块的民资招标就无从谈起,今年新疆区块的民资招标试点流产就是明证。

终端售价偏高是长期制约中国天然气普及程度不及规划的主要原因,这其中除了资源禀赋、开采技术限制等因素外,中石油等巨头的中上游绑定垄断(包揽坑口生产、所有长途管输、管道及LNG进口)也为价格套上了无形枷锁,定价机制的不透明、又包含其他隐性费用,从坑口、跨省管输、省内管输到下游配气销售,层层加价,终端售价始终居高不下。

无论价改、体制改革怎么进行,最终的落脚点都是降低终端用户的用气成本,刺激消费需求。

剖析油改,我们认为这是一个逐步进入深水区、长期的过程,很难一蹴而就。

但若没有油改的持续推进和配合,要实现年均消费量的远景规划(2020年3500亿m3、2030年6000亿m3)就无从谈起,降价拉动用气需求是大势所趋。

预计今后一两年,改革仍是在现阶段中下游和LNG进口方面铺开较快:

民用LNG接收站的投产、一定量的便宜现货气的涌入,会对“三桶油”LNG销售形成压力。

监管层尊重特许经营权,但也承认、鼓励“点供”,增加供给主体,相互竞争压低终端售价。

同时政策强制整改和加强补贴的形式,催生部分新增用气需求,这在以京津冀为核心的北方地域体现的最明显,2017-2019年北方地区将有一大批民用、工商业用户接受天然气改造,其中最直接受益的就是下游分销商。

同时从钢铁、煤炭等领域供给侧改革屡超预期,环保督查的严厉程度来看,不能低估政府改革的决心,不排除体改的进度超预期。

总体来看此次管输价格的核定,是天然气体制改革承前启后的一步。

明码标价长输管道管输价格,必然相应的促进第三方的公平准入。

若管网下一步实现相对独立,继而凸显上游供给的竞争性。

2、行业评级及重点个股

仍然维持行业推荐评级,天然气行业长期向好趋势不改。

今年受宏观经济形势向好和北方“煤改气”政策推动,1-6月全国天然气表观消费量1146亿立方米,同期增长15.2%。

预计进入10月今年新改造的工商业、居民用户供暖需求会创造较大的用气增量,2017年全年的消费增速可能超过10%。

下游燃气分销商将是用户规模和体量扩张的直接受益者,标的方面持续推荐下游分销商深圳燃气(拓展海外气源,电厂用气潜力大的业绩稳健白马龙头)、百川能源(受益北方“煤改气”,接驳、售气高速增长),新增蓝焰控股(输气能力快速提升的煤层气领军者,先进技术+低开采成本强化盈利能力),长期看好中天能源(收购海外油气田、天然气全产业链布局,进军下游炼化与原油贸易)、关注金鸿能源(拓展环保工程、中下游一体化,受益北方煤改气,输气量提升明显)。

3、风险提示

1)宏观经济大幅下行风险;

2)市场系统性风险;

3)气改政策推进及个股业绩不达预期;