财务管理之筹资管理.docx

《财务管理之筹资管理.docx》由会员分享,可在线阅读,更多相关《财务管理之筹资管理.docx(17页珍藏版)》请在冰豆网上搜索。

财务管理之筹资管理

⏹

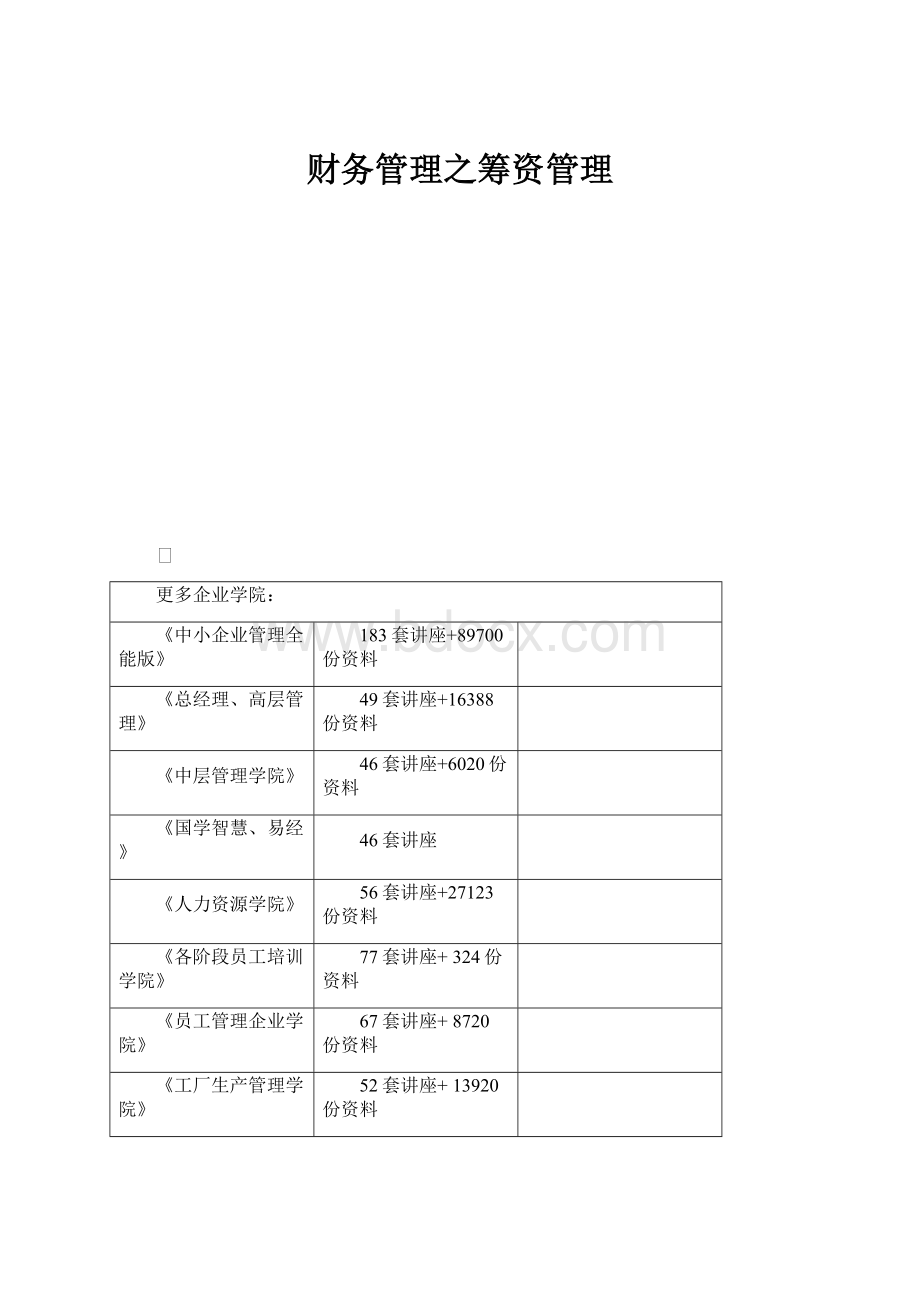

更多企业学院:

《中小企业管理全能版》

183套讲座+89700份资料

《总经理、高层管理》

49套讲座+16388份资料

《中层管理学院》

46套讲座+6020份资料

《国学智慧、易经》

46套讲座

《人力资源学院》

56套讲座+27123份资料

《各阶段员工培训学院》

77套讲座+324份资料

《员工管理企业学院》

67套讲座+8720份资料

《工厂生产管理学院》

52套讲座+13920份资料

《财务管理学院》

53套讲座+17945份资料

《销售经理学院》

56套讲座+14350份资料

《销售人员培训学院》

72套讲座+4879份资料

⏹

更多企业学院:

《中小企业管理全能版》

183套讲座+89700份资料

《总经理、高层管理》

49套讲座+16388份资料

《中层管理学院》

46套讲座+6020份资料

《国学智慧、易经》

46套讲座

《人力资源学院》

56套讲座+27123份资料

《各阶段员工培训学院》

77套讲座+324份资料

《员工管理企业学院》

67套讲座+8720份资料

《工厂生产管理学院》

52套讲座+13920份资料

《财务管理学院》

53套讲座+17945份资料

《销售经理学院》

56套讲座+14350份资料

《销售人员培训学院》

72套讲座+4879份资料

2011年中级《财务管理》章节知识点学习第三章筹资管理

第三章筹资管理

筹资的分类

1.按企业取得资金的权益特性不同来划分:

①股权筹资 ②债务筹资

③衍生工具筹资:

包括A:

可转换优先股和认股权证(属于股权性质的其它衍生工具融资)B:

可转换公司债券:

兼具股权和债务特性的混合筹资

2.按是否借助于银行或非银行金融机构划分:

①直接筹资:

发行股票、发行债券、吸收直接投资

②间接筹资:

银行借款、融资租赁

3.按资金的来源范围不同来划分:

①外部筹资

②内部筹资:

利润留存

4.按使用期限不同划分:

①长期:

1年以上

②短期筹资

筹资管理的原则:

筹措合法;规模适当(分析生产经营情况预测需要量);筹措及时(合理安排筹资时间);来源经济(了解各种筹资渠道);结构合理(研究各种筹资成本,优化资本结构)

资金成本高低排序:

吸收直接投资〉股票筹资〉留存收益〉融资租赁〉债券筹资〉银行借款筹资

股票筹资:

1.直接投资:

国家、法人、外商、社会公众

2.发行股票:

首次上市(IPO);特别处理(ST)

发行方式:

①非公开发行=→定向募集增发

②公开发行:

分为首次公开发行和上市公开发行两种,上市公开发行又分为增股(向社会公众发售)和配股(向原股东配售)

3.利用留存收益:

①盈余公积②未分配利润

战略投资者:

是指与发行人具有合作关系或合作意向和潜力,与发行公司业务联系紧密县城须长期持有发行公司股票的法人。

应满足的要求:

1.要与公司的经营业务联系紧密

2.要出于长期投资目的而较长时间地持有股票

3.要具有相当的资金实力且持股数量众多

债务筹资:

1.银行借款:

①按有无担保要求:

信用贷款;

担保贷款(A:

保证B:

抵押C:

质押)

②按取得贷款用途:

基本建设贷款;专项贷款;流动资金贷款

2.发行公司债券:

①按是否记名:

记名;无记名

②按能否转换:

可转换;不可转换

③按有无特定财产担保:

担保债券;信用债券

3.融资租赁:

经营租赁;

融资租赁:

直接租赁;售后回租;杠杆租赁

融资租赁租金的计算

=(设备原价-残值现值)/年金现值系数

例1:

企业向租赁公司租入一台设备,价值500万元,合同约定租赁期满时残值5万元归租赁公司所有,租期为5年,租费综合率为12%.若采用先付租金的方式,则平均每年支付的租金为:

[500-5*(P/A,12%,5)]/[(P/A,12%,4)+1]=(500-2.837)/(3.0373+1)=123.14万元

知识拓展:

此题涉及的是即付年金即先付年金的计算。

即付年金现值系数与普通年金现值系数相比,期数减1,系数加1

即付年金终值系数与普通年金终值系数相比,期数加1,系数减1

例2:

某企业于2009年1月1日从租赁公司租入一套设备,价值为200万元,租期5年,租赁期江时预计残值10万元,归租赁公司,年利率7%,租赁手续费3%,租金每年末付一次

要求:

⑴计算每年应支付的租金是多少?

每年租金=200-10*(P/F,10%,5)/(P/A,10%,5)

=(200-10*0.6209)/3.7908=51.1214万元

⑵租金摊销计划表:

年份

期初本金

①支付租金

②应计租费

③=①*10%本金偿还额④=②-③

本金余额

⑤=①-④

2009

2000000

511214

20000

311214

1688786

2010

1688786

511214

168878.6

342335.4

1346450.6

2011

1346450.6

511214

134645.06

376568.94

969881.66

2012

969881.66

511214

96988.17

414225.83

555655.83

2013

555655.83

511214

55565.58

455648.42

100007.41

合计

2556070

656077.41

1899992.59

100007.41

可转换债券筹资的筹资特点:

1. 筹资灵活性:

先以债券形式筹集债务资金,过段时间转成股票,变成权益资金

2. 资本成本较低:

利率一般低于普通债券的票面利率

3. 筹资效率高:

公司通常在股市低迷的情况下发行可转换债券,转换价高于当前股价

4. 存在不转换的财务压力:

如果持有人不转

5. 存在回售的财务压力

6. 股价大幅度上扬风险:

指股价大幅度上升,相对减少了筹集的金额

知识点拓展:

解释筹资效率高的含义:

当前股价为10元/股,想筹集1000万元:

① 如果发行股票,发行股数1000万/10元=100万股

② 如果发行可转债,设定转换价格20元/股,转换股数=1000万/20=50万股

相对来说,筹集50万股当然比筹集100万股效率要高

可转换债券的基本要素:

1. 标的股票:

可以是本公司,也可以是其它公司

2. 票面利率:

一般低于公司债券利率

3. 转换价格:

在转换期内据以转换为普通股的折算价格:

举例说明:

公司股票如果直接买是10元/股,而公司如果发行可转换债券,面值1000元,这张可转债可转换成公司股票100股,那么转股价格就相当于1000/100=10元/股

4. 转换比率“每份可转债在既定价格下能转换成普通股股票的数量。

转换比率=债券面值/转换价格。

5. 转换期:

持有人能够行使转换权的有效期限,短于或等于债券期限

6. 赎回条款:

公司股价连续高于转换价格达到某一幅度→此条款对公司有利

7. 回售条款:

公司股价连续低于转换价格达到某一幅度→此条款对把投资人有利

8. 强制性转换调整条款→此条款对发行公司有利

认股权证是一种由上市公司发行的证明文件,持有人有权在一定时间内按约定价格认购该公司发行的一定数量的股票。

特点:

1.具有实现融资和股票期权激励的双重功能

2.属于衍生金融工具→证券期权性

3.有助于改善上市公司的治理结构

分类:

①美式:

随时履约 欧式:

到期履约

②长期:

90天 短期

资金需要量预测方法

1. 因素分析法=(基期资金平均占用额-不合理资金占用额)*(1±预测期资金周转速度变动率)

2. 销售百分比法=增量收入*(敏感资产百分比-敏感负债百分比)-增加的留存收益

3. 资金习性预测法:

将资金划分为变动资金、不变资金和半变动资金,并据以预测企业未来资金需要量的方法。

① 回归直线法:

根据资金占用(Y)与产销量X关系预测b=(nεxy-εxεy)/nεx2-(εx)2

② 先分项后汇总:

高低点分,高点低点以X确定

(备注小知识点:

运用总资金需求模型计算资金需要量,求a时要加上固定资产需要量)

例、已知甲、乙、丙三个企业的相关资料如下:

资料一:

甲企业历史上现金占用与销售收入之间的关系如表所示

年度

销售收入

现金占用

2001

10200

680

2002

10000

700

2003

10800

690

2004

11100

710

2005

11500

730

2006

12000

750

资料二:

乙企业2006年12月31日资产负债表如表所示

资产

负债及所有者权益

现金

750

应付费用

1500

应收帐款

2250

应付帐款

750

存货

4500

短期借款

2750

固定资产净值

4500

公司债券

2500

实收资本

3000

留存收益

1500

资产合计

12000

负债及所有者权益合计

12000

该企业2007年的相关预测数据为:

销售收入20000万元,新增留存收益100万元,不变现金总额1000万元,每元销售收入占用变动资金0.05元,其它与销售收入变化有关的资产负债表项目预测数据如表所示

年度

年度不变资金(a)万元

每元销售收入所需变动资金b(元)

应收帐款

570

0.14

存货

1500

0.25

固定资产净值

4500

0

应付费用

300

0.1

应付帐款

390

0.03

资料三:

丙企业2006年年末总股数为300万股,该年利息费用为500万元,假定该部分利息费用在2007年保持不变,预计2007年销售收入为15000万元,预计息税前利润与销售收入的比率为12%,该企业决定于2007年年初从外部筹集资金850万元,具体筹资方案有两个:

方案1:

发行普通股股票100万股,发行价为每股8.5元。

2006年每股股利(P0)为0.5元,预计股利为5%

方案2:

发行债券850万元,债券利率10%,适用的企业所得税税率为33%

假定上述两方案的筹资费用均忽略不计

要求:

⑴根据资料一,运用高低点法测算甲企业的下列指标

① 每元销售收入占用变动现金

b=(最高点现金占用-最低点现金占用)/(最高点销售收入-最低点销售收入)

=(750-700)/(12000-10000)=0.025

(备注:

高点和低点以销售收入X为主)

② 销售收入占用不变现金总额

a=y-bx=750-0.025*12000=450万元

⑵根据资料二为乙企业完成下列任务

① 按步骤建立总资金需求模型(备注:

总资金需求要加上固定资产净值)

a=1000+570+1500+4500-300-390=6880

b=0.05+0.14+0.25-0.1-0.31=0.31

y=6880+0.31X

② 测算2007年资金需求总量

Y=6880+0.31*20000=13080万元

③ 根据资料三为丙企业完成下列任务

① 计算2007年预计息税前利润

=15000*12%=1800

② 计算每股收益无差别点

〖(EBIT-500)*(1-33%/)400〗/〖(EBIT-500-850*10%)*(1-33%)/300〗

解得EBIT=840万元

③ 根据每股收益无差别点做出最优筹资方案决策并说明理由

由于2007年预计息税前利润1800万元,大于每股收益无差别点的息税前利润840万元

,故应选择方案2(发行债券)筹集资金

④ 计算方案1增发新股的资金成本

=0.5*(1+5%)/8.5+5%=11.18%

资本成本:

是投资人对投入资金所要求的最低收益率,可作为评价投资项目是否可行的主要比较。

① 资本成本内容:

筹资费用:

借款手续费;证券发行费

占用费用:

利息;股利

② 资本成本的作用:

是比较筹资方式选择筹资方案的依据;

平均资本成本率是衡量资本结构是否合理的依据;

资本成本率是评价投资项目可行性的主要标准;

资本成本是评价企业整体业绩的重要依据

③ 影响资本成本的因素:

总体经济环境:

反映在无风险报酬率上

资本市场条件:

如果资本市场缺乏效率风险大,则要求的投资报酬率高,成本也就高

企业的经营状况和融资状况:

整体风险高融资成本高

企业对筹资规模和时限的要示:

规模大占用时间长,成本高

个别资本成本(单一筹资方式下的筹资成本)

① 一般模式:

银行借款资本成本率=借款额*年利率*(1-所得税率)/借款额*(1-筹资费用率)

公司债券资本成本率=年利息*(1-所得税率)/债券筹资总额*(1-筹资费用率)

② 贴现模式:

银行借款资本成本根据现金流入现值-现金流出现值=0,用插值法求贴现率

公司债券资本成本计算同上

融资租赁资本成本:

现金流入现值=租赁设备原值

现金流出现值=各期租金现值+残值现值

普通股资本成本(可用两种方法)

股利增长模型法=D1/P0(1-f)+g=预期股利/实筹股本+增长率

资本资产定价模型法KS=Rf+β(Rm-Rf)Rm→市场平均报酬率

Rf→国债利率

留存收益资本成本计算方法同上,只是不考虑筹资费用

平均资本成本:

① 帐面价值权数:

反映过去,不适合评价现时的资本成本

② 市场价值权数:

反映现时水平,不适用未来筹资决策

③ 目标价值权数:

适用末来,目标价值确定具有主观性

边际资本成本:

是企业追加筹资的成本,权数采用目标价值权数

例:

ABC公司正在编制明年的财务计划,有关信息如下:

⑴公司银行借款利率当前是9%,明年下降为8.93%

⑵公司债券面值为1元,票面利率为8%,期限为10年,分期付息,当前市价为0.85元

如果按公司债券当前市行新的债券,发行成本为市价的4%

⑶公司普通股面值为1元,当前每股市价为5.5元,本年派发现金股利0.35元,预计股利增长率维持7%

⑷公司当年的资本结构为银行借款150万元,长期债券650万元,普通股400万元,留存收益869.4万元

⑸公司所得率25%,普通股β值1.1,国债利率5.5%,市场平均报酬率13.5%

要求:

⑴按照一般模式计算银行借款资本成本

=8.93%*(1-25%)=6.87%

备注:

因为资本成本用于明年财务计划,所以采用明年利率

⑵按照一般模式计算债券的资本成本

=1*8%*(1-25%)/0.85*(1-4%)=7.35%

⑶分别使用股利增长模型法和资本资产定价模型法计算股票资本成本,并将两平均值作为股票资本成本

股利增长模型法的资本成本=〖0.35*(1+7%)/5.5〗+7%=13.81%

资本资产定价模型的资本成本=5.5%+1.1*(13.5%-5.5%)=14.3%

普通股平均成本=(13.81%+14.3%)/2=14.06%

⑷如果明年不改变资本结构,计算其平均资本成本

项目

金额

占百分比

个别资本成本

平均资本成本

银行借款

150

7.25%

6.7%

0.49%

长期债券

650

31.41%

7.35%

2.31%

普通股

400

19.33%

14.06%

2.72%

留存收益

869.4

42.01%

14.06%

5.91%

合计

2069.4

100%

11.43%

杠杆效应

DOL=(ΔEBIT/EBIT)/(ΔQ/Q)=M/(M-F)

DFL=(ΔEPS/EPS)/(ΔEBIT/EBIT)=EBIT/(EBIT-I)

DTL=DOL*DFL=(ΔEPS/EPS)/(ΔQ/Q)或边际贡献/利润总额

资本结构

资本结构是指长期负债与权益资本之间的构成及比例关系,短期负债作为营运资金管理。

最佳资本结构是指在一定条件下,使企业平均资本成本最低,企业价值最大的资本结构。

影响因素:

① 企业经营状况的稳定性和成长性:

稳定性好可负担高财务费用;稳定率高可以采用高负债的资本结构

② 企业的财务状况和信用等级:

好→容易获得负债融资

③ 企业的资产结构:

大量固定资产→长期负债和股票

流动资产→ 流动负债

资产适合抵押→负债多

研发为主→ 负债少

④ 企业投资人和管理当局的态度

所有者角度:

股权分散→采用权益资本

为少数股东控制→避免普通股筹资

行业特征:

市场稳定→高负债

高新技术→低负债

发展周期:

初创阶段→控制债务

成熟阶段→增加债务

收缩阶段→降低债务

⑤ 经济环境:

所得税率高→充分利用债务

紧缩的货币政策→利率高,增大债务资本成本

确定企业最优资本结构方法

1. 每股收益分析法:

① 计算每股收益无差别点的息税前利润

② 计算筹资后的息税前利润

③ 比较,如果高于无差别点则采用负债方式

2. 平均资本成法:

计算三个方案的平均资本成本,选择最低的方案

3. 公司价值分析法:

V=S+BS→债券价值B→股票价值

权益资本市场价值S=税后利润/权益资本成本

(备注:

上式中的权益资本成本用资本资产定价模型法计算)

公司价值分析法举例

例1:

某公司2006年度息税前利润为1000万元,资金全部由普通股资本组成,股票帐面价值为4000万元,所得税税率为30%。

该公司认为目前的资本结构不合理,准备用发行债券购回部分股票的办法予以调整。

经过咨询调查,目前的债券利率(平价发行,不考虑手续费)和权益资本的成本情况如表所示

债券的市场价值(万元)

债券利率

权益资本成本

0

—

10%

1000

5%

11%

1500

6%

12%

要求:

⑴当债券的市场价值等于其面值,按照股票市场价值=净利润/权益资本成本,分别计算各种资本结构下公司的市场价值,从而确定最佳资本结构以及最佳资本结构时的平均资本成本。

解:

当债券的市场价值等于0时,公司的市场价值=0+1000*(1-30%)/10%=7000万元

当债券的市场价值等于1000万元时:

公司的市场价值=1000+[(1000-1000*5%)*(1-30%)]/11%=7045

当债券的市场价值等于1500万元时:

公司的市场价值=1500+[(1500-1500*6%)*(1-30%)]/12%=6808

通过分析可知:

债务为1000万元时的资本结构为最佳资本结构

平均资本成本=5%*(1-30%)*1000/7045+11%*6045/7045=10%