食品饮料行业投资分析报告Word格式文档下载.docx

《食品饮料行业投资分析报告Word格式文档下载.docx》由会员分享,可在线阅读,更多相关《食品饮料行业投资分析报告Word格式文档下载.docx(22页珍藏版)》请在冰豆网上搜索。

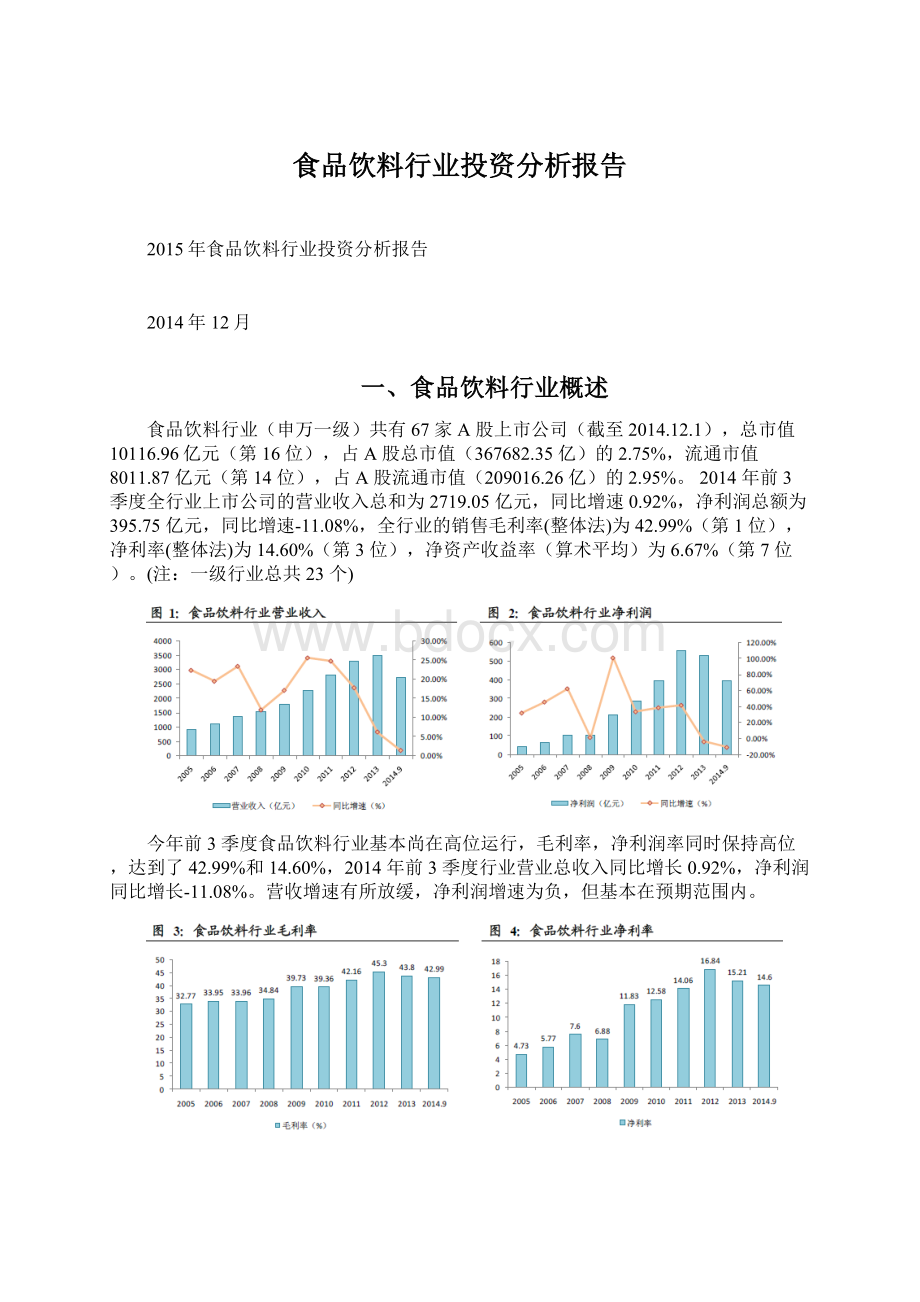

食品综合类板块如调味品行业等,今年也跑输沪深300,但取得正收益。

三、2014年各子行业运行状况

1、白酒:

行业底部将至,2015年放心做多白酒

白酒行业从2011年开始的狂热,到2012年下半年的大幅调整,业绩的疯狂增速到压死骆驼的最后一根稻草—塑化剂事件,无不反映了白酒行业的戏剧性。

此轮的非理性繁荣中,过度的产能扩张,结构性失衡,行业基本面开始变化。

长期来看,白酒虽然不是生活必需品,但却也和居民生活息息相关,主要分为政务消费,商务消费和个人消费三大类。

政务消费主要集中在中高档白酒,其需求量和财政收入,固定资产投资有很大的正相关性,以及和政策也有很大的关系。

而商务和个人消费同居民收入以及城镇化进程以及人口结构有关。

而当今固定资产投资增速下行,政策方面无论是三公,军队禁酒还是反腐,都对政务消费的高端白酒产生比较大的影响,因此高端白酒也适宜的开始加大力度从政务消费转向商务消费。

当前白酒消费需求继续萎靡,高端白酒的政务消费把控严格,政务消费占比较大的酒企也开始转战商务宴请消费,此次受影响最大的是上轮繁荣中的次高端,中高端类白酒,而两头端白酒,如茅台虽然受三公,军队禁酒,反腐等负面影响,但因茅台一批价下探在830左右,凸显其性价比,商务宴请消费反而起来了,并部分的弥补了原先政务的消费,而使得渠道库存其实并不很大,而低端的白酒老白干等由于本身价位比较低,消费比较刚性,此轮并没有额外受影响。

反而是上轮繁荣中最为受益的中高端白酒受影响最大。

而我们看好两头端类白酒会最先有起色,即高端的茅台和低端的老白干等。

相对不看好中高端,次高端类白酒。

而白酒如今白酒宣传也日新月异,从原来的从香型区分,到现在的口感等等,香型的区分也在逐渐被淡化。

而现今的固态发酵,固液发酵和液态发酵等方式正在逐渐被人重视,毕竟在总体产能过剩的情况下,结构性产能宣传也是一种营销策略。

理论上讲固态发酵法产能扩建会比较慢,而固液发酵和液态发酵法新上产能会比较快,主要还是看当前社会所需。

不过倒不必过分担忧,虽然当前茅台等主要是固态法,但也并非说液态法都是不好的,都是居民理解的“勾兑”,这个是个误区,液态法也仅仅也是种工艺而已,这个需要客观对待。

我国白酒企业目前分化和产品定位也比较明确。

从产品上分,可以为三个档次:

超高端,中高端和中低端;

从酒企本身来分,可以分为一线白酒,二线白酒,三线白酒等。

有别于大众的认识:

我们认为,白酒在如今行业调整,但预期最差的时点已过,现在的估值基本已反应了当前的行业基本面情况,而且在白酒此次繁荣了近10年后,迎来了其近代第3轮调整,但由于前两轮调整近代酒企所积累的应对经验以及此轮繁荣所增强的酒企实力,我们认为在此轮行业调整中,白酒企业能更快的走出低谷,迎来春天,此轮调整中对于公司来讲,因为具有其一定的差异性,我们比较看好的,是白酒行业的两端头,即茅台和低端酒,以及国企改革概念的如汾酒,老白干等。

2、啤酒:

行业继续整合,集中度持续提升

啤酒行业需求增长稳定,近几年行业整合动作较大,行业集中度进一步提高,三大集团啤酒销量所占市场份额已上升至50%左右,且14年行业集中度进一步提升。

供给增速稳定:

产量方面,从08年开始啤酒行业增速放缓,经过了3年的蛰伏,11年开始又有了超过10%量上的增长,12-14年增速有所下滑。

我们判断:

今后几年内量上的增速不高,但需求增长比较明确,预计未来5年内啤酒行业销量的增速在3%--5%左右。

需求:

2013年中国市场啤酒人均消费量已升至36公升,但与发达国家相比仍有提升空间,邻国韩国(39公升)与日本(48公升)甚至一些发展中国家墨西哥(58升)与巴西(54升)也仍然高于我们,因此我国啤酒人均消费量仍有提升空间。

成本小幅上升,但啤酒成品绝对价格低,通过调整产品线,以及仍有提价动力可较为轻松覆盖成本的上升,在啤酒的成本构成中,大头水电,包装物尚属比较平稳,一般认为大麦对啤酒的成本影响较大,而中国大麦主要进口自澳大利亚、法国、加拿大、阿根廷,其中又以澳大利亚为主,今年进口大麦平均价格近期有所上升,但较前期高点仍有25%左右的折价,现在(2014.10)价格在300美元/吨左右。

近期行业毛利率,净利润率稳步上升,期间费用率逐年降低,也是集中度进一步提升的结果。

且近几年啤酒产品结构开始优化,有向高端品类平移,届时也将继续推高行业的整体毛利率水平。

产品价格:

当前我国啤酒盈利能力和很多其他国家相比仍然很低,消费总量已经占世界总消费量的18%,但对世界啤酒利润贡献只有2.6%,显示出了我国吨酒价格远远低于其他国家的吨酒价格。

未来价格上涨是必然趋势,同时也会伴随着盈利的增长。

随着我国居民收入水平的提高,啤酒行业整合的进一步加强,集中度的进一步提升,使得国内的啤酒价格有望突破现行价格瓶颈,走上一个快速提价的阶段,类似与前阶段白酒的提价,而相对于啤酒本身价格基数是如此之低,其提价显示出利润的贡献将会是非常的巨大,内生性增长明确,啤酒仍是一个不错的投资行业。

3、葡萄酒:

进口冲击仍严重,短期机会更多出现在公司层面,而非行业

供给:

中国葡萄酒行业近年来发展迅速,营业收入增速都保持在20%以上,利润增速亦伴随发展。

2013年实现产量117.83万千升,同比增长-14.59%,进口葡萄酒40.59万千升,同比增长-4.6%,分别占比74.38%和25.62%。

国产葡萄酒实现营业收入408.17亿元,同比增长-8.52%,进口葡萄酒23.98亿美元,同比增长-6.8%,可以看出近几年还是有受到进口葡萄酒不少冲击的。

2012年(现有统计数据)中国葡萄酒的人均消费量为1.02L,与世界平均水平(4.8L)相差近5倍,而我们邻国日本人均消费也达到2升,从这个角度上,我国葡萄酒市场还有很大的潜力。

不得不正视,近几年进口葡萄酒的冲击仍然是非常剧烈,在我国葡萄酒行业产品升级未完成前,进口葡萄酒的份额将继续保持。

但同时由于整个市场容量的不断增长,如城市化进程的继续进行,新生代消费人群的不断壮大,葡萄酒价格的上涨,使得未来内国产葡萄酒的绝对空间仍旧很大,但近期行业情况决定或许仍不是最佳的投资机会。

4、乳制品:

受质疑错估的行业,却更是黄金买点

近几年中国乳制品行业发展迅速,在02—07年经过了一个快速发展期后经历一个为期2年的平稳发展,10年后,行业又开始发展壮大,到2013年,乳制品产量已经达到2698.03万吨,同比增长5.15%;

2014.1—10月,我国乳制品产量为2198.76万吨,同比增长-0.04%,还是保持一个较为高速的发展态势。

从液体奶人均消费量来看,我国与世界发达国家相比还有较大的差距,远低于爱尔兰、澳大利亚、英国、丹麦、挪威、法国、德国等国家,甚至与我们饮食习惯相接近的亚洲韩国和日本,我们也不到他们人均消费量的一半,随着我国城镇居民生活水平的逐步提高,以及农村居民消费习惯的培育,未来我国的人均液体奶消费量至少还会有1倍的增长空间。

而市场容量的翻倍,显然对于具有规模化生产的伊利会更受益(因为地方性小乳企在行业做大的过程中,其产能和资本投资未必能跟上),因此伊利,蒙牛的市场占有率仍会进一步提高,也就是说,对于伊利来讲,行业容量(×

2)×

市场占有率(提高)>

2倍原来容量,我们预计为2.5--3倍左右。

(前提假设是液态奶在乳制品消费结构比例中变化不大)

利乐公司研究表示,未来十年,随着发展中国家的逐步提升生活水平,尤其是亚洲,全球牛奶消费将大幅增长。

我们预计全球液体乳制品的需求总量将从2010年的约2700亿升(中国2010年为1485.6万吨)增加到2020年的约4000亿升,2020年全球液体奶制品需求量将比2010年增长约48%,2020年中国预计人口14亿,全球人口预计人口75亿,则占比18.7%,届时由于中国经济的继续发展,液体奶消费升级,因此占比也有望达到全球的15%--20%,而由于当前发达国家液体奶消费已经比较稳定,而新增的量主要就是在发展中国家,所以多出的1300亿升基本全为发展中国家中经济较为发达的国家的量,因此我们预计中国2020年液态奶容量距今扩增有2倍以上空间,与由人均消费量计算出的容量也比较吻合。

近几年乳制品行业虽然面临着进口奶的冲击,电商,原奶价格的缓慢高企(近段时间已经走低,但长期来看仍会缓慢上行),但由于上诉分析,我们可以得出,现在反而是投资乳制品企业的黄金买点。

重点看好企业:

伊利。

以及国企改革受益弹性较大的光明。

5、肉制品:

集中度上升,产品结构改变带来的利润

产量:

近几年我国鲜、冷藏肉产量大幅增长,2013年产量为3387.88万吨,同比增长9.63%。

肉制品及副产品加工主营业务收入为3954亿,同比增长16.55%。

利润254.6亿元,同比增速16.9%;

2014年1—10月产量为3128.92万吨,同比6.49%,营收3430.2亿元,同比12.15%,利润194.2亿元,同比3.42%。

居民收入提高,生活质量改善,肉制品的消费升级明显,食用偏好逐步向冷鲜肉倾斜,同时伴随着食品安全的问题近几年越受重视,居民对品牌肉制品消费偏好不断增强,有利于行业集中度的提升,使龙头公司充分受益行业成长升级所带来的超额利润,我们看好肉制品行业的高速增长。

原料:

成本压力下行,且尚能持续。

猪价在今年8月开始回落,截止2014年11月28日,22省市生猪平均价格为13.85元/KG,较年内高点(15.36元/KG)下降幅度达到10%,在一定程度上缓减了企业成本方面的压力,但近期有所上涨。

我们的认识:

近几年我国肉制品需求增长很快,随着成本下降,加上人均收入水平的提高,而肉制品又具有一定的刚性需求,依赖其品牌、规模、资金的优势,通过建立贴近消费市场的加工基地,实现全国布局,因此无论是近期还是远期都看好有质量和安全保证的肉制品加工企业。

四、2015年食品饮料行业投资策略

1、业绩尚可,估值较低,具吸引力

去年来看,从营业收入角度上来讲,白酒行业为如预期一样,营收增速取得负值,其排序为乳制品>

肉制品>

啤酒>

调味发酵品>

0>

白酒>

葡萄酒;

从净利润上来讲,利润增速最快的仍为乳制品,其排序为乳制品>

葡萄酒。

而从今年前3季度来看,从营业收入上来讲,行业显示营收增速最快的子行业为乳制品行业,其排序为乳制品>

葡萄酒>

白酒,其中乳制品营收继续排行第一位。

从净利润上来讲,利润增速最快的为啤酒行业,其排序为乳制品>

白酒。

由此项逻辑结合大众品龙头估值具吸引力,我们可以得出的标的物为:

贵州茅台,伊利股份,光明乳业,双汇发展,三全食品,燕京啤酒,青岛啤酒等。

2、国企改革受益类公司

2015年的国改无疑是重头戏,对于食品饮料行业来说,能给食品饮料国企带来的影响更为实质和直接,通过股权激励、管理层持股、引进战略投资者等手段:

提升经营效率,贴近市场、营销策略改革。

食品饮料板块中具有国企背景的上市公司有28家,在2015年国资改革全面推进和落地的实质阶段,其改善预期也更为强烈。

我们认为市值中等,经营效率相对不那么高,区域市场优势夯实的公司具有更大的机会。

从这个角度看,三元,光明,梅林,老白干,金种子等未来的改革效率提升的空间更大。

由此项逻辑我们可以得出的标的物为:

三元,光明,梅林,山西汾酒,老白干,金种子等。

3、白酒子行业整体估值低,未来前景尤可期

白酒子行业经过上一轮非理性亢奋之后,估值随着业绩一路走低,无论是白酒行业自身基本面,政策方面的三公,军队禁酒还是反腐等等,对白酒都是一个很大的打压。

在几重因素的共同作用之下,白酒在繁荣了近10年后,迎来了其近代第3轮调整,但由于前两轮调整近代酒企所积累的应对经验以及此轮繁荣所增强的酒企实力,我们认为在此轮行业调整中,白酒企业能更快的走出低谷,迎来春天,我们预计在15年左右就可调整完毕。

我们比较看好的,是白酒行业的两端头,即茅台和低端酒。

而前几年业绩突出猛进的次高端,中高端类白酒我们相对不看好。

(这里国企改革因素剔除考虑)由于现在茅台五粮液的终端价格和前几年相比并不高,像茅台820--830,五粮液530-540,显示出很高的性价比,而直接面对竞争的就是上轮繁荣过程中提价的那些次高端酒,而由于超高端的降价,使得其在具有品牌穿透力强的地区,次高端中高端酒就没任何优势了。

所以虽然此轮调整并没有完全结束,但我们进一步看多白酒,白酒会在15年迎来整体性大行情,我们同时也认为此轮白酒调整最先走出行业底部的也是白酒的两端头,和国企改革相关类白酒。

贵州茅台,老白干,山西汾酒等。

4、市场预计过分悲观,前景被错判类公司

近年乳制品行业无论是伊利还是蒙牛,虽然都取得一个很好的业绩增速,但市场对于他们的悲观情绪仍然是非常厚重,首先对于伊利的过分悲观无外乎以下几点:

1,进口液态奶的冲击。

2,巴氏奶的反攻。

3,电商的改变居民的消费习惯。

4,未来原奶价格的不断走高。

5,营收空间增速不高(前面的静态3倍空间其实已经解释过了),费用率压缩空间有限。

其实完全没必要如此担忧。

历史上,2000年之前,巴氏奶是我国液体奶消费的主要品种,集中度较低,当时的液体奶品牌均是地方性品牌,巴氏奶:

常温奶=8.5:

1.5左右。

后因常温奶的出现使得乳品企业中出现了全国性的企业,伊利、蒙牛凭借常温奶产品,在国内巨大的消费市场中成为了国际性的大企业,而当前的巴氏奶:

常温奶=2:

8,局势大为转变。

我们分析其原因,最大的因素是我国冷链物流的不健全,设备缺乏,运输成本高,以及运输过程中的耗能不环保等。

而我们关心的是,今后会怎么样?

现在有种观点,是随着消费升级,相对代表更高端更有营养价值的巴氏低温奶会有行业格局反转的机会,而我们的观点是:

No!

不可能。

不仅不可能,未来常温液态奶的占比会继续变大,巴氏奶仅仅成为行业中地方性乳企的一种补充而已。

首先我们来谈一下巴氏奶的营养价值,一般的巴杀温度在72℃-85℃,10—15秒左右,但由于考虑到国内冷链的不过关,一般企业会稍稍提高其杀菌温度,其目的就是杀菌比较彻底,以防止在不标准运输储藏状态下的保质。

假设真是由于温度引起的营养成分的流失,那么此种提高温度杀菌的状况下显然和UHT奶的差距已经不大(当然,其实即使巴杀温度严格控制在较低温度,其实营养价格并没有多少差别)第二,巴氏奶会显得比较高端吗?

其实也不是,当前常温液态奶高端产品层出不穷,花样翻新。

姑且不从技术上讲,单从表面直观的产品价格上看,这几年常温液态奶价格一路飙升;

各种概念秀翻全场,营养加强型,功能型等等,技术流水线上,膜过滤等等也都在先后引进,我们未来还能认为常温奶相对不如低温奶高端吗?

而近几年出现的新品类,常温酸奶,其实本质上我们认为也是常温奶的一种新形式而已。

因此从营养和消费升级角度上看,巴氏奶也都没有可以反转的机会。

但不可否认,巴氏奶仍会存在,但只是一种补充形式而已。

国际上常温奶和巴氏奶也有两大阵营;

其中美国,日本,北欧3国,英国等以巴氏奶为主,而如法国,德国,比利时,意大利等欧洲70%左右的国家则是常温奶为主。

由于巴氏奶需要冷链运输,所以在运输过程中势必消耗大量的能源,增加温室气体排放。

而常温奶保质期长,无需冷藏,运输便捷,顺应了低碳环保的趋势。

为了减少温室气体的排放,保护环境,2008年,英国政府曾推出计划,要在2020年让常温奶的市场份额占到90%。

因此现今开始陆续有国家有意从巴氏奶引导至常温奶消费,而常温奶显然也更适合未来全球低碳环保的消费趋势。

从各个“实用”方面我们都可以看出,曾经代表“不营养”,被贴上“不高端”的常温奶现在越来越成为主流的消费品类,而随着高端常温奶的不断推出,低端常温奶的逐渐退出,现在正是常温奶各种子品类百花齐放的好时机,全国性乳制品企业是从常温奶中走出伊利和蒙牛两大巨头就是如此合情合理。

当然,我们判断常温奶是趋势的同时,也不能否认低温巴氏奶是很好的补充成分,地方性优秀的巴氏奶仍会在很长一段时期内共存,并也成长出光明这样优秀的以巴氏奶为主的企业。

这几年进口奶增速很高,博得了大家的关注和警惕,不禁疾呼“狼又来了”,但是事实如何?

我们先看一组数据,首先,进口奶是从2008年三聚氰胺事件以来开始出现的,由于消费者对于国内的乳制品质量产生了极大的不信任感,因此当年“尝试性”的进口量为0.83万吨,并以号称“极高”的增速增长,到了2013年,进口量达到了19.48万吨,如此“高速度”的增长,那么现在进口量的占比达到多少了呢?

1%都不到。

由此,我们可以明白,并不是增速有多高,而是基数实在太小,历经了5年也才占比不到1%,从表象来讲就是如此,当然我们后面会继续具体分析其原因。

首先,国内消费者购买进口液态奶的前提是认为进口液态奶产品品质更好,更值得信任,但近几年外资品牌的乳制品也经常爆发出食品安全问题,也不得不在这方面大打折扣。

只是存在“国产奶一错哭十年,洋乳品错了还可错”的不公平现状而已。

其次,即使假设进口液态奶全是合格优质的产品,那么其受保质期约束也是一个很大的问题,它不像葡萄酒具有相对很长的保质期,而进口液态奶一般也为6个月左右的保质期:

海运物流,起码要1-2个月左右,报关审批要1个月,检疫上架又要1个月,到终端消费者手中,已经过了一半的保质期,那么其新鲜程度和口感相对国产液态奶又能有多少优势。

而现在很多消费者购买进口液态奶时,往往只是冲着“进口”两字去的,甚至连进口的是什么品牌,品牌如何都不清楚。

这种较初级的消费心态今后也是会被纠正的。

再次,假设我们前面的2大因素“全都不是个事儿”,那么当遇到消费者想退换货时,该怎么处理,它又不像国产液态奶那样方便,对经销商而言这部分额外成本该如何处理,怎么承担。

我们再退一步来讲,即使也不算这块相对国产液态奶的额外成本,那么对于经销商而已,做进口液态奶他们的利润率高吗?

也不是。

首先我们先从产品定价来讲,因为液态奶为日常消费品,消费频率较高,且具有相对刚性,能提价,但提价幅度基本和国产高端液态奶持平甚至还略低,而不像进口葡萄酒那样,因为其消费频率相对液态奶没那么高,又具社交属性,因此提价方面具有很大空间。

从提价及价格空间上,进口液态奶完败于进口葡萄酒。

结合杜邦分析,其进口液态奶经销商利润率相对于国产液态奶经销商并没有一个大的提升,其周转率却比国内的经销商低,剔除财务杠杆不做讨论,经过测算,我们认为其ROE水平两者是差不多的,并不具备吸引力。

再者,由于进口经销商得到的国外厂家的支持力度较小,其国内的独立分品牌运作又主要归属于国内经销商,因此又不具备规模优势,国内经销商基本不愿意打品牌,因为仍有怕把品牌做好了,国外厂家又收回去自己做了的担忧。

因此,从消费者今后的理性消费以及渠道经销商ROE水平两方面,都可以得出经销商做进口液态奶的积极意愿并不会很强。

进口液态奶的出现并非一件坏事,在“攻进来”的同时,我国优秀乳企也在积极的“走出去”。

合作形式越来越多,“走出去”的企业数量也越来越多。

并积极引入先进技术与理念,在产品品质,研发与管理的规范化程度上又更进一步。

退一万步来讲,即使进口液态奶市场真做大了,我国的优秀乳企,通过“走出去”再“走进来”,凭借其在国内夯实的渠道优势,不是更能在“进口”液态奶领域中分到更大的一杯羹了吗?

因此对于进口液态奶的担忧完全没有必有。

我国乳制品主要用的原料奶一般分为国产和进口两种;

国产一般为生鲜乳,进口一般为乳粉,而进口乳粉中,我们一般看用量比较大的全脂奶和脱脂奶两种。

去年恒天然事件的发生、新西兰的恶劣天气、国内南方夏季异常高温,东北地区的洪水等因素的影响,奶源供不应求。

原料奶价格一路飙升,保持了连续9个月的高位增长。

原料奶价格的大幅增长,极大增加了乳制品企业的成本。

而大幅上涨的原料奶收购价格刺激农民开始加大奶牛的养殖以及新西兰干旱天气的结束,原料奶的供应量开始增加。

价格从今年2月中旬的最高价4.27元/公斤,开始进入了下降区间,已经连续下降了近7个月,截止2014年11月12日,原料奶为3.85元/公斤,并且仍有继续下降的趋势。

全球主要奶粉出口国包括新西兰、欧盟、美国、澳大利亚及阿根廷等地,基本占到了全球出口量的90%以上,其中新西兰奶粉更是占到了全球出口量的50%,因此其原料奶价格直接影响全球奶粉价格走势。

今年新西兰、欧洲等地牛奶丰产,供应充足,国际原奶价格下调。

新西兰恒天然公司的全球乳制品交易平台(GDT)的价格在交易中呈现下降趋势,自2014年2达到峰值之后,全球乳制品交易平台的价格开始持续下降。

2014年9月16日进行的拍卖中全脂奶粉和脱脂奶粉保持下跌趋势,全脂奶粉均价为2692美元/吨,从最高价下降48.7%,折合原料奶大约为2.6元/公斤;

脱脂奶粉均价为2619美元/吨。

国内生鲜乳价格现阶段仍处于下降阶段,未来仍有下降空间,但是短期幅度不会很大,这种情况我们判断应该在15年后会更加好转,对于乳制品企业而已成本压力将得到更大的缓解。

而进口奶源,由于规模化效应,正常年份,成本已不高,对国内乳业也是个稳定优质的奶源补充。

随着国内乳企的进一步“走出去”,未来国际原料奶价格有望更低。

因此对于乳企原奶成本这块,长期来看,剔除通胀因素,是正向的,当然短期会有波动,这