电子行业的产业链和经营模式Word文件下载.docx

《电子行业的产业链和经营模式Word文件下载.docx》由会员分享,可在线阅读,更多相关《电子行业的产业链和经营模式Word文件下载.docx(12页珍藏版)》请在冰豆网上搜索。

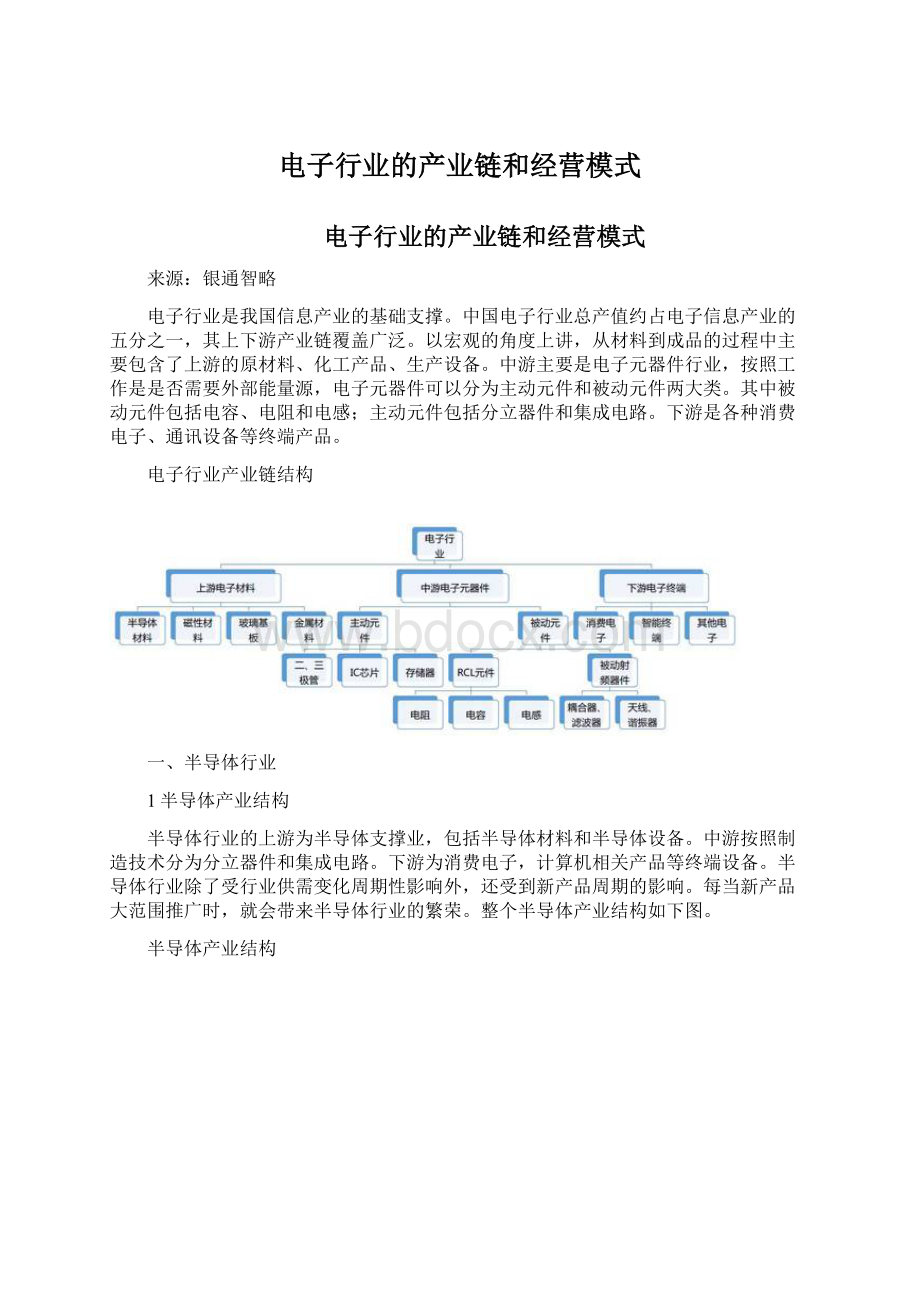

目前中国大陆半导体产业还处于转移的初期,一方面受益于工程师红利和技术的进步,成本优势显现,进口替代空间大。

近几年国内每年芯片进口金额都接近甚至超过原油进口。

国产半导体存在巨大的进口替代空间。

随着半导体产业项目在我国的陆续落地,我国目前已经处于半导体产业转移路径的第一阶段末期,预计在2020年将达到产业转移中期。

半导体产业转移路径如下图。

半导体产业转移路径

2半导体行业经营模式

半导体行业的核心主要是IC(集成电路),主要的经营模式有两种IDM模式和分工模式。

IDM(integrateddevicemanufactures)集成设备制造商,主营IC设计、芯片制造、封装测试,全球的大多数半导体厂商都是IDM模式,比如三星、因特尔、德州仪器、意法半导体等。

而半导体行业的另外一大模式是由台湾最先开启的一种分工细化模式,由于IDM模式的公司必须同时完成IC设计、制造、封装测试等高技术、高门槛的环节,大大增加了难度。

而产业分工细化的模式使得IC的设计、制造、封装测试可以分开进行,一个公司只需要做好其中一个环节就可以,其产业分工对比IDM模式有着极大优势,包括成本缩减的优势,门槛进入放低,创新速度加快等等。

行业的变化也迫使IDM厂商将其制造、封测的业务外包,转变为纯设计厂商,资产逐步轻质化。

集成电路分工模式

二、光学光电子行业

作为整个电子行业的一个分支,光电子行业主要分为光电显示和半导体照明两大产业。

主要行业细分如下图所示。

1LCD

★LCD产业链

LCD产业链细分

LCD的生产涉及到上游的玻璃基板,自动化设备,光阻材料,膜材料,靶材,化工材料等等,以及中游的制程,包括清洗,涂布,曝光,蚀刻,电镀等等,到最后的检查,切割,贴片,模组,成盒等等。

由于其属于资金劳动技术密集型行业,打通全产业链的难度较大,目前我国主要覆盖的是LCD的中游制造到下游成盒组装的部分。

根据IHS在2016年第一季度的报告,预估2016年的全球平板显示需求总金额在1200亿美元,随着新兴市场需求的萎靡,面板价格的持续下滑,显示面板需求市场明显供大于求,市场需求已经达到了2012年以来的最低值。

目前显示行业的需求主要靠大尺寸电视面板以及超高清4K、8K显示器的强劲增长推动。

所以高世代线的不断更新和产业链的垂直整合是液晶平板显示行业的突围之道。

目前国内在建和已建成的面板产线我们整理如下表所示。

我国高世代液晶面板线和地区分布

序号

厂商

代数

年产能(万片)

年偏光片

需求(万平米)

投产时间

备注

1

京东方

10.5

108

2400

2018年

规划在建

2

8.5

144

1800

3

惠科

72

940

2017年

4

中国电子

1400

5

6

54

350

华星光电

36

230

2016年

即将投产

7

友达光电

8

120

1500

2015年Q2

已经投产

9

中电熊猫

900

2015年Q1

10

重庆京东方

11

LGDisplay

800

2014年Q3

12

合肥京东方

2013年Q4

13

三星电子

66

14

北京京东方

132

1700

2013年Q1

15

2011年Q3

16

96

500

2011年Q1

17

600

2010年Q4

18

厦门天马

5.5

2012年Q4

19

380

2005年Q1

20

中航光电

--

21

深超光电

2009年Q1

22

龙腾光电

400

2006年Q3

23

成都天马

4.5

60

2010年Q2

24

武汉天马

25

成都京东方

2009年Q3

26

上海天马

2007年Q4

数据来源:

国家统计局

近十年来我国LCD的产业高速发展,已经达到了一个比较成熟的市场,高世代的面板线已经是我国液晶面板业的主要构成。

但是产业的上游的许多核心技术依然被日韩等厂商所掌握,且我国的液晶面板市场占有率仍然不及韩国、中国台湾。

但随着几条高世代生产线的陆续满产,我国液晶面板的占有率将持续上升。

2007-2016年中国大陆面板产能占比

★LCD行业经营模式

液晶面板是一个典型的资本密集型的行业,盈利主要靠的是企业规模和能够保持生产的庞大生产线,目前液晶面板的周期主要为新世代面板产线的投产——产能过剩——降价——亏损——新市场的开拓——产能不足——涨价——再投资——循环。

且液晶产业链条中上游的材料供给和产品的应用和营销都是高附加价值产业,盈利能力较强,毛利率可以达到50%以上的水平,而中间的附加价值则是最低的,毛利率在30%以下,且产业的周期性波动较大。

但是液晶面板作为我国突破产业封锁的重要组成部分,也是我国奠定全球产业链的重要基础。

目前我国的面板产业再经历了前期的忍辱负重之后已经实现了扭亏为盈。

如今中国已成为全球最大的液晶面板消费市场,2016年的国内市场规模预计将达到5978万台。

目前国内部分厂商已经进入上游领域包含玻璃基板、滤光片、偏光片、背光模组等更高毛利的环节,国内厂商实现上游相关材料的国产化,则面板的净利润率会有所上升。

LCD产业价值的“微笑曲线”

目前LCD面板依然占据了全球显示器市场的90%,但面板价格逐渐下降,产业的竞争愈加激烈也是显而易见的。

但随着高清晰度,大尺寸,3D电视、互联网电视、OTT视频业务的兴起,LCD的生命力依旧旺盛,且LCD行业自身也在持续革新新技术、新产品。

加上LCD面板所拥有的价格优势,所以LCD面板依然是未来5年的主流显示器件。

2OLED

OLED

产业链细分

OLED(有机电致发光器件),是有机半导体材料和发光材料在电场驱动下,通过载流子注入和复合导致发光的显示器件。

按驱动方式可将OLED分为被动式驱动(PMOLED/无源驱动)和主动式驱动(AMOLED/有源驱动)。

AMOLED采用独立的薄膜电晶体去控制每个像素,优点是驱动电压低,发光元件寿命长。

缺点是制作工艺更为复杂,在成本上难以控制。

PMOLED结构简单,可以有效的降低制造成本,然而驱动电压高,不适用大尺寸与高分辨率面板上。

目前的OLED已经逐渐突破传统的小尺寸显示,开始向大尺寸电视面板迈进,根据DisplaySearch估计,在2021年OLED电视面板市场将达到1650万片的出货规模,市场销售额达到70亿美元。

随着OLED显示技术的日益成熟,良品率的不断提升,2015年OLED电视面板市场规模呈现爆发式增长,这将直接影响未来OLED电视产量和销量。

OLED也并非全面优于LCD,我们仔细求证,排除了一些错误观点,对两者的优缺点进行了整理。

LED对比OLED

显示指标

LCD

OLED

亮度

胜

黑色水平

对比度

(1500:

1)

胜(200万:

高清晰度

高动态范围

色彩饱和度

(60%-90%)

胜(110%)

视角

(170)

胜(180)

响应速度

能耗

寿命

工作温度

(-20~70)

胜(-40~85)

制造流程

(200多道工序)

胜(86道加工工序)

价格

厚度

(2.0mm)

胜(小于1.5mm)

柔性显示、透明显示

总结

高清晰度及寿命长,价格低

图形质量好,应用范围广

以目前OLED的产业水平看,随着LGDisplay在2014年开始实现OLED电视面板量产,国内的厂商也不断跟进,2015年OLED电视的火爆将OLED电视正式推向了普通消费者,随着OLED的良率产能不断提高,成本的不断压缩,大尺寸OLED的普及将会是时间问题。

随着智能硬件、VR、可穿戴设备等的兴起,作为图形质量更好,更薄,且具有柔性特点的OLED将具有更大的施展空间。

3LED

★LED产业链

LED产业链

LED链条主要分为上游的材料,外延片,芯片,设备等,而中游主要提供封装等各种工艺和产品的应用方案,而下游主要是LED的应用包括各种室内外照明,汽车应用,背光源,显示应用等等。

★LED的经营模式

LED的主要模式类似于半导体行业的垂直分工,主要分为材料生长,芯片制备和器件封装三个阶段。

也相应的对应着LED产业的上游、中游和下游。

上游的LED芯片厂家再2014年底经历了一次芯片价格的比较大的系统性降价,芯片整体价格的下降使企业的盈利能力受到挑战。

LED封装处于LED供应链的中游,目前依然是我国LED市场成长的主要动力,LED封装市场规模的持续下降也面临着需求动力不足的风险,主营业务实力以及实际盈利能力不够理想,利润下滑。

国内LED器件价格将继续延续价格下