企业财务分析课后答案.docx

《企业财务分析课后答案.docx》由会员分享,可在线阅读,更多相关《企业财务分析课后答案.docx(42页珍藏版)》请在冰豆网上搜索。

企业财务分析课后答案

第2章财务分析方法

计算题

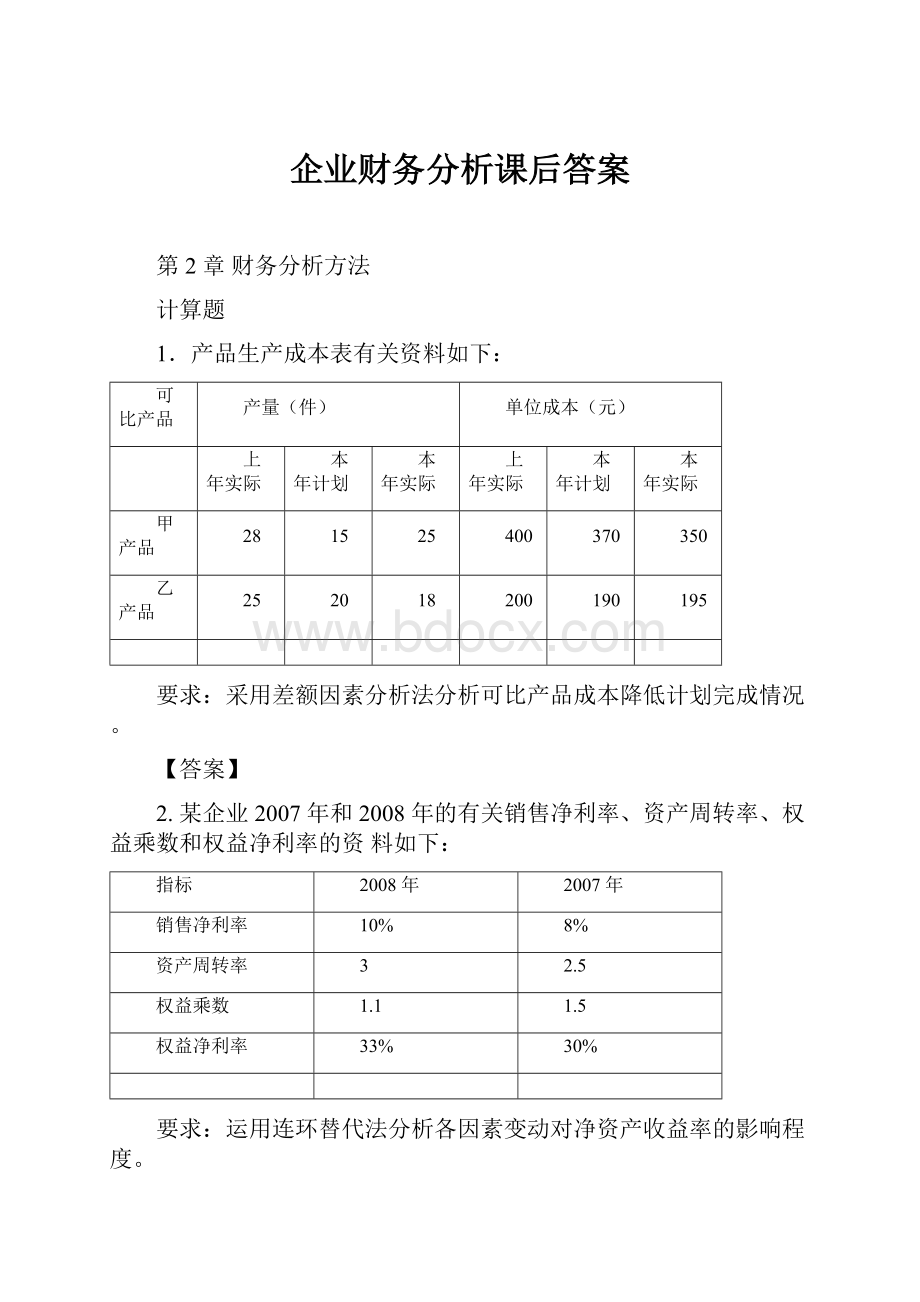

1.产品生产成本表有关资料如下:

可比产品

产量(件)

单位成本(元)

上年实际

本年计划

本年实际

上年实际

本年计划

本年实际

甲产品

28

15

25

400

370

350

乙产品

25

20

18

200

190

195

要求:

采用差额因素分析法分析可比产品成本降低计划完成情况。

【答案】

2.某企业2007年和2008年的有关销售净利率、资产周转率、权益乘数和权益净利率的资料如下:

指标

2008年

2007年

销售净利率

10%

8%

资产周转率

3

2.5

权益乘数

1.1

1.5

权益净利率

33%

30%

要求:

运用连环替代法分析各因素变动对净资产收益率的影响程度。

习题解答

1、解答:

实际:

25×350+18×195=12260

计划:

15×370+20×190=9350

分析对象是:

12260-9350=+2910

产量变动的影响:

(25-15)×370+(18-20)×190=+3320

单位成本变动的影响:

25×(350-370)+18×(195-190)=-410

最后检验分析结果:

+3320-410=+2910

通过上述分析,可比产品成本降低计划完成情况较好,主要是由于可比产品产量的变动。

2、解答:

实际指标体系:

10%×3×1.1=33%

基期指标体系:

8%×2.5×1.5=30%

分析对象是:

33%-30%=+3%

替代第一因素:

10%×2.5×1.5=37.5%

替代第二因素:

10%×3×1.5=45%

替代第三因素:

10%×3×1.1=33%

销售净利率的影响:

37.5%-30%=+7.5%

资产周转率的影响:

45%-37.5%=+7.5%

权益乘数的影响:

33%-45%=-12%

最后检验分析结果:

+7.5%+7.5%-12%=+3%

第4章

练习题

1.我国某家电企业主要以生产彩电和空调为主,同时也将业务拓展到通讯产品的生产领域。

该公司2008年和2009年的成本资料如表4-27所示:

表4-27

产品名称

2009年

实际销售量

(万件)

实际单位成本(元)

实际营业成本总额(万

元)

2008年

2009年

2008年

2009年

主要产品

5320000

5400000

其中:

彩电

1000

2800

3000

2800000

3000000

空调

1200

2100

2000

2520000

2400000

次要产品

400000

480000

其中:

通讯产

品

400

1000

1200

400000

480000

全部产品

2600

5720000

5880000

要求:

根据2008年和2009年的成本资料,对该公司2009年全部营业成本的变动情况进行分析。

2.康佳集团股份有限公司(000016)和四川长虹电器股份有限公司(600839)2008年度现金流量表的有关资料如表4-28所示:

表4-28

项目名称

深康佳(元)

四川长虹(元)

经营活动现金净流量

362642078

3565495508

购建固定资产现金流出

160001414

2673063122

偿还借款现金流出

2375918009

8922423957

支付现金股利

108561447

487533241

要求:

根据以上资料

(1)计算康佳和四川长虹现金流量充足率、经营现金流量对资本支出比率、经营现金流量对借款偿还比率、现金流量股利保障倍数;

(2)通过比较两家公司上述指标的差异,说明两家公司的现金流量状况和财务弹性。

3.中国移动和中国联通2004与2005年度现金流量表的有关资料如表4-29所示:

表4-29

中国移动

中国联通

项目

2004

2005

2004

2005

经营活动现金净流量

103779

131709

23819

30803

购建固定资产流出

58367

66027

18939

16643

偿还借款流出

9784

2455

29517

40032

支付现金股利

8349

18894

1256

1257

要求:

通过计算中国移动和中国联通的现金流量充足率、经营性现金流量对资本支

出比率、经营性现金流量对借款偿还的比率,并评价这两家公司的财务弹性。

4.东方公司2007年及2008年度的利润表如表4-30所示:

表4-30

项目

年份

2007

2008

一、营业收入

40938

48201

减:

营业成本

26801

32187

营业税费

164

267

销售费用

1380

1537

管理费用

2867

4779

财务费用

1615

1855

资产减值损失

18

51

加:

公允价值变动净收益

-220

13

投资收益

990

1050

二、营业利润

8863

8588

加:

营业外收入

344

364

减:

营业外支出

59

33

三、利润总额

9148

8919

减:

所得税

2287

2230

四、净利润

6861

6689

东方公司董事长认为,2008年营业收入上升而利润下降不是正常现象,同时管理费用大幅度增加也属异常,要求有关人士进行解释。

要求:

(1)编制结构百分比财务报表,计算百分比至小数点后两位。

(2)简要评述东方公司两年各项指标的变动,并分析其原因。

习题解答

1、

(1)计算全部营业成本的变动额与变动率

全部营业成本的变动额=5880000-5720000=160000(万元)

全部营业成本的变动率=160000/5720000=2.80%

可见,全部营业成本比上年增加160000万元,上升率为2.80%。

(2)计算主要产品和次要产品营业成本的变动额与变动率,及其对全部营业成本变动率的影响

主要产品营业成本的变动额=5400000-5320000=80000(万元)

主要产品营业成本变动率=80000/5320000=1.50%

次要产品营业成本的变动额=480000-400000=80000(万元)

次要产品营业成本变动率=80000/400000=20%

(3)计算主要产品和次要产品营业成本的变动对全部营业成本变动率的影响

主要产品营业成本变动对全部营业成本变动率的影响=80000/5720000=1.40%次要产品营业成本变动对全部营业成本变动率的影响=80000/5720000=1.40%(4)计算各主要产品营业成本的的变动额与变动率,及其对全部营业成本变动率的影响

彩电营业成本变动额=3000000-2800000=200000(万元)

彩电营业成本变动率=200000/2800000=7.14%

彩电营业成本变动对全部营业成本变动率的影响=200000/5720000=3.50%

空调营业成本变动额=2400000-2520000=-120000(万元)

空调营业成本变动率=-120000/2520000=-4.76%

空调营业成本变动对全部营业成本变动率的影响=-120000/5720000=-2.10%

以上结果表明,该家电公司全部营业成本比2007年上升2.80%,分别是由于主要产品和次要产品营业成本的上升引起的,其中,彩电营业成本上升,而空调营业成本下降。

2、

(1)深康佳:

现金流量充足率=362642078/(160001414+2375918009+108561447)=0.14

经营现金流量对资本支出比率=362642078/160001414=2.26

经营现金流量对借款偿还比率=362642078/2375918009=0.15

现金流量股利保障倍数=362642078/108561447=3.34

长虹:

现金流量充足率=3565495508/(2673063122+8922423957+487533241)=0.30

经营现金流量对资本支出比率=3565495508/2673063122=1.33

经营现金流量对借款偿还比率=3565495508/8922423957=0.40

现金流量股利保障倍数=3565495508/487533241=7.31

(2)由以上比率可以看出,长虹总体来看经营现金流量较深康佳充沛,其内涵式扩大再生产的水平较高高,利用自身盈余创造未来现金流量的能力较强;并且其支付股利的现金较充足,支付现金股利的能力也就较强。

长虹的财务弹性较大,其动用闲置资金应对可能发生的或无法预见的紧急情况,以及把握未来投资机会的能力更强,且其筹资对内外环境的反应能力、适应程度及调整的余地较大。

3、解答:

中国移动:

2004年:

现金流量充足率=103779/(58367+9784+8349)=1.36

经营现金流量对资本支出比率=103779/58367=1.78

经营现金流量对借款偿还比率=103779/9784=10.6

现金流量股利保障倍数=103779/8349=12.43

2005年:

现金流量充足率=131709/(66027+2455+18894)=1.51

经营现金流量对资本支出比率=131709/66027=1.99

经营现金流量对借款偿还比率=131709/2455=53.65

现金流量股利保障倍数=131709/18894=6.97

中国联通:

2004年:

现金流量充足率=23819/(18939+29517+1256)=0.48

经营现金流量对资本支出比率=23819/18939=1.26

经营现金流量对借款偿还比率=23819/29517=0.81

现金流量股利保障倍数=23819/1256=18.96

2005年:

现金流量充足率=30803/(16643+40032+1257)=0.53

经营现金流量对资本支出比率=30803/16643=1.85

经营现金流量对借款偿还比率=30803/40032=0.77

现金流量股利保障倍数=30803/1257=24.51

通过以上比率可以看出,2004和2005年中国移动经营现金流量较中国联通充沛,其经营活动产生的净流量足以更换固定资产、偿还债务和支付股利;中国移动的财务弹性较大,其动用闲置资金应对可能发生的或无法预见的紧急情况,以及把握未来投资机会的能力更强,且其筹资对内外环境的反应能力、适应程度及调整的余地较大。

4、解答

结构百分比分析:

项目

年份

结构

2007年

2008年

年初数

年末数

变动

一、营业收入

40938

48201

100

100

0

减:

营业成本

26801

32187

65.47

66.78

1.31

营业税费

164

267

0.40

0.55

0.15

销售费用

1380

1537

3.37

3.19

-0.18

管理费用

2867

4779

7.00

9.91

2.91

财务费用

1615

1855

3.94

3.85

-0.10

资产减值损失

18

51

0.04

0.11

0.06

加:

公允价值变

动净收益

-220

13

-0.54

0.03

0.56

投资收益

990

1050

2.42

2.18

-0.24

二、营业利润

8863

8588

21.65

17.82

-3.83

加:

营业外收入

344

364

0.84

0.76

-0.09

减:

营业外支出

59

33

0.14

0.07

-0.08

三、利润总额

9148

8919

22.35

18.50

-3.84

减:

所得税

2287

2230

5.59

4.63

-0.96

四、净利润

6861

6689

16.76

13.88

-2.88

通过以上的计算可以分析得出:

企业2008年营业利润较2007年比重降低,同时利润总额下降比重也较大,表明企业盈利能力下降;主要原因在于企业的营业成本增长幅度比较大,并且管理费用上升幅度也较大。

企业应在保证获利能力的前提下,加强成本控制,降低各项费用的支出。

第5章

企业盈利能力分析

练习题

1.某企业2009年有关资料如下:

年末流动资产比率为2.1,年末速动比率为1.2,存货周转率为5次。

年末资产总额为160万元(年初为160万元),年末流动负债为14万元,年末长期负债为42万,年初存货成本为15万元。

2009年营业收入为128万元,管理费用为9万元,利息费用为10万元,所得税税率为25%。

要求:

(1)计算该企业2009年年末流动资产总额、年末资产负债率、权益乘数和总资产周转率;

(2)计算该企业2009年存货成本、营业成本、净利润、销售净利润率和净资产收益率。

2.

(1)某公司2009年度有关财务资料如表5-15所示:

表5-15

资产年初年末负债及所有者权益

年初

年末

现金及有价证券应收账款

510

230

650

280

负债总额所有者权益总额

1190

1240

1340

1730

存货其他流动资产

长期投资

资产总额

160

190

210

140

1310

1810

24203070

负债及所有者权总额

24203070

(2)其他资料如下:

全年实现营业收入3260万元;营业成本2630万元,管理费用140万元,销售费用60万元,财务费用180万元。

营业外收支净额60万元;

(3)2008年有关财务指标如下:

营业净利率11.23%,总资产周转率1.31,权益乘数1.44。

要求:

(1)计算2009年该公司的净资产收益率;

(2)采用连环替代法分析2009年净资产收益率变动的原因。

3.某公司2008、2009年度有关经营成果资料如表5-16所示:

表5-16

项目

2008年

2009年

一、营业收入

1,000,000.00

900,000.00

减:

营业成本

700,000.00

500,000.00

营业税费

10,000.00

5,000.00

销售费用

15,000.00

12,000.00

管理费用

25,000.00

300,000.00

财务费用

500.00

600.00

资产减值损失

20.00

700.00

加:

公允价值变动净收益

30.00

800.00

投资净收益

40.00

900.00

二、营业利润

249,550.00

83,400.00

加:

营业外收入

50.00

1,000.00

减:

营业外支出

60.00

10.00

其中:

非流动资产处置净损失

70.0020.00

要求:

(1)根据上述资料,计算2008、2009年度的收入利润率指标及其变动情况;

(2)根据上述资料,计算2008、2009年度的成本利润率指标及其变动情况。

4.资料:

已知某公司的有关报表数据如表5-17所示:

表5-17

项目

2009年

2008年

利润表项目:

营业收入

24126

21384

营业成本

17416

15805

销售及管理费用

3718

3271

财务费用

543

480

营业外支出

253

289

所得税

591

468

资产负债表项目:

平均资产总额

23141

17376

平均长期负债总额

9245

5380

平均所有者权益总额

8397

6496

要求:

根据上述资料,计算该公司的营业毛利率、营业利润率等获利能力指标,并在此基础上对该公司的获利能力进行评价。

5.根据某公司2008、2009年度的资产负债表、利润表及其附表资料,以及会计报表附注,给出下表5-18的分析数据(单位:

万元):

表5-18

项目

2009年

2008年

平均总资产

96380

152310

平均净资产

85610

114580

利息支出

1460

1890

利润总额

8210

16890

所得税率

33%

30%

要求:

用连环替代法计算各因素变动对资产盈利能力指标的影响程度。

6.某公司2008、2009年度有关资料如表5-19所示(单位:

元):

表5-19

项目

2009年

2008年

净利润

400000

500000

优先股股息

50000

50000

普通股股利

300000

400000

普通股股利实发数

240000

360000

普通股权益平均额

3200000

3600000

发行在外的普通股平均数(股)

1600000

2000000

每股市价

8

9

要求:

(1)根据所给资料,计算该公司2008、2009年度每股收益、普通股权益报酬率、股利支付率、市盈率和股利报偿率;

(2)用差额分析法分析因素变动对普通股权益报酬率的影响;

(3)用差额分析法分析因素变动对股利报偿率的影响;

(4)用差额分析法分析因素变动对股利报偿率的影响。

7.某企业2008年和2009年的主要营业利润明细表如表5-20所示:

表5-20

产品

名称

销售数量

销售单价

单位营业成本

单位营业利润

2009

2008

2009

2008

2009

2008

2009

2008

A

2000

1900

240

240

930

900

B

1950

2050

300

290

1300

1100

C

500

500

600

600

2400

2500

合计

-

-

要求:

(1)根据所给资料填表;

(2)确定品种结构、价格、单位成本变动对营业成本利润率的影响;(3)对该企业商品经营盈利能力进行评价

8.某公司2009年12月31日简略的资产负债表如表5-21(单位,万元):

表5-21

资产

年初

年末

负债及所有者权益

年初

年末

流动资产

流动负债合计

440

436

货币资金

200

190

应收账款

270

300

长期负债合计

580

744

存货

320

340

负债合计

1020

1180

其他流动资产

60

70

流动资产合计

850

900

所有者权益合计

1430

1440

长期投资

200

200

固定资产

1400

1520

资产总额

2450

2620

负债及所有者权益总额

2450

2620

另外,该公司2008年营业净利率16%,总资产周转率0.5次,权益乘数2.2,净资产收益率为17.64%。

2009年营业收入净额2028万元,营业成本1180万元,净利润507万元,全年利息支出160万元,所得税率25%。

要求:

根据以上资料

(1)计算2009年年末的流动比率、速动比率、产权比率、长期资产适合率、资产负债率和权益乘数;

(2)计算2009年的应收账款周转率、存货周转率、流动资产周转率、固定资产周转率、总资产周转率;

(3)计算2009年营业净利率、净资产收益率、息税前利润、利息保障倍数、总资产增长率、固定资产成新率;

(4)采用因素分析法分析营业净利率、总资产周转率和权益乘数变动对净资产收益率的影响。

9.某公司2007、2008、2009年的有关资料如表5-22所示:

表5-22

财务指标

2007年

2008年

2009年

营业收入(万元)

3000

3500

净利润(万元)

750

900

年末资产总额(万元)

3100

3800

4100

年末负债总额(万元)

1200

1800

2000

年末普通股股数(万股)

500

500

500

年末股票市价(元/股)

15

19.8

现金股利(万元)

225

270

年末股东权益总额

1900

2000

2100

要求:

(1)计算2008、2009年的营业净利率、总资产周转率、权益乘数、每股净资产、每股收益、每股股利、股利支付率、市盈率;

(2)采用因素分析法分析2009年每股收益变动的具体原因。

习题解答

1、

(1)年末流动资产总额=14×2.1=29.4万元

年末资产负债率=(14+42)÷160=35%

权益乘数=160÷(160-14-42)=1.54

总资产周转率=128÷160=0.8次

(2)年末存货成本=(2.1-1.2)×14=12.6万元

营业成本=(15+12.6)÷2×5=69万元

净利润=(128-69-9-10)×(1-25%)=30万元

销售净利润率=30÷128×100%=23.44%

净资产收益率=30÷(160-14-42)×100%=28.85%

2、

(1)2009年的净利润=(3260-2630-140-60-180+60)×(1-25%)=232.5万元

2009年的平均净资产=(1240+1730)÷2=1485万元

2009年的平均总资产=(2420+3070)÷2=2745万元

销售净利率=232.5÷3260=7.13%

总资产周转率=3260÷2745=1.19

权益乘数=2745÷1485=1.85

2009年的净资产收益率=7.13%×1.19×1.85=15.70%

(2)2008年的净资产收益率=11.23%×1.31×1.44=21.18%

2009年比2008年的净资产收益率变化=15.70%-21.18%=-5.48%

①由于营业净利率的降低对2009年净资产收益率的影响

=(7.13%-11.23%)×1.31×1.44=-7.73%

②由于总资产周转率的降低对2009年净资产收益率的影响

=7.13%×(1.19-1.31)×1.44=-1.23%

③由于权益乘数的升高对2009年净资产收益率的影响

=7.13%×1.19×(1.85-1.44)=3.48%

产生的总影响=-7.73%-1.23%+3.48%=-5.48%

3、

(1)2008年的销售净利率=166991.12÷1000000×100%=16.70%

2009年的销售净利率=84360.30÷900000×100%=9.37%

2009年比2008年的销售净利