财务管理计算题.docx

《财务管理计算题.docx》由会员分享,可在线阅读,更多相关《财务管理计算题.docx(74页珍藏版)》请在冰豆网上搜索。

财务管理计算题

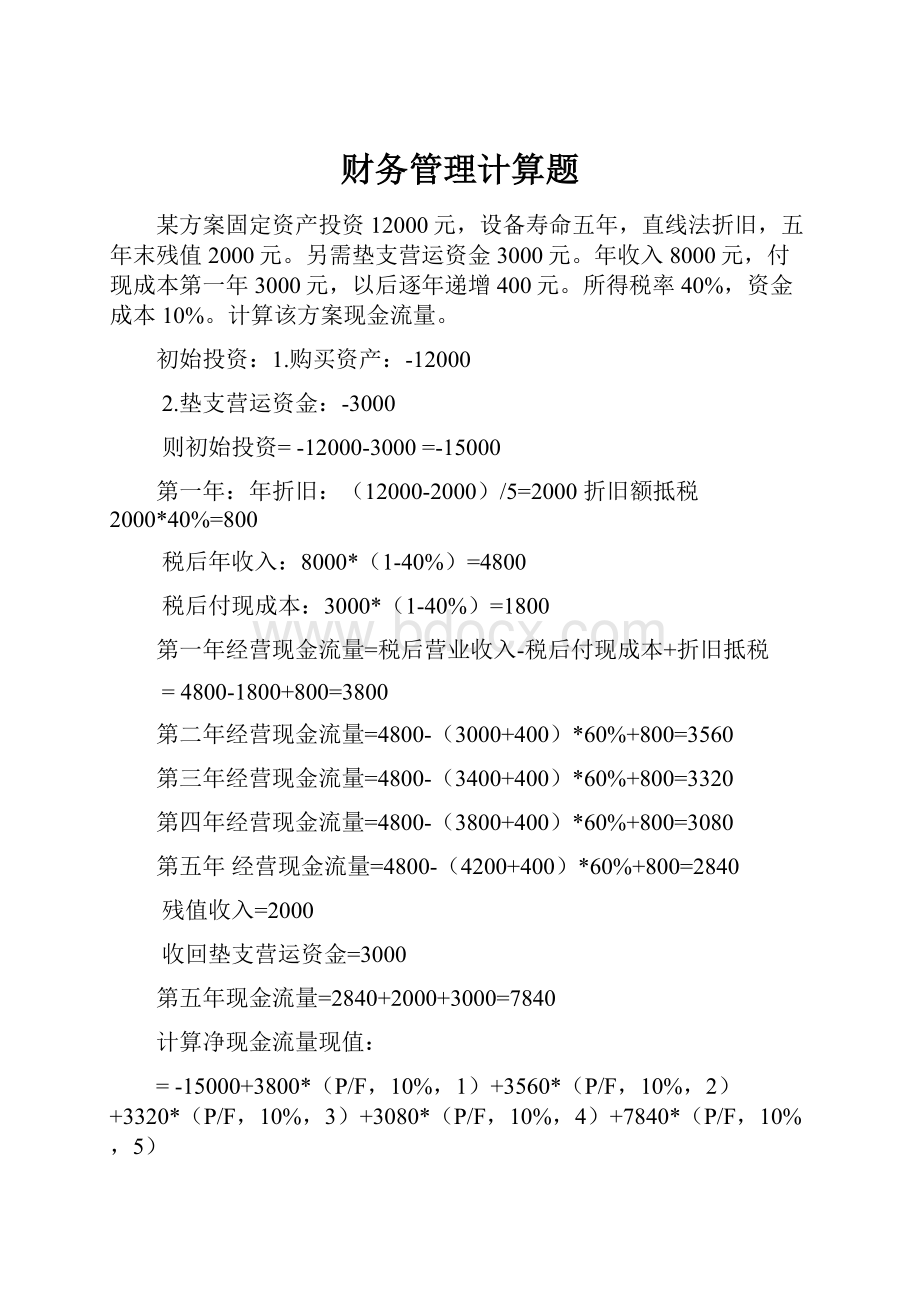

某方案固定资产投资12000元,设备寿命五年,直线法折旧,五年末残值2000元。

另需垫支营运资金3000元。

年收入8000元,付现成本第一年3000元,以后逐年递增400元。

所得税率40%,资金成本10%。

计算该方案现金流量。

初始投资:

1.购买资产:

-12000

2.垫支营运资金:

-3000

则初始投资=-12000-3000=-15000

第一年:

年折旧:

(12000-2000)/5=2000折旧额抵税2000*40%=800

税后年收入:

8000*(1-40%)=4800

税后付现成本:

3000*(1-40%)=1800

第一年经营现金流量=税后营业收入-税后付现成本+折旧抵税

=4800-1800+800=3800

第二年经营现金流量=4800-(3000+400)*60%+800=3560

第三年经营现金流量=4800-(3400+400)*60%+800=3320

第四年经营现金流量=4800-(3800+400)*60%+800=3080

第五年经营现金流量=4800-(4200+400)*60%+800=2840

残值收入=2000

收回垫支营运资金=3000

第五年现金流量=2840+2000+3000=7840

计算净现金流量现值:

=-15000+3800*(P/F,10%,1)+3560*(P/F,10%,2)+3320*(P/F,10%,3)+3080*(P/F,10%,4)+7840*(P/F,10%,5)

=-15000+3454.55+2942.15+2494.37+2103.68+4868.02

=862.77

净现值大于零,值得投资。

计算题?

1.某投资项目各年的净现金流量如下表(单位:

万元)

年份

0

1

2

3

4

5

6

净现金流量

-250

50

70

70

70

70

90

试用财务内部收益率判断该项目在财务上是否可行(基准收益率为12%)。

答案:

取i1=15%,i2=18%,分别计算其财务净现值,可得?

再用内插法计算财务内部收益率FIRR:

?

由于FIRR大于基准收益率,故该项目在财务上可行。

四、计算题

2、某公司平价发行一批债券,总面额为100万元,该债券利率为10%,筹集费用率为5%,该公司适用的所得税率为33%,要求:

计算该批债券的成本。

10%*(1-33%)/(1-5%)=15.72%

4、某公司普通股的现行市价每股为30元,第一年支付的股利崐为每股2元预计每年股利增长率为

10%。

要求:

计算普通股成本。

2/30+10%=16.67%

5、某公司长期投资账面价值100万元,其中债券30万元,优先股10万元普通股40万元,留用利润20万元,各种资本的成本分别为5%、8%、12%、10%。

要求:

计算该公司的加权平均成本。

5%*30%+8%*10%+12%*40%+10%*20%=16.3%

6、某公司年销售额280万元,息税前利润80万元,固定成本为32万元,变动成本率为60%,全部资本200万元,负债比率为45%,负债利率12%,分别计算该企业的营业杠杆系数、财务杠杆系数和复合杠杆系数。

6、DOL=280×(1-60%)/80=1.4;

DFL=80/(80-200×45%×12%)=1.16;

DTL=1.4*1.16=1.62

7、某企业目前拥有资本1000万元,其结构为:

债务资本20%(年利息20万元),普通股权益资本80%(发行普通股10万股,每股面值80元)。

现准备追加筹资400万元,有两种筹资方案可供选择:

(1)全部发行普通股:

增发5万股,每股面值80元。

(2)全部筹集长期债务:

利率为10%,利息为40万元。

企业追加筹资后,预计息税前利润160万元,所得税率33%。

要求:

计算每股盈余的无差别点及无差别点的每股盈余额,并作简要说明。

7、答案

(1)(EBIT-20)*(1-33%)/(10+5)=(EBIT-20-40)*(1-33%)/10

无差别点的息税前利润EBIT=140万元

无差别点的每股盈余EPS=(140-20-40)*(1-33%)/10=5.36元(用140万元的EBIT代入上述等式中的任何一个,结果应该是相等的)

(2)企业息税前利润为140万元,发行普通股和公司债券所带来的普通股每股盈余相等.目前企业预计的息税前利润为160万元,利用债务筹资可带来税负抵免的好处,公司应选择方案

(2).

8、某股份公司拥有长期资金2000万元,其中债券800万元,普通股1200万元,该结构为公司目标资金结构。

公司拟筹措新资,并维持公司目前的资金结构。

随着筹资数额的增加,各种资金成本变化如下表:

资本种类

新筹资额(万元)

资金成本

债券

500及以下

500以上

8%

9%

普通股

1200及以下

1200以上

12%

13%

要求:

计算筹资突破点及相应各筹资范围的边际资金成本。

8、答案:

筹资突破点

(1)=500/40%=1250万元

筹资突破点

(2)=1200/60%=2000万元

边际资金成本=(0—1250万元)=40%*8%+60%*12%=10.4%

边际资金成本=(1250—2000万元)=40%*9%+60%*12%=10.8%

边际资金成本=(2000万元以上)=40%*9%+60%*13%=11.4%

9、某公司本年度只一种产品,息税前利润总额为90万元,变动成本率为40%,债务筹资的利息为40万元,单位变动成本100元,销售数量为10000台。

要求:

计算该公司的经营杠杆系数、财务杠杆系数、总杠杆系数。

9、答案:

计算固定成本:

100/P=40%

单价P=250元

固定成本(a)=(250-100)*10000-900000=60万元

边际贡献=息税前利润+固定成本=90+60=150

经营杠杆系数=150/90=1.67

财务杠杆系数=90/(90-40)=1.8

总杠杆系数=1.67*1.8=3

10、某公司目前的资本来源包括每股面值1元的普通股800万股和平均利率为10%的3000万元债务。

该公司现在拟投产一个新产品,该项目需要投资4000万元,预期投产后每年可增加营业利润(息税前利润)400万元。

该项目备选的筹资方案有三个:

(1)按11%的利率发行债券;

(2)按面值发行股利率为12%的优先股;

(3)按20元/股的价格增发普通股。

该公司目前的息税前盈余为1600万元;公司适用的所得税率为40%;证券发行费可忽略不计。

要求:

(1)计算按不同方案筹资后的普通股每股收益

(2)计算增发普通股和债券筹资的每股(指普通股,下同)利润无差别点,以及增发普通股和优先股筹资的每股利润无差别点。

(3)计算筹资前的财务杠杆和按三个方案筹资后的财务杠杆。

(4)根据以上计算结果分析,该公司应当选择哪一种筹资方式?

理由是什么?

答案:

(1)

项目

发行债券

发行优先股

增发普通股

营业利润(万元)

1600+400=2000

2000

2000

现有债务利息

3000*10%=300

300

300

新增债务利息

4000*11%=440

税前利润

1260

1700

1700

所得税

1260*40%=504

1700*40%=680

680

税后利润

756

1020

1020

优先股红利

4000*12%=480

普通股收益

756

540

1020

股数(万数)

800

800

800+4000/20=1000

每股收益

0.95

0.68

1.02

(2)增发普通股和债券筹资的每股利润无差别点

(EBIT-300)*(1-40%)/1000=(EBIT-740)*(1-40%)/800

EBIT=2500

增发普通股和优先股筹资的每股利润无差别点

(EBIT-300)*(1-40%)/1000=[(EBIT-300)*(1-40%)-480]/800

EBIT=4300

(3)筹资前的财务杠杆=1600/(1600-300)=1.23

发行债券的财务杠杆=2000/(2000-740)=1.59

发行优先股财务杠杆=2000/[2000-300-480/(1-40%)]=2000/900=2.22

增发普通股的财务杠杆=2000/(2000-300)=1.18

(4)由于增发普通股每股利润(1.02)大于其它方案,且其财务杠杆系数(1.18)小于其它方案,即增发普通股方案3收益性高且风险低,所以方案3优于其它方案.

11、某公司目前拥有资金2000万元,其中:

长期借款800万元,年利率10%,普通股1200万元,上年支付的每股股利2元,预计股利增长率为5%,发行价格20元,目前价格也为20元,该公司计划筹集资金100万元,企业所得税率为33%,有两种筹资方案:

方案1:

增加长期借款100万元,借款利率上升到12%,假设公司其他条件不变。

方案2:

:

发普通股40000股,普通股市价增加到每股25元。

要求:

根据以上资料

(1)计算该公司筹资前加权平均资金成本;

(2)用比较资金成本法确定该公司最佳的资金结构。

(不能单纯比较追加方案的成本大小,要与原方案综合考虑)

答案:

(1)目前资金结构为:

长期借款40%,普通股60%

借款成本=10%(1-33%)=6.7%

普通股成本=2*(1+5%)/20+5%=15.5%

加权平均资金成本=6.7%*40%+15.5%*60%=11.98%

(2)新借款成本=12%*(1-33%)=8.04%

增加借款筹资方案的加权平均资金成本=

6.1%*(800/2100)+15.5%*(1200/2100)+8.04%*(100/2100)

=11.56%

普通股资金成本=[2*(1+5%)]/25+5%=13.4%

增加普通股筹资方案的加权平均资金成本

=6.7%*(800/2100)+13.4%*(1200+100)/2100=10.85%

该公司应选择普通股筹资.

12、某公司拟发行债券,债券面值为1000元,5年期,票面利率为8%,每年付息一次,到期还本,若预计发行时债券市场利率为10%,债券发行费用为发行额的0.5%,该公司适用的所得税率为30%,则该债券的资金成本为多少?

12、答案:

债券发行价格=1000*8%*(P/A,10%,5)+1000*(P/F,10%,5)=924.28

债券的资金成本=80*(1-30%)/924.28*(1-0.5%)=6.09%

13、某公司拥有长期资金400万元,其中长期借款100万元,普通股300万元。

该资本结构为公司理想的目标结构。

公司拟筹集新的资金200万元,并维持目前的资本结构。

随着筹资额增加,各种资金成本的变化如下表:

资金种类

新筹资额(万元)

资金成本

长期借款

40万及以下

4%

40万以上

8%

普通股

75万及以下

10%

75万以上

12%

要求:

计算各筹资突破点及相应各筹资范围的边际资金成本.

答案:

筹资突破点

(1)=40/25%=160万元

筹资突破点

(2)=75/75%=100万元

边际资金成本=(0—100万元)=25%*4%+75%*10%=8.5%

边际资金成本=(100—160万元)=25%*4%+75%*12%=10%

边际资金成本=(160万元以上)=25%*8%+75%*12%=11%

14、某企业只生产一种产品,2006年产销量为5000件,每件售价为240元,成本总额为850000元,在成本总额中,固定成本为235000元,变动成本为495000元,混合成本为120000元(混合成本的分解公式为y=40000+16x)。

2007年预计固定成本可降低5000元,其余成本和单价不变,计划产销量为5600件。

要求:

(1)计算计划年度的息税前利润;

(2)计算产销量为5600件下的经营杠杆系数。

答案

(1)单位变动成本=(495000/5000)+16=115元

固定成本总额=235000+40000-5000=270000元

边际贡献=5600*(240-115)=700000元

息税前利润=700000-270000=430000元

(2)经营杠杆系数=700000/430000=1.63

15、某企业2008年资产总额为1000万,资产负债率为40%,负债平均利息率5%,实现的销售收入为1000万,全部的固定成本和费用为220万,变动成本率为30%,若预计2009年的销售收入提高50%,其他条件不变:

(1)计算DOLDFLDCL;

(2)预计2009年的每股利润增长率。

答案

(1)年利息=1000*40%*5%=20万元

固定成本=220-20=200万元

DOL=(1000-1000*30%)/(700-200)=1.4

DFL=500/(500-20)=1.04

DCL=1.1*1.04=1.46

(2)每股利润增长率=1.46*50%=73%

16、某公司现有资本总额1000万元,全部为普通股股本,流通在外的普通股股数为20万股。

为扩大经规模,公司拟筹资500万元,现有两个方案可供选择:

A:

以每股市价50元发行普通股股票,B:

发行利率为9%的公司债券。

要求:

(1)计算AB两个方案的每股收益无差异点(假设所得税率为33%);

(2)如果公司息税前利润为200万元,确定公司应选用的筹资方案。

案

(1)(EBIT-0)(1-33%)/30=(EBIT-45)(1-33%)/20

EBIT=135万元

(2)企业息税前利润为135万元,发行普通股和公司债券所带来的普通股每股净收益相等.如果企业息税前利润为200万元,由于发行公司债券可带来税负抵免的好处,公司应选择B方案.

17、某公司目前发行在外普通股100万股(每股1元),已发行10%利率的债券400万元。

该公司打算为一个新的投资项目融资500万元,新项目投产后公司每年息税前盈余增加到200万元。

现有两个方案可供选择:

按12%的利率发行债券(方案1);按每股20元发行新股(方案2)。

公司适用所得税率40%。

要求

(1)计算两个方案的每股盈余;

(2)计算两个方案的每股盈余无差别点息税前盈余;

(3)计算两个方案的财务杠杆系数;

(4)判断哪个方案更好。

答案

(1)

项目

方案1

方案2

息税前盈余

200

200

目前利息

40

40

新增利息

60

税前利润

100

160

税后利润

60

96

普通股数

100(万股)

125(万股)

每股盈余

0.6

0.77

(2)(EBIT-40-60)(1-40%)/100=(EBIT-40)(1-40%)/125

EBIT=340万元

(3)财务杠杆系数

(1)=200/(200-40-60)=2

财务杠杆系数

(2)=200/(200-40)=1.25

(4)由于方案2每股盈余大于方案1,且其财务杠杆系数小于方案1,即方案2收益性高且风险低,所以方案2优于方案1.

18、某企业计划期销售收入将在基期基础上增加40%,其他有关资料如下表:

(单位:

元)

项目

基期

计划期

销售收入

400000

(1)

边际贡献

(2)

(3)

固定成本

240000

240000

息税前利润

(4)

(5)

每股利润

(6)

3.5

边际贡献率

75%

75%

经营杠杆系数

(7)

财务杠杆系数

(8)

总杠杆系数

7.5

息税前利润增长率

(9)

税后每股利润的增长率

(10)

要求:

计算表中未填列数字,并列出计算过程。

答案

(1)计划期销售收入=400000*(1+40%)=560000元

(2)基期贡献毛益=400000*75%=300000元

(3)计划期贡献毛益=560000*75%=420000元

(4)基期息税前利润=300000-240000=60000元

(5)计划期息税前利润=420000-240000=180000元

(6)息税前利润增长率=(180000-60000)/60000=200%

(7)经营杠杆系数=息税前利润增长率/销售额增长率=200%/40%=5

(8)财务杠杆系数=总杠杆系数/经营杠杆系数=7.5/5=1.5

(9)每股利润增长率=息税前利润增长率*财务杠杆系数=200%*1.5=300%

(10)基期每股利润:

(计划期每股利润-基期每股利润)/基期每股利润=每股利润增长率

所以,基期每股利润=3.5/4=0.875

19、某企业计划年初资本结构如下:

资金来源

金额(万元)

长期债券,年利率9%

600

长期借款,年利率7%

200

普通股40000股

800

合计

1600

普通股每股面额200元,今年期望股利为每股20元,预计以后每年增加5%,所得税率为50%,假设发行各种证券的筹资费率均为零。

该企业现拟增资400万元,有两个方案可供选择。

甲方案:

发行长期债券400万元,年利率10%,普通股股利增加25元,以后每年还可增加6%,由于风险加大,普通股市价将跌到每股160元。

乙方案:

发行长期债券200万元,年利率10%,另发行普通股200万元,普通股股利增加25元,以后每年增加5%,由于企业信誉提高,普通股市价将上升到每股250元。

要求:

对上述筹资方案做出选择。

答案:

计算甲方案综合资金成本

Wd1=600/2000*100%=30%

Kd1=4.5%

Wd2=400/2000*100%=20%

Kd2=10%*(1-50%)=5%

Wp=200/2000*100%=10%

Kp=3.5%

Wc=800/2000*100%=40%

Kc=25/160*100%+6%=21.63%

综合资本成本=30%*4.5%+20%*5%+10%*3.5%+40%*21.63%=11.35%

(3)计算乙方案综合资金成本

Wd1=600/2000*100%=30%

Kd1=4.5%

Wd2=200/2000*100%=10%

Kd2=5%

Wp=200/2000*100%=10%

Kp=3.5%

Wc=1000/2000*100%=50%

Kc=25/250*100%+5%=15%

综合资本成本=30%*4.5%+10%*5%+10%*3.5%+50%*15%=9.7%

甲公司目前的资本结构为:

长期债券1000万元,普通股1500万元,留存收益1500万元。

其他有关信息如下:

(1)公司债券面值为1000元/张,票面利率为5.25%,期限为10年,每年付息一次,到期还本,发行价格为1010元/张;

(2)股票与股票指数收益率的相关系数为0.5,股票指数的标准差为3.0,该股票收益率的标准差为3.9;

(3)国库券利率为5%,股票市场的风险附加率为8%;

(4)公司所得税为25%;

(5)由于股东比债券人承担更大的风险所要求的风险溢价为5%。

要求:

(1)计算债券的税后成本(提示:

税前成本介于5%-6%之间);

(2)按照资本资产定价模型计算普通股成本;

(3)按照债券收益加风险溢价法计算留存收益成本;

(4)计算其加权平均资本成本。

【正确答案】:

(1)1010=1000×5.25%×(P/A,Kd,10)+1000×(P/F,Kd,10)

1010=52.5×(P/A,K,10)+1000×(P/F,K,10)

因为:

52.5×(P/A,6%,10)+1000×(P/F,6%,10)

=52.5×7.3601+1000×0.5584=944.81

52.5×(P/A,5%,10)+1000×(P/F,5%,10)

=52.5×7.7217+1000×0.6139=1019.29

所以:

(K-5%)/(6%-5%)

=(1010-1019.29)/(944.81-1019.29)

解得:

债券的税前成本K=5.12%

则债券税后成本=5.12%×(1-25%)=3.84%

(2)该股票的β系数=0.5×3.9/3.0=0.65

普通股成本=5%+0.65×8%=10.2%

【说明】股票市场的风险附加率指的是(Rm-Rf)

(3)留存收益成本=3.84%+5%=8.84%

(4)资本总额=1000+1500+1500=4000(万元)

加权平均资本成本=1000/4000×3.84%+1500/4000×10.2%+1500/4000×8.84%=8.10%

【该题针对“加权平均资本成本,普通股成本的估计,债务成本的估计”知识点进行考核】

1.某人在2002年1月1日存入银行1000元,年利率为l0%。

要求计算:

每年复利一次,2005年1月1日存款账户余额是多少?

解:

S=P(1+i)

=1000×(1+10%)

=1000×1.331=1331元。

本题是复利终值计算(1+10%)

查复利终值系数表

2.某企业按(2/10,N/30)条件购入一批商品,即企业如果在10日内付款,可享受2%的现金折扣,倘若企业放弃现金折扣,货款应在30天内付清。

(信用条件计算)

要求:

(1)计算企业放弃现金折扣的机会成本;

(2)若企业准备放弃折扣,将付款日推迟到第50天,计算放弃现金折扣的机会成本;

(3)若另一家供应商提供(1/20,N/30)的信用条件,计算放弃现金折扣的机会成本;

(4)若企业准备享受折扣,应选择哪一家。

解:

(1)(2/10,N/30)信用条件下:

放弃现金折扣的机会成本是36.73%

(2)将付款日推迟到第50天:

放弃现金折扣的机会成本是18.37%

(3)(1/20,N/30)信用条件下:

放弃现金折扣的机会成本是36.36%

(4)应选择提供(2/10,N/30)信用条件的供应商。

因为,放弃现金折扣的机会成本,对于要现金折扣来说,又是享受现金折扣的收益,所以应选择大于贷款利率而且利用现金折扣收益较高的信用条件。

3.假定无风险收益率为5%,市场平均收益率为l3%。

某股票的贝塔值(风险系数)为1.4,则根据上述计算:

(1)该股票投资的必要报酬率;

(2)如果无风险收益率上调至8%,计算该股票的必要报酬率;

(3)如果无风险收益率仍为5%,但市场平均收益率上升到15%,则将怎样影响该股票的必要报酬率。

解:

由资本资产定价公式可知:

股票的必要报酬率=无风险收益率+风险系数(市场平均收益率+无风险收益率)

(1)该股票的必要报酬率=5%+1.4×(13%一5%)=16.2%

(2)如果无风险报酬率上升至8%而其他条件不变,则:

新的投资必要报酬率=8%+(13%一8%)×1.4=15%

(3)如果无风险报酬率不变,而市场平均收益率提高到l5%,则

新的股票投资必要报酬率=5%+(15%一5%)×1.4=19%

4.某公司发行总面额1000万元,票面利率为l2%,偿还期限3年,发行费率3%,所得税率为33%的债券,该债券发行价为l200万元。

根据上述资料:

(个别资本成本计算)

(1)简要计算该债券的资本成本率;

(2)如果所