海亮集团财务分析docx.docx

《海亮集团财务分析docx.docx》由会员分享,可在线阅读,更多相关《海亮集团财务分析docx.docx(39页珍藏版)》请在冰豆网上搜索。

海亮集团财务分析docx

浙江海亮财务分析报告

浙江海亮财务分析报告

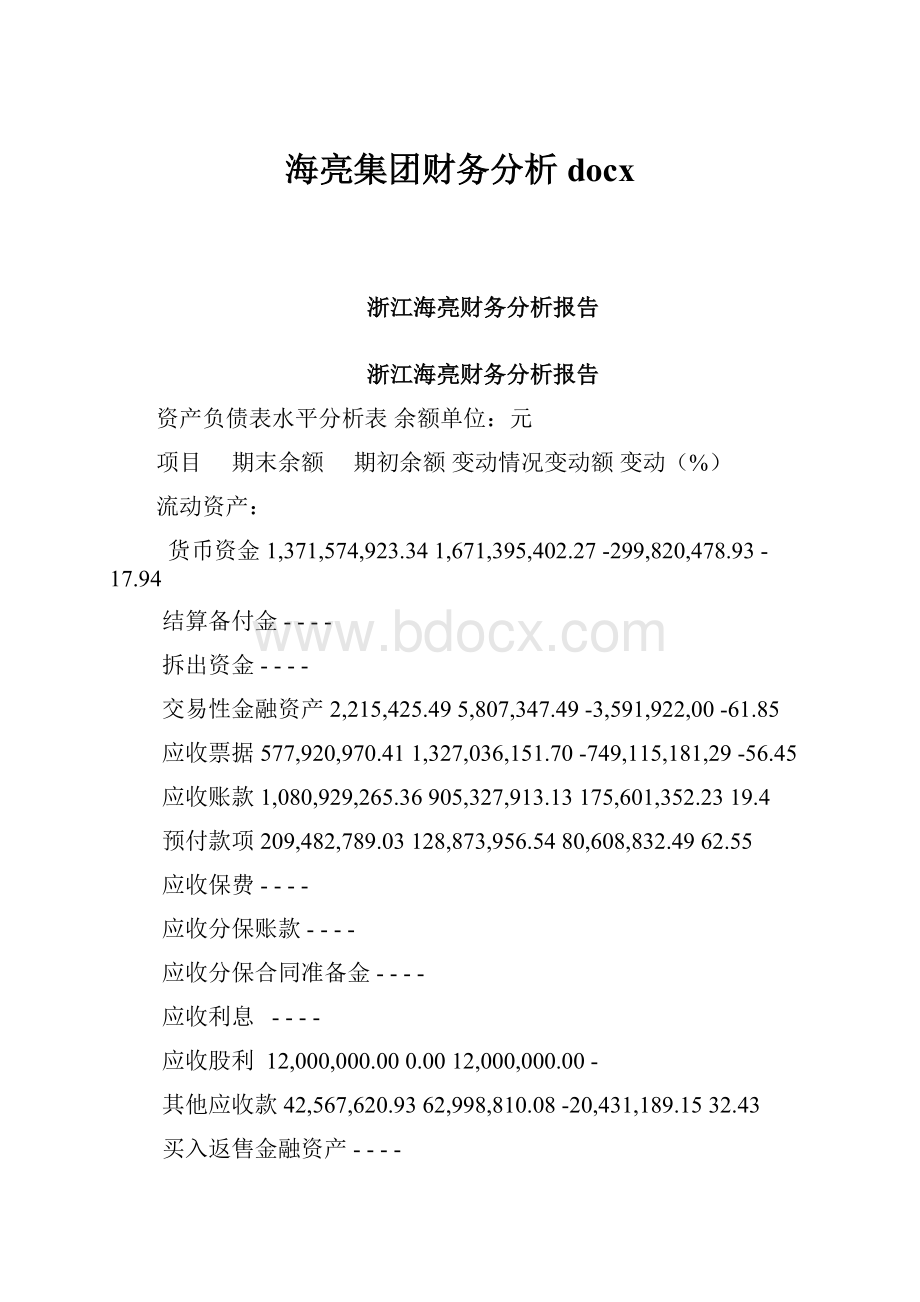

资产负债表水平分析表余额单位:

元

项目期末余额期初余额变动情况变动额变动(%)

流动资产:

货币资金1,371,574,923.341,671,395,402.27-299,820,478.93-17.94

结算备付金----

拆出资金----

交易性金融资产2,215,425.495,807,347.49-3,591,922,00-61.85

应收票据577,920,970.411,327,036,151.70-749,115,181,29-56.45

应收账款1,080,929,265.36905,327,913.13175,601,352.2319.4

预付款项209,482,789.03128,873,956.5480,608,832.4962.55

应收保费----

应收分保账款----

应收分保合同准备金----

应收利息----

应收股利12,000,000.000.0012,000,000.00-

其他应收款42,567,620.9362,998,810.08-20,431,189.1532.43

买入返售金融资产----

存货852,187,636.49843,958,749.228,228,887.270.98

一年内到期的非流动资产----

其他流动资产17,531,361.991,354,840.3116,176,521.681193.98

流动资产合计4,166,409,993.044,946,753,170.74-780,343,177.7-15.77

非流动资产:

长期股权投资638,788,886.86618,170,514.4720,618,372.393.34

投资性房地产----

固定资产1,056,737,097.791,078,601,461.37-21,864,363.582.03

在建工程78,998,899.1061,998,089.8017,000,809.3027.42

工程物资----

无形资产212,683,807.99214,875,357.30-2,191,549.311.02

长期待摊费用284,384.55359,527.39-75,142.8420.9

递延所得税资产21,658,996.5717,380,912.874,278,083.7024.61

其他非流动资产----

非流动资产合计2,009,152,072.861,991,385,863.2017,766,209.660.89

资产总计6,175,562,065.906,938,139,033.94-762,576,968.04-10.99

流动负债:

短期借款1,990,960,705.311,841,651,129.78149,309,575.538.11

交易性金融负债644,542.921,391,700.00-747,157.08-53.69

应付票据0.0010,732,855.43-10,732,855.43-100

应付账款1,025,651,898.031,409,570,595.45-383,918,697.42-27.24

预收款项112,555,697.78124,817,798.37-12,262,100.599.82

应付职工薪酬20,232,518.3334,478,095.14-14,245,576.81-41.32

应交税费-5,928,039.6217,331,965.45-23.260.005.07-134.2

应付利息5,388,109.067,563,372.98-2,175,263.92-28.76

应付股利14,396,736.980.0014,396,736.98-

其他应付款40,339,478.2938,141,840.372,197,637.925.76

一年内到期的非流动负债397,203,720.00602,695,236.00-205,491,516.00-34.1

其他流动负债3,158,843.54877,110.482,281,733.06260.14

流动负债合计3,604,604,210.624,089,251,699.45-484,647,488.83-11.85

非流动负债:

长期借款26,564,580.00311,894,550.00-285,329,970.00-91.48

应付债券----

递延所得税负债1,267,932.261,313,199.36-45,267.10-3.44

其他非流动负债----

非流动负债合计27,832,512.26313,207,749.36-285,375,237.10-91.11

负债合计3,632,436,722.884,402,459,448.81-770,022,725.93-17.49

所有者权益(或股东权益):

实收资本(或股本)774,018,313.00516,012,209.00258,006,104.0050.00

资本公积907,437,359.111,163,118,012.35-255,680,653.24-21.98

盈余公积99,687,285.5699,687,285.560.000.00

未分配利润874,944,276.94853,051,889.8021,892,387.142.57

外币报表折算差额-112,961,891.59-112,537,980.07-423,910.793.77

归属于母公司所有者权益合计2,543,125,343.022,519,331,416.6423,793,926.389.44

少数股东权益16,348,168.49-16,348,168.49-100

所有者权益(或股东权益)合计2,543,125,343.022,535,679,585.137,445,757.892.94

负债和所有者权益(或股东权益)总计6,175,562,065.906,938,139,033.94-762,576,968.0410.99

资产负债表水平分析

一.从投资或资产角度进行分析评价

海亮股份有限公司总资产本期减少762577千元,减少幅度为10.99%,说明该公司资产规模有小幅度的降低。

(一)流动资产减少780343千元,减少幅度为15.77%,使总资产规模降低了11.25%。

如果就这一变化来看,该公司资产的流动性有小幅度的降低。

1.特别是货币资金减少了299821千元,减小幅度为17.94%,对资产的影响是4.32%,在流动资产中对资产的影响最大。

这一变化对增强企业的偿债能力,满足资金流动性需要是不利的。

2.应收账款增加了175601千元,对资产的影响为2.53%,应对本公司的信用政策和坏账政策进行评价。

3.本年存货增加8229千元,增长幅度为0.98%,对资产的影响为0.12%,与固定资产的原值变动情况,可以认为这种变动有利于形成现实的生产能力。

(二)非流动资产增加17766千元,增长幅度为0.89%,对资产的影响是0.26%。

其中,固定资产减少21864千元,降低幅度为2.03%,对资产的影响是0.32%。

二.从筹资或权益角度进行分析评价

海亮股份有限公司权益总额同上年同期减少762577千元,降低幅度为10.99%,说明该公司本年权益总额有小幅度的下降。

(一)负债:

负债降低770023千元,减小幅度为17.49%,使资产规模降低了11.10%。

1.流动负债使资产增加1071465千元,增长幅度为72.34%。

而且,主要是由短期借款、应付账款、应交税费、一年内到期的非流动负债、其他流动负债引起的。

(1)短期借款减少了484648千元,减小幅度为11.85%,短期借款的小幅度的降低表明这家公司的财务风险减小了。

(2)应付账款减少了383919千元,减少幅度为27.24%。

应付账款减少不一定表明这家公司经营业绩好,有可能公司拿短期借款支付了到期的应付账款。

(3)应交税费减少了23260千元,减少幅度为134.2%。

(4)一年内到期的非流动负债降低了205492千元,降低幅度为34.1%,这表明下一年该公司的财务风险将减小。

2.非流动负债减少285375千元,减少幅度为91.11%。

而且,主要是由长期借款引起的。

长期借款减少285330千元,减少幅度为91.48%。

这笔减少的数目当中一部分是企业偿还的,还有一部分是一年内到期,所以转到一年内到期的非流动负债了。

(二)所有者权益:

所有者权益增加了7446千元,增加的幅度为2.94,使权益增加了0.11%。

其中,归属于母公司的所有者权益合计使权益总和增加了0.34%,少数股东权益使权益总和减少了0.23%。

1.实收资本增加了258006千元,增加幅度为50.00%。

2.未分配利润增加了21892千元,增加幅度为2.57%。

3.资本公积减少了255681千元,减小幅度为21.98%。

资产负债表垂直分析

一、从企业资产结构的角度分析:

1、本期相对于上期而言,流动资产比重降低了3.86%,降到了67.47%,说明该企业的资产流动性降低,风险增大,另外流动资产本期变动幅度较大,说明企业的资产结构不是特别稳定。

2、在流动资产中变动较大的两项为货币资金和应收账款,分别减少了21.37%和增加了4.45%,货币资金和应收账款属于经营资产,但经营资产的减少速度大于增长速度,表明该企业的实际经营能力有所下降。

3、从固定资产与流动资产的比例关系来看,企业本期流动资产的比重为67.47%,较上期的71.30%有所减少,而本期固定资产的比重为17.11%,较上期的15.55%有所增长,本期固流比约为0.25:

1,上期固流比约为0.22:

1,表明企业由比较保守的固流政策向比较激进的固流结构政策转变,企业的流动性降低,资产风险提高。

4、从流动资产的内部结构来看:

项目

金额(元)

结构(%)

本年

上年

本年

上年

差异

货币资产

债权资产

存货资产

其他

1,371,574,923.34

1,922,900,645.73

852,187,636.49

17,531,361.99

1,671,395,402.27

2,424,236,831.45

843,958,749.22

1,354,840.31

32.94

46.18

20.46

0.42

33.83

49.06

17.08

0.03

-0.89

-2.88

3.38

0.39

合计

4,164,194,567.55

4,940,945,823.25

100

100

从上表可以看出,货币资产比重略微下降,公司的即期支付能力下降;债权资产虽然较上期有所下降,但是其比重仍然比较高,应引起相关部门的注意。

二、从企业负债结构的角度分析:

负债期限结构分析:

负债期限结构分析表

项目

金额(元)

结构(%)

本年

上年

本年

上年

差异

流动负债

非流动负债

3,604,604,210.62

27,832,512.26

4,089,251,699.45

313,207,749.36

99.23

0.77

92.89

7.11

6.34

-6.34

负债合计

3,632,436,722.88

4,402,459,448.81

100

100

从上表可以看出,该公司流动负债的比率比上年有所增加,达到了99.23%。

非流动负债下降了6.34%。

三、从企业股东权益结构的角度分析:

从企业股东权益方面看,本期相对于上期,股东权益上升

股东权益结构变动情况分析表

项目

金额(元)

结构(%)

本年

上年

本年

上年

差异

股本

资本公积

外币报表折算差额

少数股东权益

投入资本合计

774,018,313.00

516,012,209.00

12.53

7.44

5.09

907,437,359.11

1,163,118,012.35

14.69

16.76

-2.07

-112,961,891.59

-112,537,980.07

-1.83

-1.62

-0.21

0

16,348,168.49

0

0.24

-0.24

1,568,493,780.52

1,582,940,409.77

25.39

22.82

2.57

盈余公积

未分配利润

内部形成权

益资金合计

99,687,285.56

99,687,285.56

1.61

1.44

0.17

874,944,276.94

853,051,889.80

14.17

12.34

1.83

974,631,562.50

952,739,175.36

15.78

13.78

2.00

股东权益总计

2,543,125,343.02

2,535,679,585.13

41.17

36.60

4.57

从静态方面分析,本期投入资本比内部形成权益资金的比重大9.61,所以公司股东权益的重要来源为投入资本。

从动态方面分析,股本比重上升了5.09%,资本公积比重下降了2.07%,从而使投入资本比重上升,这与公司的股利政策有关。

但由于本期未分配利润比重上升了1.83%,最终使股东权益比重上升了2%。

本期投入资本比重上升,公司本年留存收益(未分配利润)的增加,内部形成权益资金的比重相应上升,说明公司股东权益结构的变化是生产经营上的原因引起的。

海亮利润水平分析表单位:

元

单位:

元

项目本期金额上期金额增减额增减(%)

一、营业收入5,460,795,632.635,770,714,243.80-309,918,611.17-0.54

减:

营业成本5,154,341,086.785,502,004,211.64-347,664,124.86-6.32

营业税金及附加7,795,452.658,369,248.29-573,795.64-6.86

销售费用69,789,468.0574,137,278.84-4,347,810.79-5.86

管理费用87,973,093.8295,901,146.47-8,108,052.65-8.45

财务费用74,358,122.874,948,934.4569,409,188.421402.51

资产减值损失8,138,467.4818,505,972.21-10.367,504.73-56.02

加:

公允价值变动收益(损失以“-”号填列)

-2,844,764.920.00-2,844,764.92-

投资收益(损失以“-”号填列)33,432,771.1129,334,805.374,097,965.7416.73

其中:

对联营企业和合营企业的投资收益

汇兑收益(损失以“-”号填列)

二、营业利润(亏损以“-”号填列)88,987,947.1796,182,257.27-7,194,310.10-7.48

加:

营业外收入4,215,053.1612,193,085.42-7,978,032.26-65.43

减:

营业外支出1,125,774.10875,871.94249,902.1628.53

其中:

非流动资产7,153.85873,554.82-866,400.97-99.18

三、利润总额(亏损总额以“-”号填列)92,077,226.23107,499,470.75-15,422,244.52-14.35

减:

所得税费用8,263,374.017,818,652.91444,721.105.69

四、净利润(净亏损以“-”号填列)83,813,852.2299,680,817.84-91,299,43.62-9.16

归属于母公司所有者的净利润83,813,852.2298,164,454.38-14,350,602.16-14.62

少数股东损益1,516,363.46-1,516,363.46-100

五、每股收益:

----

(一)基本每股收益0.10830.147-0.387-263.27

(二)稀释每股收益

利润表分析

1.各利润水平分析:

(1)净利润或税后利润分析。

海亮公司2002实现净利润8.4千万,减少了9.16%,减少绝对额比较大,幅度也比较大。

从水平分析来看,公司净利润的减少主要是由于财务费用的大幅度增加而引起的;财务费用本期为7.4千万,比2001年增加了6.9千万,增长率为1402.51%,不论从绝对额和相对数而言都相当的大。

(2)利润总额分析。

该公司本期利润总额减少1.5千万元,降低率为14.35%,减少较大。

其中,降低的主要原因是营业利润比上年降低了0.7千万元,降低率为7.48%,其次为营业收入54亿元,减少了3.1亿,另外营业外支出增长了24万元,增长率为28.53%,这也是影响利润总额的不利因素。

(3)营业利润分析。

营业利润比去年减少719万元,降低7.48%。

由于企业本期营业收入降低3.1亿元,降低率为0.54%,同时财务费用增长了6.9千万元,增长率高达1402.51%,从而使营业利润降低。

2.主要项目变动原因分析。

从总体看,该公司利润比去年下降,减利的主要原因是财务费用和营业外支出的大幅度上升,营业收入的降低。

而主要的增利因素是:

一是营业成本下降、二是所得税增长、三是资产减值损失减少。

其所得税增加原因为所得税返还终止,税负增加。

3.垂直分析及结构变动分析

本年度营业利润占营业收入的比重为1.63%,比上年降低了0.04%;本年度利润总额的比重为1.69%,比上年增长了0.02%;本年度净利润的比重为1.53%,比上年降低了0.2%。

可见,两年变动幅度不大,但总体来说都有点偏低。

各项财务成果降低的原因,从营业利润结构降低看,主要是由于营业成本下降和投资收益增加所致。

但是利润总额结构增长的主要原因,除受营业利润影响外,主要还在于营业外收入比重的提高。

另外,营业税金及附加、销售费用、管理费用、资产减值损失、公允价值变动收益比重的下降,财务费用、营业外支出和所得税费用结构的提高,对营业利润、利润总额和净利润都带来一定的不利影响。

海亮现金流量水平分析表金额单位:

元

项目本期金额上期金额增减额增减(%)

一、经营活动产生的现金流量:

销售商品、提供劳务收到的现金5,913,475,711.855,836,514,907.3276,960,804.531.32

收到的税费返还17,742,789.5623,580,493.23-5,837,703.67-24.76

收到其他与经营活动有关的现金217,287,113.0127,091,611.67190,195,501.34702.05

经营活动现金流入小计6,148,505,614.425,887,187,012.22261,318,602.204.44

购买商品、接受劳务支付的现金5,440,424,188.195,565,158,476.73-124,734,288.54-2.24

支付给职工以及为职工支付的现金98,378,286.97113,333,445.28-14,955,158.31-13.20

支付的各项税费99,447,953.4449,289,571.1450,158,382.30101.78

支付其他与经营活动有关的现金135,662,542.35143,673,355.37-8.010,813.02-5.58

经营活动现金流出小计5,773,912,970.955,871,454,848.52-97,541,877.57-1.66

经营活动产生的现金流量净额374,592,643.4715,732,163.70358,860,479.772281.06

二、投资活动产生的现金流量

取得投资收益所收到的现金1,287,800.000.001,287,800.00-

处置固定资产、无形资产和其他长期资产收回的现金净额

87,996.452,365,681.83-2,277,685.38-96.28

处置子公司及其他营业单位收到的现金净额

0.000.000.000.00

收到其他与投资活动有关的现金1,297,788.4615,318,757.90-14,020,969.44-91.53

投资活动现金流入小计2,673,584.9117,684,439.73-15,010,854.82-84.88

购建固定资产、无形资产和其他长期资产支付的现金

51,819,805.5794,224,947.29-42,405,141.72-45.00

投资支付的现金16,348,168.4945,000,000.00-28,651,831.51-63.67

支付其他与投资活动有关的现金12,323,197.6719,493,307.39-7,170,109.72-36.78

投资活动现金流出小计80,491,171.73158,718,254.68-78,227,082.95-49.29

投资活动产生的现金流量净额-77,817,586.82-141,033,814.9563,216,228.13-44.82

三、筹资活动产生的现金流量:

取得借款收到的现金2,196,926,775.172,044,542,268.79152,384,506.387.45

发行债券收到的现金

收到其他与筹资活动有关的现金797,823,154.56-797,823,154.56-100

筹资活动现金流入小计2,196,926,775.172,842,365,423.35-645,438,648.18-22.71

偿还债务支付的现金2,538,438,685.642,196,319,243.69342,119,441.9515.58

分配股利、利润或偿付利息支付的现金107,787,166.6468,577,974