我国乳制品行业发展情况图文分析.docx

《我国乳制品行业发展情况图文分析.docx》由会员分享,可在线阅读,更多相关《我国乳制品行业发展情况图文分析.docx(19页珍藏版)》请在冰豆网上搜索。

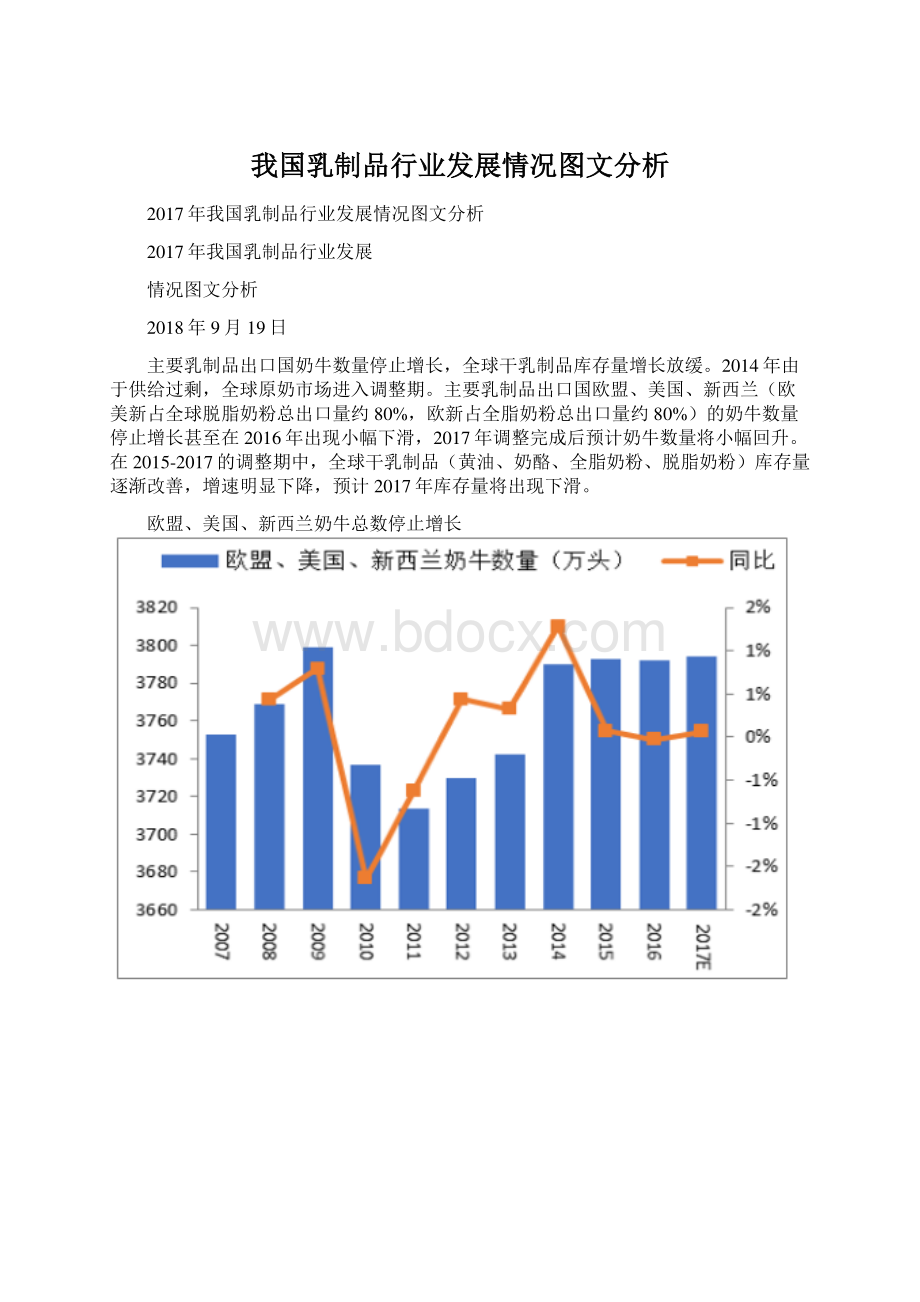

我国乳制品行业发展情况图文分析我国乳制品行业发展情况图文分析2017年我国乳制品行业发展情况图文分析2017年我国乳制品行业发展情况图文分析2018年9月19日主要乳制品出口国奶牛数量停止增长,全球干乳制品库存量增长放缓。

2014年由于供给过剩,全球原奶市场进入调整期。

主要乳制品出口国欧盟、美国、新西兰(欧美新占全球脱脂奶粉总出口量约80%,欧新占全脂奶粉总出口量约80%)的奶牛数量停止增长甚至在2016年出现小幅下滑,2017年调整完成后预计奶牛数量将小幅回升。

在2015-2017的调整期中,全球干乳制品(黄油、奶酪、全脂奶粉、脱脂奶粉)库存量逐渐改善,增速明显下降,预计2017年库存量将出现下滑。

欧盟、美国、新西兰奶牛总数停止增长全球干乳制品库存量改善2015-2016年开始调整后,美国、欧盟的原奶产量增速明显放缓,新西兰更是出现下滑,欧盟2017H1的产量同比也出现了下降。

受益供需失衡好转,2017年开始新西兰、美国、欧盟的原奶价格均出现明显回升。

新西兰原奶产量新西兰原奶价格美国原奶产量美国原奶价格欧洲原奶产量欧盟原奶价格2014H2上游进入调整期,2015年增长放缓,2016年供给开始端收缩。

我国奶业从2014H开始进入调整期,根据统计局与奶业年鉴数据,2015年奶牛存栏量与牛奶产量增速下滑到1%以内,2016年出现下降,进入去产能阶段。

我国原奶产量下降我国奶牛存栏量下降开始复苏。

我国原奶从2014H2开始进入调整期,至2017H2调整已经三年,我们认为调整基本结束。

2014H2至2015年市场主要淘汰了抗风险能力最弱的散养农户,2016-2017年主要淘汰中等规模牧场,大型牧场(现代牧业、辉山乳业、圣牧等)奶牛淘汰出现强制性局面,淘汰率上升,至2017H2我们认为本轮调整结束。

2014H2-2017H2我国原奶调整完毕我国主要规划牧场中体量最大的为现代牧业、辉山乳业、中国圣牧,奶牛存栏了均超过10万头,2016-2017H1这些大型牧场也开始调整。

从牧场数量来看,现代牧业2016年关闭1个牧场,辉山2017H1关闭1个牧场,圣牧的牧场数量2016年以来未增加。

从奶牛存栏量来看,三大企业的存栏量增长明显放缓,辉山和现代牧业的存栏量在2017H1还出现下滑。

从成乳牛存栏量来看,三大企业在2017H1均出现减少。

从产奶量来看,2015年三大企业产量增速开始放缓,2017H1产量同比均下降至个位数。

圣牧、辉山、现代牧业牧场个数圣牧、辉山、现代牧业存栏量(万头)圣牧、辉山、现代牧业成乳牛存栏(万头)圣牧、辉山、现代牧业原料奶产量(万吨)经历2014-2017年上游去产能后,我们估计原奶总供给量减少20%,供需关系反转。

2014H1进入调整前,我国规模化牧场奶牛存栏量达到总量的60%(其中大型和中型各占一半),农户散养奶牛的存栏量占40%。

经过三年调整后,预计农户散养的奶牛存栏量减少50%,中型牧场的奶牛存栏量减少30%,大型牧场基本持平。

总存栏量减少约30%,叠加单产提升5%-8%,预计原奶总供给减少20%左右。

根据统计,2015年以来我国液体奶(包含牛奶、调味乳及酸奶)销量增长下降至1%以内,但未出现明显下滑。

我们判断在供给减少,需求端并未出现明显收缩的情况下,原奶供大于需的局面已彻底转变。

原奶总供给量较少20%中国液体奶销量国内生鲜乳主产区均价2017H2开始国内主产区生鲜乳价格出现上升趋势,从8月初的3.40元/公斤上涨到10月18日最新的3.48元/公斤,同比也增长1.2%。

奶价温和上升时下游乳企盈利能力分化,马太效应显现。

原奶价格上升时,一方面乳企成本端压力增加从而压缩利润空间;另一方面由于成本上升,促销活动相对减少,企业的销售费用有望下降,部分消除成本上升对盈利能力的压制。

同时,龙头企业由于具备强大的研发能力和较强的定价权,可通过产品结构升级或提价等方式进一步减轻成本上升压力,导致乳企盈利能力出现分化,呈现强者愈强、弱者愈弱的马太效应。

农村和下线城市未来将贡献主要增长。

目前我国一二线城市的人均乳制品消费量相对饱和,一线城市已接近发达国家水平,但三四线城市及农村市场还有巨大空间。

根据统计局数据,2015年我国农村人均奶类消费量为6.3kg,约为城镇人均消费量的1/3,具备较大的提升空间。

且近年来受益于城镇化推进,农村收入水平提升,农村人均奶类消费量增长快于城镇。

我们认为未来农村的人均奶类消费量将快速增长靠拢城镇水平,同理三四线城市的人均消费量也将靠拢一二线城市,下线城市与农村市场将为乳制品行业发展贡献主要的增量。

农村市场人均奶类消费量远低于城镇且增长更快东南沿海、华中及西南地区乳制品消费量具备提升空间。

乳制品消费的地域性较弱,且随消费者的健康诉求增强,乳制品的接受度逐渐上升。

西北地区是我国原奶主产区,因此人均消费量较高,此外京津冀、长三角地区的人均消费量也较高。

但在东北地区、华南地区、华中地区及西南地区,人均乳制品的消费量仍具备提升空间,我国乳制品行业的增长仍存在地域性机会各地区农村居民人均乳制品消费量(kg)90年代日本乳制品消费升级显现,消费选择从基础产品向高端产品转移。

从上世纪90代开始,在日本家庭中以牛奶和奶粉为代表的基础产品的消费量及支出金额出现下滑,而酸奶和奶酪等高端产品由于健康、口感好等因素受到青睐,家庭消费量及支出均迅速上升。

日本家庭牛奶和奶粉消费量下降日本家庭奶酪消费量上升牛奶和奶粉支出金额下滑酸奶和奶酪支出金额快速上升牛奶和奶粉两类基础乳制品的支出占比大幅下滑,其中牛奶在家庭乳制品消费支出中的占比从1985年的71%下降到2016年的43%,奶粉从4.6%下降到2%。

酸奶和奶酪两类高端产品的占比则大幅上升,酸奶在家庭乳制品消费支出中的占比从10%大幅上升至37%,奶酪也从7%上升至14.3%。

酸奶和奶酪在日本家庭乳制品消费支出中的占比不断提升高端产品增速远高于大众产品,乳制品价格中枢上移。

根据在2012-2015年对26类快消品的调查,酸奶和牛奶均价的CAGR分别达到13.2%和6%,远高于每年2.2%的通胀率,属于消费升级品类。

同时2014-2016年间,高端酸奶和高端牛奶的销售额复合增速达到26%和9%,而同类的大众产品增速分别只有4%和-6%。

高端市场比大众市场的增长更快乳品均价增长(2012-2015)高于通胀率从大类来看,酸奶由于口感和健康的特点,受益消费升级增长迅速。

2015年以来酸奶的销售额一直维持20%左右的增速,白奶的增速下滑到个位数,而营养价值较低的调味乳则出现了明显下滑。

在白奶中,由于我国地域广阔,奶源地主要分布在北方,导致之前我国的牛奶市场以常温奶为主。

但近年来随着冷链的发展,口感与新鲜度更佳的低温奶成为了消费升级的方向,2015年开始低温牛奶的增速已连续三年高于常温牛奶,消费升级意愿强烈。

酸奶高增长白奶放缓,调味乳下滑)(亿元)2015年起低温奶增长高于常温奶(亿元)从更细分的单品来看,常温酸奶、常温乳酸菌、低温酸奶、高端白奶等产品在质量与健康方面均优于基础品类,因此在消费升级中获得快速增长。

根据数据,常温酸奶2015和2016年呈现爆发式增长,常温乳酸菌也保持高速增长。

低温酸奶和高端白奶品类相对成熟,基数较大,但受益消费升级仍有两位数的增长。

基础白奶和酸味奶等基础品类则呈下降趋势。

整个乳制品行业保持低个位数增长,主要受消费升级品类拉动。

消费升级品类引领增长随着居民可支配收入的提高和健康观念的增强,消费者对于营养健康的高品质奶需求上升,而以乳饮料为代表的含较多人工添加剂的乳制品销量下滑,部分定位中低端的企业被淘汰。

2012年中国乳制品行业市场份额前五的公司分别是伊利(17.5%)、蒙牛(17.4%)、娃哈哈(8.8%)、光明(4.5%)、旺仔(4.1%);2017年前五的公司变为了伊利(22%)、蒙牛(21.8%)、光明(4.8%)、养元智汇(3.4%)、哇哈哈(3.4%)。

产品健康属性较低的娃哈哈(营养快线)和旺仔(旺仔牛奶)市占率下滑明显,定位健康的养元进入前五。

而伊利和蒙牛两大龙头凭借自身强大的研发能力走在消费升级前列,不断推出高端新品从而提升市占率。

近五年来,随着政府对乳制品加工市场准入门槛的严格限制及对乳制品质量的全面整顿,以伊利和蒙牛为代表的品牌知名度高、效益强的乳企所占的市场份额逐渐变大,行业集中度有所提升。

尤其是CR2由2012年的34.9%上升至2017年的43.8%。

2017中国乳制品行业市场份额中国乳制品行业集中度提升我国乳企可分为四个梯队,伊利和蒙牛两个全国性品牌凭借强大的研发能力、渠道深度及品牌知名度位于第一梯队;光明、三元等在部分市场优势明显的泛区域性品牌位于第二梯队;在省内或邻近地区具备竞争优势的科迪、燕塘等位于第三梯队;而其他规模较小、品牌知名度不高的小企业位于第四梯队。

未来伊利和蒙牛将凭借自身优势不断进行区域扩张和渠道深耕,抢占中小企业的市场份额,持续提升市占率;二三梯队则主要凭借小范围的品牌知名度或特色产品在自己的优势区域立足,避免被第一梯队挤压;而第四梯队的企业则将逐渐退出市场。

乳制品双寡头格局形成在全国13亿人口中,伊利和蒙牛的消费者触及数均超过10亿人,伊利更是在11亿以上,而乳企第三光明的消费者触及数在5亿左右。

从渗透率来看,伊利和蒙牛的市场渗透率均超过85%,而第三的光明市场渗透率则不到50%。