案例分析融资租赁资产证券化.docx

《案例分析融资租赁资产证券化.docx》由会员分享,可在线阅读,更多相关《案例分析融资租赁资产证券化.docx(7页珍藏版)》请在冰豆网上搜索。

案例分析融资租赁资产证券化

案例分析融资租赁资产证券化

以往,融资租赁公司主要以银行贷款这一间接融资方式补充资金,而银行贷款的门槛又相对较高,且贷款周期灵活度亦有限。

因此随着资产证券化备案制落实、融资租赁资产被纳入ABS基础资产的落地以及融资租赁资产证券化业务的不断成熟,资产证券化正日益成为融资租赁公司的主要直接融资方式。

融资租赁ABS发行金额翻番

2016年截至12月29日,共发行129支融资租赁ABS产品,是2015年发行数量的2倍;发行总额达1283.58亿,同比增长123%。

2006年,融资租赁ABS产品首发且仅发行1支,发行金额4.77亿元;2007-2012年间,除2011年发行了1支金额为12.79亿元的融资租赁ABS产品外,无其他产品发行;2013年发行1支,发行金额11.14亿元;2014年发行5支融资租赁ABS产品,发行金额57.26亿元;2015年发行数量是2014年的12.4倍,共发行62支,发行金额累计575.26亿元,是2014年发行金额的近10倍。

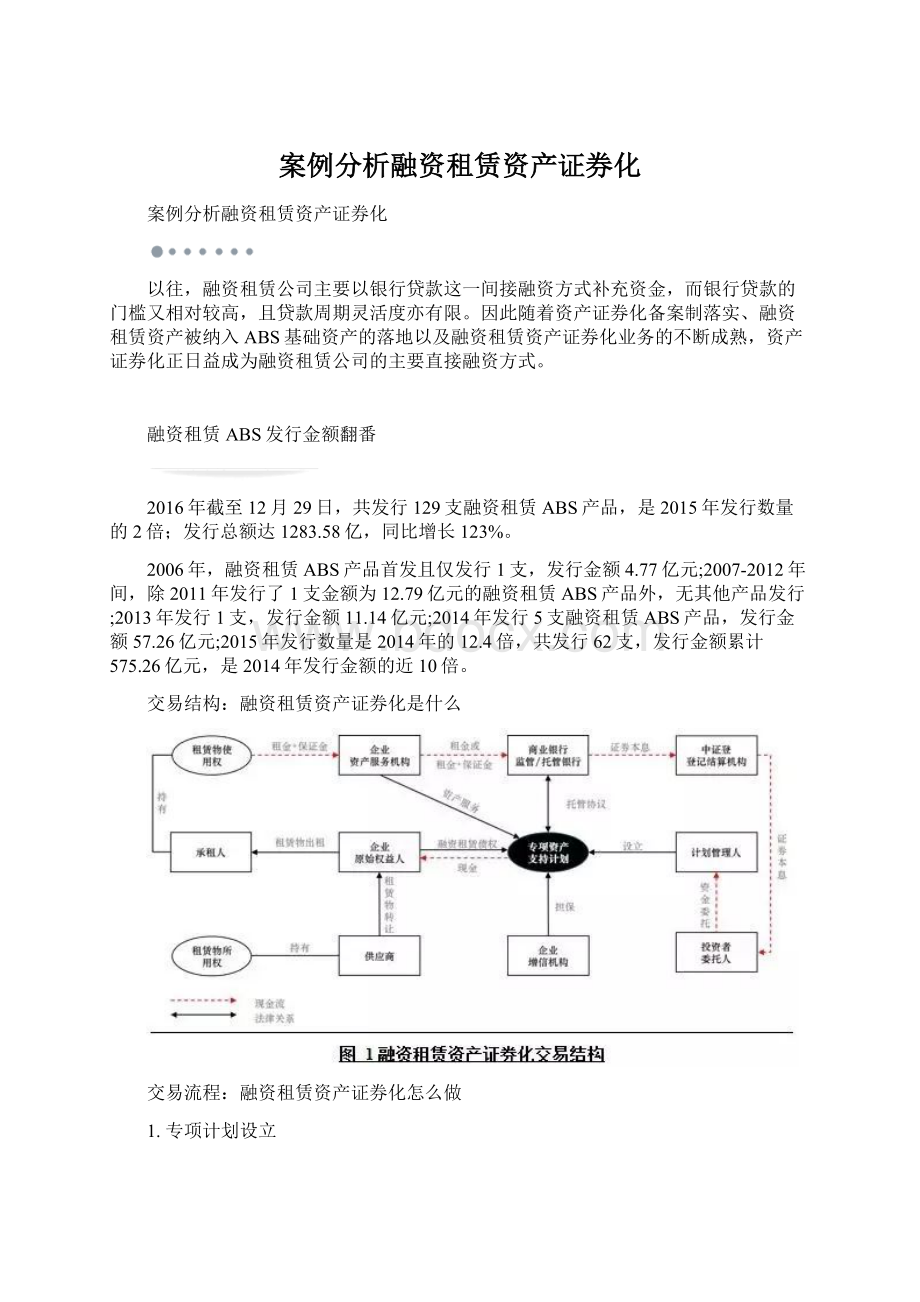

交易结构:

融资租赁资产证券化是什么

交易流程:

融资租赁资产证券化怎么做

1.专项计划设立

资产管理人向投资者募集资金设立专项资产支持计划(以下简称"专项计划")并发行资产支持证券。

2.基础资产购买

管理人以认购资金向原始权益人购买基础资产,实现基础资产由原始权益人向专项计划转让。

对于融资租赁债权类资产证券化项目而言,基础资产即指融资租赁公司依据融资租赁合同对承租人享有的租金请求权和其他权利及其附属担保权益。

3.基础资产服务

管理人委托资产服务机构根据《服务协议》的约定,负责基础资产对应应收租金的回收和催收,以及违约资产处置等基础资产管理工作。

资产服务机构在收入归集日将基础资产产生的现金流划入监管账户。

4.现金流的管控

监管银行根据《监管协议》的约定,在回收款转付日依照资产服务机构的指令将基础资产产生的现金流划入专项计划账户,由托管人根据《托管协议》对专项计划资产进行托管。

5.保证金的转付/归集

当触发特定的保证金转付/归集事件时,作为原始权益人的融资租赁公司届时需将承租人向其交付的租赁保证金一并划转至专项计划账户,并计入专项计划账户项下的保证金科目,由托管人记录保证金的收支情况,具体可参见后文对保证金转付/归集机制的具体阐述。

6.回收款的识别

专项计划端的收益分配主要来源于承租人在融资租赁合同项下支付的租金还款。

当同一承租人对入池及非入池的多笔融资租赁债权同时进行还款时,则涉及对于入池及非入池基础资产回收款的识别和归集,具体可参见后文对回收款识别机制的具体阐述。

7.专项计划收益分配

在相应的分配日,管理人根据《计划说明书》及相关文件的约定,向托管人发出分配指令,托管人根据分配指令,进行专项计划费用的提取和资金划付,并将相应资金划拨至登记托管机构的指定账户用于支付资产支持证券本金和预期收益。

8.提前退租情况下专项计划端的提前终止

就融资租赁合同项下可能发生的提前退租情形,为避免提前退租项下大量租金提前偿付造成专项计划账户内过多资金流沉淀而带来的损失,基于管理人对提前退租风险等因素的判断,可考虑在交易文件中,将提前退租后提前偿还的基础资产未偿本金余额达到一定比例设置为加速清偿事件和/或提前终止事件的触发条件之一。

在触发加速清偿事件的情形下,提前兑付专项计划项下优先级资产支持证券的本金和利息;若前述加速清场时间仍未能弥补提前退租带来的影响,则可以进一步将该等情形设置为提前终止事件,以避免提前退租情况造成的负利差情形。

除“融资”这一个功能外,“资产出表”可能成为越来越多融资租赁公司参与资产证券化的目的,因为资产出表可调整融资租赁公司债务结构,进而充分利用杠杆倍数扩大业务规模。

此外,资产证券化还能使融资租赁公司得以灵活调整公司资金,使融资所得与项目消耗资金规模相对匹配,以最大化资金利用效率。

我们通过三个案例来了解融资租赁资产证券化。

一、远东首期租赁资产支持收益专项资产

本次资产证券化产品的发行是远东租赁首次尝试与外资银行合作资产证券化项目,同时也是花旗银行与国内企业在资产证券化方向的首次合作,具有里程碑式的意义。

产品发行分为优先级和次级两部分,其中优先级发行规模5.9亿,二年期;次级部分由远东租赁全额持有。

基础资产包由511个租赁项目组成,涉及建设系统事业部、工业装备系统事业部、包装系统事业部三大板块。

优先级产品由花旗银行出资认购,其收益由基础资产包的未来现金流支持。

租赁资产转让后由远东租赁担任资产服务机构,负责租赁资产租金的日常回收和管理工作,并按期提供租金回收的数据统计及收益分配工作。

交易结构如下:

担保:

中国中化集团公司为优先级受益凭证持有人的收益按期足额分配、本金到期足额分配,提供不可撤销及无条件的全额担保。

启动担保后,优先级受益凭证持有人的全部本金和收益一次性分配完毕。

二、中航租赁资产支持收益专项资产管理计划

2014年8月21日,《中航租赁资产支持收益专项资产管理计划成立公告》。

截至当时,融资租赁公司发行资产证券化产品的只有远东国际租赁、山东的国泰租赁及本次的中航租赁。

中航国际租赁成为融资租赁业第三家发行ABS的企业。

本次专项计划目标规模上限为4.55亿元,其中优先级资产支持证券为4.00亿元,次级资产支持证券为0.55亿元。

根据中诚信证券的评估,优先级资产支持证券的评级为AA+,次级资产支持证券未进行评级。

增信方式:

1、原始权益人差额补足

2、优先、次级产品结构

3、提取储备基金:

三、狮桥一期项资产支持专项计划

“狮桥一期资产支持专项计划”(下称“狮桥一期”)是深交所在资产证券化产品由审批制改为备案制后,同意挂牌交易的第一只融资租赁债权支持的产品。

狮桥一期的基础资产包括狮桥拥有的重卡、工装和农机业务部门下签署的《融资租赁合同》、《售后回租合同》所依法享有的应收融资租赁债权及其从权利。

该计划管理人和推广机构均为长江证券股份有限公司,托管人为兴业银行。

狮桥一期分为优先级和次级两档,其中优先级资产支持证券为3.82亿元,分为狮桥一期收益01-07七档,其信用由大公国际资信评估评级均为“AA”。

其中“狮桥一期收益01”期限为3个月,预期年化收益率6.8%。

次级资产支持证券为1亿元,由原始权益人全部认购。

且狮桥对该计划优先级证券预期收益和本金提出了差额补足承诺。

增信措施:

基础资产状况:

进入资产池的租赁合同共1927份,涉及承租人共1321个。

其中重卡行业占基础资产比达98.08%,是此次狮桥一期资产包中的主要产品。

承租人主要分布在广东、安徽、四川等地。

1月19日该资产支持专项计划推广时,预计1月23日成立。

据长江证券公告,截至22日,募集资金规模已达上限,提前结束推广期,其中有效参与13户。

交易结构

四、融资租赁证券化的一些法律问题需要注意和解决。

一是物权的问题。

有一些租赁物的权属没有办法非常规范的把它变更到租赁公司的名下。

二是基础资产的问题。

三是租金权利的转让。

如果委托租赁项的ABS,这个转让人是租赁公司还是这个委托人?

还是要做一个特殊的安排?

这是需要认真探讨的问题。

四是转让和破产隔离。

五是保证金的问题。

保证金是承租人为了对租金的偿付提供保证。

保证金性质是什么?

保证金是属于SPV所有,还是继续是承租人的资产?