第六章国际货款的收付讲解.docx

《第六章国际货款的收付讲解.docx》由会员分享,可在线阅读,更多相关《第六章国际货款的收付讲解.docx(18页珍藏版)》请在冰豆网上搜索。

第六章国际货款的收付讲解

第六章—国际货款的收付

一、计价和结算货币的选择

在进出口业务中使用的货币,属于外汇的范畴,它可以用来作为进出口货物的计价,结算和支付的工具。

在对外贸易支付中可使用本国货币,也可用对方国家的货币或第三国的货币。

一、汇票的定义

汇票是由出票人向另一人签发的,要求即期、定期或在可以确定的将来的时间,向某人或

其指定人或来人无条件地支付一定金额的书面命令。

出票人:

即签发汇票的人,通常为出口人或银行。

受票人:

即汇票的付款人,通常为进口人或指定的银行。

受款人:

即受领汇票所规定的人,通常是出口地银行,即议付行或其指定人

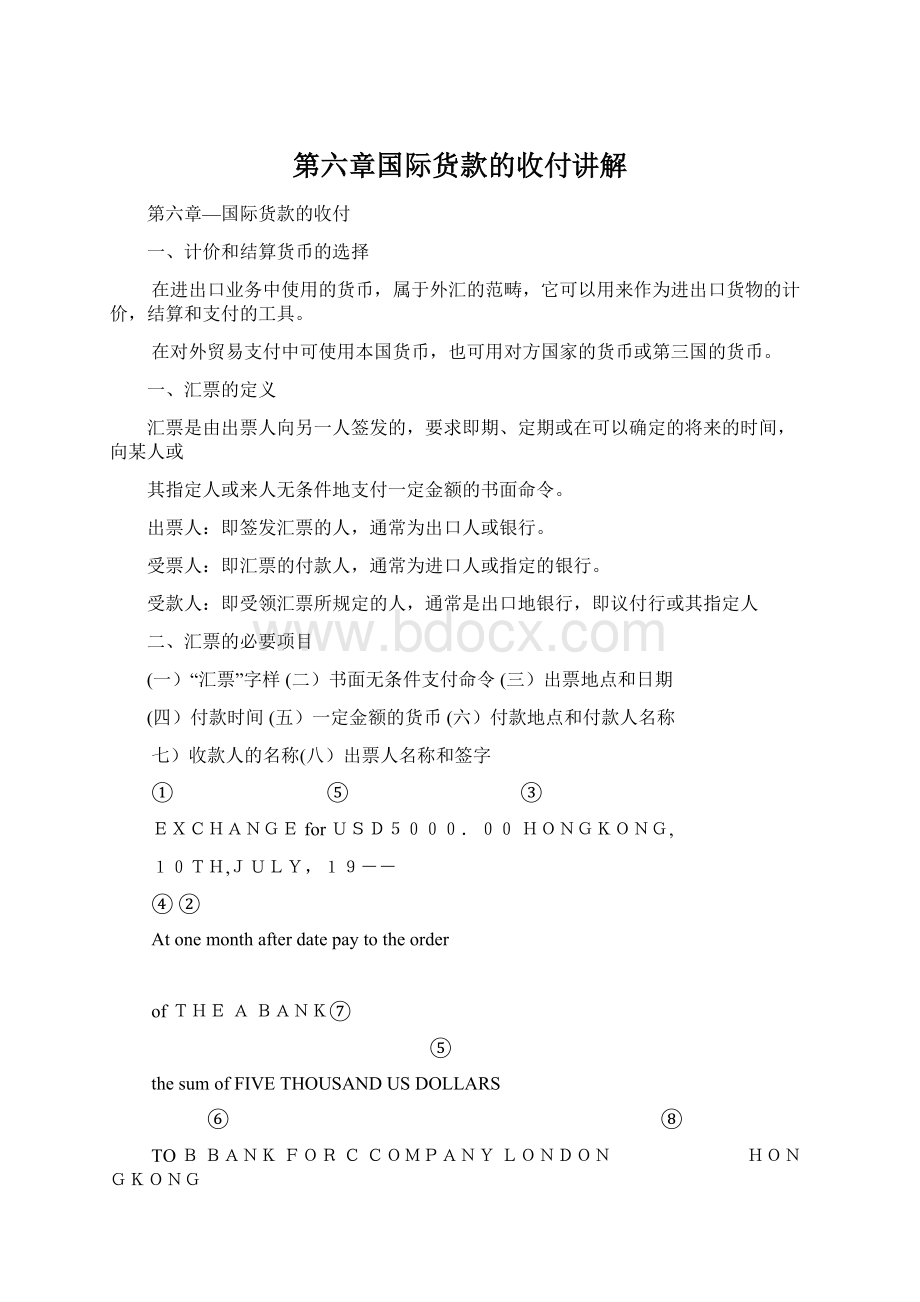

二、汇票的必要项目

(一)“汇票”字样

(二)书面无条件支付命令(三)出票地点和日期

(四)付款时间(五)一定金额的货币(六)付款地点和付款人名称

七)收款人的名称(八)出票人名称和签字

① ⑤ ③

EXCHANGEforUSD5000.00HONGKONG,

10TH,JULY,19--

④②

Atonemonthafterdatepaytotheorder

ofTHEABANK⑦

⑤

thesumofFIVETHOUSANDUSDOLLARS

⑥ ⑧

TOBBANKFORCCOMPANYLONDON HONGKONG

⑧

SIGNATURE

───────

2、基本内容

NO.————Date:

送银行的日期

At:

Tianjin(已打印好)

ExchangeforUSD33,275(小写)

At(即期连线)30daysaftersightofthisFirstofExchange(Secondofthesametenoranddatebeingunpaid)

paytotheorderof(受款人)BANKOFCHINA

thesumof(大写金额)一般以say开头,结尾用only

Drawnunder(出票依据)根据某某银行开出的即期的不可撤销的信用证某号

To(受票人姓名)出票人(某出口公司)

3.汇票的分类

(1)按付款时是否要单据分

a.跟单汇票DocumentaryBill随附各种货运单据的汇票。

b.光票CleanBill凭汇票要钱,不附有任何货运单据的汇票。

(2)按付款时间区分

a.即期汇票At sight见票即付款

b.远期汇票TimeBill(三种类型)

at30daysaftersight(见票后30天)(7.1见票,当天不算,7.31付款)

at 30 days after date of B/L提单签发日期后30天(当天不算)

at 30 days after date of issue汇票汇出后30天(当天不算)

(3)按出票人区分

商业汇票(Trader’sBill):

出票人是商业企业(极少数不跟单)

银行汇票(Bank’sDraft):

出票人是银行(100%是光票)

(4)按承兑人区分银行承兑汇票(Banker’sAcceptanceDraft)付款人是银行(可以转让)

商业承兑汇票(Trader’sAcceptanceBill)付款人是商业企业(一般不愿意接受)

4.汇票的使用程序

(1)出票(Issue)指出票人开出汇票,并按汇票格式填写有关项目(付款人、受款人、付款金额、付款日期与地点等),然后签名和签署出票日期交收款人。

汇票只有经过交付,才算完成出票行为

(2)提示(Presentation)持票人将汇票提交付款人要求付款或承兑的行为叫做提示。

如果是即期汇票,就向付款人提示,见票需立即付款,这一般称为付款提示。

如果是远期汇票,持票人向付款人提示,办理承兑手续,称为承兑提示。

(3)承兑(Acceptance)指远期汇票的付款人明确表示同意按出票人的指示付款的行为。

承兑要签字,并加注承兑日期。

承兑后的汇票要交给持票人(才算完成承兑行为)待汇票到期时,再提示,要求付款。

(4)付款(Payment)对即期汇票,持票人提示后,付款人应立即付款;对远期汇票,付款人经承兑后,在汇票到期日付款。

付款后,汇票的一切债务即告终止。

(5)背书(Endorsement)汇票如果需要转让,必须对汇票背书。

背书是以转让汇票权利为目的一种行为。

背书必须由汇票抬头人(出票人或持票人)进行空白背书或指示性背书,并注明日期。

背书以后,汇票的权利则由背书人转到被背书人。

被背书人取得汇票所有权可以再背书转让。

(6)退票(Dishonor)持票人提示汇票要求承兑时,遭到付款人拒绝或提示要求付款时,遭到拒绝付款时,均称拒付,或称退票。

拒付要求出一拒付证明,通知原出票人(证明可由付款地法定公证人或法院、银行、公会等有权出拒证明的人出)。

(7)追索(Right of Recourse)

指汇票遭到退票,持票人对其前手(背书人、出票人)有请求其偿还汇票金额及费用的权利

(二)本票(Promissory Note)

本票是出票人向收款人或指定的人签发的,保证即期或定期或在可能确定的将来时间,对某人或其指定人或持票人支付一定金额的无条件书面承诺。

1、本票的必要项目根据《日内瓦统一汇票本票法》的规定,本票必须具备以下内容:

(1)写明其“本票”字样;

(2)无条件支付承诺;(3)收款人或其指定的人;

(4)出票人签字;(5)出票日期和地点;(6)付款期限;(7)一定金额;

(8)付款地点;(未载明付款地点则出票地视为付款地)

二、本票的式样

PromissoryNoteforUSD5000.00HONGKONG,

10TH,JULY,19--

At30DAYSAFTERDatewepromisetopaytotheorder

ofHunanProvincialImp.Exp.Corp.ororder

thesumofFIVETHOUSANDUSDOLLARS

⑦

ForCC0mpany

HONGKONG

SIGNATURE

───────

2、本票的种类本票分为一般本票和银行本票两种。

一般本票的出票人是企业或个人;

银行本票的出票人是银行。

3、本票与汇票的主要异同

(1)本票是无条件的支付承诺;汇票是无条件的支付命令。

(2)本票的票面有两个当事人;而汇票则有三个当事人。

(3)本票的出票人即是付款人,远期本票无需办理提示承兑和承兑手续;远期汇票则需办理承兑。

(4)本票在任何情况下,出票人都是主债务人;而汇票在承兑前,持票人是主债务人,在承兑后,承兑人是主债务人。

(5)本票只能开出一张,而汇票则可以开出一套。

(三)支票(check)支票是以银行为付款人的即期汇票,即出票人对银行的无条件支付一定金额的委托或命令。

出票人在支票上签发一定的金额,要求受票的银行于见票时立即支付一定金额给特定人或持票人。

出票人在签发支票后,应付票据上的责任和法律上的责任,前者是指出票人对收款人担保支票的付款;后者是指出票人签发支票时,应在付款银行存有不低于票面金额的存款。

三、支付方式之一

——汇付(Remittance)汇付又称汇款,指付款人主动通过银行或其他途径将款项汇交收款人。

1.汇付方式的当事人(通常四个关系人)

(1)汇款人(Remitter)即汇出款项的人。

在国际贸易中,汇款人通常是进口人。

(2)收款人(PayeeBeneficiary)即收取款项的人。

在国际贸易中,通常是出口人。

(3)汇出行(RemittingBank即受汇款人的委托、汇出款项的银行通常是在进口地的银行。

(4)汇入行(PayingBank)

即受汇出行委托解付货款的银行。

又称解付行。

在国际贸易中通常是出口地的银行。

基本程序如下:

汇款人(进口方)收款人(出口方)

↓↑

↓↑

汇出银行汇入银行

(开出付款委托书或paymentorder)

汇款人在委托汇出行办理汇款时,要出具汇款申请书。

此项汇款书一般视为汇款人和汇出行之间的一种契约。

2.汇付的种类

(1)信汇(MailTransfer M/T)指汇出行收到进口人的信汇申请及货款,通知汇入行授权其解付一定金额给出口人的一种付款方式。

(2)电汇(TelegraphicTransferT/T)

指汇出行应进口人的申请,发电报或电传给汇入行,指示支付一定金额给出口人。

(“密押”)

(3)票汇(Demand Draft D/D)

指进口人向汇出行购买一张以卖方所在地的汇入行为付款人的即期汇票,自己寄给出口人,出口人凭此票到指定汇入行取款。

汇出行在出卖汇票的同时,将汇票通知书(即票根)寄到汇入行,汇入行将汇票与票根核对无误时即付款。

电/信汇业务程序图

汇付特点

•基于商业信用

•合同中须明确汇付具体方式及付款期限

•票汇应防止伪造票据\空头支票\出票行倒闭等风险.

•顺汇法(票汇的结算工具与资金流向一致)

单纯支付

凭单付汇:

先发货后交单支款.汇款人有权在收款人

支款前随时通知银行将货款退回,适用

于现货交易.所以,出口商在收到银行汇

款通知后应尽快发货,以交单收汇。

汇付的使用

在国际贸易中,汇付通常用于:

商业信用极可靠客户的赊销交易(O/A)

预付货款(PaymentInAdvance)订货付现(CashWithOrder)交货付款(CashOnDelivery)

•定金、货款尾数、佣金和费用等支付

•大宗货物分期付款和延期付款

电汇诈骗案例(上)

1998年3月18日,国内某外贸公司(卖方)与香港D商社(买方)经中间人介绍签订了一份金额为10万美元的贸易合同,合同规定:

由买方开出即期不可撤销的信用证向卖方付款。

但过了合同约定的开证日期仍未见买方开来信用证,经催问,对方称:

“证已开出,请速备货”。

然而,临近约定的装运期前一周,卖方还未收到来证。

卖方再次查询,对方才告知“因开证行与卖方银行并无业务代理关系,故此证己开往有代理关系的某地银行转交”此时,船期已到、因合同规定货物需直接运抵加拿大,而此航线每月只有一班船,若错过这一次船期,则要推迟至下一个月才能装船,这样,将造成利息和费用的损失。

电汇诈骗案例(下)

这时,港商提出改用电汇方式把货款汇来,以促成该笔生意。

鉴于以上情况,卖方只好同意并要求对方提供汇款凭证传真件,确认后马上发货。

次日,港商便传来了银行的汇款凭证,卖方财务人员持该汇款传真件到银行核对签字无误后以为款项已汇出,便放心地安排装船。

但出运后10多天,卖方才发觉货款根本未到账,大呼上当。

原来,该港商资信甚差,经营作风恶劣,瞄准卖方急于销货的心理,玩弄花样,先购买一张小额汇票,涂改后,再传真过来,冒充电汇凭证,蒙骗卖方,使其遭受重大的经济损失。

四、支付方式之二

——托收(Collection)

托收是出口人根据合同规定发货后,开出以进口人为付款人的汇票连同全部货运单据,委托银行代收货款。

托收当事人

委托人(principal):

即出票人,通常是买卖合同的卖方。

托收行(r