汽车行业数据分析.docx

《汽车行业数据分析.docx》由会员分享,可在线阅读,更多相关《汽车行业数据分析.docx(17页珍藏版)》请在冰豆网上搜索。

汽车行业数据分析

12月份汽车行业销售数据点评:

2012年12月,汽车销量为180.99辆,环比增长1.05%,同比增长7.12%,月度环比和同比均呈不同程度增长,汽车销售形势总体稳定。

其中乘用车销售146.29万辆,环比增长0.11%,同比增长6.87%。

商用车销售34.70万辆,环比增长5.24%,同比增长8.20%。

乘用车增长稳健,商用车持续向好。

行业呈现持续复苏态势。

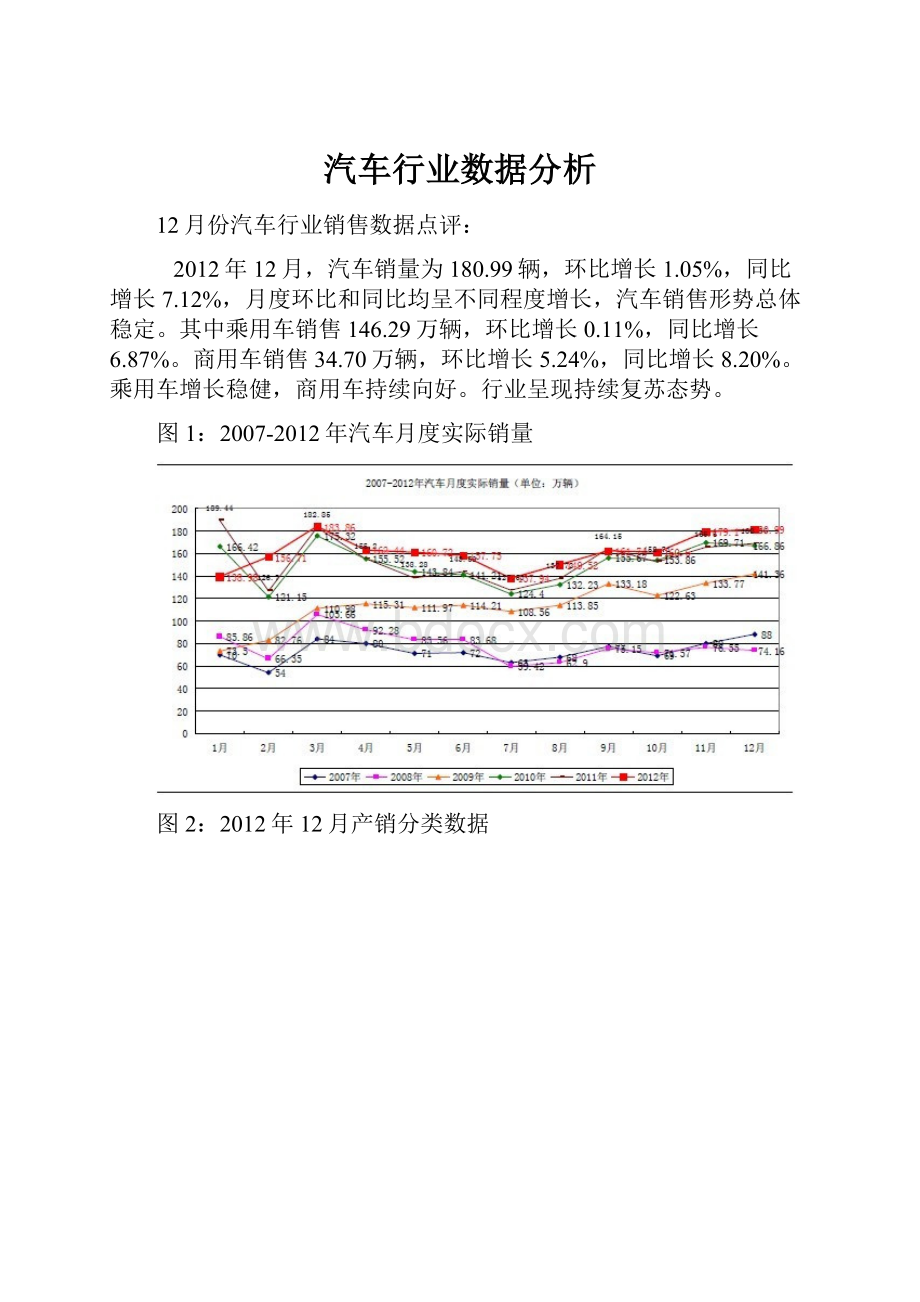

图1:

2007-2012年汽车月度实际销量

图2:

2012年12月产销分类数据

乘用车中,轿车销量99.78万辆,环比下降1.56%,同比增长5.23%;MPV销量4.12万辆,环比下降3.62%,同比下降7.96%;SUV销量为20.71万辆,环比增长9.49%,同比增长19.35%;微客销量21.68万辆,环比增长10.26%,同比增长7.13%。

市场表现最为亮眼的仍是SUV。

目前国内汽车市场呈现明显的二元化趋势:

一方面首辆车市场增幅可观;一方面是消费升级需求强烈。

过去购买5-10万元首辆车的消费者,开始了消费升级,这些消费者大多选择购买SUV。

所以预计未来几年SUV市场仍值得密切关注。

图3:

2007-2012年乘用车月度实际销量

12月份自主品牌和日系车的走势:

一、中汽协首次将“自主品牌”改称为“中国品牌”。

中汽协的解释是:

根据WTO规则,有产品生产地所属规则,所以改称为中国品牌,改的符合规则,顺理成章且比较清晰。

二、12月,中国品牌乘用车共销售68.86万辆,环比增长7.83%,同比增长16.93%,市场占有率为47.07%,比上月增长3.37个百分点,比上年同期增长4.05个百分点,其中中国品牌轿车共销售34.49万辆,环比增长6.62%,同比增长22.71%,占轿车销售总量的34.56%,占有率比上月增长3.25个百分点,比上年同期增长4.93个百分点。

中国品牌的市场竞争力持续提升。

三、日系乘用车本月销量为21.73万辆,环比增长27.64%,同比下降25.86%,占乘用车销售总量的14.85%,比上月提升3.20个百分点,比上年同期下降6.56个百分点。

预计目前中日钓鱼岛问题仍在持续发酵,日系车市场表现仍不容乐观。

据统计,2012年12月,销量排名前十位的SUV品牌依次为:

哈弗、本田CRV、IX35、瑞虎、智跑、S6、逍客、Q5、胜达和途胜,分别销售3.13万辆、1.90

万辆、1.39万辆、0.85万辆、0.81万辆、0.81万辆、0.76万辆、0.71万辆、0.70万辆和0.68万辆。

12月,上述十个品牌共销售11.74万辆,占SUV销售总量的56.69%。

1-12月,销量排名前十的SUV品牌依次是:

哈弗28.12万辆、途观17.31万辆、本田CRV16.90万辆、IX3510.82万辆、逍客10.51万辆、瑞虎10.40万辆、RAV49.82万辆、Q59.02万辆、S68.69万辆、智跑7.6万辆。

上述十个品牌累计销售129.19万辆,占SUV销售总量的64.58%。

图4:

2010-2012年乘用车自主品牌继续表现稳定

商用车中,客车销量4.42万辆,环比增长12.69%,同比增长12.12%,销量继续保持增长。

受城镇化趋势和私人汽车保有量增加因素的影响,客车需求将持续增长。

10月10日国务院常务会议要求各城市优先发展公共交通的政策导向,也将助力客车需求的增长。

图5:

2007-2012年商用车月度实际销量

自年初以来,受宏观经济趋势下行的影响,货车需求明显不足,销量持续同比下降。

三季度货车销量与2011年同期持平或微幅增长的态势,10月份,货车销量21.54万辆,环比增长2.61%,同比增长6.12%,当月回到销量增长的轨道;11月货车销量23.06万辆,环比增长7.07%,同比增长11.35%;环比同比增幅有所扩大;12月货车销量24.23万辆,环比增长4.18%,同比增长12.34%。

2012年1-12月汽车行业销售数据点评:

1-12月,汽车销量为1930.64万辆,同比增长4.33%,比1-11月提升0.30个百分点。

其中乘用车销售1549.52万辆,同比增长7.07%;商用车销量381.12万辆,同比下降5.49%。

乘用车中,轿车销量为1074.47万辆,同比增长6.15%,MPV销量49.34万辆,同比下降0.87%,SUV销量为200.04万辆,同比增长25.50%(比1-11月增幅又下降0.76个百分点),微客销量为225.67万辆,同比下降0.07%。

商用车中,客车销量42.56万辆,同比增长5.51%,货车销量265.34万辆,同比下降1.80%,半挂牵引车销售19.06万辆,同比下降25.98%;货车非完整车辆销量45.98万辆,同比下降21.45%。

图6:

2012年分车型前十家生产企业销量排名(单位:

万辆、%)

据了解,2014年11月,汽车产销双双超过200万辆,月度产销基本保持较快增长。

2014年1~11月,我国汽车产销超过2100万辆,同比分别增长7.2%和6.1%。

一、11月汽车产业整体保持平稳增长

据中国汽车工业协会统计,11月全国汽车产销分别为216.07万辆和209.09万辆,产销同比分别增长1.2%和2.3%;产销环比分别增长5.7%和5.2%。

1~11月,汽车产销分别为2143.05万辆和2107.91万辆,同比累计增长7.2%和6.1%,产销增幅较去年同期分别下降7.14和7.43个百分点。

(一)乘用车市场整体保持增长,轿车市场低迷,SUV同比增长超过37%

11月,乘用车生产183.46万辆,同比增长2.9%,环比增长4.4%;销售177.53万辆,同比增长4.7%,环比增长3.9%。

其中,轿车销售107.43万辆,同比下降4.7%;MPV销售20.08万辆,同比增长42.9%;SUV销售41.46万辆,同比增长37.6%;交叉型乘用车销售8.56万辆,同比下降32.5%。

1~11月,乘用车产销分别为1797.83万辆和1763.97万辆,同比增长10.3%和9.2%。

其中,轿车销售1111.38万辆,同比增长2.6%;MPV销售169.98万辆,同比增长48.7%;SUV销售358.64万辆,同比增长34.1%;交叉型乘用车销售123.97万辆,同比下降17.4%。

1.1.6升及以下排量乘用车销量同比增速高于乘用车市场5.54个百分点

11月,1.6升及以下乘用车销售120.7万辆,占乘用车销售市场的67.99%,比上月提高1.19个百分点,比上年同期提高3.44个百分点;销量同比增长10.24%,环比增长5.73%,同比增速高于乘用车市场5.54个百分点。

1~11月,1.6升及以下乘用车销售1178.22万辆,占乘用车销售市场的66.79%,市场占有率同比提高0.13%;销量同比增长9.35%,增速同比低于乘用车市场0.15个百分点。

2.自主品牌乘用车市场份额连续四个月回升,SUV同比增长77.81%

11月,自主品牌乘用车销售72.60万辆,同比增长5.47%,占乘用车销售市场的40.90%,占有率较去年同期提高0.31个百分点;其中,自主品牌轿车共销售25.41万辆,同比下降22.39%,占轿车销售总量的23.65%,占有率较去年同期下降5.38个百分点;自主品牌SUV共销售20.84万辆,同比增长77.81%,占SUV销售总量的50.27%,占有率同比增长11.36%。

1~11月,自主品牌乘用车共销售672.49万辆,同比增长3.71%,占乘用车市场的38.12%,占有率较去年下降2.02个百分点;其中,自主品牌轿车共销售244.51万辆,同比下降17.34%;占轿车销售总量的22%,占有率较去年同期下降5.3个百分点;自主品牌SUV共销售158.33万辆,同比增长45.24%,占SUV销售总量的44.15%,占有率同比增长3.38%。

(二)11月商用车销量同比下降7.1%

11月,商用车生产32.61万辆,同比下降7.1%,环比增长13.9%;销售31.56万辆,同比下降9.2%,环比增长13.3%。

1~11月,商用车产销分别为345.22万辆和343.94万辆,同比分别下降6.4%和7.3%。

二、11月新能源汽车产量同比增长10倍

根据机动车整车出厂合格证统计,2014年11月,我国新能源汽车生产9728辆,同比增长10倍。

其中,纯电动乘用车生产3640辆,插电式混合动力乘用车生产2469辆;纯电动商用车生产1640辆,插电式混合动力商用车生产1977辆。

列入《免征车辆购置税的新能源汽车车型目录》前两批的新能源汽车生产7932辆,占11月产量的81.5%。

2014年1~11月,新能源汽车累计生产5.67万辆,同比增长5倍。

其中,纯电动乘用车生产2.58万辆,同比增长近7倍,插电式混合动力乘用车生产1.36万辆,同比增长近25倍,燃料电池乘用车生产6辆;纯电动商用车生产7363辆,同比增长188%,插电式混合动力商用车生产9949辆,同比增长245%。

三、1.6升及以下节能环保乘用车市场快速增长

据机动车整车出厂合格证统计,列入《节能产品惠民工程节能环保汽车(1.6升及以下乘用车)推广目录》(第一批)的163款车型中,11月量产车型有90款,共生产15.36万辆,与10月份相比增长了23.27%。

四、汽车行业重点企业经济运行指标增速保持平稳增长

据中国汽车工业协会统计,1~10月,17家汽车行业重点企业集团完成工业总产值2.26万亿元,同比增长12.1%;累计完成营业收入2.53万亿元,同比增长11.1%;完成利税总额4477.24亿元,同比增长10.3%。

五、10月汽车进出口差额进一步拉大

据海关统计口径,2014年10月,汽车整车进口12.14万辆,同比增长12.7%,进口金额50.44亿美元,同比增长7.3%;汽车整车出口7.65万辆,同比增长12.7%,出口金额10.98亿美元,同比增长9.5%。

2014年1~10月,累计整车进口118.76万辆,同比增长24.5%,累计进口金额507.19亿美元,同比增长29.5%;累计整车出口76.82万辆,同比下降1.7%,累计出口金额109.40亿美元,同比增长4.2%。

一、2014年汽车走势评述

1、7月市场走势回顾

7月全国狭义乘用车总体批发126.69万台,7月批发较去年同期同比增长9.8%,7月零售较去年同期同比增长12.5%;7月批发环比上月增长-12.5%,7月零售环比上月增长-8.3%;7月出口较去年同期同比增长-25.4%;7月厂家产销率91%,7月渠道批零率98%;14年1-7月生产累计增幅15.8%,14年1-7月厂家批发销售累计增幅13.9%。

从显示各月销量及波动的折线图看,今年市场销量波动幅度比去年小,但符合乘用车市场波动规律,因此销量环比下降是正常的。

本月有较多厂家放高温假,但厂家的产能大、库存多不会影响销量。

国家取消一般公务用车的政策,进一步加速了公务员购私车,但对自主品牌汽车市场不利。

本月一系列新能源汽车优惠政策,对自主品牌企业有利,因为自主品牌企业在研发新能源汽车的方面比合资企业领先。

7月初世界杯进入高潮,对市场销量影响最大;新能源汽车免购置税公布过早,用户平均可省1万多元,在7、8月份想买新能源汽车的部分用户会持币待购。

这一切均决定了7月份乘用车市场同比增长率比6月份低的较多。

乘联会统计的经销商库存总量微减。

。

1.1市场总体运行情况

A.7月车市结构性高增长

7月狭义乘用车国内零售较弱,同比增速达到13%,环比降8%。

其中增长最强的是MPV,同比增长60%,其主要原因也是A0级MPV的新品贡献体现的较充分,形成新的市场热点。

而轿车市场的增速为5%,且环比下滑达10%,这也是私人车市降温的体现。

我们在月初预计7月国内零售127万台,环比降6%,同比增15%。

目前看稍低于预期。

首先是上月半年末的经销商冲刺零售和批发力度较大,7月的限购传闻降温,而新品上市带来相关车型的走势放缓,车市处于蓄势期。

本月相对预期丢失额的两个点增速主要是轿车增速偏低,其中的A级轿车零售增速5%,较1-7月的8%增速慢3个点,直接拖累车市零售,这其中的本田、通用和福特、长城的A级轿车增速都偏低。

这其中有月度波动因素的干扰。

7月厂家销量增速仅有10%,大幅低于预期,这是多种因素的组合影响。

首先是6月的月末冲击较猛,导致7月的批发增长乏力。

其次是日系的新品上市导致竞品应对市场变化的暂时等待观望。

这也是从A级轿车的增速放缓体现。

7月A级轿车增速2%,远低于9%的年度水平,原因是日系的批发陷入停顿,广丰新雷凌销量低,本田和日产观望等待市场反应,而福克斯等也见顶回落调整,凯越和科鲁兹等也是销量放缓,毕竟丰田的卡罗拉和雷凌是世界领军车企的领军车型,其他A级轿车不得不看待这双车战略的效果。

而见招拆招是必然的选择,促销已经大幅加剧,后面各厂家必然在A级车加大促销力度。

消费者也不会太傻,等待丰田新车上市后的市场新秩序建立,等待也是消费者的最佳选择。

B.1-7月的车市季节角度狭义乘用车增长较高

14年1-7月的零售增速是15%,属于近期增速较正常的。

其中1-2月的车市增速不高,但3-5月的增速达到16%,6-7月的增速放缓。

车市靠3-5月的增量贡献度较大,6-7月的增速基数不高,但增长依旧乏力。

8-12月的增量面临连续两年的高基数的影响。

。

C.7月车市零售走势不强

13年6月的车市零售增长呈现月初较弱,月末走势拉升体现半年末走势特征。

而7月车市的月末增长乏力,不仅环比6月的月末走势不强,而且相对于13年7月的月末增长态势也是不明显。

D.7月车市批发强势增长

13年7月的狭义乘用车厂家的出货速度相对较异常,前2周的销量相对低迷,最后一周的销量也没有拉升,没有出现去年类似的月末冲刺,这也是6月月末冲刺较猛,7月处低迷,而12年的7月的月末走势较强,13年7月是月初走势较强,14年7月增速是月初与月末均较弱。

E.7月德系和法系厂家销量较好

7月各车系零售同比销量增速差距较大,欧系强,美日韩较差,这也是基本符合预期的。

7月零售环比和同比表现最强的是法系和德系,日韩系的零售环比表现也不错。

但自主品牌的零售同比表现已经改善。

而批发的表现也是德系和法系环比6月批发表现较好,而自主和韩系的环比批发表现较低。

日系的7月批发出现环比下降的异常现象,这是其内部调整的结果。

13年1-8月的日系销量仍处于弱于2011年前的低位水平,而到9月开始因为新车等的促进而销量暴增。

由于13年4季度的强势拉升,因此14年初的日系出现起步低迷的现象。

14年4-6月的日系产销调整逐步完成,7月的日系出现销量暴跌这是新品带来的竞品被迫调整。

F.厂家库存压力山大、渠道库存压力缓解

历年7月都是库存增长的局面,但今年的厂家库存增长较快。

今年7月的厂家库存增12万台,经销商库存降1万台,这也是7月厂家调整产销节奏,减少批发进度,控制渠道产品结构。

今年7月厂家库存增长力度强于前几年,2-7月的连续增库存状态说明市场的供给较充裕,但厂家没有给经销商太大压力,今年的经销商压力不大,这也是近几年7月少有的经销商降库存现象。

从库存指数看,今年的厂家库存达到0.78个月的销量,库存增长较快,且今年的厂家库存深度高于前两年水平。

经销商库存突破1.8个月水平,但较前两年仍是偏低的。

7月的厂家库存压力较大,这主要是日系和美系、及自主的厂家库存增长较大。

尤其是日系的库存增长超预期的大,7月的日系厂家库存增长近9天。

这也预示这日系需要充分的调整才能化解厂家库存压力。

G.轿车两厢需求回暖

前几年轿车市场的两厢车型占比持续下降,但14年开始的两厢市场走强。

14年达到18%,7月回升到到17.6%,超强于13年7月表现。

从年度看,13年的两厢车型占比降至17.8%,而12年年均是20%,11年是21%,这样的两厢持续下降趋势趋势体现了入门级小车的车身式样多样化趋势。

小型MPV类微客的载客需求发展较快,小型SUV也是快速崛起,这都对两厢轿车的影响也是较大的。

14年的两厢车受到大城市增长的促进,年轻人对两箱车的认同增长,部分厂家考虑对两厢车单独品类,实现独立发展,这进一步促进两厢车的走强,近期的起亚K3S、昕弈、瑞奕等推出也是两厢走强的标志。

加之飞度、雅力士等的竞争激烈,启辰R30的低价入市,小车市场的竞争逐步激化。

7、整车企业经济运行态势分化

由于国家统计局的行业经济运行的总体数据发布要晚一个多月,因此我们本月只能进行隔月的月度跟踪汽车整车总体运行状态。

国家统计局统计的13年1-12月的主营业务收入30057亿元,增长20%,而成本增长18.8%,生产运营处于较好水平。

14年年1-6月的整车厂家运行状态较好,销售收入增长14%,成本增长12%,利润增速达到30%。

总体看汽车整车行业的利润表现仍是较好状态。

汽车行业:

行业增长符合季节性规律

9月日系车销量下滑拉低乘用车销量增速8个百分点,剔除该因素影响,汽车市场销量走势符合季节性规律。

9月汽车销量环比增长8.2%,乘用车销量环比增长7.9%。

但是日系车全面下滑和去年同期高基数导致9月销量出现今年2月份以来的首次同比下降。

9月乘用车销量同比下降0.3%,其中,日系车销量同比下降41%,拉低乘用车销量增速8个百分点。

德韩美系和自主品牌受益于日系车销量转移,日系车销量恢复要看钓鱼岛事件的进展情况。

9月除日系以外的乘用车销量同比增长9.5%,除季节性增长外,该增速部分来自于日系车的销量转移。

9月自主品牌乘用车市场份额环比、同比提高。

1-9月日系乘用车市场份额下降0.8个百分点,德系上升最为明显。

9月份经销商库存压力继续下降,价格降幅收窄,未来两个月预计库存与车价均步入良性循环通道。

8月经销商库存降至1.65,9月在节假日带动和优惠促销的推动下,经销商库存处于继续下降过程中。

而日系车大量减产也带来供给减少,有利于缓和经销商库存压力。

而从价格方面看,9月汽车价格环比略有下降,但降幅收窄。

日系车整体盈利能力非常弱,价格继续下降空间有限,这有利于保持乘用车市场整体价格的稳定。

前三季度重卡销量同比下降31%,预计四季度重卡需求难有起色,重卡市场好转仍待投资需求恢复。

未来可能推出的汽车下乡政策对重卡的提振作用不宜期待过高。

机动车安全新标准和校车提前采购导致9月客车销量同比、环比下降,四季度校车对客车销量的拉动作用降低。

10月10日,国务院研究确定城市优先发展公共交通,预计公交客车将成为拉动传统客车销量增长的主要动力之一。