高级财务管理计算.docx

《高级财务管理计算.docx》由会员分享,可在线阅读,更多相关《高级财务管理计算.docx(40页珍藏版)》请在冰豆网上搜索。

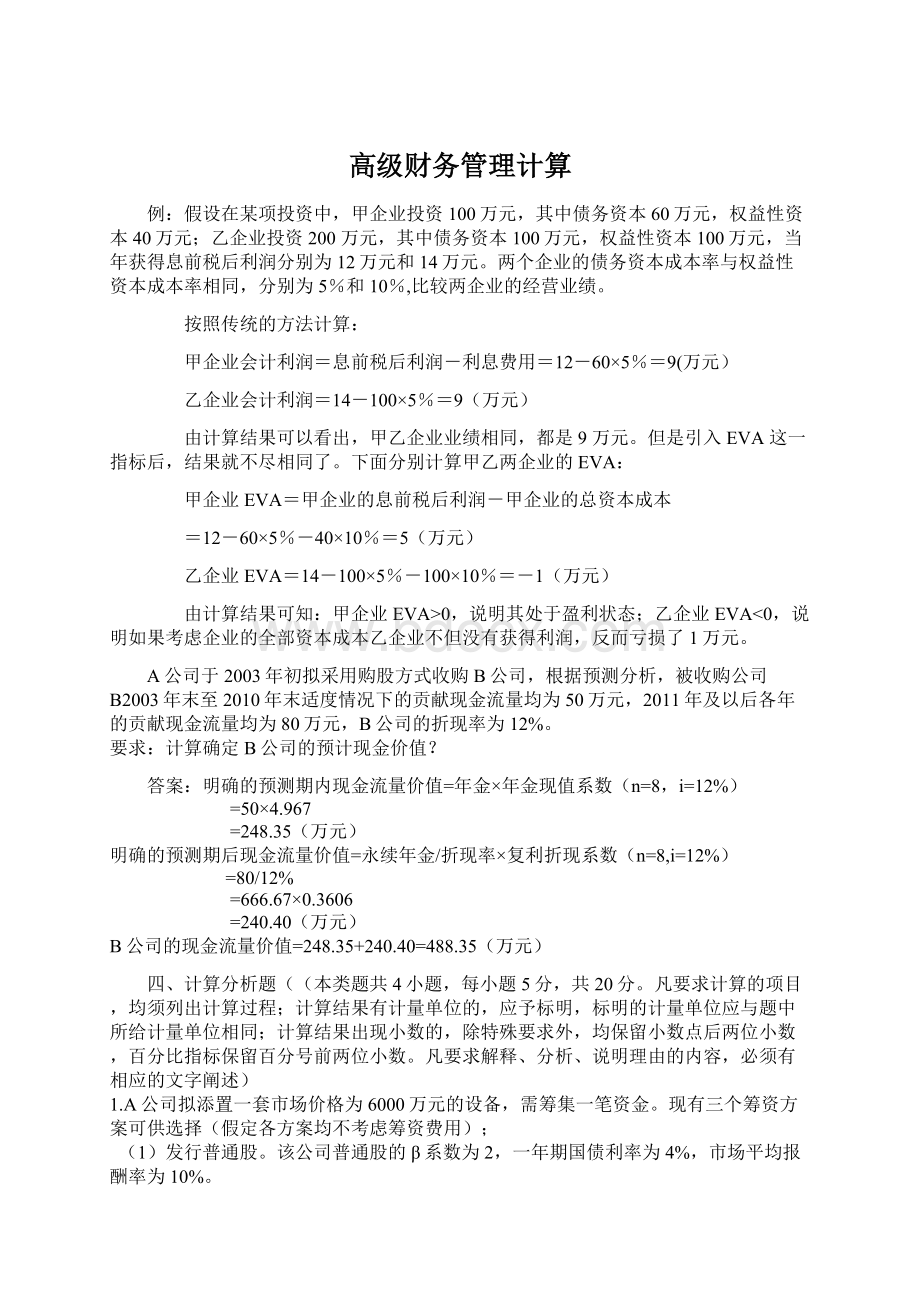

高级财务管理计算

例:

假设在某项投资中,甲企业投资100万元,其中债务资本60万元,权益性资本40万元;乙企业投资200万元,其中债务资本100万元,权益性资本100万元,当年获得息前税后利润分别为12万元和14万元。

两个企业的债务资本成本率与权益性资本成本率相同,分别为5%和10%,比较两企业的经营业绩。

按照传统的方法计算:

甲企业会计利润=息前税后利润-利息费用=12-60×5%=9(万元)

乙企业会计利润=14-100×5%=9(万元)

由计算结果可以看出,甲乙企业业绩相同,都是9万元。

但是引入EVA这一指标后,结果就不尽相同了。

下面分别计算甲乙两企业的EVA:

甲企业EVA=甲企业的息前税后利润-甲企业的总资本成本

=12-60×5%-40×10%=5(万元)

乙企业EVA=14-100×5%-100×10%=-1(万元)

由计算结果可知:

甲企业EVA>0,说明其处于盈利状态;乙企业EVA<0,说明如果考虑企业的全部资本成本乙企业不但没有获得利润,反而亏损了1万元。

A公司于2003年初拟采用购股方式收购B公司,根据预测分析,被收购公司B2003年末至2010年末适度情况下的贡献现金流量均为50万元,2011年及以后各年的贡献现金流量均为80万元,B公司的折现率为12%。

要求:

计算确定B公司的预计现金价值?

答案:

明确的预测期内现金流量价值=年金×年金现值系数(n=8,i=12%)

=50×4.967

=248.35(万元)

明确的预测期后现金流量价值=永续年金/折现率×复利折现系数(n=8,i=12%)

=80/12%

=666.67×0.3606

=240.40(万元)

B公司的现金流量价值=248.35+240.40=488.35(万元)

四、计算分析题((本类题共4小题,每小题5分,共20分。

凡要求计算的项目,均须列出计算过程;计算结果有计量单位的,应予标明,标明的计量单位应与题中所给计量单位相同;计算结果出现小数的,除特殊要求外,均保留小数点后两位小数,百分比指标保留百分号前两位小数。

凡要求解释、分析、说明理由的内容,必须有相应的文字阐述)

1.A公司拟添置一套市场价格为6000万元的设备,需筹集一笔资金。

现有三个筹资方案可供选择(假定各方案均不考虑筹资费用);

(1)发行普通股。

该公司普通股的β系数为2,一年期国债利率为4%,市场平均报酬率为10%。

(2)发行债券。

该债券期限10年,票面利率8%,按面值发行。

公司适用的所得税税率为25%。

(3)融资租赁。

该项租赁租期6年,每年租金1400万元,期满租赁资产残值为零。

附:

时间价值系数表。

K (P/F,K,6) (P/A,K,6)

10% 0.5645 4.3553

12% 0.5066 4.1114

要求:

(1)利用资本资产定价模型计算普通股资本成本。

(2)利用非折现模式(即一般模式)计算债券资本成本。

(3)利用折现模式计算融资租赁资本成本。

(4)根据以上计算结果,为A公司选择筹资方案。

【答案】

(1)普通股资本成本=4%+2×(10%-4%)=16%

(2)债券资本成本=8%×(1-25%)=6%

(3)6000=1400×(P/A,Kb,6)

(P/A,Kb,6)=4.2857

因为,(P/A,10%,6)=4.3553,(P/A,12%,6)=4.1114

Kb=10%+[(4.3553-4.2857)/(4.3553-4.1114)]×(12%-10%)=10.57%

2.B公司是一家制造类企业,产品的变动成本率为60%,一直采用赊销方式销售产品,信用条件为N/60。

如果继续采用N/60的信用条件,预计2011年赊销收入净额为1000万元,坏账损失为20万元,收账费用为12万元。

为扩大产品的销售量,B公司拟将信用条件变更为N/90。

在其他条件不变的情况下,预计2011年赊销收入净额为1100万元,坏账损失为25万元,收账费用为15万元。

假定等风险投资最低报酬率为10%,一年按360天计算,所有客户均于信用期满付款。

要求:

(1)计算信用条件改变后B公司收益的增加额。

(2)计算信用条件改变后B公司应收账款成本增加额。

(3)为B公司做出是否应改变信用条件的决策并说明理由。

【答案】

(1)增加收益=(1100-1000)×(1-60%)=40

(2)增加应计利息=1100/360×90×60%×10%-1000/360×60×60%×10%=6.5

增加坏账损失=25-20=5

增加收账费用=15-12=3

(3)增加的税前损益=40-6.5-5-3=25.5

3.D公司为一家上市公司,已公布的公司2010年财务报告显示,该公司2010年净资产收益率为4.8%,较2009年大幅降低,引起了市场各方的广泛关注。

为此,某财务分析师详细搜集了D公司2009年和2010年的有关财务指票,如表1所示:

表1

相关财务指标

项目

2009年

2010年

销售净利率

12

8%

总资产周转率(次数)

0.6

0.3

权益乘数

1.8

2

要求:

(1)计算D公司2009年净资产收益率。

(2)计算D公司2010年2009年净资产收益率的差异。

(3)利用因素分析法依次测算销售净利率、总资产周转率和权益乘数的变动时D公司2010年净资产收益率下降的影响。

【答案】

(1)2009年净资产收益率=12%×0.6×1.8=12.96%

(2)差异=12.96%-4.8%=8.16%

(3)销售净利率的影响:

(8%-12%)×0.6×1.8=-4.32%

总资产周转率的影响:

8%×(0.3-0.6)×1.8=-4.32%

权益乘数的影响:

8%×0.3×(2-1.8)=0.48%

4.为适应技术进步、产品更新换代较快的形势,C公司于2009年年初购置了一台生产设置,购置成本为4000万元,预计使用年限为8年,预计净残值率为5%。

经各务机关批准,该公司采用年数总和法计提折旧。

C公司适用的所税税率为25%。

2010年C公司当年亏损2600万元。

经长会计师预测,C公司2011年~2016年各年末扣除折旧的税前利润均为900万元。

为此他建议,C公司应从2011年开始变更折旧办法,使用直线法(即年限平均法)替代年数总和法,以减少企业所得税负担,对企业更有利。

在年数总和法和直线法下,2011~2016年各年的折掉顾及税前利润的数据分别如表2和表3所示:

表2

年数总和法下的年折旧额及税前利润

单位:

万元

年度

2011

2012

2013

2014

2015

2016

年折旧额

633.33

527.78

422.22

316.67

211.11

105.56

税前利润

266.67

372.22

477.78

583.33

688.89

794.44

表3

直线法下的年折旧额及税前利润

单位:

万元

年度

2011

2012

2013

2014

2015

2016

年折旧额

369.44

369.44

369.44

369.44

369.44

369.44

税前利润

530.56

530.56

530.56

530.56

530.56

530.56

要求:

(1)分别计算C公司按年数总和法和直线法计提折旧情况下2011~2016年应缴纳的所得税总额。

(2)根据上述计算结果,判断C公司是否应接受张会计师的建议(不考虑资金时间价值)。

(3)为避免可能面临的税务风险,C公司变更折旧方法之前应履行什么手续?

【答案】

(1)年数总和法

年度

2011

2012

2013

2014

2015

2016

年折旧额

633.33

527.78

422.22

316.67

211.11

105.56

税前利润

266.67

372.22

477.78

583.33

688.89

794.44

弥补亏损后的应纳税所得额

-2333.33

-1961.11

-1483.33

-900

-211.11

应交所得税

0

0

0

0

0

794.44*25%

=198.61

应缴纳的所得税总额=794.44×25%=198.61

直线法

年度

2011

2012

2013

2014

2015

2016

税前利润

530.56

530.56

530.56

530.56

530.56

530.56

弥补亏损后的应纳税所得额

-2069.44

-1538.88

-1008.32

-477.76

52.8

530.56

应交所得税

0

0

0

0

52.8*25%=13.2

132.64

应缴纳的所得税总额=52.8×25%+530.56×25%=145.84

(2)根据上一问计算结果,变更为直线法的情况下缴纳的所得税更少,所以应接受张会计师的建议。

(3)提前向税务机关申请。

五、综合题(本类题共2小题,第一小题10分,第二小题15分,共25分。

凡要求计算的项目,均须列出计算过程:

计算结果又计量单位的,应予标明,标明的计量单位应与题中所给计量单位相同:

计算结果出现小数的,除特殊要求外,均保留小数点后两位小数,百分比指标保留百分号前两位小数。

凡要求解释;分析;说明理由的内容,必须有相应的文字阐述)

1:

E公司只产销一种甲产品,甲产品只消耗乙材料。

2010年第4季度按定期预算法编制2011年的企业预算,部分预算资料如下:

资料一:

乙材料2011年年初的预计结存量为2000千克,各季度末乙材料的预计结存量数据如表4所示:

表4:

2011年各季度末乙材料预计结存量

季度

1

2

3

4

乙材料(千克)

1000

1200

1200

1300

每季度乙材料的购货款于当季支付40%,剩余60%于下一个季度支付;2011年年初的预计应付账款余额为80000元。

该公司2011年度乙材料的采购预算如表5所示:

表5

项目

第一季度

第二季度

第三季度

第四季度

全年

预计甲产品量(件)

3200

3200

3600

4000

14000

材料定额单耗(千克/件)

5

*

*

*

*

预计生产需要量(千克)

*

16000

*

*

70000

加:

期末结存量(千克)

*

*

*

*

*

预计需要量合计(千克)

17000

(A)

19200

21300

(B)

减:

期初结存量(千克)

*

1000

(C)

*

*

预计材料采购量(千克)

(D)

*

*

20100

(E)

材料计划单价(元/千克)

10

*

*