桂冠上的福耀玻璃是如何福耀全球的.docx

《桂冠上的福耀玻璃是如何福耀全球的.docx》由会员分享,可在线阅读,更多相关《桂冠上的福耀玻璃是如何福耀全球的.docx(13页珍藏版)》请在冰豆网上搜索。

桂冠上的福耀玻璃是如何福耀全球的

桂冠上的福耀玻璃,曹德旺是如何福耀全球的

我们正在讲解《积极型资产配置指南》这本书,主要讲了我们怎么利用周期性,用什么方式来合理的配置资产。

规避不必要的风险,欢迎持续关注。

行业分析

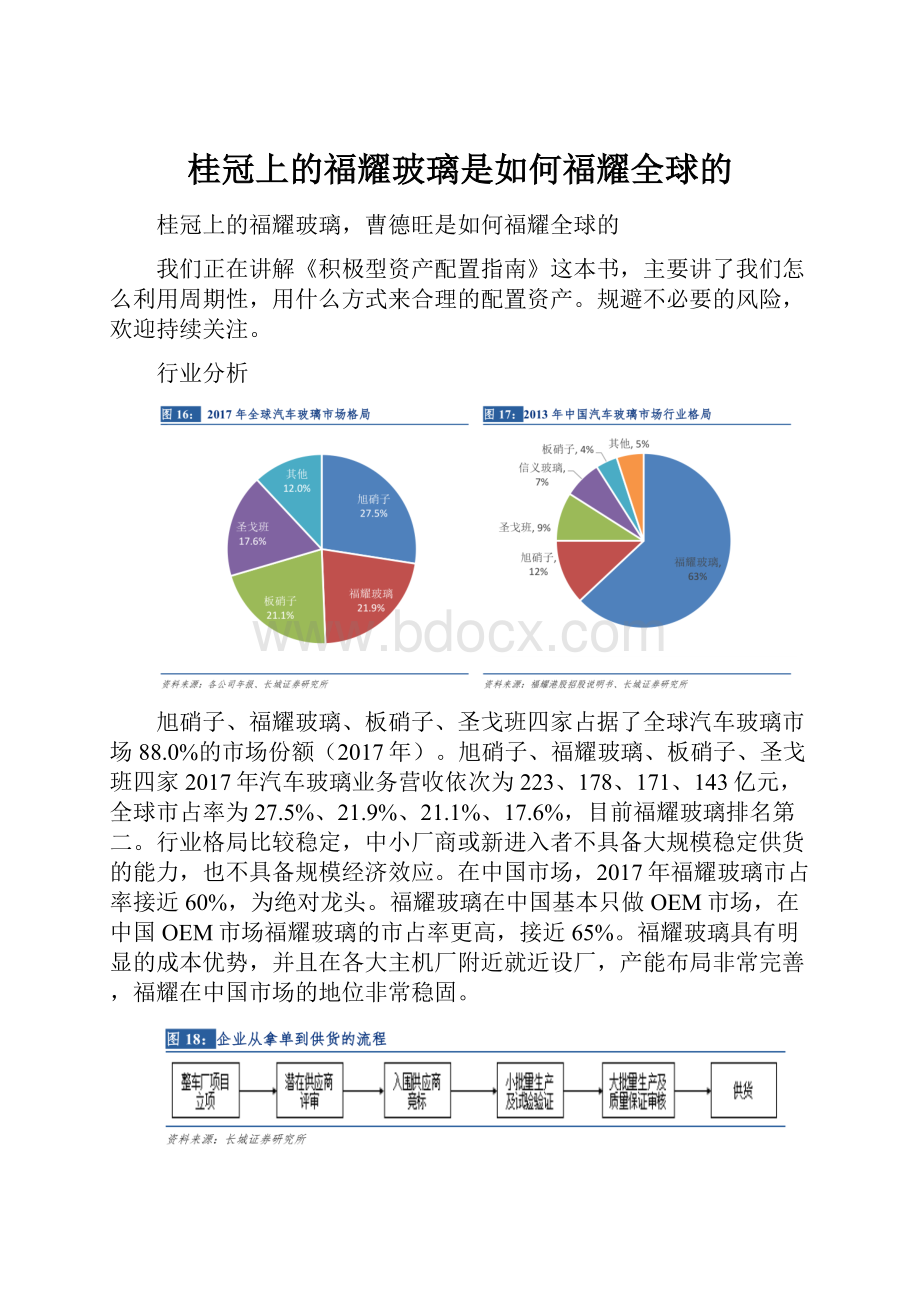

旭硝子、福耀玻璃、板硝子、圣戈班四家占据了全球汽车玻璃市场88.0%的市场份额(2017年)。

旭硝子、福耀玻璃、板硝子、圣戈班四家2017年汽车玻璃业务营收依次为223、178、171、143亿元,全球市占率为27.5%、21.9%、21.1%、17.6%,目前福耀玻璃排名第二。

行业格局比较稳定,中小厂商或新进入者不具备大规模稳定供货的能力,也不具备规模经济效应。

在中国市场,2017年福耀玻璃市占率接近60%,为绝对龙头。

福耀玻璃在中国基本只做OEM市场,在中国OEM市场福耀玻璃的市占率更高,接近65%。

福耀玻璃具有明显的成本优势,并且在各大主机厂附近就近设厂,产能布局非常完善,福耀在中国市场的地位非常稳固。

汽车玻璃行业进入壁垒较高,①属于重资产行业,资金壁垒较高。

②产品认证严格,并且从拿单到产品量产供货的周期较长。

③生产网络广,需要就近设厂。

④产品不断升级换代,对研发能力要求高。

汽车玻璃巨头为了保证浮法玻璃的供应稳定性、产品质量、产品一致性以及降低生产成本,都倾向于自己生产浮法玻璃。

而浮法玻璃的主要原材料纯碱为标准化学品,福耀、板硝子、圣戈班都是外购,旭硝子本身化学品业务有生产纯碱。

根据伟巴斯特(全球最大的汽车天窗制造商)公布18年中国汽车天窗消费者调研报告,从天窗的占有率来看,拥有天窗的受访用户占比为68%,有73%的受访用户购车时比较在意车型是否装备天窗,这也验证了用户对天窗有很高的需求度。

对比2015年的调研结果,未来换车时考虑有天窗车型的用户增加了2%,达到90%。

针对现有天窗车主,未来换车有94%可能性仍然会考虑天窗车型,而针对无天窗车主,依然有81%受访者会考虑将来购买带天窗车型。

消费者对汽车舒适性、安全性、娱乐性、美观性的需求日渐提升,同时整车厂为了实现差异化竞争吸引消费者,汽车玻璃作为外观件、功能件、安全件,功能性玻璃的渗透率持续提升,汽车玻璃附加功能的种类也越来越多样化。

汽车玻璃单车价值量为600-700元,占汽车生产成本的比例不到1%,而其功能和外观又能被消费者直观的感受到,所以厂商原意在汽车玻璃上进行升级。

单车玻璃用量约为4平方米,如果玻璃的厚度每减小1mm,可使整车减重约10kg,每百公里油耗将降低约0.06升。

目前政府对汽车降低油耗的要求越来越严,整车厂迫于压力,对汽车玻璃轻量化需求也逐渐增强。

汽车零部件模块化、集成化生产成为行业趋势,模块化集成化可以帮助整车长优化其供应链、降低综合生产成本、加强质量控制。

模块化供应的趋势给汽车玻璃行业带来机会,汽车玻璃生产商将玻璃与天线、电子元件、包边条和加热线等附件进行集成,来提升汽车玻璃的附加值。

例如,包边玻璃、玻璃天线等产品就是这类产品的代表。

2017年中国汽车千人保有量为156辆,与欧美日等发达国家600-800的千人保有量相比,仍算是年轻的汽车市场。

公司简介

福耀玻璃是全球汽车玻璃巨头,国内市占率约60%,国内排名第一,全球市占率约22%,全球排名第二。

公司成立于1987年,公司产品得到全球顶级汽车制造企业及主要汽车厂商的认证和选用,包括宾利、奔驰、宝马、奥迪、通用、丰田、大众、福特、克莱斯勒等。

公司的安全舒适产品包括抬头显示玻璃、半钢化夹层玻璃、隔音玻璃、可加热玻璃、憎水玻璃等,智能控制产品包括调光玻璃、玻璃天线,节能环保产品包含隔热玻璃、太阳能玻璃、轻量化玻璃,美观时尚产品包括全景天窗、氛围灯玻璃、外饰件集成玻璃、平齐式玻璃等,集成总成产品包括汽车包边玻璃、滑动窗总成等。

公司主要产品为汽车玻璃,汽车玻璃产品收入占比超过95%,另外也生产浮法玻璃(汽车玻璃的主要原材料),主要用于自给,浮法玻璃自给率80%-90%。

汽车玻璃可以分成前挡玻璃、后档玻璃、门窗玻璃、后固定窗玻璃(三角玻璃)与天窗玻璃。

经营分析

公司浮法玻璃目前国内已投产产能为141.2万吨,17年公司浮法玻璃产量为114.2万吨,产能利用率为81%。

目前正在辽宁本溪新建45万吨/年的浮法玻璃工厂,预计18年年底投产,届时公司浮法玻璃总产能将达到186.2万吨。

公司的浮法玻璃自给率在80%-90%之间,之所以未完全自给,留一部分从外面采购,是为了在自己的浮法玻璃生产线停产检修的时候,有一个对外采购浮法玻璃的通道。

公司目前浮法玻璃的成本结构是纯碱占比为15%,硅砂6.5%,其他原辅材料占比为12%(浮法玻璃的其他原辅材料指芒硝、石灰石、长石、白云石等),天然气占比为32.7%(17年年报中披露浮法玻璃能源成本占比为32.7%,由于浮法玻璃加工中消耗的绝大部分能源为天然气,所以这里说天然气占比为32.7%),人工成本占比为9.8%,制造费用占比为24.1%。

福耀玻璃通过与杜邦、积水、伊士曼等国际巨头签订长期合同来保障PVB的供应以及确保其采购价格的稳定。

对于PVB采购量比较大的福耀玻璃而言,其采购价格比较稳定。

生产PVB的原材料主要为聚乙烯,聚乙烯价格基本保持平稳,15年以来单价基本上在8500-10000元/吨之间波动。

公司的浮法生产线的窑炉需要消耗大量的天然气,而福耀的浮法生产线主要分布在辽宁、福建、重庆等地,所以需要重点关注东北、华南、西南地区的工业天然气价格变动情况,从价格走势来看,16-18年天然气价格稳中有降。

中国目前电力供给端产能过剩,在宏观经济增速下滑的背景下,需求大幅增长的可能性基本为0,而动力煤的价格又在历史高位,中长期来看大幅上涨的可能性较小。

(电力主要成本为电煤,占总成本比例为70%)

目前纯碱价格处于近10年历史高位,主要是受到供给侧改革、环保政策趋严的影响。

纯碱的需求其实比较稳定。

纯碱的下游包括玻璃、无机盐、合成洗涤剂和氧化铝等,其中玻璃占比56%,其中玻璃消费包括建筑玻璃和汽车玻璃,建筑行业占玻璃需求的72%。

目前建筑行业和汽车行业景气度比较一般,纯碱需求端比较稳定。

公司持续的高研发投入有利于公司保持自身产品技术的先进性以及工艺、成本控制方面的优势。

福耀玻璃14年研发费用为5.2亿元,17年研发费用增长至8亿元,14-17年复合增速为15.7%。

福耀研发费用占营收之比也一直保持在4%以上,高于旭硝子的3%、板硝子的1.5%和圣戈班的1.1%。

公司的高端产品主要是包边玻璃及其他带有附加功能的玻璃,例如镀膜玻璃、抬头显示玻璃、夹丝加热玻璃、憎水玻璃等。

公司目前高端产品占比为33%,包边产品占比为20%左右,另外的13%主要是指镀膜玻璃、夹丝加热玻璃、抬头显示玻璃、憎水玻璃等。

一般而言,高端产品的售价比同等面积的没有附加功能的一般产品至少高出50%以上,例如一片普通前档的价格不到300元,但是具有加热功能的镀膜前档玻璃价格在1000元以上。

受益于汽车玻璃单车配套价值量的提升以及市占率的提升,福耀玻璃在国内的收入的增速将高于国内汽车销量增速。

2012-2017年国内汽车销量复合增速为8.4%,福耀玻璃国内收入复合增速为11.4%,高于国内汽车销量复合增速3个百分点。

2014年之前,福耀在美国主要是专注于AM市场,2014年开始在美国设厂,进军OEM市场。

福耀在美国设厂是受到美国本土的整车厂(通用、福特等)的邀请,订单是有保证的,订单逐渐从旭硝子、板硝子等公司转移到福耀这边。

目前福耀在美国的汽车玻璃生产线一期和二期已经完全投产,具备550万套产能,目前处于产能爬坡状态。

16年美国工厂销售90万套,亏损4161万美元,17年美国工厂销售200万套,对应的产能利用率为36%,但是17年已经实现盈亏平衡。

18年一季度美国工厂盈利830万美元,随着产能的持续爬坡,预计18年全年可实现盈利4000万美元左右。

财务分析

公司具有优秀的历史业绩,经受住了周期的考验,体现出零部件公司的成长魅力。

公司的净利润由于产能利用率的波动、原材料价格和汇率波动的影响,在少数年份出现负增长,但是1993-2017年的归母净利润年复合增速为17.6%,2010-2017年的年复合增速为15.6%。

公司毛利率近十年几乎都在40%以上,净利率稳定在15%以上(17年和18年Q1净利率下滑的重要原因为人民币升值导致公司账面出现大额汇兑损益以及美国产能正在爬坡)。

汽车玻璃行业格局清晰稳定,公司未来盈利能力的稳定性非常有保障。

公司自由现金流长期为正值,15年投入大量资本在美国建厂导致自由现金流减少较多。

净资产收益率稳定在16%以上,长期看能稳定在15%以上,对于这类偏周期性,偏资源类公司这样的收益率已经非常优秀。

资产负债比率不断降低到40%,重资产类企业这样的负债比较低位。

净利润增长大部分稳定在15%以上与净资产收益率相近。

去年的负增长收原材料,行业不景气的影响,并非公司质地出现问题。

估值分析

这类国际型大企业,虽然增长不是很亮眼,但是由于其国际化程度较高,所以风险系数低,持续性较强。

最重要是公司股息率在整个市场算非常高的。

去年负增长还是有2.6%左右股息率,其余基本上在5%以上。

对于这样的股息率我们在前面讲《积极型资产配置指南》这本书里讲到了股息率的神奇力量可以移步查看:

公司总诶增长率大概为15%,,股息率为5%,根据股息率收益公式:

A*[5%+(1+15%)^1*5%+…….+(1+15%)^n*5%]。

注:

A为投入本金,15%为净资产收益率,也可以是净利率增长率,5%为股息率。

当n=7左右结果等于A,就是七年收回本金,是实实在在到手的现金不是账面市值。

那些没动的股票市值就是市场白送你的。

根据PEG估值结合股息率因素,大概估值17倍较合理,2017年每股收益1.26元,大概价格为22左右。

历史最低PE为8倍,最低PB为1.8倍。

对应价格为11元和14元,最坏跌到14元。

往前有格力电器,老板电器,贵州茅台,苏宁易购等公司分析,可以关注浏览