初级会计分录.docx

《初级会计分录.docx》由会员分享,可在线阅读,更多相关《初级会计分录.docx(47页珍藏版)》请在冰豆网上搜索。

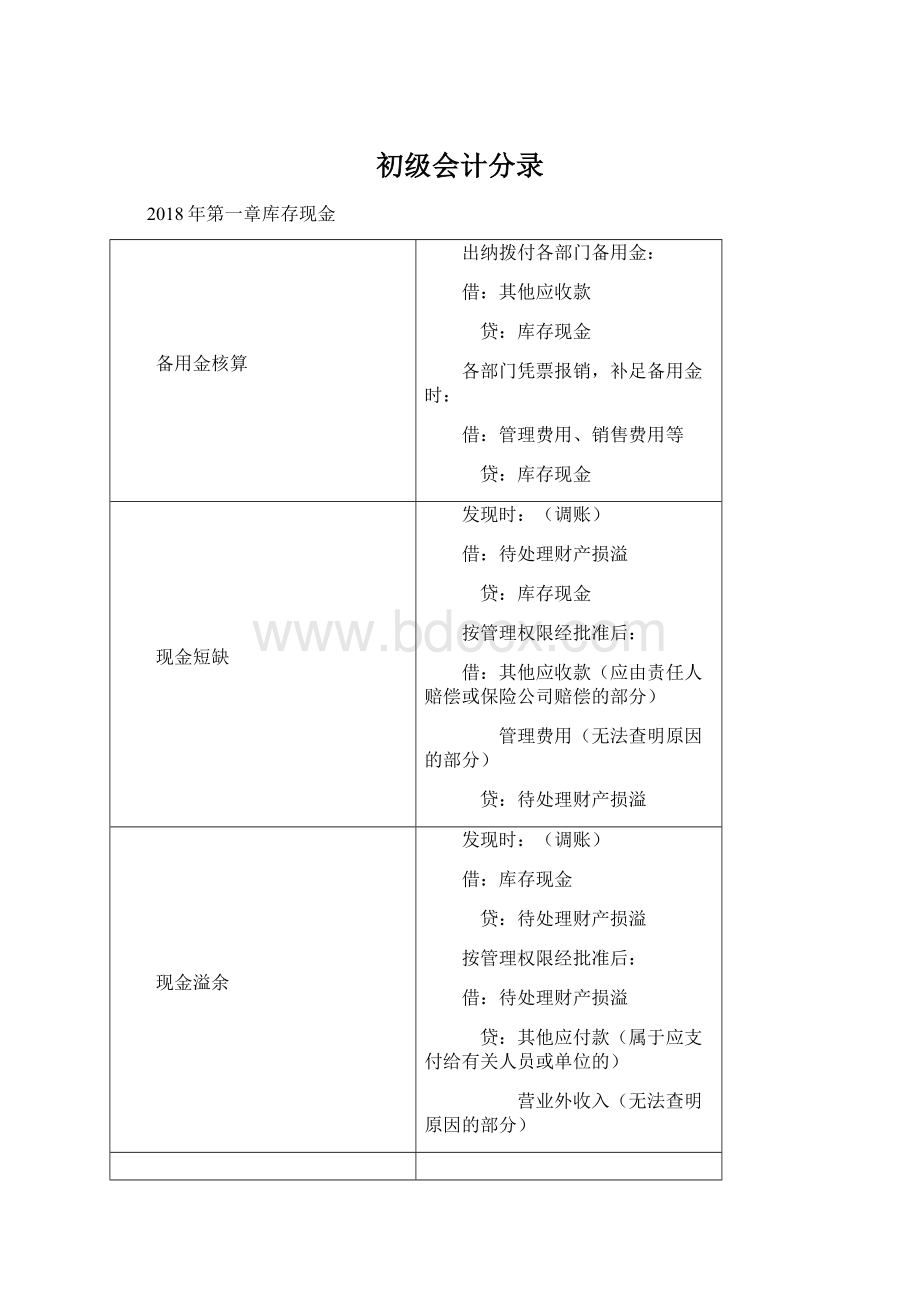

初级会计分录

2018年第一章库存现金

备用金核算

出纳拨付各部门备用金:

借:

其他应收款

贷:

库存现金

各部门凭票报销,补足备用金时:

借:

管理费用、销售费用等

贷:

库存现金

现金短缺

发现时:

(调账)

借:

待处理财产损溢

贷:

库存现金

按管理权限经批准后:

借:

其他应收款(应由责任人赔偿或保险公司赔偿的部分)

管理费用(无法查明原因的部分)

贷:

待处理财产损溢

现金溢余

发现时:

(调账)

借:

库存现金

贷:

待处理财产损溢

按管理权限经批准后:

借:

待处理财产损溢

贷:

其他应付款(属于应支付给有关人员或单位的)

营业外收入(无法查明原因的部分)

存货

实际成本法

1.发票与材料同时到达或材料已到、发票未到,但结算凭证已到

借:

原材料

应交税费——应交增值税(进项税额)

贷:

银行存款等

2.发票已到、材料未到

借:

在途物资

应交税费——应交增值税(进项税额)

贷:

银行存款等

3.材料已到、发票未到,也无结算凭证

等、估、冲、记

(1)暂不入账,等待发票。

(2)月末发票仍未到达,应在月末按估计价值入账

借:

原材料

贷:

应付账款——暂估应付账款

(3)下月初予以冲回

借:

应付账款——暂估应付账款

贷:

原材料

(4)发票到达时根据发票登记入账

借:

原材料

应交税费——应交增值税(进项税额)

贷:

银行存款等

4.发出材料的会计处理

借:

生产成本——基本生产成本(基本生产车间生产产品领用)

——辅助生产成本(辅助生产车间领用)

制造费用(基本生产车间管理部门领用)

管理费用(行政管理部门领用)

贷:

原材料

周转材料核算

1.生产过程用于包装产品作为产品组成本分的包装物

借:

生产成本

贷:

周转材料——包装物

2.随同商品出售而不单独计价的包装物

借:

销售费用

贷:

周转材料——包装物

3.随同商品出售单独计价的包装物

借:

银行存款

贷:

其他业务收入

应交税费——应交增值税(销项税额)

借:

其他业务成本

贷:

周转材料——包装物

4.出租给购买单位使用的包装物

借:

银行存款

贷:

其他业务收入

借:

其他业务成本

贷:

周转材料——包装物

5.出借给购买单位使用的包装物

借:

销售费用

贷:

周转材料——包装物

计划成本法

1.采购时,按实际成本记入“材料采购”账户借方。

借:

材料采购

应交税费——应交增值税(进项税额)

贷:

银行存款、应付账款

2.验收入库时,按计划成本记入“原材料”的借方,差额记入“材料成本差异”科目借方或贷方。

借:

原材料(计划成本)

贷:

材料采购(实际成本)

材料成本差异(或借)

3.平时发出材料时,一律用计划成本。

借:

生产成本等(计划成本)

贷:

原材料

调节生产成本账户,如果是超支成本

借:

生产成本等

贷:

材料成本差异

如果是节约成本

借:

材料成本差异

贷:

生产成本等

委托加工物资

(一)计入委托加工物资成本

1.加工中实际耗用物资的成本

借:

委托加工物资

贷:

原材料

2.支付的加工费用及应负担的运杂费等

借:

委托加工物资

贷:

银行存款

3.需要交纳消费税的委托加工物资,加工物资收回后直接用于销售的

借:

委托加工物资

贷:

银行存款

(二)不计入委托加工物资成本

1.加工费的增值税进项税额

借:

应交税费——应交增值税(进项税额)

贷:

银行存款(加工费×17%)

2.需要交纳消费税的委托加工物资,加工物资收回后用于继续加工的

借:

应交税费——应交消费税

贷:

银行存款

(原材料成本+加工费用)÷(1-消费税税率)×消费税税率

存货盘亏

发现时:

借:

待处理财产损溢

贷:

库存商品或原材料

应交税费——应交增值税(进项税额转出)

(1)因非正常原因(管理不善造成被盗、丢失、霉烂变质)导致的存货盘亏或毁损,按规定不能抵扣的增值税进项税额,应当予以转出。

(2)因为意外灾害导致的存货盘亏或毁损,增值税进项税额可以抵扣的,不需转出。

处理时:

借:

管理费用(计量收发差错、一般经营损耗以及管理不善造成存货盘亏)

营业外支出(自然灾害等非常原因造成)

原材料(回收残料价值)

其他应收款(应收的赔偿)

贷:

待处理财产损溢

存货盘盈

发现时:

借:

库存商品或原材料

贷:

待处理财产损溢

处理时:

借:

待处理财产损溢

贷:

管理费用

存货减值

可变现净值=存货的估计售价-至完工时估计将要发生的成本-估计的销售税费

1.存货成本小于其可变现净值的,存货按成本计量,无需计提存货跌价准备

2.存货成本高于其可变现净值的,按可变现净值计量,按其差额应当计提存货跌价准备,计入当期损益

计提或补提存货跌价准备时:

借:

资产减值损失

贷:

存货跌价准备

存货跌价准备的转回(原已计提的存货跌价准备金额内转回)

借:

存货跌价准备

贷:

资产减值损失

存货跌价准备的转销:

借:

存货跌价准备

贷:

主营业务成本

存货的账面价值=存货的账面余额-存货跌价准备贷方余额

存货计算公式

1.月末一次性加权平均法

存货单位成本=[月初库存存货的实际成本+∑(本月各批进货的实际单位成本×本月各批进货数量)]/(月初库存存货数量+本月各批进货数量之和)

本月发出存货的成本=本月发出存货的数量×存货单位成本

本月月末库存存货成本=月末库存存货的数量×存货单位成本

本月月末库存存货成本=月初库存存货的实际成本+本月收入存货的实际成本-本月发出存货的实际成本

2.材料成本差异

期末(月末)计算材料成本差异率,结转发出材料应负担的差异额。

本期材料成本差异率=(期初结存材料的成本差异+本期验收入库材料的成本差异)÷(期初结存材料的计划成本+本期验收入库材料的计划成本)×100%

发出材料应负担的成本差异=发出材料的计划成本×材料成本差异率

发出材料的实际成本=发出材料的的计划成本+发出材料应负担的成本差异=发出材料的计划成本×(1+材料成本差异率)

结存材料的实际成本=结存材料的计划成本+结存材料应负担的成本差异=结存材料的计划成本×(1+材料成本差异率)

3.毛利率法

毛利率=销售毛利÷销售净额×100%

本期销售净额=商品销售收入-销售退回与折让

本期销售毛利=本期销售净额×毛利率

本期销售成本=销售净额-销售毛利=销售净额×(1-毛利率)

本期期末存货成本=期初存货成本+本期购货成本-本期销售成本

4.售价金额核算法

商品进销差价率=(期初库存商品进销差价+本期购入商品进销差价)÷(期初库存商品售价+本期购入商品售价)×100%错误!

未找到引用源。

本期销售商品应分摊的商品进销差价=本期商品销售收入×商品进销差价率

本期销售商品的成本=本期商品销售收入-本期已销商品应分摊的商品进销差价

=本期商品销售收入×(1-商品进销差价率)

期末结存商品的成本=期初库存商品的进价成本+本期购进商品的进价成本-本期销售商品的成本

固定资产

外购固定资产

购置时:

借:

固定资产(设备不需安装)

在建工程(设备需安装)

应交税费——应交增值税(进项税额)

贷:

银行存款等

发生安装费时:

借:

在建工程

贷:

银行存款

设备安装完毕达到预定可使用状态后:

借:

固定资产

贷:

在建工程

一般纳税人自行建造固定资产

设备动产

房屋不动产

1.外购工程物资

工程物资的增值税进项税额可抵扣

借:

工程物资

应交税费——应交增值税(进项税额)

贷:

银行存款

2.领用工程物资

借:

在建工程(不含增值税)

贷:

工程物资

3.领用生产用原材料

原材料增值税进项税额不需转出,可以抵扣

借:

在建工程

贷:

原材料

4.领用产品

不视同销售,不确认增值税销项税额

借:

在建工程

贷:

库存商品(存货成本)

5.在建工程人员工资

借:

在建工程

贷:

应付职工薪酬

6.工程达到预定可使用状态

借:

固定资产

贷:

在建工程

1.外购工程物资

工程物资的增值税进项税额不可抵扣

借:

工程物资

贷:

银行存款

2.领用工程物资

借:

在建工程(含增值税)

贷:

工程物资

3.领用生产用原材料

原材料的增值税进项税额需转出,不可抵扣

借:

在建工程

贷:

原材料

应交税费——应交增值税(进项税额转出)(原材料成本×17%)

4.领用产品

视同销售,确认增值税销项税额

借:

在建工程

贷:

库存商品(成本)

应交税费—应交增值税(销项税额)(产品计税价格或售价×17%)

5.在建工程人员工资

借:

在建工程

贷:

应付职工薪酬

6.工程达到预定可使用状态

借:

固定资产

贷:

在建工程

累计折旧

借:

制造费用(生产用固定资产折旧)

管理费用(行政管理用固定资产折旧)

销售费用(销售部门用固定资产折旧)

在建工程(用于工程建造的固定资产折旧)

其他业务成本(经营出租的固定资产折旧)

研发支出(技术研发用固定资产折旧)

管理费用(未使用、不需用固定资产折旧)

贷:

累计折旧

固定资产减值

借:

资产减值损失

贷:

固定资产减值准备

【注意】固定资产减值准备一旦计提,以后期间不得转回。

资本化后续支出(更新改造)

1.固定资产转入改扩建时:

借:

在建工程

累计折旧

固定资产减值准备

贷:

固定资产

2.发生改扩建工程支出时:

借:

在建工程

贷:

银行存款等

3.同时将被替换部分的账面价值扣除。

借:

营业外支出(差额倒挤,影响损益)

银行存款或原材料(回收残值)

贷:

在建工程(被替换部分的账面价值)

4.生产线改扩建工程达到预定可使用状态时:

借:

固定资产

贷:

在建工程

5.转为固定资产后,按重新确定的使用寿命、预计净残值和折旧方法计提折旧。

更新改造后固定资产的入账成本=(改造前固定资产原值-累计折旧-固定资产减值准备)+资本化的更新改造支出-被替换部分的账面价值

【注意】更新改造期间不计提折旧。

费用化支出(修理费、维护费)

借:

管理费用(生产部门、管理部门固定资产修理费用)

销售费用(销售机构固定资产修理费用)

其他业务成本(出租的固定资产修理费用)

贷:

银行存款、应付职工薪酬、原材料等

固定资产的处置

1.固定资产转入清理

借:

固定资产清理(固定资产的账面价值)

累计折旧

固定资产减值准备

贷:

固定资产

2.发生的清理费用等

借:

固定资产清理

贷:

银行存款(支付清理费用)

应交税费——应交营业税(支付的营业税)

3.收回出售固定资产的价款、残料价值和变价收入等

借:

银行存款(取得的处置收入)

原材料(取得的残料入库)

贷:

固定资产清理

4.保险赔偿等的处理

借:

其他应收款(应由保险公司或过失人赔偿的金额)

贷:

固定资产清理

5.净损益的损益

借:

营业外支出

贷:

固定资产清理

或

借:

固定资产清理

贷:

营业外收入

固定资产盘盈

按前期差错处理

借:

固定资产

贷:

以前年度损益调整

【注意】不影响当期损益

固定资产盘亏

审批前:

借:

待处理财产损溢

累计折旧

固定资产减值准备

贷:

固定资产

审批: