最新宝钢偿债能力分析Word文档下载推荐.docx

《最新宝钢偿债能力分析Word文档下载推荐.docx》由会员分享,可在线阅读,更多相关《最新宝钢偿债能力分析Word文档下载推荐.docx(8页珍藏版)》请在冰豆网上搜索。

2]=5.3845

4、速动比率=(流动资产-存货)÷

流动负债=0.4234

5、现金比率=(货币资金+短期投资净额)÷

流动负债=15.0381

(二)、宝山钢铁股份有限公司2011年长期偿债能力指标

1、

资产负债率=(负债总额/资产总额)*100%=50.9

2、

产权比率=(负债总额÷

所有者权益总额)×

100%=93.5612

3、利息偿付倍数=(税后利润+所得税+财务费用)/财务费用

=12904.284

二、宝山钢铁股份有限公司的分析及评价

(一)、短期偿债能力的分析与评价

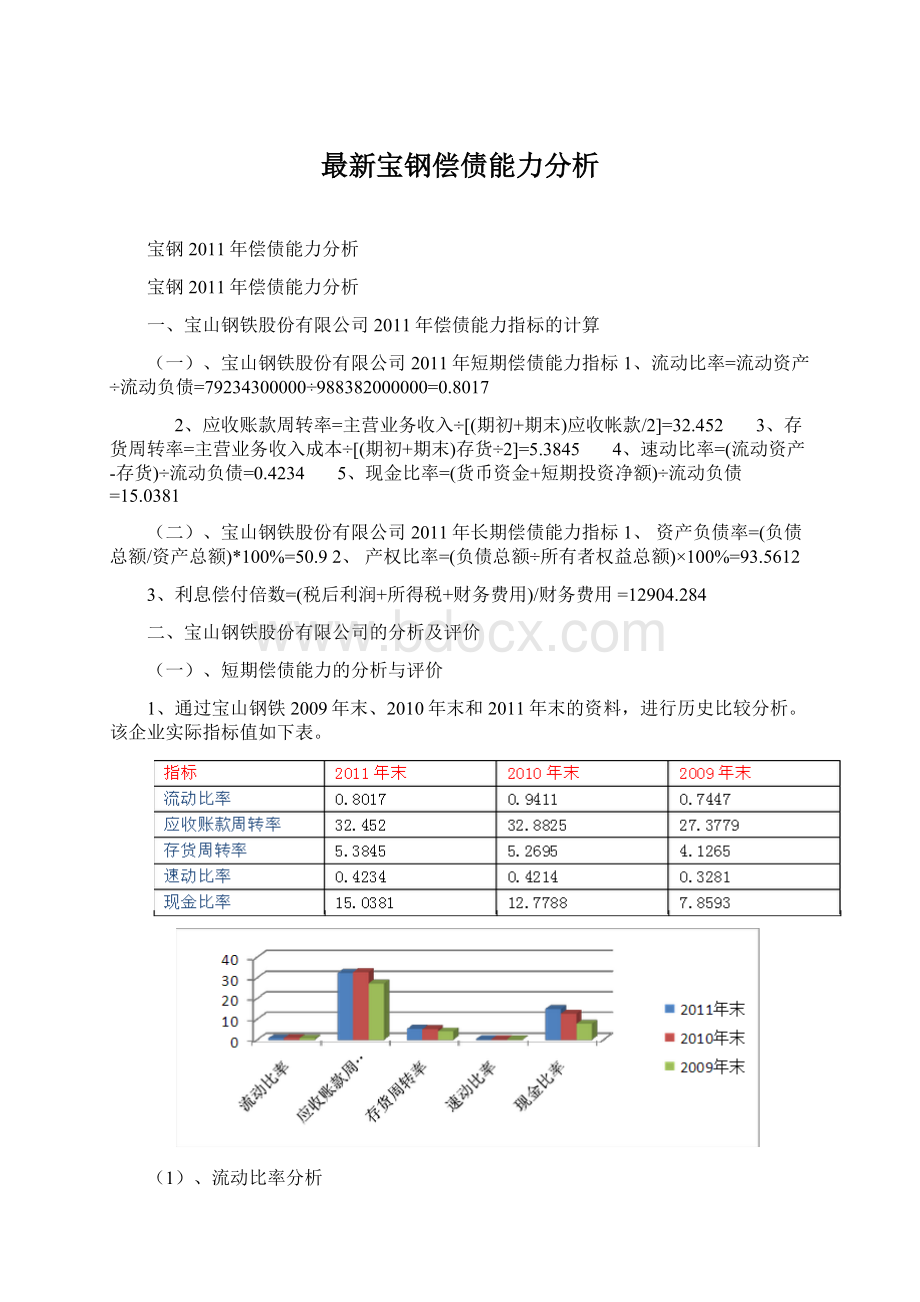

1、通过宝山钢铁2009年末、2010年末和2011年末的资料,进行历史比较分析。

该企业实际指标值如下表。

(1)、流动比率分析

流动比率是流动资产与流动负债的比值,是衡量企业短期偿债能力的核心比率。

通常认为,流动比率越高,企业的偿债能力越强。

从上表可以看出,该企业流动比率实际值低于上年实际值,说明该企业的短期偿债能力比上年降低了,但差距不大。

相比09年,还是有所增加的。

通过资产负债表可以看出,本期流动比率降低的主要原因是本期流动负债提高。

而主要导致流动负债提高的因素之一是一年到期的非流动负债。

与上年相比,其值增加了近5倍,若非流动资产相对于往年有所增加(特别是货币资金),企业将面临资金断裂的风险。

为进一步掌握流动比率的质量,应分析流动资产的流动性强弱,主要是应收账款和存货的流动性。

(2)、应收账款周转率、存货周转率

从上表可以看出这两个指标近两年值都相对高一些。

从资产负债表中看出,近两年应收帐款和存货都比09年高很多。

应收账款数额高居不下,经营风险较高,成为坏账的可能性较大,需对此进行控制。

而存货周转率却比前两年数值更加高,存货偏多形成库压,也不利于企业的正常经营。

(3)、速动比率

速动比率是速动资产与流动负债的比值。

所谓速动资产是流动资产扣除存货后的数额,速动比率的内涵是每1元流动负债有多少元速动资产做保障。

如表所示,10年和11年的数据相近,而09年较小些。

从资产负债表中看出,流动负债波动不大,主要是流动资产波动较大。

虽然货币资金等变现力加强的流动资产增加,但像应收账款、存货数额也在增加。

导致速动比率高。

但我认为这并非不好,速动比率的增加同时也说明企业增资扩展,效益增大。

(4)、现金比率

现金比率是现金类资产与流动负债的比值。

现金类资产是指货币资金和交易性金融资产。

现金比率反应企业的即时付现能力,即随时可以还债的能力。

如表所示,企业的现金比率比前两年高,说明企业支付能力比强两年有所提高。

2、通过鞍山钢铁和包头钢铁2011年末的资料,进行同业比较分析。

营运资本是指流动资产总额减去流动负债总额后的剩余部分。

它意味着企业的流动资产在偿还全部负债后还有多少余额。

从图1.看出,与同行业鞍钢、包钢相比,宝钢2011年的营运资本是最低的。

但是宝钢的流动资产都高于鞍钢、包钢。

与行业平均值相比,宝钢要高于平均值,说明宝钢流动负债比值较大,若没有较强的流动资产,企业风险较大。

如图所示,宝钢的流动比率处于中间,略低于行业平均水平。

说明企业的偿债能力较弱,债权人利益的安全程度较低。

由宝钢股份2011年资产负债表看出,公司应付账款在流动负债的份额较大,由此流动负债上升,所以引起公司流动比率的下降。

所谓速动资产是流动资产扣除存货后的数额,速动比率的内涵是每1元流动负债由多少元速动资产作保障。

其计算公式为:

速动比率=流动资产/存货流动负债

根据同行业的资料可以看出宝钢股份2011年度,在钢铁业速动比率的排名处在中间的位置。

公司的2011年底速动比率为0.4234,低于上市公司行业平均值,于行业相比公司的变现能力一般,偿债风险大。

但是从浮动的趋势来讲,却与同业均值相差无几,说明企业这几年的变化时按照大势所趋,内部变动情况不是很大。

现金类资产是指货币资金和短期投资净额。

这两项资产的特点是随时可以变现。

现金比率=(货币资金+金融资产)/流动负债

通过分析宝钢股份的偿债能力指—现金比率,可以看出宝钢股份近年的现金比率和同行业相比,还是较高的。

流动负债和流动资产都有所上涨。

说明企业正处于复苏阶段。

(二)、长期期偿债能力的分析与评价

(1)

资产负债率

资产负债率是全部负债总额除以全部资产总额的百分比,也就是负债总额与资产总额的比例关系,也称之为债务比率。

资产负债率反映在资产总额中有多大比例是通过借债筹资的。

用于衡量企业利用债权人资金进行财务活动的能力,同时也能反映企业在清算时对债权人利益的保护程度。

通过分析宝钢股份的偿债能力指标--资产负债率,可以看出宝钢股份前三年的资产负债率波动较大,特别是2010年公司的资产负债率最高,低于行业均值,说明公司负债率还是比较低,这个比率是否有利于企业,还需要具体分析。

(2)、产权比率

产权比率越高,说明企业偿还长期债务的能力越弱;

产权比率越低,说明企业偿还长期债务的能力越强。

产权比率用来表明由债权人提供的和由投资者提供的资金来源的相对关系,反映企业基本财务结构是否稳定.一般来说,所有者提供的资本大于借入资本为好,但也不能一概而论.该指标同时也表明债权人投入的资本受到所有者权益保障的程度,或者说是企业清算时对债权人利益的保障程度.

产权比率不仅反映了由债务人提供的资本与所有者提供的资本的相对关系,而且反映了企业自有资金偿还全部债务的能力,因此它又是衡量企业负债经营是否安全有利的重要指标。

一般来说,这一比率越低,表明企业长期偿债能力越强,债权人权益保障程度越高,承担的风险越小,一般认为这一比率为1﹕1,即100%以下时,应该是有偿债能力的,但还应该结合企业的具体情况加以分析。

当企业的资产收益率大于负债成本率时,负债经营有利于提高资金收益率,获得额外的利润,这时的产权比率可适当高些。

产权比率高,是高风险、高报酬的财务结构;

产权比率低,是低风险、低报酬的财务结构。

通过分析宝钢股份的偿债能力指标--产权比率,可以看出宝钢股份三年的产权比率波动较大,

2010公司的产权比率为48.4681,说明该公司财务风险有所上升。

(3)

权益乘数

权益乘数是指资产总额与所有者权益的比率,它说明企业资产总额与所有者权益的倍数关系。

其公式为:

权益乘数=资产总额/所有者权益

权益乘数越大,表明所有者投入企业的资本占全部资产的比重越小,企业负债的程度越高,反之,该比率越小,表明所有者投入企业的资本占全部资产比重越大,企业负债程度越低,债权人权益受保护的程度也越高。

通过分析宝钢股份的偿债能力指标—权益乘数,可以看出宝钢股份三年的产权比率比较平稳,只是2010年略高一些,说明企业的负债程度较低,债权人权益受保护程度较高。

2通过鞍山钢铁和包头钢铁2011年末的资料,进行同业比较分析。

资产负债率是全部负债总额除以全部资产总额的百分比,也就是负债总额与资产总

额的比例关系,也称之为债务比率。

通过分析宝钢股份的偿债能力指标—资产负债率,如图所示,宝钢的资产负债率与行业平均值相比都差比多,说明企业长期偿债能力强,财务风险较低。

产权比率是负债总额与所有者权益总额之间的比率,又称之为债务权益比率。

产权比率也是衡量企业长期偿债能力的主要指标之一。

如图所示,宝钢的偿债能力低于行业平均值相,说明宝钢的长期偿债能力还是相对较高的。

如图所示,宝钢的权益乘数低于行业平均值相,说明企业偿债能力强,财务风险较小。

三、对宝钢股份偿债能力的小结

通过以上对2009年度至2011年度的宝钢股份偿债能力相关指标分析,得出宝钢股份的短期偿债能力较尚可,长期偿债能力较强,处于机械行业的中前水平。

宝钢股份2011年底流动比率高于上市公司行业平均值,而速动比率均低于上市公司行业平均值,但与行业相比公司的变现能力不是很好。

从这一角度来看,在按期支付短期债务方面公司还存在着一定的风险。

但是,公司2011年度的现金与流动负债比例比下降,说明此时的现金无法满足到期的流动负债,从这个角度看,公司的短期偿债能力较弱。

2011年公司应收款项净额比往年上升,说明了公司应收账款增加。

存货增加,货币资金却大幅减少。

对公司的短期偿债能力而言是非常不利的。

公司优化了融资结构,合理压缩了信贷规模.根据上述分析可以看出,宝钢股份仍存在着不能按时偿还短期债务的风险,却是风险较大。

宝钢股份的资产、负债总额均急剧增加,从而带动资产负债率的上升,公司的资产负说明公司负债率还是比较低,长期偿债能力有一定的风险。

但风险较低,公司的产权比率较低,属于保守的财务结构。

宝钢股份的权益乘数在三年间起伏不断,说明公司长期偿债能力风险较低。

综上所述,宝钢股份的偿债能力2011年度与以前年度比下有所上升,应扩大销售的同时加强管理,节省成本,减少存货,收回应收款,完善资金链。