新能源车车载电源行业研究报告Word格式.docx

《新能源车车载电源行业研究报告Word格式.docx》由会员分享,可在线阅读,更多相关《新能源车车载电源行业研究报告Word格式.docx(8页珍藏版)》请在冰豆网上搜索。

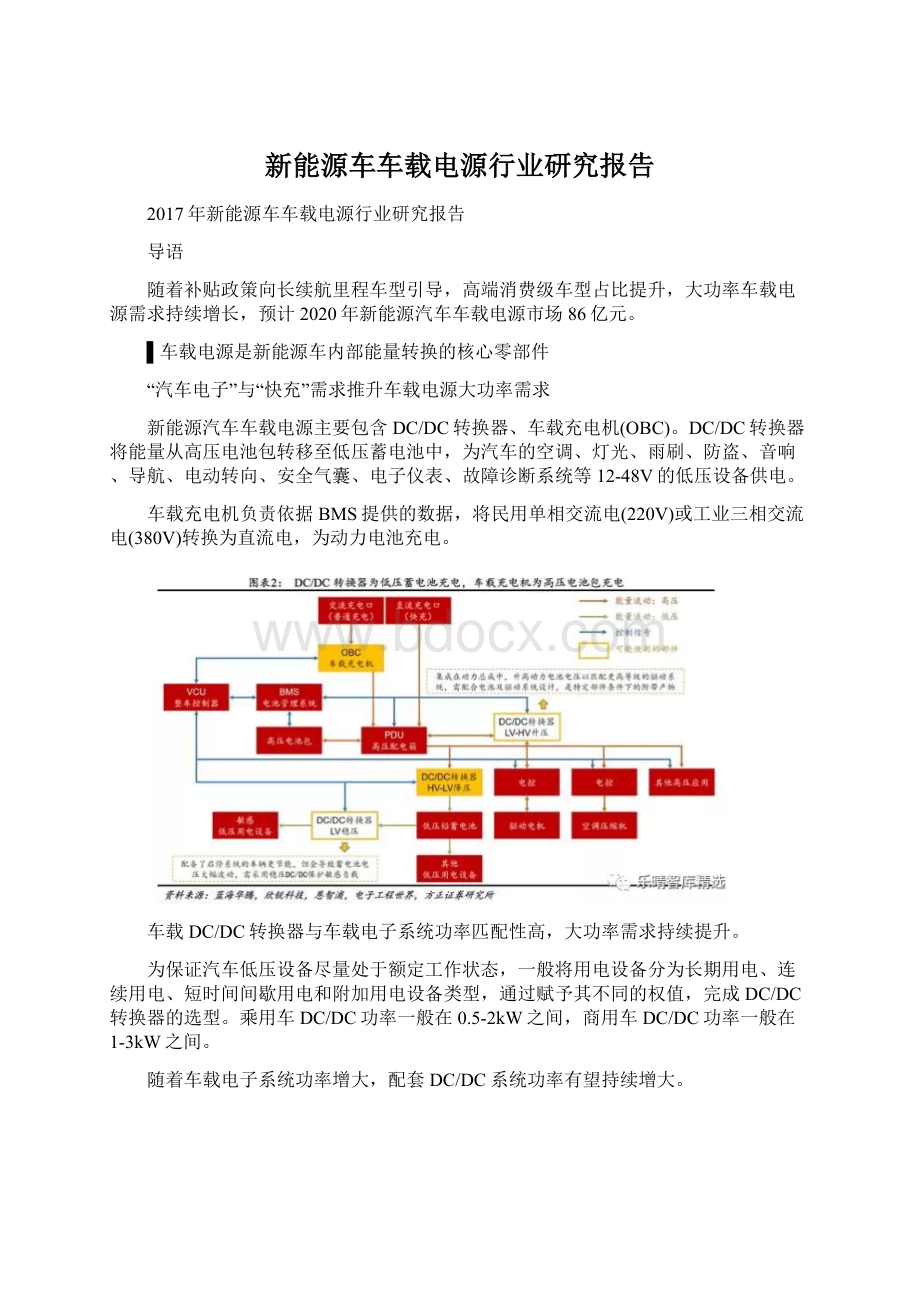

DC/DC转换器将能量从高压电池包转移至低压蓄电池中,为汽车的空调、灯光、雨刷、防盗、音响、导航、电动转向、安全气囊、电子仪表、故障诊断系统等12-48V的低压设备供电。

车载充电机负责依据BMS提供的数据,将民用单相交流电(220V)或工业三相交流电(380V)转换为直流电,为动力电池充电。

车载DC/DC转换器与车载电子系统功率匹配性高,大功率需求持续提升。

为保证汽车低压设备尽量处于额定工作状态,一般将用电设备分为长期用电、连续用电、短时间间歇用电和附加用电设备类型,通过赋予其不同的权值,完成DC/DC转换器的选型。

乘用车DC/DC功率一般在0.5-2kW之间,商用车DC/DC功率一般在1-3kW之间。

随着车载电子系统功率增大,配套DC/DC系统功率有望持续增大。

乘用车车载充电机向主流6.6kW功率型号转变。

目前低速电动车和A00级微型电动车主要配套1.5kW、2kW充电机,A00级以上乘用车多配套3.3kW、6.6kW充电机。

大功率的充电机可以显著缩短充电时间,下游应用场合增多带动充电机向大功率方向升级。

“交流快充”模式提升商用车充电机功率。

商用车的交流充电多数采用380V三相电,功率在10kW以上,其中比亚迪T7轻卡的车载充电机功率高达100kW。

▌预计2020年国内车载电源市场86亿元,yoy+25%

新能源汽车车载电源的功率决定产品价格。

根据欣锐科技(300745)招股书测算2016年DC/DC单价为1845元,乘用车充电机的集成产品单价7062元。

车载充电机分型号,2kW以下的产品单价数百元,3.3kW产品单价约2000元,6.6kW产品单价约4000元,10kW-100kW的客车大功率充电机价格更高。

相较于新能源汽车,低速电动车配套的车载电源价格偏低。

根据英搏尔(300681)公告,2016年其低速车DC/DC单价为181元。

根据亿利达(002686)公告,2016年1-9月2.5kW以下充电机单价为671元,包含低速车与新能源车。

核心假设:

1、乘用车DC/DC单价800元,商用车DC/DC单价1800元;

2、乘用车中3.3kW与6.6kW充电机各占50%,其中6.6kW占比每年提升5%,单价分别为2000/4000元,商用车充电机单价6000元。

3、随着补贴退坡,市场竞争加剧,规模效应降本,产品价格每年降低5%。

▌技术创新推动车载电源高效化变革

双向传输型车载电源大势所趋

双向传输DC/DC的应用有望将逐渐推广。

双向DC/DC可用于制动能量回收、辅助电池/电容的充放电、48V微混车型的高低压能量转换等。

双向DC/DC方案相比于2个单向DC/DC反向并联的方案,效率高、体积小、成本低。

典型的应用主要有丰田普锐斯车型。

比亚迪、国外的大陆集团等企业已研发出单体或集成式的双向充电设备,特斯拉也表示即将推出V2G技术。

据现代摩比斯预计,2020年将实现V2G的商业化运作。

▌高频率、新材料、集成化创新式设计助力车载电源高效化

开关频率提升高助力电路小型化趋势。

抑制噪声技术进步,车载电源的开关频率已经由70kHz发展至110kHz频帯。

更高的开关频率可使功率半导体单位时间的开关次数增加,减小变压器和整流电路的尺寸。

采用高磁导、低铁损的磁性材料,降低电路损耗。

100kHz左右的车载电源配合锰锌铁氧体磁性材料的效率最高。

铁氧体材料中,较为先进的PC95材料优化了锌、锰、铁的混合比例,可以在很大的温度范围内仍然保持较低的铁损,从而节约电能。

以日本TDK以及国内欣锐科技为例,车载电源产品的功率密度与转换效率过去不断取得突破。

目前欣锐科技双向DC/DC的降压转换效率90%-96%,升压转换效率大于50%;

OBC双向转换效率均达到96%-98%。

▌国内专业车载电源制造商崛起,绑定下游快速成长

车载电源市场份额向第三方制造商集中

新能源车车载电源产业链包含上游原材料与零部件供应商、中游零部件制造商与集成商、下游整车厂。

车载电源零部件制造商直接对接主机厂,或配套系统集成商,通过集成式电驱动系统与车载电源等产品间接配套整车厂。

新能源汽车的车载充电机、DC/DC转换器的生产企业包括车载电源零部件厂商和整车厂,形成了车载电源零部件企业、系统集成商、整车厂三种经营模式。

1、具有较强研发能力、技术优势、渠道优势的第三方零部件企业,可借助先进的技术平台,开发多领域应用的系列产品,并在技术规格上进行模块化、标准化设计,规模效应显著;

2、系统集成商,如汇川技术、蓝海华腾、巨一自动化等,产品优势集中在电驱动集成产品,不依靠单一的车载电源产品盈利;

3、比亚迪(整车厂,自主配套)等新能源车企,占据约20%的市场份额,其车载电源产品完全自主配套。

车载电源小批量多批次的特性,导致当产量较少时,BOM成本较高。

车载电源系统核心竞争力在技术与制造成本,相对于主机厂自身配套,专业车载电源制造商具有研发与制造优势,带来更好的成本控制能力。

据大比特资讯机构披露,比亚迪车载电源产品目前完全自主配套,未来有望逐步对外开放,彰显第三方专业制造商竞争优势。

▌国产制造商绑定下游抢占先发优势

国内第三方车载电源企业包括欣锐科技、铁城信息、中港电力、富特科技、通合科技、科博达、得润电子等,通过自主研发、外延并购进行布局。

欣锐科技、中港电力、富特科技,专注研发新能源车车载电源产品;

铁城信息由早期的低速车车载电源产品逐渐转向新能源车产品,通合科技、科博达由电力设备、汽车电子领域切入车载电源市场,得润电子通过并购全球领先的意大利MetaSystem布局。

国内生产商在技术水平上,如热设计、保护工能设计、EMC设计等,与日系供应商仍有技术差距,功率密度较低,大功率车载电源产品所需要的氮化铝陶瓷基板仍大量依赖日本进口。

日系供应商如TDK、ToyotaIndustries,在磁性材料、散热基板领域更具优势,加之日本混合动力汽车市场的培育较为成功,在技术水

平上较为领先。

其他国外汽车零部件企业,如博世、艾默生、法雷奥、德尔福、英飞凌、台达电子,也与整车企业有较为成熟稳定的供应关系,竞争实力较强。

车载电源是典型的汽车电子零配件,需求与整车厂销量强相关,绑定下游整车厂有利于保持稳定的供应链。

国内车载电源企业充分发挥贴近市场的价格与服务优势,与国内自主品牌新能源车厂商建立配套合作关系。

国内车载电源市场集中度高,欣锐科技、比亚迪、中港电力占据58.6%市场;

比亚迪、铁城信息、欣锐科技、中港电力占据了79.8%的车载充电机市场。

2016年比亚迪销量11.4万台,其车载电源产品完全自给;

铁城信息车载充电机出货量23万台,其中约一半为新能源车产品;

欣锐科技DC/DC销量8.65万台,车载充电机7.91万台,集成产品2.96万台,测算共配套11.61万台DC/DC,10.87万台车载充电机。