财经法规第三章税法的计算题Word文档格式.docx

《财经法规第三章税法的计算题Word文档格式.docx》由会员分享,可在线阅读,更多相关《财经法规第三章税法的计算题Word文档格式.docx(12页珍藏版)》请在冰豆网上搜索。

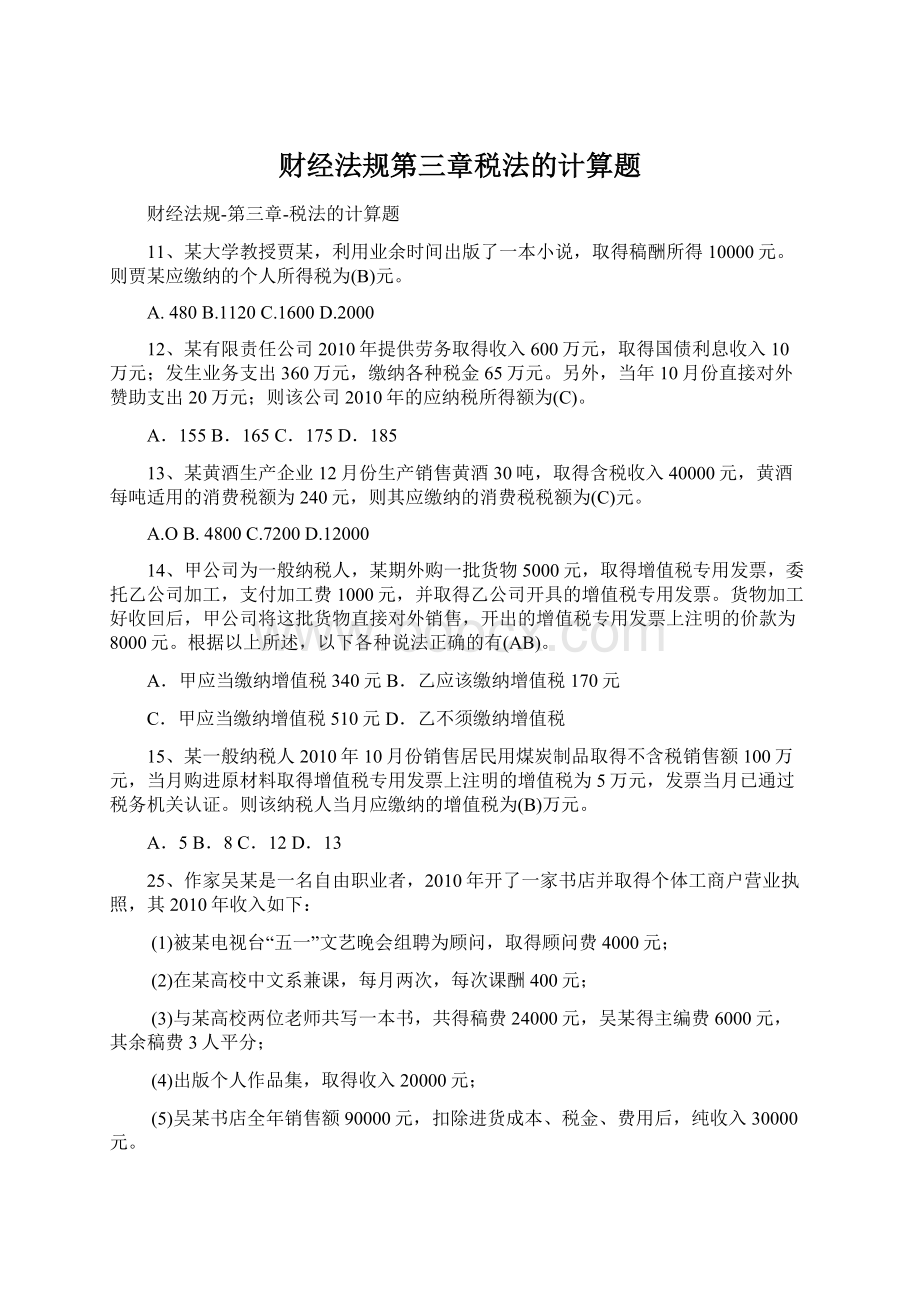

则该纳税人当月应缴纳的增值税为(B)万元。

A.5B.8C.12D.13

25、作家吴某是一名自由职业者,2010年开了一家书店并取得个体工商户营业执照,其2010年收入如下:

(1)被某电视台“五一”文艺晚会组聘为顾问,取得顾问费4000元;

(2)在某高校中文系兼课,每月两次,每次课酬400元;

(3)与某高校两位老师共写一本书,共得稿费24000元,吴某得主编费6000元,其余稿费3人平分;

(4)出版个人作品集,取得收入20000元;

(5)吴某书店全年销售额90000元,扣除进货成本、税金、费用后,纯收入30000元。

要求,根据上述材料,回答下列问题。

个人所得税税率表(个体工商户生产、经营所得适用)

全年应纳税所得额

税率(%)

速算扣除数

不超过5000元的部分

5

超过5000-10000元的部分

10

250

超过10000-30000元的部分

20

1250

超过30000-50000元的部分

30

4250

超过50000元的部分

35

6750

<

1>

、吴某与两位老师共写一本书,三人的个人所得税纳税情况包括(BCD)。

A、三人各自纳税672元B、除吴某外的两人各纳税672元

C、吴某一人纳税1344元D、此笔稿费共纳税2688元

2>

、吴某2010年书店收入应缴纳个人所得税税额为(D)。

A、6000元B、7750元C、3000元D、4750元

3>

、出版个人作品集属于稿酬收入,稿酬所得应纳个人所得税的计算公式为(CD)。

A、每次收入不足4000元的,应纳税额=(每次收入额-800)×

20%

B、每次收入超过4000元的,应纳税额=每次收入额×

(1-20%)×

C、每次收入超过4000元的,应纳税额=每次收入额×

(1-20%)×

20%×

(1-30%)

D、每次收入不足4000元的,应纳税额=(每次收入额-800)×

20%X(1-30%)

4>

、吴某本年度应缴纳的个人所得税税额为(C)。

A、9134元B、8462元C、8974元D、8302元

5>

、吴某取得的顾问费4000元属于(A)。

A劳务报酬所得B、偶然所得C、稿酬所得D、工资薪金所得

57、某市罐头厂为增值税一般纳税人,2011年5月份的购销情况如下:

(1)填开增值税专用发票销售应税货物,不含税销售额达到850000元;

(2)填开普通发票销售应税货物,销售收入42120元;

(3)购进生产用原料的免税农业产品,农产品收购发票注明买价580000元;

(4)购进辅助材料128000元,增值税专用发票注明税额21760元,支付运输货物的运费1000元,并取得运输企业开具的运输发票;

(5)该罐头厂用价值20000元(不含增值税)的罐头换进某糖精厂一批糖精,换进糖精的价值是18000元(不含增值税),双方均开具了增值税专用发票。

上述专用发票都通过了相关认证。

要求:

根据上述资料,回答下列问题:

<

、按照外购固定资产处理方式的不同,可将增值税划分为(ABD)。

A、生产型增值税B、收入型增值税C、服务型增值税D、消费型增值税

、增值税的纳税期限为(ABC)。

A、l日B、1个月C、1个季度D、1年

、该罐头厂2011年5月增值税的销项税额是(C)元。

A、144500B、6120C、154020D、150620

、该罐头厂2011年5月增值税的进项税额是(B)元。

A、75400B、100290C、3060D、21760

、该罐头厂2011年5月应纳增值税额是(A)元。

A、53730B、3060C、155550D、91550

法规案例分析,第一题是有关会计职业道德的,第二题是增值税的计算:

某企业是一般纳税人,六月缴纳100万增值税,税务检查发现,1,销售一批产品,开普通发票,含税价格12.87万,全部计入主营业务收入。

2,销售一批下脚料不含税价格3万,全部计入营业外收入。

3,支付运费1万,企业抵扣了0.1万。

问,1,第一个业务属于:

抗税,欠税,偷税,漏税。

2,第二个业务应交多少增值税?

3,运费可以抵扣率:

7%。

4,应补交多少增值税。

5,对企业的处罚;

A:

补交税款,收滞纳金。

B1.5倍罚款。

C,6倍罚款。

D,通知银行冻结相当于补交税款的存款财经法规,第三章,税法的计算题

一般纳税人A与B,12月份发生如下业务:

(1)A从B购进原材料,取得增值税专用发票,注明货款180万元,增值税30.6万元

(2)B从A购入电脑600台,每台不含税价0.45万元,取得增值税专用发票,注明货款为270万元,增值税45.9万元

(3)A为B制作电子显示屏,开具普通发票,取得销售额9.36万元,调试费收入2.34万元,制作过程中委托c公司加工,支付加工费2万元,增值税0.34万元,取得增值税发票

(4)B公司从农民手中购进玉米一批,支付货款30万元,支付运输费3万元,取得普通发票,入库后,将玉米40%作为职工福利消费,60%零售,取得含税收入35.03万元

(5)B销售电脑,取得含税销售额298.35万元,均开普通发票

1、计算A12月份应纳税额

2、计算B12月份应纳税额

A销项税=45.9+(9.36+2.34)/1.17*0.17

A进项税=30.6+0.34

在销项税减进项税

B销项税=30.6+35.03/1.13*0.13+295.35/1.17*0.17

B进项税=45.9+(30*0.13+3*0.07)*0.6

某企业为居民企业,08年经营业务如下:

(1)取得销售收入2500万元

(2)销售成本1100万元

(3)发生销售业务费用670万元(其中广告费450万元),管理费480万元(其中业务招待费15万元),财务费用60万元

(4)销售税金160万元(含增值税120万元)

(5)营业外收入70万元,营业外支出50万元(含通过公益性社会团体向贫困山区捐赠30万元,支付税收滞纳金6万元)

(6)计入成本,费用中的实发工资总额150万元,拨缴职工工会经费3万元,支付职工福利费和职工教育经费29万元

计算该企业2008年应纳的企业所得税

1)当年会计利润总额=2500+70-1100-670-480-60-40-50=170万

2)调增的广告费支出=450-2500*15%=75

3)调增的业务招待费=15-15*60%=6

4)调增的公益性捐赠支出=30-20.4=9.6

5)调增的3费支出=32-150*18.5%=4.25

6)应纳税所得额=170+75+6+9.6+4.25+6=270.85

7)应纳所得额=270.85*25%=67.71

公民李某2008年3月取得工资收入4000元,将其中200元直接捐赠给四川贫困山区小学,通过区教育局将1000元捐赠给某学校,李某同月在A培训中心讲课获得劳务报酬8000元,将其中2000元捐赠给中国红十字会,则,李某当月应纳税额

工资:

4000-2000=2000

2000*30%=600

(2000-600)*10%-25=115

报酬:

8000*(1-20%)=6400

(6400-2000)*20%=880

当月应纳税额=115+880=995

某电器商场为增值税的一般纳税人,06年3月份发生如下业务:

(1)销售空调取得含税收入177840元,同时提供安装服务收取安装费19890元

(2)销售电视机120台,每台含税零售单价为2223元

(3)购进商场自用的收款机一批,增值税专用发票上注明价款20000元,增值税额3400元

(4)购进热水器50台,不含税单价800元,购进DVD100台,不含税单价600元,两项业务均已支付并取得增值税专用发票,另支付运费20000

(5)当月该商场其他商品含税销售额为163800元

要求计算该商场3月应纳税额

销项=91290

进项=18400

张教授是我国农业研究所的专家,08年度收入如下:

(1)每月工资5000元,年终奖30000元

(2)向某企业提供一项专有技术,一次取得特许权使用费50000元

(3)出版专著一本,获得稿酬15000元

(4)教育储蓄利息3000元,国债利息1000元

(5)赴新加坡讲学,获得收入20000元,在新加坡已纳个人税2000人民币

(6)转让自用7年唯一住房一套40万元,购进价25万元

计算张教授08年应纳个人税额

转让超过5年的住房免征

赴新加坡的=20000*(1-20%)*20%-2000

教育储蓄和国债利息也是免征的

最后答案是:

19155

【例3.1】某工企业(一般纳税人)当月销售货物取得不含税收入50000元,销售时向购买方收取手续费、包装费1170元,代购货方支付给承运部门运输费1500元,取得运输费普通发票。

则当月计税销售额如何确定?

?

当期销售额=50000+1170/(1+17%)=51000(元)

【例3.2】某商店为一般纳税人,本月开专用发票销售货物取得不含税收入50000元,开普通发票销售货物取得收入4680元,则当月计税销售额为多少?

开普通发票取得的收入为含税收入,须将含税收入换算为不含税收入。

当月销售额=50000+4680(1+17%)=54680(元)

【例3.3】某厂(一般纳税人)销售产品一批,货已发出并办妥银行托收手续,但货款未到,向购买方开具的专用发票注明的销售额42000元;

直接向农民收购用于生产加工的农业品一批,经税务机关批准的收购凭证上注明的买价10000元;

月初进项税额余额为0.2万元。

计算当期应纳增值税额。

当期销项税额=42000×

17%=7140(元)

当期进项税额=10000×

13%=1300(元)

当期应纳税额=7140-1300-2000

=3840(元)

【例3.4】某工业企业为增值税一般纳税人,增值税税率为17%某月发生如下业务:

(1)外购生产设备一台,取得专用发票,注明价款20000元,税额3