房地产开发企业企业所得税及土地增值税相关政策.docx

《房地产开发企业企业所得税及土地增值税相关政策.docx》由会员分享,可在线阅读,更多相关《房地产开发企业企业所得税及土地增值税相关政策.docx(77页珍藏版)》请在冰豆网上搜索。

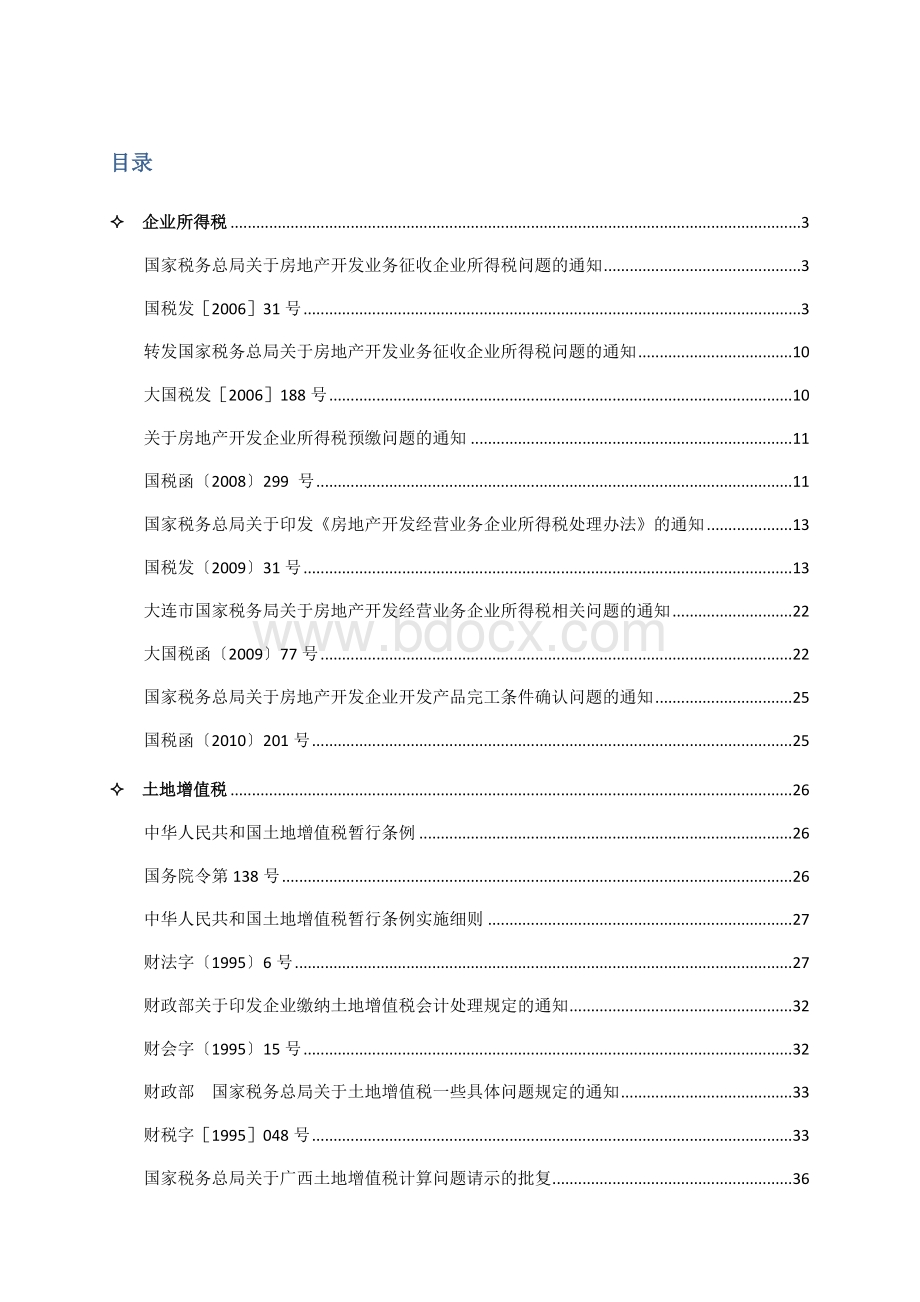

目录

² 企业所得税 3

国家税务总局关于房地产开发业务征收企业所得税问题的通知 3

国税发[2006]31号 3

转发国家税务总局关于房地产开发业务征收企业所得税问题的通知 10

大国税发[2006]188号 10

关于房地产开发企业所得税预缴问题的通知 11

国税函〔2008〕299号 11

国家税务总局关于印发《房地产开发经营业务企业所得税处理办法》的通知 13

国税发〔2009〕31号 13

大连市国家税务局关于房地产开发经营业务企业所得税相关问题的通知 22

大国税函〔2009〕77号 22

国家税务总局关于房地产开发企业开发产品完工条件确认问题的通知 25

国税函〔2010〕201号 25

² 土地增值税 26

中华人民共和国土地增值税暂行条例 26

国务院令第138号 26

中华人民共和国土地增值税暂行条例实施细则 27

财法字〔1995〕6号 27

财政部关于印发企业缴纳土地增值税会计处理规定的通知 32

财会字〔1995〕15号 32

财政部 国家税务总局关于土地增值税一些具体问题规定的通知 33

财税字[1995]048号 33

国家税务总局关于广西土地增值税计算问题请示的批复 36

国税函〔1999〕112号 36

国家税务总局关于以转让股权名义转让房地产行为征收土地增值税问题的批复 37

国税函〔2000〕687号 37

国家税务总局关于房地产开发企业土地增值税清算管理有关问题的通知 37

国税发〔2006〕187号 37

财政部国家税务总局关于土地增值税若干问题的通知 40

财税[2006]21号 40

大连市地方税务局关于明确土地增值税若干问题的通知 42

大地税函[2006]76号 42

大连市地方税务局关于进一步明确土地增值税若干问题的通知 51

大地税函〔2007〕200号(条款失效) 51

国家税务总局关于未办理土地使用权证转让土地有关税收问题的批复 58

国税函〔2007〕645号 58

大连市地方税务局关于进一步加强土地增值税清算工作的通知 58

大地税函〔2008〕188号 58

财政部国家税务总局关于廉租住房经济适用住房和住房租赁有关税收政策的通知 64

财税〔2008〕24号 64

关于调整房地产交易环节税收政策的通知 66

财税〔2008〕137号 66

国家税务总局关于印发《土地增值税清算管理规程》的通知 67

国税发〔2009〕91号 67

国家税务总局关于土地增值税清算有关问题的通知 74

国税函〔2010〕220号 74

大连市地方税务局关于调整大连市房地产开发项目土地增值税预征率和清算核定征收率的公告 76

大地税公告〔2010〕1号 76

²企业所得税

国家税务总局关于房地产开发业务征收企业所得税问题的通知

国税发[2006]31号

一、关于未完工开发产品的税务处理问题

开发企业开发、建造的住宅、商业用房以及其他建筑物、附着物、配套设施等开发产品,在其未完工前采取预售方式销售的,其预售收入先按预计计税毛利率分季(或月)计算出当期毛利额,扣除相关的期间费用、营业税金及附加后再计入当期应纳税所得额,待开发产品结算计税成本后再行调整。

(一)经济适用房项目必须符合建设部、国家发展改革委员会、国土资源部、中国人民银行《关于印发〈经济适用房管理办法〉的通知》(建住房〔2004〕77号)等有关法规的规定,其预售收入的计税毛利率不得低于3%。

开发企业对经济适用房项目的预售收入进行初始纳税申报时,必须附送有关部门的批准文件以及其他相关证明材料。

凡不符合规定或未附送有关部门的批准文件以及其他相关证明材料的,一律按销售非经济适用房的规定计算缴纳企业所得税。

(二)非经济适用房开发项目预计计税毛利率按以下规定确定:

1.开发项目位于省、自治区、直辖市和计划单列市人民政府所在地城市城区和郊区的,不得低于20%。

2.开发项目位于地及地级市城区及郊区的,不得低于15%。

3.开发项目位于其他地区的,不得低于10%。

二、关于完工开发产品的税务处理问题

(一)符合下列条件之一的,应视为开发产品已经完工:

1.竣工证明已报房地产管理部门备案的开发产品(成本对象);

2.已开始投入使用的开发产品(成本对象);

3.已取得了初始产权证明的开发产品(成本对象)。

(二)开发产品完工后,开发企业应根据收入的性质和销售方式,按照收入确认的原则,合理地将预售收入确认为实际销售收入,同时按规定结转其对应的计税成本,计算出该项开发产品实际销售收入的毛利额。

该项开发产品实际销售收入毛利额与其预售收入毛利额之间的差额,计入完工年度的应纳税所得额。

凡已完工开发产品在完工年度未按规定结算计税成本,或未对其实际销售收入毛利额和预售收入毛利额之间的差额进行纳税调整的,主管税务机关有权确定或核定其计税成本,据此进行纳税调整,并按《中华人民共和国税收征收管理法》的有关规定对其进行处理。

(三)开发产品完工后,开发企业应于年度纳税申报前将其完工情况报告主管税务机关。

在年度纳税申报时,开发企业须出具有关机构对该项开发产品实际销售收入毛利额与预售收入毛利额之间差异调整情况的税务鉴定报告以及税务机关需要的其他相关资料。

上述差异调整情况鉴定报告的基本内容包括:

开发项目的地理位置及概况、占地面积、开发用途、初始开发时间、完工时间、可售面积及已售面积、预售收入及其毛利额、实际销售收入及其毛利额、开发成本及其实际销售成本等。

(四)开发产品销售收入的范围为销售开发产品过程中取得的全部价款,包括现金、现金等价物及其他经济利益。

开发企业代有关部门、单位和企业收取的各种基金、费用和附加等,凡纳入开发产品价内或由开发企业开具发票的,应按规定全部确认为销售收入;凡未纳入开发产品价内并由开发企业之外的其他收取部门、单位开具发票的,可作为代收代缴款项进行管理。

(五)开发产品销售收入应按以下规定确认:

1.采取一次性全额收款方式销售开发产品的,应于实际收讫价款或取得索取价款凭据(权利)之日,确认收入的实现。

2.采取分期收款方式销售开发产品的,应按销售合同或协议约定的价款和付款日确认收入的实现。

付款方提前付款的,在实际付款日确认收入的实现。

3.采取银行按揭方式销售开发产品的,应按销售合同或协议约定的价款确定收入额,其首付款应于实际收到日确认收入的实现,余款在银行按揭贷款办理转账之日确认收入的实现。

4.采取委托方式销售开发产品的,应按以下原则确认收入的实现:

(1)采取支付手续费方式委托销售开发产品的,应按销售合同或协议中约定的价款于收到受托方已销开发产品清单之日确认收入的实现。

(2)采取视同买断方式委托销售开发产品的,属于开发企业与购买方签订销售合同或协议,或开发企业、受托方、购买方三方共同签订销售合同或协议的,如果销售合同或协议中约定的价格高于买断价格,则应按销售合同或协议中约定的价格计算的价款于收到受托方已销开发产品清单之日确认收入的实现;如果属于前两种情况中销售合同或协议中约定的价格低于买断价格,以及属于受托方与购买方签订销售合同或协议的,则应按买断价格计算的价款于收到受托方已销开发产品清单之日确认收入的实现。

(3)采取基价(保底价)并实行超基价双方分成方式委托销售开发产品的,属于由开发企业与购买方签订销售合同或协议,或开发企业、受托方、购买方三方共同签订销售合同或协议的,如果销售合同或协议中约定的价格高于基价,则应按销售合同或协议中约定的价格计算的价款于收到受托方已销开发产品清单之日确认收入的实现,开发企业按规定支付受托方的分成额,不得直接从销售收入中减除;如果销售合同或协议约定的价格低于基价的,则应按基价计算的价款于收到受托方已销开发产品清单之日确认收入的实现。

属于由受托方与购买方直接签订销售合同的,则应按基价加上按规定取得的分成额于收到受托方已销开发产品清单之日确认收入的实现。

(4)采取包销方式委托销售开发产品的,包销期内可根据包销合同的有关约定,参照上述

(1)至(3)项规定确认收入的实现;包销期满后尚未出售的开发产品,开发企业应根据包销合同或协议约定的价款和付款方式确认收入的实现。

已销开发产品清单应载明售出开发产品的名称、地理位置、编号、数量、单价、金额、手续费等项内容,以月或季为结算期,定期进行结算,并在规定期限内向税务机关进行纳税申报、预缴税款。

对不按规定定期结算、纳税申报和预缴税款的,按《中华人民共和国税收征收管理法》的有关规定进行处理。

5.开发企业将开发产品先出租再出售的,凡将开发产品转作固定资产的,其租赁期间取得的价款应按租金确认收入的实现,出售时再按销售固定资产确认收入的实现;凡未将开发产品转作固定资产的,其租赁期间取得的价款应按租金确认收入的实现,出售时再按销售开发产品确认收入的实现。

三、关于开发产品预租收入的确认问题

开发企业新建的开发产品在尚未完工或办理房地产初始登记、取得产权证前,与承租人签订租赁预约协议的,自开发产品交付承租人使用之日起,出租方取得的预租价款按租金确认收入的实现,承租方支付的预租费用同时按租金支出进行税前扣除。

四、关于合作建造开发产品的税务处理问题

开发企业以本企业为主体联合其他企业、单位、个人合作或合资开发房地产项目,且该项目未成立独立法人公司的,按下列规定进行处理:

(一)凡开发合同或协议中约定向投资各方分配开发产品的,开发企业在首次分配开发产品时,如该项目已经结算计税成本,其应分配给投资方(即合作、合资方,下同)开发产品的计税成本与其投资额之间的差额计入当期应纳税所得额;如未结算计税成本,则将投资方的投资额视同预售收入进行相关的税务处理。

(二)凡开发合同或协议中约定分配项目利润的,应按以下规定进行处理:

1.开发企业应将该项目形成的营业利润额并入当期应纳税所得额统一申报缴纳企业所得税,不得在税前分配该项目的利润。

同时不能因接受投资方投资额而在成本中摊销或在税前扣除相关的利息支出。

2.投资方取得该项目的营业利润应视同取得股息、红利,凭开发企业的主管税务机关出具的证明按规定补交企业所得税。

五、关于以土地使用权投资开发项目的税务处理问题

(一)企业、单位以换取开发产品为目的,将土地使用权投资房地产开发项目的,按以下规定进行处理:

1.企业、单位应在首次取得开发产品时,将其分解为转让土地使用权和购入开发产品两项经济业务进行所得税处理,并按应从该项目取得的开发产品(包括首次取得的和以后应取得的)的市场公允价值计算确认土地使用权转让所得或损失。

2.接受土地使用权的开发方应在首次分出开发产品时,将其分解为按市场公允价值销售该项目应分出的开发产品(包括首次分出的和以后应分出的)和购入该项土地使用权两项经济业务进行所得税处理,并将该项土地使用权的价值计入该项目的成本。

(二)企业、单位以股权的形式,将土地使用权投资房地产开发项目的,按以下规定进行处理:

1.企业、单位在投资交易发生时,应将其分解为销售有关非货币性资产和投资两项经济业务进行所得税处理,并计算确认资产转让所得或损失。

上述土地使用权转让所得占当年应纳税所得额的比例如超过50%,可从投资交易发生年度起,按5个纳税年度均摊至各年度的应纳税所得额。

2.接受土地使用权的开发方在投资交易发生时,可按上述投资交易额计算确认土地使用权的成本,并计入开发产品的成本。

六、关于开发产品视同销售行为的税务处理问题

开发企业将开发产品转作固定资产或用于捐赠、赞助、职工福利、奖励、对外投资、分配给股东或投资人、抵偿债务、换取其他