全度中国空调市场总结报告.docx

《全度中国空调市场总结报告.docx》由会员分享,可在线阅读,更多相关《全度中国空调市场总结报告.docx(83页珍藏版)》请在冰豆网上搜索。

全度中国空调市场总结报告

2016年度

中国空调市场

总结报告

第一节市场总体特征

从2004冷冻年度开始,中国空调产业的总体产量一直在近5000万台的规模上徘徊,这种高位盘整的情形一直持续了三年,三年间中国空调行业痛苦地经历了原材料涨价与整机价格连续下探,从而导致行业利润急剧下滑乃至亏损的尴尬局面,中国空调产业甚至开始残酷地迎接曾经的知名品牌的退市。

在2006年度结束之际,国内各大媒体对于行业出现负增长表现出了高度的恐慌,一时间中国空调产业的前景似乎一下子变得十分暗淡。

对于各大媒体的上述观点,《空调销售》杂志在2006年度推出的年度总结报告中表示了不同的观点。

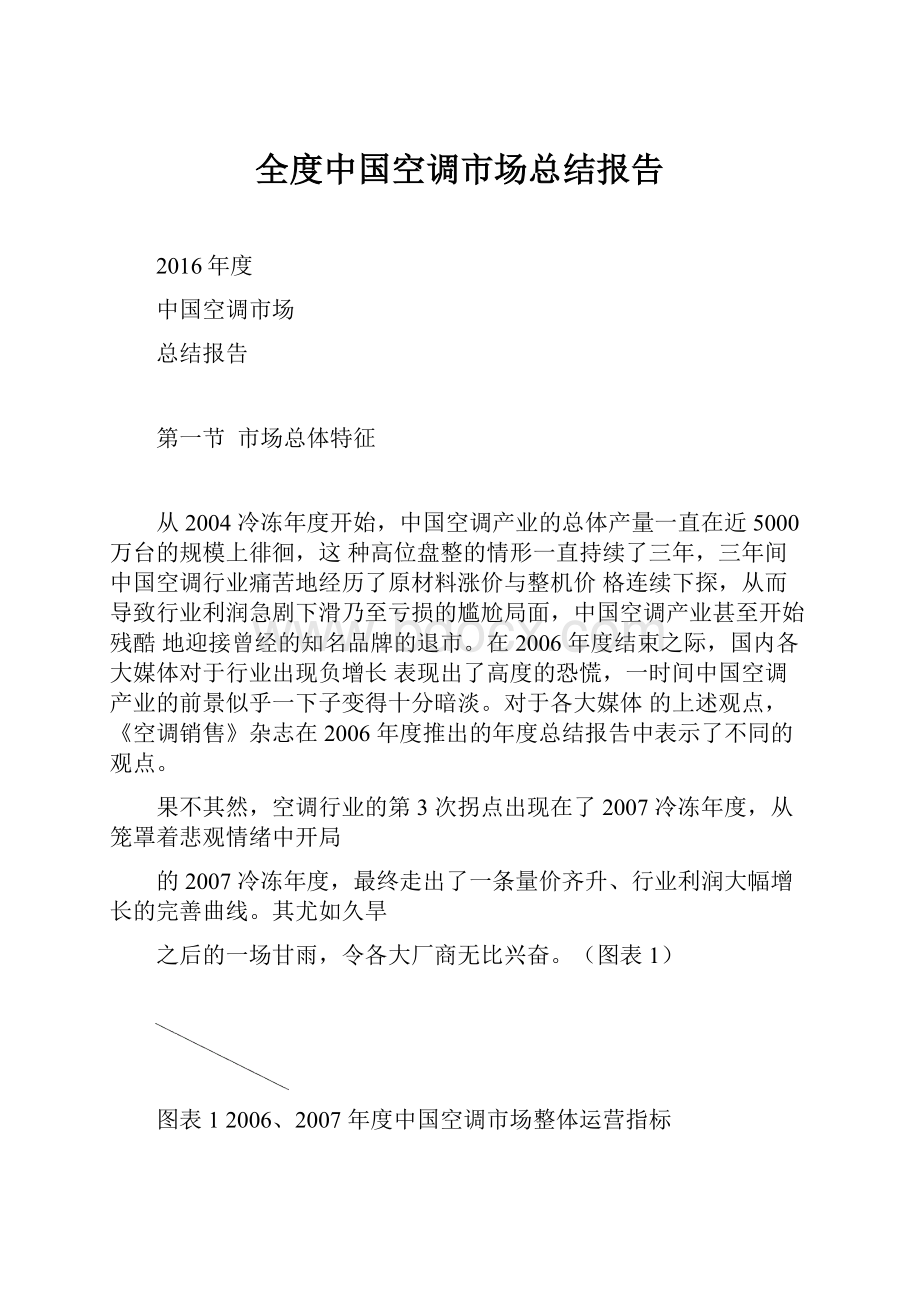

果不其然,空调行业的第3次拐点出现在了2007冷冻年度,从笼罩着悲观情绪中开局

的2007冷冻年度,最终走出了一条量价齐升、行业利润大幅增长的完善曲线。

其尤如久旱

之后的一场甘雨,令各大厂商无比兴奋。

(图表1)

图表12006、2007年度中国空调市场整体运营指标

年度

指标

2007冷冻年度

(万台)

2006冷冻年度

(万台)

同比增长率

(%)

产量

6290

4860

29.4%

销量

6080

5170

17.6%

产销率(%)

96.7%

106.3%

-8.7%

出口

3260

2720

19.8%

内销

2820

2450

15.1%

库存

890

640

39.1%

2007年度中国空调行业有一系列的精彩表现值得抒写,在这一个冷冻年度里,涨价成

为空调行业最耀眼的词组,空调企业多年的梦想在这一年得到了真正实现;在这个年度里,空调行业努力追求的“淡季不淡,旺季高温促放量”的局面体现得淋漓尽致,可谓占尽天时地利;在这一个年度里空调行业真正开始走出恶性的竞争,理性地思考自身和行业整体未来的发展,行业的竞争焦点从价格战转移到了新产品、新技术和新服务的比拼上。

整个行业便朝着产品质量和服务质量的方向迈进,同时产品的设计、功能以及概念上都有很大提升,各大空调品牌的产品销售重心成功向中高端转型,使得空调总体销售额实现了大幅提升,各品牌也在激烈的市场竞争中明确了自身的定位,可谓是人和。

当然过去的1年,中国产业也隐约暴露了一些问题和危机。

年度行将结束之际市场热炒的的“铜铝之争”事件似乎要重现空调行业非理性的一面;近年来国内空调一二级市场销量开始出现明显的滞涨现象,空调行业整体销量的增长更多是依赖出口销量的增长,其在一定程度上造成了国内市场的虚假繁荣,而越来越严峻的出口政策环境接下来肯定会对各空调企业形成巨大压力,值得空调行业警惕;此外,当前空调行业总体利润的提升并没有真正带动各企业利润的大幅提升,空调行业的利润水平仍然不高,部分中小品牌依然面临着巨大的生存压力。

最后,在经过多年的市场博弈之后,各大品牌与国内各大家电连锁之间的合作仍然分歧大于共识,厂商之间的矛盾没有缓解的迹象,2007年度部分品牌加大自身渠道的开发,使得空调专业渠道崛起的同时,正在引起各大家电连锁商的不满,渠道之争正在出现不和谐的因素,新年度厂商之间如何平衡资源分配值得业内思考。

已经过去的2007年度,中国空调产业的行业集中程度进一步提高,市场优势正在进一步向优势企业集中,可以预见,未来的国内空调行业将会围绕产品质量、服务和功能等方面展开更为理性的竞争。

品牌之争将会主导未来中国空调产业的格局,未来的空调产业仍然是机遇和危机并存。

综上所述,《空调销售》杂志认为,2007年度的中国空调行业总体发展形势可喜,局部细节仍需改善,中国空调产业正在朝着理性的方向发展。

本节我们将分别从全年市场走势、总体产销量、内销市场、出口市场和市场库存等方面来全面分析本年度空调市场的总体特征。

1全年走势分析

1.1淡旺同时放量增长

行业的特殊性造成了空调产品有着明显的淡旺季差别,尽管随着中国空调产业的逐步走向成熟,这一现象已经得到明显改观,但是,历年来,所有的空调企业总是把营销的重点放在每年的旺季市场。

特别是2004冷冻年度以后的两三年间,由于价格战的巨大压力,许多品牌都减少了淡季促销资源的投放,淡季市场出现了低迷状态。

但是2007冷冻开盘之后,

空调市场的淡季走势表现出一反常态的强劲,无论是工厂渠道出货还是终端零售都呈现了快速放量增长的态势,在本年度的圣诞、元旦双节销售中,大多数品牌都取得了同期25%以上的增长。

而据本刊淡季市场调研报告的数据统计,截至今年3月底,中国空调行业的总产量已经达到了3410万台,内销出货量已经达到了1290万台,出口量已经达到了1560万台,

比2006年度同期分别增长了26.8%、50%和2%。

特别是内销市场的增长超过历史上任何一年,

已经超过了“淡4旺6”的比例。

本年度空调淡季市场之所以出现放量增长主要有几个方面的原因。

第一,近年来,空调行业持续的原材料涨价,一方面使得工厂排产更加注重计划性,另一方面渠道备货也十分谨慎。

从去年本刊报告的数据中可以看出,年度结束以后渠道内的库存处于历史的低位。

这使得本年度开盘后,工厂的出货变得相对较为轻松。

第二,本年度包括格力、美的、奥克斯和志高在内的各大品牌的淡季政策都要早于以往任何一年,同时各大品牌的渠道吸款政策力度也超过以往同期,这使得代理商更多地选择在淡季加大备货量。

第三,进入新年度后,各大品牌纷纷对其渠道资源进行了整合,许多品牌在继续重视与大连锁的合作的同时,本年度特别加大了对传统渠道的投入,这使得传统渠道的备货比去年大大增加。

第四,2006年度由于受原材料涨价的直接影响,作为渠道主力的代理商由于彼此实力的不同,其所享受的工厂的政策也有一定的差别,自然其进货价格也有一定差异,甚至导致许多代理商在进入旺季后处于有市无货的尴尬境地。

当年许多备货充足乃至拥有库存的经销商却意外发财,因此在吸取了教训之后,在仔细对原材料市场进行研判之后,本年度淡季许多代理商应对工厂政策需求主动加大了备货量。

这四个方面是本年度淡季开盘工厂的放量出货的主要原因。

而在终端零售层面,进入2007下半年以后,国内的房地产市场再次快速回暖,带动了新一轮的空调需求。

这是淡季空调零售市场增长的主要动力。

本年度空调市场在进入旺季以后,空调市场仍然维持了发力向上的走势,五一旺季市场开始全面启动,黄金周期间空调销量再创新高,整体销售同比上涨了近30%。

今年旺季市场的增长一方面得益于持续高温天气的帮忙。

进入5月下旬以来,全国天气由北向南逐渐进入高温天气,全国许多城市高温持续时间超过过去几十年同期水平,市场销售迅速升温。

许多城市的最高气温接连刷新历史记录,让所有空调人士兴奋不已。

西南及北方市场进入7月下旬以后,虽然气温急速回转,但是前期淡季及5、6月份的较好销售足以让各大厂商满意而归。

1.2区域表现各不相同

尽管今年的天气特别照顾空调行业,但即使是在这种环境下,本年度我国的空调产业依然表现出区域明显的差异性,北方市场率先发力,南方市场温和放量的特点十分明显,南北两个市场对于天气的反应也明显不同,这也从一个侧面反映出成熟市场的需求日益均衡,这一现象需要引起业内关注,对于过分依赖旺季市场的品牌来说,2007年度值得总结反思。

2产销量分析

2.1产量止跌快速回升

在经历了2006年度空调市场首次总产量下滑以后,空调行业用了不到一年的时间便迅速扭转了颓势。

2007年度国内空调市场的总产量达到了6290万台,首次站在了6000万台的关口上,比去年同期大幅增长了近29%,在几年的盘整之后,本年度总产量的放量增长有着非常积极的意义,其无疑是一支兴奋剂(图表2)。

图表21999—2007度国内空调市场产量变化图

年度

总产量(万台)

1999年度

960

2000年度

1350

2001年度

2000

2002年度

2400

2003年度

3450

2004年度

4830

2005年度

5050

2006年度

4860

2007年度

6290

从每月的排产量来看,淡季整体产量达到了3410万台,约占全年总产量的54%,大大

超过了去年同期水平(图表3)。

图表32005-2007年度三年每月生产量分布

月份

2007年度(万台)

2006年度(万台)

2005年度(万台)

8

220

150

130

9

300

190

160

10

320

250

290

11

370

310

310

12

430

410

280

1

510

430

410

2

450

370

390

3

810

580

540

4

860

760

730

5

840

610

750

6

710

490

640

7

470

330

430

总产量

6290

4860

5050

2.2内销量价齐升

2007年度国内空调市场的内销量约为2820万台(图表4、图表5),比2006年度增长

了370万台,增长幅度达到了15%左右,基本走出了2005和2006年度的低迷局面。

这同时也说明国内空调行业在经历了几年的盘整之后,市场新一轮的更新换代正在悄然展开。

同时通过对各区域市场的调研后我们也发现,本年度的空调内销市场的增长主要来源于三四级市场的增长。

从2005冷冻年度开始,空调一级城市基本上已经进入饱和期,市场增速明显放缓,其导致的直接结果便是总量的滞涨。

在此情况之下,各大品牌纷纷加大了对三、四级市场的操作力度,这一策略在两三年后的2007年度开始收到成效,各品牌在三、四级市场的销量迅速提升。

与此同时,各大中心城市消费者10年前左右购买的空调产品也已逐步进入产品淘汰期,这也在一定程度上带动了空调消费。

而在销售额方面,本年度更是各大厂商喜获丰收的一年,本年度的空调市场各大厂商在价格策略上保持了前所未有的步调一致,涨价成为全年空调市场的价格主旋律。

本年度国内空调市场的总体销售额一举突破了700亿元大关,达到了710亿元,比2006年度的534

亿元大幅上扬了近33%(图表6、图表7)。

扣除本年度总体内销量增长15%的因素以外,本年度空调市场的整体价格水平增长幅度超过了15%,这是非常令业内人士欣喜的结果(图

表8)。

本年度国内空调市场的总体销售额出现如此大幅度的提升,一方面说明国内各品牌的市场操作正在向着更加理性的方向发展,特价机和工程机在投放总量上得到了有效控制,空调机型的销售正在由过去的特价机、传统机型向高端机型过渡,这也从一个侧面表明,各大品牌的产品策略调整取得了阶段性成功,中国空调产业正在整体回归理性。

图表41996-2007度空调企业年度内销出货量对比

年度

内销出货量

1996年度

580万台

1997年度

650万台

1998年度

720万台

1999年度

750万台

2000年度

950万台

2001年度

1400万台

2002年度

1550万台

2003年度

1950万台

2004年度

2460万台

2005年度

2390万台

2006年度

2450万台

2007年度

2820万台

图表51999-2007年度国内空调市场内销出货量增长率走势图

年度

销量增长率

1999年度

4.20%

2000年度

26.7%

2001年度

47.3%

2002年度

10.7%

2003年度

25.8%

2004年度

26%

2005年度

-2.45%

2006年度

2.51%

2007年度

15.1%

图表61999-2007年度国内空调市场总体销售额统计

年度

内销销售额

1999年度

295亿元

2000年度

345亿元

2001年度

400亿元

2002年度

370亿元

2003年度

385亿元

2004年度

445亿元

2005年度

465亿元

2006年度

534亿元

2007年度

710亿元

图表71999-2007年度国内空调市场销售额增长对比

年度

销售额增长率

1999年度

-1.2%

2000年度

16.9%

2001年度

15.9%

2002年度

-7.5%

2003年度

4.1%

2004年度

15.5%

2005年度

4.5%

2006年度

14.8%

2007年度

32.9%

图表81999-2007年度国内空调市场销量与销售额增长对比分析

年度

销量增长率

销售额增长率

1999年度

4.20%

-1.2%

2000年度

26.7%

16.9%

2001年度

47.3%

15.9%

2002年度

10.7%

-7.5%

2003年度

25.8%

4.1%

2004年度

26%

15.5%

2005年度

-2.45%

4.5%

2006年度

2.51%

14.8%

2007年度

15.1%

32.9%

2.3内销淡季良好,尾市有忧

本年度空调市场淡季每个月的内销出货量基本都大大高于去年同期,但是旺季时段的出货量与去年同期相比差别较小,这表明在消费越来越理性的今天,空调行业的销售习惯也正在发生改变,空调企业很难再依赖旺季的冲量来完成计划,这将更加考验各品牌的综合竞争能力。

本年度淡季的良好表现使得工厂对旺季市场的预期大大提高,而旺季市场尽管表现也不错,但几乎未达所有品牌的预期,因为本年度结束之后工厂和渠道的库存都要大于去年同期,这对下一年度的淡季内销稍有不利(图表9)。

图表92005-2007年度每月内销出货量分布对比

月份

2007年度(万台)

2006年度(万台)

2005年度(万台)

8

120

185

140

9

95

40

45

10

140

65

75

11

150

75

90

12

160

140

150

1

155

130

140

2

120

75

90

3

350

150

160

4

380

370

400

5

450

450

470

6

410

445

370

7

290

325

260

内销总出货量

2820

2450

2390

2.4出口再创新高,依然领先内销

中国空调器产品的出口1999年度只有区区210万台,进入2002年度以后,出口开始出现快速增长的势头,2004年度的出口量达到了2340万台。

在短短的5年时间里,我国空调器产品的出口便爆发性地增长了10倍左右。

但是在进入2005冷冻年度以后,出口市场开始出现滞涨现象,2006年度我国空调器的出口延续了2005年度的走势,继续在高位徘徊。

2007年度各品牌的累计出口总量达到了3260万台,首次站在了3000万台之上,比2006年度增长了540万台,增速达到了19.8%,近三年来首次增长超过10%(图表10、图表11)。

这一系列数据足以表明中国在全球空调产业版图上的位置越来越重要。

从前几年开始,一些国内空调企业尝到了出口的甜头,由于只是负责生产,其他售后服务等环节一概不管,因此,尽管利润率并不很高,但一些企业还是确定了以出口为主的战略,有些企业的外销比例甚至远远大于内销。

这也是这几年一些企业拼命扩张产能的主要动力。

与此同时,在本年度出口市场依旧繁荣的背后,也潜伏着一丝危机。

尽管今年的空调出口继续保持着增长势头,但许多企业却显示出了疲惫与不堪重负:

国内持续不断的原材料价格上涨,使得出口利润依然维持在较低的水平。

尽管日前海关总署公布的数据表明2007年

1-5月份出口空调加权平均价格为157.78美元,同比上升了9.4%,但这也仅仅是大致消化

了原材料价格上涨的压力,国内空调企业实质性的盈利水平并未提升。

而国际上针对中国空调产品出口的种种限制有着进一步升级的迹象,变化不定的海外反倾销诉讼更是令人提心吊胆。

海外市场始终是充满变数的一个市场,未来其还将更多地受到各种因素的制约。

此外,不少业内人士指出,此前业界尚怀疑少数外资空调出口企业打恶性竞争牌,事实上,空调出口原产地的竞争中,国产品牌的竞争优势除了价格,并没有太多牌可出。

本年度许多品牌在外销量保持增长情况下,整体利润却在缩小,恰好表明出口对国内空调企业的利润贡献将进一步缩小。

可以预见,今后海外市场的成熟度和技术性要求会水涨船高,欧盟WEEE、RoHS指令只是开始,美国、日韩今后将会有更多的技术法规和标准出台。

这只会提升行业的进入门槛、加重企业的经营成本负担。

眼下,欧盟两指令就已经让企业既要加强技术应对能力,还要规范质量体系特别是对上游供应商队伍的质量控制和监管体系建设,涉及到企业竞争优势、发展模式等多方能力的考验。

而且,长期以来,我国企业给予海外买家和市场所形成的“低价、无品牌、中低端产品”等现象在短期内难以扭转。

我国空调企业今后发展的主方向,就是要能够突破中低端产品和价格的路线,不仅要在产品功能和价格体系上进行突破,还要建立起一定的品牌形象。

在自身竞争优势不明显,短期转型乏力的大背景下,我国空调企业今后的出口必将面临一段时间的整合动荡。

图表101999-2007年度空调市场总出口量走势图

年度

出口量(万台)

1999年度

210

2000年度

370

2001年度

580

2002年度

807

2003年度

1490

2004年度

2340

2005年度

2560

2006年度

2720

2007年度

3260

图表111999-2007年度空调销售内、外销对比分析

年度

内外销总量

(万台)

内销出货量

(万台)

出口量(万

台)

1999年度

960

750(78%)

210(22%)

2000年度

1320

950(72%)

370(28%)

2001年度

1980

1400(71%)

580(29%)

2002年度

2357

1550(66%)

807(34%)

2003年度

3450

1950(56%)

1490(44%)

2004年度

4825

2460(51%)

2340(49%)

2005年度

4950

2390(48%)

2560(52%)

2006年度

5170

2450(47%)

2720(53%)

2007年度

6080

2820(46%)

3260(54%)

2.5库存仍在高位

2006年度行业留下的相对历史低位的库存使得2007年度的开盘各大厂商相对比较轻松,各大品牌的淡季政策在具体执行上没有遇到太大的市场阻力。

可以说2006年末的低库存为厂商顺利启动本年度市场立下了汗马功劳。

然而在各大厂商欣喜盘点本年度的战备战果时,唯一令各大厂商稍有担心的便是,截止年度结束,许多品牌较上一年度面临更大的库存压力。

截至本年度结束,国内空调企业的库存总量为840万台左右(图表12),比去年同期大幅增加了200多万台,其中大多数为滞留在商业渠道内的库存。

在具体品牌方面,格力是国内品牌中极少采取高库存运作的品牌之一,本年度其库存总量进一步放大,这与格力所推行的销售公司模式有很大关系。

在几大品牌方面,海尔长期以来一直倡导订单流程,其全年的库存量一直控制得非常好。

可以说较低的年度库存减轻了其新年度市场操作的压力。

合资品牌方面,作为日资品牌的领导企业,松下尽管本年度开盘以后积极地调整了渠道供货策略,加强了对渠道库存的管理和控制,取得了积极成效,但是松下相对滞后的排产在一定程度上影响了其旺季市场的销售,这一点在今年的华东市场体现得相对明显。

本年度空调市场所留下的库存毫无疑问将考验各大品牌后市的运作,如何有效地调配各种市场资源,化解由此而带来的压力是其中的关键。

而业内另外一种声音则认为,当前的高库存表明各大品牌对后市的充分信心,高库存寓示着高风险的同时也是一种机会,我们只能拭目以待。

图表122005-2007年度三年库存累计增量走势对比

月份

2007年度

2006年度

2005年度

(万台)

(万台)

(万台)

8

670

660

640

9

640

680

425

10

710

740

600

11

830

820

765

12

730

930

790

1

840

990

800

2

740

910

780

3

910

870

920

4

820

850

840

5

730

680

760

6

710

520

710

7

670

580

670

库存总量

890

640

930

第二节品牌特征

1、总体分析

1.1总体格局稳定,个体差距拉大

和2006冷冻年度一样,本年度空调市场依然保持了整体格局的稳定,除小天鹅空调因为多年的负累影响在本年度正式退市以外,国内空调行业的整体格局并未发生大的变化。

三大品牌依然牢牢把持着行业第一集团的位置,而且其整体市场占有率进一步提升。

本年度三大品牌的总体市场占有率达到了56.3%,相比上一年度增长了近3.7%。

与此同时,我们对三大品牌的销售额比重进行了分析,2007年度三大品牌的销售额比重达到了56.8%,相比上一年度增长了4%,高出销量比重0.5%,而去年三大品牌的销售额比重与销量比重的差距基本等同,2005年度相差1个百分点,2004年度相差5个百分点。

这一结果进一步表明本年度三大品牌的平均单价已于其它品牌没有明显的差距,同时也从侧面反映出三大品牌与其它品牌的价格差距正在逐步缩小(图表13)。

图表132003—2007年度三大品牌销量、销售额占有率对比

年度

销量占有率

销售额占有率

2003年度

35%

42.3%

2004年度

39%

43.7%

2005年度

48.66%

49.5%

2006年度

52.6%

52.8%

2007年度

56.3%

56.8%

1.2试水自建渠道助销售

众所周知,当前许多空调一二级零售市场基本是大连锁的天下,而三四级市场则主要依赖专业经销商的销售,因此从本年度开盘伊始,各大品牌为了进一步拓展三四级市场的增长,同时填补大连锁在中心城市的市场空白,各大空调品牌纷纷自建渠道,为本年度的空调