池国华财务报表分析课后计算题答案.docx

《池国华财务报表分析课后计算题答案.docx》由会员分享,可在线阅读,更多相关《池国华财务报表分析课后计算题答案.docx(15页珍藏版)》请在冰豆网上搜索。

池国华财务报表分析课后计算题答案

第二章

五、计算分析题答案

1.

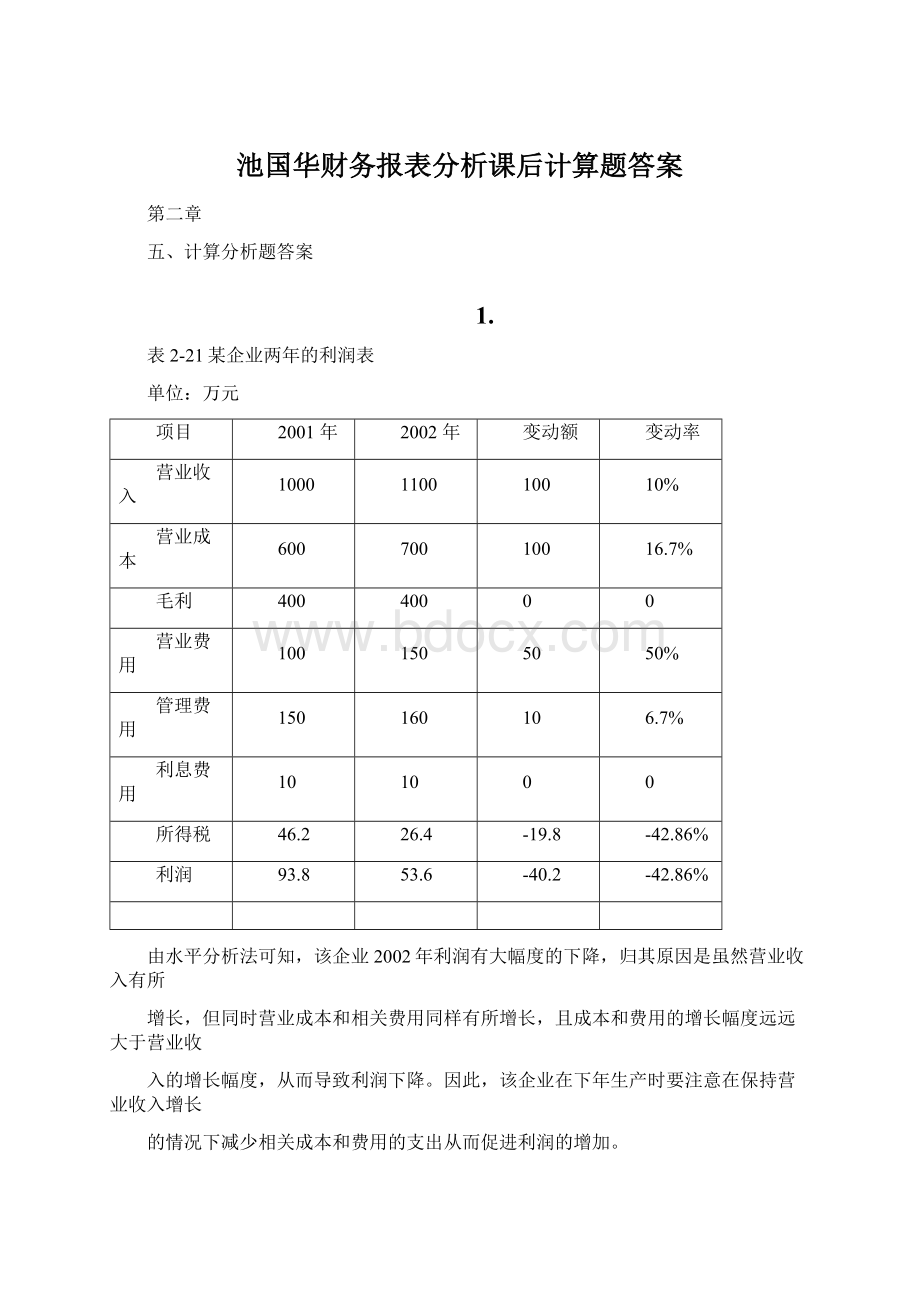

表2-21某企业两年的利润表

单位:

万元

项目

2001年

2002年

变动额

变动率

营业收入

1000

1100

100

10%

营业成本

600

700

100

16.7%

毛利

400

400

0

0

营业费用

100

150

50

50%

管理费用

150

160

10

6.7%

利息费用

10

10

0

0

所得税

46.2

26.4

-19.8

-42.86%

利润

93.8

53.6

-40.2

-42.86%

由水平分析法可知,该企业2002年利润有大幅度的下降,归其原因是虽然营业收入有所

增长,但同时营业成本和相关费用同样有所增长,且成本和费用的增长幅度远远大于营业收

入的增长幅度,从而导致利润下降。

因此,该企业在下年生产时要注意在保持营业收入增长

的情况下减少相关成本和费用的支出从而促进利润的增加。

2.

表2-22资产负债表

单位:

元

资

产

负债与所有者权益

项目

金额

百分比

项目

金额

百分比

流动资产

201970

34.95%

流动负债

97925

16.94%

其中:

速动资

68700

11.89%

长期负债

80000

13.84%

产

237000

41%

负债合计

177925

30.79%

固定资产净值

无形资产

138955

24.04%

所有者权益

400000

69.21%

总计

577925

100%

总计

577925

100%

有图表可知,该企业资产中固定资产净值达237000元,所占比重高达41%。

另一方面可以看出,企业目前主要的资金来源是所有者权益,采用权益融资的方式得到的资金所占比率占到

将近70%,该企业可能处于初创期主要是内部留存收益或者外部发行股票的方式筹资,或者处于成熟期上半年产生了大量现金流,来偿还上半年债务和向股东发放股利。

3.

(1)运用杜邦财务分析原理,比较2006年公司与同业平均的净资产收益率,定性分析其差异的原因。

=1.07X6.81%X=18.83%

贝U2006年该公司的ROE=1.11X7.2%x=15.984%

而2006年同行业的ROE=1.14X6.27%x=17%

因此,可以得出2006年该公司净资产收益率明显低于同行业的净资产收益率,归其原因虽然其销售净利率高于同行业,但是其总资产周转率低于同行业水平,而且其资产负债率既偿债能力水平低于同行业水平,看出由于公司总资产和资金的利用效率不高导致净资产收益率低于行业平均水平。

(2)运用杜邦财务分析原理,比较该公司2007年与2006年的净资产收益率,用因素分析

法分析其变化的原因。

将该公司2006年作为基期,则2007年作为分析期,令Y=ROE

a=总资产周转率b=销售净利率c=资产负债率

则

1Y=a•b•c

2基期值为Y0=a0•b070=15.984%分析期值为丫仁a1-b1•c1=18.8%

差异值为△丫=丫1—丫2=2.816%其中△丫为分析对象。

3替代因素一,即总资产周转率丫2=a1•b0・c0=

cO=

cO=

替代因素二,即销售净利率丫3=a1•b1•

替代因素三,即资产负债率丫4=a1•b1•

4

△a=Y2—丫0=15.408%—15.984%=-0.576%

△b=Y3—Y2=18.91%—15.408%=3.502%权

△c=Y1—Y3=18.8%—18.91%=-0.11%

总资产周转率(a)对财务报表的影响即销售净利率(b)对财务报表的影响即益乘数(C)对财务报表的影响即

5检验分析结果△丫=△&+△b+Ac=2.816%

分析:

通过计算可以得出,该公司07年总资产周转率的下降所带来的不利影响减少了销售净利率和权益乘数的上升给净资产收益率带来的积极影响。

第三章

四、计算分析题答案

1.资产负债表分析

(1)水平分析

①编制资产负债表水平分析表

资产负债表水平分析表

单位:

万元

资产

期初

期末

变动额

变动率

流动资产

35

30

-5

-14.29%

其中:

速动资产

8

5

-3

-37.50%

固定资产净值

22

20

-2

-9.09%

无形资产

33

30

-3

-9.09%

总计

90

80

-10

-11.11%

负债及所有者权益

流动负债

15

19

4

26.67%

长期负债

25

21

-4

-16.00%

股本

50

60

10

20.00%

资本公积

10

0

-10

-100%

未分配利润

-10

-20

-10

100%

总计

90

80

-10

-11.11%

②资产负债表规模变动情况的分析评价

通过水平分析,我们可以看出该公司资产总额今年较上年减少了11.11%,减少额为10

万元,可以说资产规模减少较大。

其中,流动资产较上年减少14.29%,减少额为5万元,减少幅度较大。

流动资产的减少主要是由速动资产的大幅减少所致。

而在非流动资产方面,固

定资产净值和无形资产均有9.09%的降幅,这一降幅很有可能来自固定资产的折旧和无形资产的摊销,表明公司该年没有进行固定资产的构建及无形资产的开发等,也说明公司的生产

能力有所下降。

从公司的负债和股东权益状况来看,负债总额没有变化,股东权益有所下降。

其中流动负债大幅增加,达到了26.67%,增长额4万元。

而长期负债降幅也较大,达到了16.00%,降低额4万元。

流动负债增加4万,长期负债降低4万,很有可能是由于一年内到期的长期负债增加了4万元。

流动负债的大幅增加在一定程度上表明公司的短期偿债风险大幅增大。

从股东权益角度来看,公司的股东权益较上年减少10万元,降幅达到了20%。

股东权益的

降幅主要是由于当年亏损10万元,表明公司经营不善。

从水平分析来看,公司的资产规模及权益规模都较大幅度降低,负债总额未变,但短期债务增加,风险较大。

(2)垂直分析

①编制资产负债表垂直分析表

资产负债表垂直分析表

单位:

万元

资产

期初

期末

期初/%

期末/%

变动情况

流动资产

35

30

38.89%

37.50%

-1.39%

其中:

速动资产

8

5

8.89%

6.25%

-2.64%

固定资产净值

22

20

24.44%

25.00%

0.56%

无形资产

33

30

36.67%

37.50%

0.83%

总计

90

80

100%

100%

负债及所有者

流动负债

15

19

16.67%

23.75%

7.08%

长期负债

25

21

27.78%

26.25%

-1.53%

股本

50

60

55.56%

75.00%

19.44%

资本公积

10

0

11.11%

0

-11.11%

未分配利润

-10

-20

-11.11%

-25.00%

-13.89%

总计

90

80

100%

100%

②资产结构与资本结构的分析评价

a,从流动资产与非流动资产比例角度分析

期初该公司的流动资产占资产总额的38.89%,期末为37.50%,可见该公司的流动资产占全部资产的比重比较高,反映了该公司的资产流动性较好。

可能与该公司的行业特点有关。

b,从有形资产与无形资产比例角度分析

该公司无论是期末还是期初其无形资产占资产总额比重都较高,期末较期初的比例还有

所增加,而且无形资产的比例超过了固定资产的比例,表明该公司的科技含量较高,有可能是咼新技术企业。

C,从固定资产与流动资产比例角度分析

该公司期末固定资产净值占资产总额比重为25%,而流动资产比重为37.50%,两者之间的比例为0.67:

1,说明该公司采取的是保守型的固流结构策略。

这种结构是否合理还应结合该公司的行业特点等相关信息才能做出正确的判断。

d,流动资产结构分析

为6.25%,是很低的。

一方面表明公司的资产流动性并不是很好,另一方面也说明公司的资金没有过多地滞留在速动资产上,使得公司资金使用效率较高。

而公司的存货占全部流动资产的比重从期初的91.11%提升为93.75%,表明公司库存进一步积压,可能是销售状况进一步恶化所致。

e,资本结构分析

从该公司的资本结构来看负债占50%,权益占50%,且负债比例从45.45%上升到50%,可以说该公司资本结构中负债所占比例稍大且资产负债率上升,公司的财务风险偏高。

从资

本结构这两年的变动来看,资本结构比例有了较大变化,股本比例从55.55%提升到75%,

主要是由于资本公积转增股本所致,未分配利润的比例从-11.11%变为-25.00%表明公司进一步亏损,公司经营不善。

从负债的结构构成来看,流动负债占负债总额47.50%,非流动负债占负债总额的

52.50%;而期初的负债构成为流动负债占37.5%,非流动负债占62.5%,期末与期初相比,

流动负债所占的比重有所增加。

这在一定程度上说明了该公司的短期偿债风险有所加大,在

进一步的偿债能力分析中应该给予关注。

对比期初和期末的报表数据,该公司的股东权益结构变化较大,比较不稳定。

2.

单位:

万元

存货项目分析

存货

06年

07年

06年/%

07年/%

变动情

材料

122217

123518

80.35%

82.91%

2.56%

其中:

材料跌价准

0

2354

0

1.58%

1.58%

在产品

26850

17939

17.65%

12.04%

-5.61%

产成品

3045

7524

2%

5.05%

3.05%

合计

152112

148981

100%

100%

表1存货项目结构分析表

表2存货项目水平分析表

单位:

万元

存货

06年

07年

变动额

变动率

材料

122217

123518

1301

1.06%

其中:

材料跌价准

0

2354

2354

在产品

26850

17939

-8911

-33.19%

产成品

3045

7524

4479

147.09%

合计

152112

148981

-3131

-2.06%

从表1、2可看出07年底存货中,材料占存货的比例咼达82.91%,这一比例是否合理还得结合公司的行业特点加以分析不能妄加评断;在产品及产成

必然

品的比例较低分别为12.04%、5.05%。

与06年相比存货的结构发生了一些变化,最应该引起重视的是产成品比例大幅提升由2%上升到5.05%,说明公司可能由于销售状况不佳,导致产成品大量积压,加之本年计提了2354万元的材料跌价准备占存货的1.58%,表明本年市场不景气,产成品市价下跌,进一步印证了销售状况不佳的分析结果。

因此材料与在产品占资产总额的比例一升一降就是情理之中了,由于销售状况不佳造成产成品大量积压,

使得公司生产线不能再按原来的使用效率运转,使得在产品占存货比重下跌,而材料购进却

没有及时的减少,导致06年底与07年底的材料金额几乎没有变化,在存货项目总额同比下降2.06%的情况下,材料所占比例上升了2.56%。

第四章

五、计算分析题答案

1.

营业利润=2000-1200-150-250-100+200+400=900利润总额=900+180-230=850

净利润=850—300=550

2.

甲产品单位成本水平分析表

成本项目

上年度实际

本年度实际

增减额

增减率

直接材料

580

622

42

7.24%

直接人工

175

195

20

11.43%

制造费用

345

316

-29

-8.41%

产品单位成本

1100

1133

33

3.00%

分析:

从表中列示的数据得知,该产品单位成本本年度相比于上年度增加了3%,虽然制造费

用降低了8.41%,但是直接材料和直接人工分别增加了7.24%和11.43%,最后单位成本还是上升了。

因此,造成产品单位成本上升的主要因素是直接人工和直接材料的增加,企业在控制成本时应该以此为重点。

第五章

第六章

五、计算分析题答案

1.

总资产报酬率=X100%=16%

总资产周转率=150-200=0.75(次)

销售净利率=X100%=14%

2.

权益乘数==2.13

销售净利率=X100%=4.5%

成本费用利润率=X100%=7.5%

净资产收益率=X100%=14.95%

每股收益==0.34

市盈率==20

市净率==2.89

每股收益==0.7市盈率==15

每股股利==0.4股利发放率==0.57

第七章

五、计算分析题答案

1.

上年:

流动资产周转率==0.7

存货周转率==1.4

本年:

流动资产周转率==0.8

存货周转率==2

2.

06年:

固定资产周转率==0.97(次)

固定资产周转天数==376.3(天)

07年

固定资产周转率==1.1125(次)

固定资产周转天数==328.09(天)

分析:

从表中列示的数据计算得知,该公司2007年平均固定资产比上年增加2.56%;但营业

收入大幅上升了17.11%,其增长速度远远超过平均固定资产的增长速度,使得2007年固定

资产周转率比2006年增加了0.4125次,上升了42.5%,固定资产周转天数比上年减少48.21天,下降了39.53%,说明公司固定资产的利用效率有所提高。

3.

上年:

全部资产周转率===2.5

流动资产周转率===6.25

资产结构===0.4

本年:

全部资产周转率===2.7

流动资产周转率==7938-1323=6

资产结构===0.45

第八章

五、

1.流动比率===2速动比率===1.55

2.按一年360天计算

应收账款周转率===166666.67速动资产==2

所以,流动负债=158333.34

流动资产=流动负债*3=475000

总资产=固定资产+流动资产=475000+425250=900250

资产净利率===0.0833

第九章

五、计算分析题答案

分析:

公司05年比04年上升1.4%,而06年比05年有所下降,07年又有所上升,但增长幅度和改变幅度都不大。

直接影响股东权益增长率就是公式中的本期股东权益增加额和本期期初余额。

04年到07年的股东权益在不断增加但股东权益的期初余额也再不断增加,所以两者相比的比率不一定是增加的。

此公司的股东权益增加率太小,而且有波动,所以该公司的的发展是不稳定的,同时也说明企业并不具备良好的发展能力。

2.

05年营业收入增长额====0.24

06年营业收入增长额===0.373

07年营业收入增长额===0.5

分析:

甲产品的生产规模不断扩大,销售量迅速增加,销售收入的增长幅度较快。

以上一系列的特点表明甲产品出于成长期。

3.

04年资产负债率===0.39

05年资产负债率==0.405

06年资产负债率==0.396

07年资产负债率==0.38

05年的资产增长率===0.48

06年的资产增长率==0.527

07年的资产增长率==0.566

从05到07年的资产增长率可以看出,乙公司的资产规模在不断增加。

由于企业的资产来源一半来自于负债和所有者权益,在其他条件不变的情形下,无论是增加负债规模还是增加所有者权益规模,都会提高资产增长率。

如果一个企业的资产增长完全依赖于负债的增长,而所有者权益项目在年度里没有发生变动或者变动不大,这说明企业可能潜藏着经营风险或财务风险,因此不具备良好的发展潜力。

从企业自身的角度来看,企业资产的增加应该主要取决于企业盈利的增加。

乙公司的资产负债率连年下降且均低于50%,说明一公司大部分资产的来源还是所有者权益的增加,说明其资产增长能力较强。