金融统计分析计算题.docx

《金融统计分析计算题.docx》由会员分享,可在线阅读,更多相关《金融统计分析计算题.docx(17页珍藏版)》请在冰豆网上搜索。

金融统计分析计算题

金融统计分析计算题

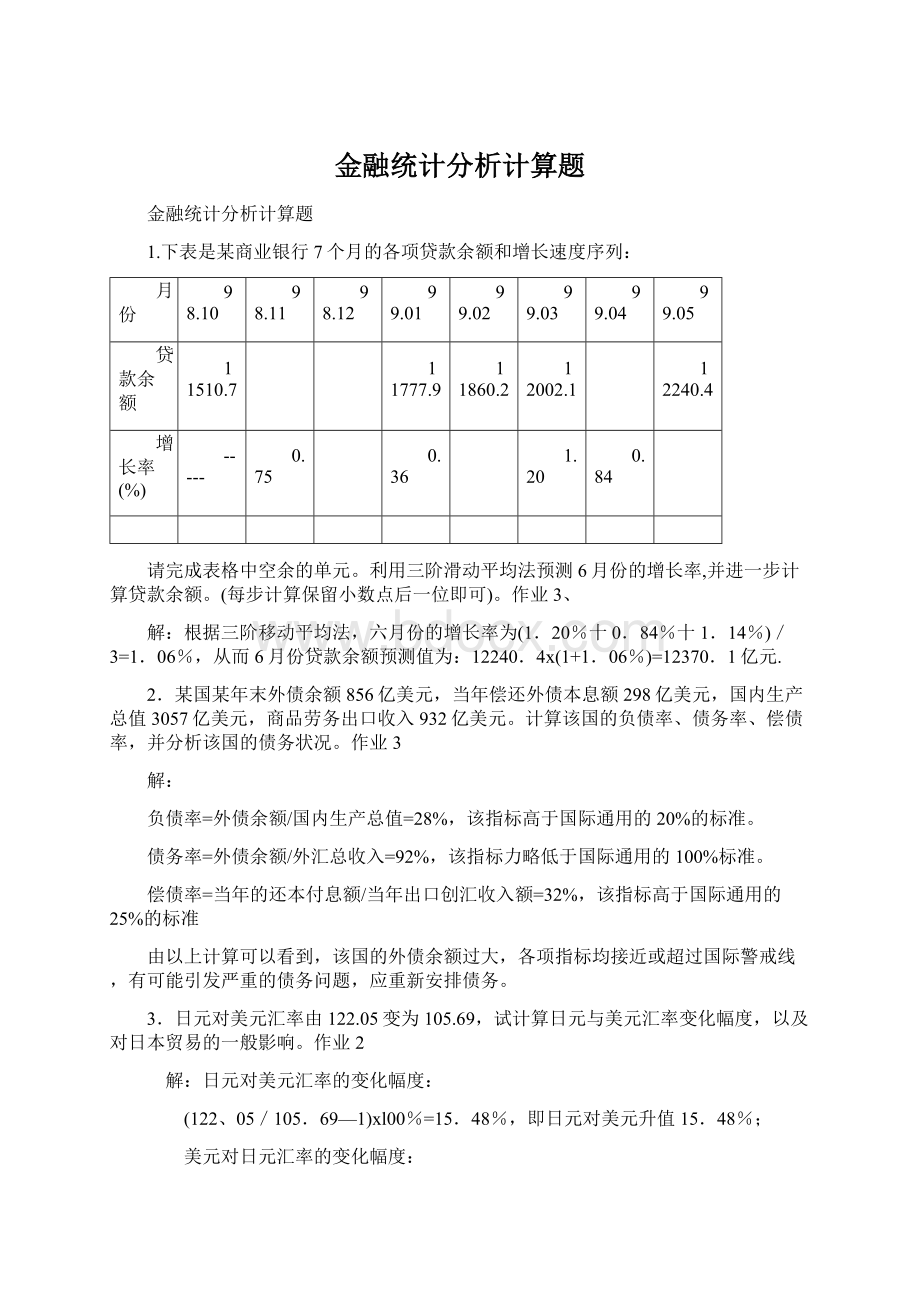

1.下表是某商业银行7个月的各项贷款余额和增长速度序列:

月份

98.10

98.11

98.12

99.01

99.02

99.03

99.04

99.05

贷款余额

11510.7

11777.9

11860.2

12002.1

12240.4

增长率(%)

-----

0.75

0.36

1.20

0.84

请完成表格中空余的单元。

利用三阶滑动平均法预测6月份的增长率,并进一步计算贷款余额。

(每步计算保留小数点后一位即可)。

作业3、

解:

根据三阶移动平均法,六月份的增长率为(1.20%十0.84%十1.14%)/3=1.06%,从而6月份贷款余额预测值为:

12240.4x(1+1.06%)=12370.1亿元.

2.某国某年末外债余额856亿美元,当年偿还外债本息额298亿美元,国内生产总值3057亿美元,商品劳务出口收入932亿美元。

计算该国的负债率、债务率、偿债率,并分析该国的债务状况。

作业3

解:

负债率=外债余额/国内生产总值=28%,该指标高于国际通用的20%的标准。

债务率=外债余额/外汇总收入=92%,该指标力略低于国际通用的100%标准。

偿债率=当年的还本付息额/当年出口创汇收入额=32%,该指标高于国际通用的25%的标准

由以上计算可以看到,该国的外债余额过大,各项指标均接近或超过国际警戒线,有可能引发严重的债务问题,应重新安排债务。

3.日元对美元汇率由122.05变为105.69,试计算日元与美元汇率变化幅度,以及对日本贸易的一般影响。

作业2

解:

日元对美元汇率的变化幅度:

(122、05/105.69—1)xl00%=15.48%,即日元对美元升值15.48%;

美元对日元汇率的变化幅度:

(105.69/122.05—1)*100%=—13.4%,即美元对日元贬值13.4%。

日元升值有利于外国商品的进口,不利于日本商品的出口,因而会减少贸易顺差或扩大贸易逆差。

4.下表是某公司X的1999年(基期)、2000年(报告期)的财务数据,请利用因素分析法来分析各个因素的影响大小和影响方向。

作业2

X公司的财务分析表

指标名称

1999年

2000年

销售净利润率(%)

17.62

18.83

总资本周转率(次/年)

0.80

1.13

权益乘数

2.37

2.06

净资本利润率(%)

33.41

43.44

解:

A公司的财务分析表

指标名称

1998年

1999年

销售净利润率(%)

17.62

18.83

总资本周转率(次/年)

0.80

1.12

权益乘数

2.37

2.06

净资本利润率(%)

33.41

43.44

该分析中从属指标与总指标之间的基本关系是:

净资本利润率=销售净利润率×总资本周转率×权益乘数

下面利用因素分析法来分析各个因素的影响大小和影响方向:

销售净利润率的影响

=(报告期销售净利润率-基期销售净利润率)×基期总资本周转率×基期权益乘数

=(18.83%-17.62%)×0.80×2.37

=2.29%

总资本周转率的影响

=报告期销售净利润率×(报告期总资本周转率-基期总资本周转率)×基期权益乘数

=18.83%×(1.12-0.80)×2.37

=14.28%

权益乘数的影响

=报告期销售净利润率×报告期总资本周转率×(报告期权益乘数-基期权益乘数)

=18.83%×1.12×(2.06-2.37)

=-6.54%

净资本收益率的变化=报告期净资本收益-基期净资本收益率

=销售净利润率的影响+总资本周转率的影响+权益乘数的影响

=43.44%-33.41%=2.29%+14.28%+(-6.54%)

=10.03%

综合以上分析:

可以看到A公司的净资产收益率1999年相对1998年升高了10.03个百分点,其中由于销售净利润率的提高使净资产收益率提高了2.29个百分点,而由于总资产周转率的速度加快,使净资产收益率提高了14.28个百分点;由于权益乘数的下降,使得净资产收益率下降了6.54个百分点,该因素对净资产收益率的下降影响较大,需要进一步分析原因。

5.利用下表资料,计算人民币汇率的综合汇率变动率

货币名称

基期

报告期

双边贸易占中国外贸总值的比重

美元

830.12

829.24

20

日元

7.75

7.55

25

英镑

1260.80

1279.52

15

港币

107.83

108.12

20

德国马克

405.22

400.12

10

法国法郎

121.13

119.91

10

(提示:

在直接标价法下,本币汇率的变化(%)=(旧汇率/新汇率-1)×100%,每步计算结果保留至小数点后两位)作业2

解:

先计算人民币对各个外币的变动率

对美元:

(1-829.24/830.12)*100%=0.106%,即人民币对美元升值0.106%

对日元:

(1-7.55/7.75)*100%=2.58%,即人民币对日元升值2.58%

对英镑:

(1-1279.52/1260.80)=-1.48%,即人民币对英镑贬值1.48%

对港币:

(1-108.12/107.83)=--0.27%,即人民币对港币贬值0.27%

对德国马克:

(1-400.12/405.22)=1.26%,即人民币对美元升值1.26%

对法国法郎:

(1-119.91-121.13)=1.01%,即人民币对美元升值1.01%

以贸易比重为权数,计算综合汇率变动率:

(0.106%*20%)+(2.58*25%)+(-1.48%*15%)+(-0.27%*20%)+(1.26%*10%)+(1.01%*10%)=0.62%

从总体上看,人民币升值了0.62%

6.某证券投资基金的基金规模是25亿份基金单位。

若某时点,该基金有现金7.6亿元,其持有的股票A(4000万股)、B(1000万股),C(1500万股)的市价分别为20元、25元、30元。

同时,该基金持有的7亿元面值的某种国债的市值为7.7亿元。

另外,该基金对其基金管理人有200万元应付未付款,对其基金托管人有70万元应付未付款。

试计算该基金的总资产、基金总负债、基金总净值、基金单位净值。

L解:

(1)基金总资产:

(2)基金总负债:

=200+70~=270(万元)

(3)基金总净值,基金总资产一基金总负债=303000--270=302730(万元)

(4)基金单位净值’基金总净值/基金单位:

302730/250000=1.2109元

7.已知某年度非金融企业部门的实物投资为14298.2亿元,当年该部门的可支配收入为7069.8亿元。

请根据下表给出的非金融企业部门的资金流量数据,分析该部门的融资特点。

某年度非金融企业部门的资金来源数据单位:

亿元

数额

资金来源

1.企业可支配收入

7069.8

2.从其他部门借入

(1)从金融机构净借入

(2)从证券市场净借入

(3)从国外净借入

7081.9

4378.7

94.6

2608.6

统计误差

146.5

相似题型

已知某年度非金融企业部门的实物投资为11849.8亿元,当年该部门的可支配收入为6324。

1亿元.请根据下表给出的非金融企业部门的资金流量数据,分析该部门的融资特点.

某年度非金融企业部门的资金来源数据单位;亿元

数额

资金来源

1.企业可支配收入

6324.1

2.从其他部门借人

(1)从金融机构净横人

(2)从证券市场净借人

(3)从国外净借人

5421.2

3689.3

56.7

1675.2

统计误差

104.5

解:

第一步:

计算如分析表.

其中,各种资金来源用于实物投贤的比重’各种资金来潭/实物投资X100

非金融企业部门的资金筹集

数额

结构(%)

资金来源

1.企业可支配收入

6324.1

53.37

2.从其他部门借人

(1)从金融机构净横人

(2)从证券市场净借人

(3)从国外净借人

5421.2

3689.3

56.7

1675.2

45.75

31.13

0.48

14.14

统计误差

104.5

0.88

第二步;

从表中的结构指标看,企业进行实物投资的资金,有57.37%来源于企业自有资金,有45.75%从其他部门借人.在从其他e9门借人的部分中,以从金融机构借人为主,占31.13%;

其次从国外借人.占14.14%.证券市插对促进企业融资的作用非常有限,只占0.48%.

8.用两只股票的收益序列和市场平均收益序列数据,得到如下两个回归方程:

第一只:

r=0.030+1.5rm

第二只:

r=0.034+1.1rm

并且有E(rm)=0.020,δ2m=0.0025。

第一只股票的收益序列方差为0.0081,第二只股票的收益序列方差为0.0072。

试分析这两只股票的收益和风险状况。

作业2

解:

第一只股票的期望收益为:

E(r)=0.021+1.4×E(rm)=0.0462

第二只股票的期望收益为:

E(r)=0.024+0.9×E(rm)=0.0402

由于第一只股票的期望收益高,所以投资于第一只股票的收益要大于第二只股票。

相应的,第一只股票的收益序列方差大于第二只股票(0.0041>0.0036),即第一只股票的风险较大。

从两只股票的β系数可以发现,第一只股票的系统风险要高于第二只股票,β2δ2m=1.4×1.4×0.0016=0.0031,占该股票全部风险的76.5%(0.0031/0.0041×100%),而第二只股票有β2δ2m=0.9×0.9×0.0016=0.0013,仅占总风险的36%(0.0013/0.0036×100%)。

9.下面是五大商业银行的存款总量数据,假设你是D行的分析人员,请就本行的市场竞争状况作出简要分析。

作业4

行别

本期余额(亿)

比上月新增额(亿)

比上月增长率(%)

金融机构总计

102761.64

1288.09

1.27

五行总计

69473.04

841.26

1.23

A行

27333.16

271.55

1

B行

14798.60

218.61

1.5

C行

8193.30

59.54

0.73

D行

15941.27

206.11

1.31

E行

3206.71

85.45

2.74

解:

本行存款市场本月余额占比:

占金融机构的15941.2/102761.64=15.51%

在五大国有商业银行中占比:

15941.27/69473.04=22.9%

在五大国有商业银行中位居第二,仅次于工行,但差距较大。

从余额上看与农业银行的差距很小,收到农行的较大挑战。

从新增占比来看,新增额占五大商业银行新增额的206.11/841.26=24.5%,大于余额占比,市场分额在提高。

但这是由于工商银行的份额大幅下降所致。

本行新增额占比要低于农业银行,由于两行余额占比相差不大,这一现象需要高度重视。

从发展速度上看,本行存款增长率低于中行和农行,仅大于工行。

11.有4种债券A、B、C、D,面值均为1000元,期限都是3年。

其中,债券A以单利每年付息一次,年利率为8%;债券B以复利每年付息一次,年利率为4%;债券C以单利每年付息两次,每次利率是4%;债券D以复利每年付息两次,每次利率是2%;假定投资者认为未来3年的年折算率为r=8%,试比较4种债券的投资价值。

作业2

解:

债券A的投资价值为:

PA=Mi∑{1/(1+r)t}+M/(1+r)n

=1000×8%×∑1/(1+0.08)t+1000/1.083

=206.1678+1000/1.083=1000?

?

(其中t=3)

债券B的投资价值为:

PB=Mi∑(1+i)t-1/(1+r)t+M/(1+r)n

=1000×4%×∑(1+0.04)t-1/(1+0.08)t+1000/1.083

=107.0467+1000/10.83=900.8789?

?

?

(其中t=3)

由R=(1+r)q-1,R=0.08得到债券C的每次计息折算率为r=0.03923,从而,

债券C的投资价值为:

PC=Mi∑{1/(1+r)t}+M/(1+r)n

=1000×0.04×∑1/(1+0.03923)t+1000/1.083

=275.1943+1000/1.083=1069.027(其中t=6)

由R=(1+r)q-1,R=0.08得到债券D的每次计息折算率为r=0.03923,从而,

债券D的投资价值为:

PD=Mi∑(1+i)t-1/(1+r)t+M/(1+r)n

=1000×0.02×∑(1+0.02)t-1/(1.03923)t+1000/1.083

=110.2584+1000/1.083=904.0907(其中t=6)

由上面的比较可以得到:

四种债券的投资价值由高到低为C、A、D、B

12.某两只基金1999年1~10月的单位资产净值如下表,试比较两基金管理人经营水平的优劣。

。

月份

1999.1

1999.2

1999.3

1999.4

1999.5

1999.6

1999.7

基金A

1.0123

1.0134

1.0145

1.0278

1.0280

1.0315

1.0320

基金B

1.0130

1.0145

1.0130

1.0258

1.0220

1.0325

1.0350

解:

(1)两基金的单位资产净值增长率为:

基金A:

(1.0320/1.0123)-l=19.46%

基金B:

(1.0350/1.0130)-l=21.72%

(2)两基金资产净值的标准差为:

基金A:

0.008943

基金B:

0.009233

(3)两基金单位资产报酬串为:

基金A:

0.1946/0.008943=21.76

基金B,0.2]72/0.009233=23.52

13.某国某年第一季度的国际收支状况是:

贸易账户差额为逆差583亿美元,劳务账户差额为顺差227亿美元,单方转移账户为顺差104亿美元,长期资本账户差额为顺差196亿美元,短期资本账户差额为逆差63亿美元。

请计算该国国际收支的经济账户差额、综合差额,说明该国国际收支状况,并分析该国外汇市场将出现何种变化。

解:

经常账户差额为逆差252亿美元;

综合差额为逆差119亿美元;

该国国际收支总体状况是逆差,且主要是由经常账户逆差引起的。

16.根据下面连续两年的存款货币银行资产负债表(表1),分析存款货币银行派生存款的原因。

作业1

表1存款货币银行的资产负债表单位:

亿元

1993

1994

资产

39748.3

51747.7

1.国外资产

2948.9

4401.5

2.储备资产

(1)准备金及在中央银行存款

(2)库存现金

5832.1

5294.4

537.7

7601.1

6922.8

678.3

3.中央银行券

0.0

0.0

4.对政府债权

74.5

460.1

5.对非金融部门债权

30892.8

28643.0

6.对非货币金融机构债权

0.0

645.0

负债

39748.3

51747.7

1.国外负债

2275.2

3788.8

2.对非金融机构部门负债

(1)活期存款

(2)定期存款

(3)储蓄存款

(4)其他存款

26087.7

9692.9

1247.9

14582.9

564.0

35674.0

12389.9

1943.1

20516.0

825.0

3.对中央银行的负债

9680.3

10316.5

4.对非货币金融机构的负债

0.0

353.9

5.债券

228.6

195.7

6.所有者权益

2377.3

2919.0

7.其他(净)

-900.8

-1500.2

解题思路和步骤:

第一步:

计算如下分析表。

第二步:

分析存款货币银行负债方与货币有关的存款项目的变动特点。

第三步:

分析存款货币银行资产操作的特点,指出存款货币银行资产操作与货币创造的关系,给出结论。

实际解题过程:

第一步:

存款货币银行资产负债分析表单位:

亿元

1993

1994

比上年增加

增量结构(%)

资产

39748.3

51747.7

11999

100

1.国外资产

2948.9

4401.5

1453

12

2.储备资产

(1)准备金及在中央银行存款

(2)库存现金

5832.1

5294.4

537.7

7601.1

6922.8

678.3

1769

1628

141

15

14

1

3.中央银行券

0.0

0.0

0

0

4.对政府债权

74.5

460.1

386

3

5.对非金融部门债权

30892.8

28643.0

7747

65

6.对非货币金融机构债权

0.0

645.0

645

5

负债

39748.3

51747.7

11999

100

1.国外负债

2275.2

3788.8

1514

13

2.对非金融机构部门负债

(1)活期存款

(2)定期存款

(3)储蓄存款

(4)其他存款

26087.7

9692.9

1247.9

14582.9

564.0

35674.0

12389.9

1943.1

20516.0

825.0

9586

2697

695

5933

261

79

22

6

49

2

3.对中央银行的负债

9680.3

10316.5

636.2

5

4.对非货币金融机构的负债

0.0

353.9

354

3

5.债券

228.6

195.7

-33

0

6.所有者权益

2377.3

2919.0

542

5

7.其他(净)

-900.8

-1500.2

-599.4

-5

第二步:

1994年,存款货币银行经派生后的存款总额为35674亿元,比上年增加9586亿元。

其中,增加数量最多的是储蓄存款,增量为5933亿元,占全部增量的49%;其次是活期存款,增量为2697亿元,占全部增量的22%。

第三步:

1994年,存款货币银行创造存款增加的主要原因是存款货币银行对非金融部门的债权增加幅度较大,增量为7747亿元。

存款货币银行通过加大对非金融部门的贷款,在货币创造的乘数效应下,多倍创造出存款货币。

17.表2是某国家A,B两年的基础货币表,试根据它分析基础货币的结构特点并对该国两年的货币供应量能力进行比较分析。

作业1

表2某国家A、B两年基础货币表单位:

亿元

年份

基础货币

其中:

发行货币

金融机构在中央银行存款

非金融机构在中央银行的存款

总量

结构(%)

总量

结构(%)

总量

结构(%)

总量

结构(%)

A

20760

100

8574

41

9673

47

2513

12

B

20760

100

8574

41

8523

41

3663

18

解:

第一、由表2可以看出,发行货币和金融机构在中央银行的存款是构成基础货币的主要部分,相对于二者,非金融机构在中央银行的存款在基础货币的比重较小;

第二、A、B两年的基础货币总量未变,而且发行货币在基础货币的比重也没有变化;不同的是B年相对于A年,金融机构在中央银行的存款比重下降而非金融机构在中央银行的比重相应地上升,因此,该国家在货币乘数不变的条件下B年的货币供应量相对于A年是收缩了。

18.表3是1994年到1999年我国储蓄存款总量数据,试根据它分析我国相应期间的储蓄存款总量变化趋势,并给出出现这种趋势简单的原因。

作业1

表31994年到1999年我国储蓄存款

年份

储蓄存款(亿元)

1994

21519

1995

29662

1996

38520

1997

46280

1998

53408

1999

59622

解题思路:

第一步:

计算储蓄存款的发展速度和增长速度;

第二步:

画出增长速度变化时序图;

第三步:

根据图和表,观察储蓄存款变动的趋势,分析相应的原因。

储蓄存款发展速度和增长速度计算表:

年份

储蓄存款(亿元)

储蓄存款发展速度(%)

储蓄存款增长速度(%)

1994

21519

—

—

1995

29662

138

38

1996

38520

130

30

1997

46280

120

20

1998

53408

115

15

1999

59622

112

12

实际解题过程:

第一步:

如上表,计算出储蓄存款的发展速度和增长速度;

第二步:

如上图,画出储蓄存款增长速度的时序图;

第三步:

由图和表中可以看出,94年到99年我国居民储蓄存款总量是逐年增加的(这与我国居民的习惯以及居民投资渠道单一有关),但是增长速度却是逐年下降的,出现这种趋势主要原因有:

第一,由于经济增长速度的下降,居民的收入明显下降;第二,自96年以来储蓄存款利率连续7次下调,储蓄资产的收益明显下降;第三,安全性很高的国债,由于其同期利率高于同期储蓄利率,吸引了居民的大量投资;第四,股票市场发展较快,尽管风险很大,但由于市场上有可观的收益率,也分流了大量的储蓄资金;第五,1999年起,政府对储蓄存款利率开征利息税,使储蓄的收益在利率下调的基础上又有所降低。

19.对于两家面临相同的经营环境和竞争环境的A、B银行,假设其利率敏感性资产的收益率等于市场利率(因为它们同步波动),它们资产结构不同:

A银行资产的50%为利率敏感性资产,而B银行中利率敏感性资产占70%。

假定初期市场利率为10%,同时假定两家银行利率非敏感性资产的收益率都是8%。

现在市场利率发生变化,从10%降为5%,分析两家银行的收益率变动情况。

解:

A银行初始收益率为10%*0.5+8%*0.5=9%

B银行初始收益率为10%*0.7+8%*0.3=9.4%

利率变动后两家银行收益率分别变为:

A银行:

5%*0.5+8%*0.5=6.5%

B银行:

5%*0.7+8%*0.3=5.9%

在开始时A银行收益率低于B银行,利率变化使A银行收益率下降2.5%,使B银行收益率下降3.5%,从而使变化后的A银行的收益率高于B银行。

这是由于B银行利率敏感性资产占比较大的比重,从而必须承受较高利率风险的原因。

20.以美国为例,分析说明下列情况在编制国际收支平衡表时如何记帐(为简便起见,资本与金融帐户只区分长期资本与短期资本)。