税务会计与纳税筹划 课后答案.docx

《税务会计与纳税筹划 课后答案.docx》由会员分享,可在线阅读,更多相关《税务会计与纳税筹划 课后答案.docx(21页珍藏版)》请在冰豆网上搜索。

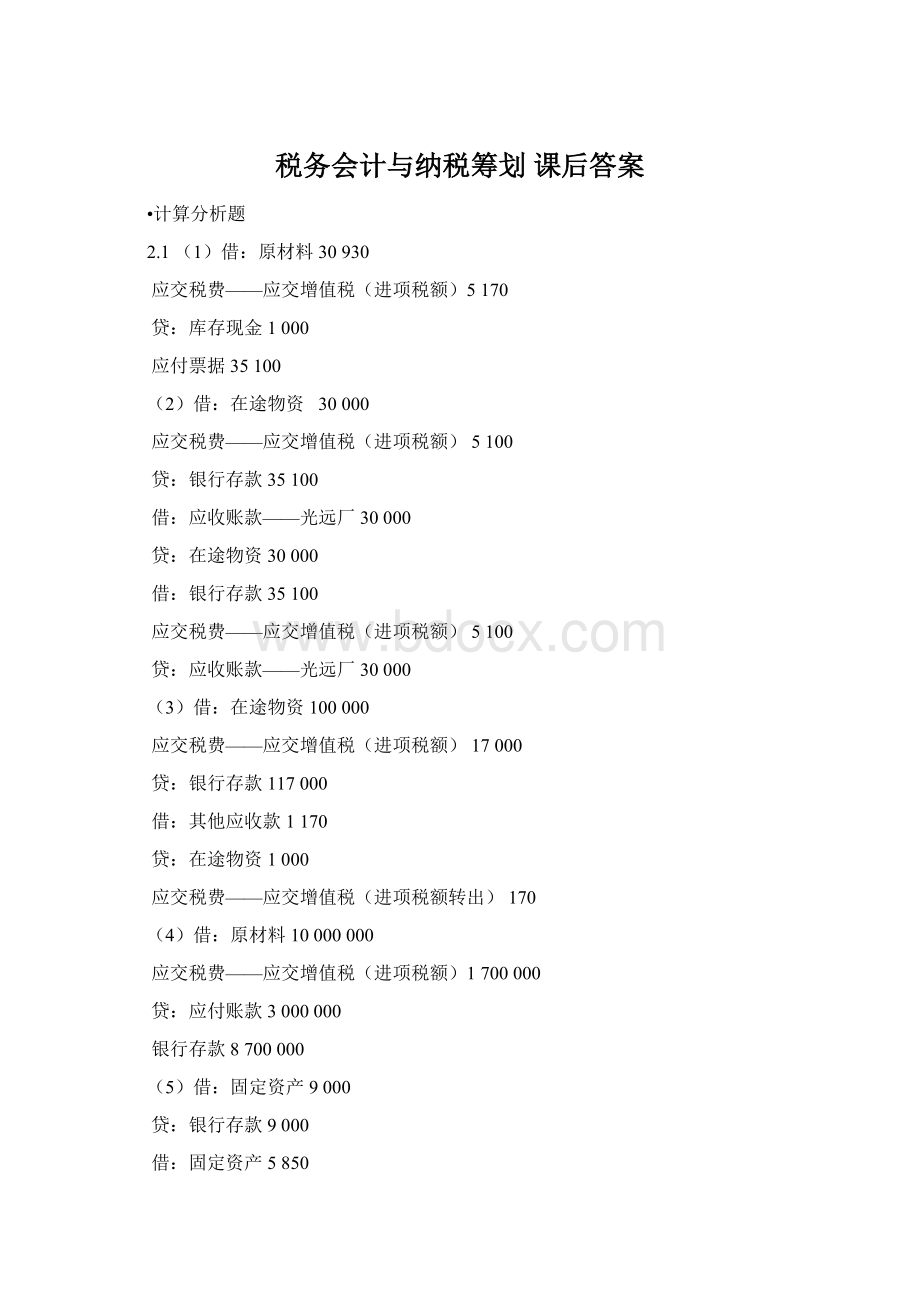

税务会计与纳税筹划课后答案

•计算分析题

2.1

(1)借:

原材料30930

应交税费——应交增值税(进项税额)5170

贷:

库存现金1000

应付票据35100

(2)借:

在途物资30000

应交税费——应交增值税(进项税额)5100

贷:

银行存款35100

借:

应收账款——光远厂30000

贷:

在途物资30000

借:

银行存款35100

应交税费——应交增值税(进项税额)5100

贷:

应收账款——光远厂30000

(3)借:

在途物资100000

应交税费——应交增值税(进项税额)17000

贷:

银行存款117000

借:

其他应收款1170

贷:

在途物资1000

应交税费——应交增值税(进项税额转出)170

(4)借:

原材料10000000

应交税费——应交增值税(进项税额)1700000

贷:

应付账款3000000

银行存款8700000

(5)借:

固定资产9000

贷:

银行存款9000

借:

固定资产5850

贷:

银行存款5850

(6)借:

管理费用6000

制造费用24000

应交税费——应交增值税(进项税额)5100

贷:

银行存款35100

借:

管理费用3000

制造费用27000

应交税费——应交增值税(进项税额)1800

贷:

银行存款31800

(7)借:

固定资产292500

贷:

实收资本292500

借:

原材料20000

应交税费——应交增值税(进项税额)3400

贷:

实收资本23400

(8)借:

固定资产292500

贷:

营业外收入292500

借:

原材料20000

应交税费——应交增值税(进项税额)3400

贷:

营业外收入23400

(9)借:

制造费用3000

应交税费——应交增值税(进项税额)510

贷:

银行存款3510

(10)借:

委托加工物资4000

贷:

原材料4000

借:

委托加工物资1500

应交税费——应交增值税(进项税额)255

贷:

银行存款1755

借:

委托加工物资193

应交税费——应交增值税(进项税额)7

贷:

银行存款200

(11)借:

原材料5850

贷:

银行存款5850

借:

固定资产20000

贷:

银行存款20000

(12)借:

库存商品70000

应交税费——应交增值税(进项税额)11900

贷:

应付账款81900

借:

销售费用279

应交税费——应交增值税(进项税额)21

贷:

银行存款300

借:

应付账款81900

贷:

银行存款81900

2.2

(1)借:

银行存款40950

贷:

主营业务收入35000

应交税费——应交增值税(销项税额)5950

借:

销售费用186

应交税费——应交增值税(进项税额)14

贷:

银行存款200

(2)借:

银行存款7020

贷:

其他业务收入6000

应交税费——应交增值税(销项税额)1020

(3)借:

应收账款11700

贷:

主营业务收入10000

应交税费——应交增值税(销项税额)1700

(4)确认销售时

借:

长期应收款90000

贷:

主营业务收入90000

同时

借:

主营业务成本60000

贷:

库存商品60000

收到款项时

借:

银行存款35100

贷:

长期应收款30000

应交税费——应交增值税(销项税额)5100

(5)借:

银行存款46900

贷:

主营业务收入40000

其他业务收入85.47

应交税费——应交增值税(销项税额)6814.53

(6)借:

应收账款——光远厂187200

贷:

主营业务收入160000

应交税费——应交增值税(销项税额)27200

借:

销售费用279

应交税费——应交增值税(进项税额)21

贷:

其他应付款——光远厂300

(7)借:

应收账款——光远厂46800

贷:

主营业务收入40000

应交税费——应交增值税(销项税额)6800

(8)借:

应收账款——光远厂46800

贷:

主营业务收入40000

应交税费——应交增值税(销项税额)6800

(9)开出同一张增值税专用发票上分别写明销售额和折扣额,可按折扣后的余额作为计算销项税额的依据

借:

银行存款210600

贷:

主营业务收入180000

应交税费——应交增值税(销项税额)30600

(10)双方都要作购销处理

借:

原材料40000

应交税费——应交增值税(进项税额)6800

贷:

库存商品40000

应交税费——应交增值税(销项税额)6800

(11)借:

在建工程4850

贷:

库存商品4000

应交税费——应交增值税(销项税额)850

(12)借:

长期股权投资5850

贷:

主营业务收入5000

应交税费——应交增值税(销项税额)850

借:

主营业务成本4000

贷:

库存商品4000

(13)借:

应付利润5850

贷:

主营业务收入5000

应交税费——应交增值税(销项税额)850

(14)借:

应付职工薪酬5850

贷:

主营业务收入5000

应交税费——应交增值税(销项税额)850

借:

主营业务成本4000

贷:

库存商品4000

(15)借:

营业外支出4850

贷:

库存商品4000

应交税费——应交增值税(销项税额)850

(16)借:

应收账款——光远厂73710

贷:

主营业务收入60000

其他业务收入3000

应交税费——应交增值税(销项税额)10710

2.3

(1)借:

原材料300000

应交税金——应交增值税(进项税额)51000

贷:

银行存款351000

借:

主营业务成本12750

贷:

应交税金——应交增值税(进项税额转出)12750

(2)借:

应交税金——应交增值税(已交税金)800

贷:

银行存款800

(3)借:

应交税费——应交增值税(销项税额)800

贷:

应交税金——应交增值税(已交税金)800

借:

应交税费——应交增值税(销项税额)900

贷:

应交税费——应交增值税(进项税额)900

(4)借:

应交税费——应交增值税(销项税额)800

贷:

应交税金——应交增值税(已交税金)800

借:

应交税费——应交增值税(销项税额)1000

贷:

应交税费——应交增值税(进项税额)1000

(5)借:

应交税费——应交增值税(销项税额)800

贷:

应交税金——应交增值税(已交税金)800

借:

应交税费——应交增值税(销项税额)1200

贷:

应交税费——应交增值税(进项税额)1200

•计算分析题

3.1

(1)应纳消费税额=585×1000÷(1+17%)×30%=150000元

(2)应纳消费税额=20×220=4400元

(3)应纳消费税额=(10000+2000+1000)÷(1-30%)×30%=5571.43元

(4)当月准予扣除的委托加工应税消费品买价=3000+5000-2000=6000元

当月准予扣除的委托加工应税消费品已纳税额=6000×30%=1800元

本月应纳消费税额=6×150+30000×30%-1800=8100元

如果是外购的,应纳消费税额也是8100元

(5)消费税组成计税价格=70000×150×(1+200%)÷(1-8%)=34239130.43元

应纳消费税额=34239130.43×8%=2739130.44元

增值税组成计税价格=70000×150+70000×150×200%+2739130.44=34239130.44元

应纳增值税额=34239130.43×17%=5820652.18元

3.2

(1)借:

银行存款585000

贷:

主营业务收入500000

应交税费——应交增值税(销项税额)85000

借:

营业税金及附加150000

贷:

应交税费——应交消费税150000

(2)借:

应付职工薪酬34400

贷:

库存商品30000

应交税费——应交消费税4400

(4)取得收入时

借:

银行存款35100

贷:

主营业务收入30000

应交税费——应交增值税(销项税额)5100

计提消费税时

应纳消费税=6×150+30000×30%=9900元

借:

营业税金及附加9900

贷:

应交税费——应交消费税9900

当月准予抵扣的消费税

借:

应交税费——应交消费税1800

贷:

待扣税金——待扣消费税1800

当月实际上缴消费税时

借:

应交税费——应交消费税8100

贷:

银行存款8100

(5)应纳关税=70000×150×200%=21000000元

借:

物资采购34239130.44

应交税费——应交增值税(进项税额)5820652.18

贷:

银行存款29559782.62

应付账款——××外商10500000

3.3应纳增值税额=500×17%=85元

应纳消费税额=500×30%=150元

借:

银行存款585

贷:

其他业务收入500

应交税费——应交增值税(销项税额)85

借:

其他业务支出150

贷:

应交税费——应交消费税150

3.4应纳增值税额=2000÷(1+17%)×17%=290.60元

应纳消费税额=2000÷(1+17%)×30%=512.82元

借:

其他应付款2000

贷:

其他业务收入1709.40

应交税费——应交增值税(销项税额)290.60

借:

其他业务支出512.82

贷:

应交税费——应交消费税512.82

3.5应纳增值税额=4000000×17%=680000元

应纳消费税额=4000000×10%=400000元

借:

长期股权投资3080000

贷:

库存商品2000000

应交税费——应交增值税(销项税额)680000

——应交消费税400000

3.6

(1)购入原材料

借:

原材料30000

应交税费——应交增值税(进项税额)5100

贷:

银行存款35100

(2)购入已税烟丝

借:

原材料20000

应交税费——应交增值税(进项税额)3400

贷:

银行存款23400

(3)将自产的烟丝用于广告

组成计税价格=40000×10%×(1+5%)÷(1-30%)=6000元

应交消费税=6000×30%=1800元

应交增值税=6000×17%=1020元

借:

销售费用6820

贷:

库存商品4000

应交税费——应交增值税(销项税额)1020

——应交消费税1800

(4)委托加工烟丝后直接销售

组成计税价格=(10000+1000)÷(1-30%)=15714.29元

应交消费税=15714.29×30%=4714.29元

①借:

委托加工物资10000

贷:

原材料10000

②借:

委托加工物资1000

应交税费——应交增值税(进项税额)170

贷:

银行存款1170

③借:

委托加工物资4714.29

贷:

银行存款4714.29

④收回后

借:

库存商品15714.29

贷:

委托加工物资15714.29

⑤销售

借:

银行存款23400

贷:

主营业务收入20000

应交税费——应交增值税(销项税额)3400

⑥借:

主营业务成本15714.29

贷:

库存商品15714.29

(5)本月销售卷烟

应纳增值税额=90000×17%=15300元

应纳消费税额=90000×45%+150×6=41400元

借:

银行存款105300

贷:

主营业务收入90000

应交税费——应交增值税(销项税额)15300

借:

营业税金及附加41400

贷:

应交税费——应交消费税41400

(6)本月应纳消费税=1800+41400=43200元,另有4714.29元由受托方代收代缴。

本月共应纳增值税=15300+3400+1020-5100-3400-170=11050元

3.7

进口消费税组成计税价格=[10×100×(1+200%)]÷(1-8%)=3260.87万元

进口应纳消费税额=3260.87×8%=260.87万元

进口应纳增值税额=3260.87×17%=554.35万元

以上两项由海关代征

增值税销项税额=80×[35.1÷(1+17%)]×17%=408万元

当月应纳增值税额=408-554.35=-146.35万元,留待以后抵扣

借:

物资采购32608700

应交税费——应交增值税(进项税额)5543500

贷:

银行存款38152200

借:

银行存款28080000

贷:

主营业务收入24000000

应交税费——应交增值税(销项税额)4080000

•计算分析题

4.1

(1)关税=200000×7.5×10%=150000元

(2)完税价格=(200000+20000)×6.6÷(1-2%)=1481632.65元

关税=1481632.65×10%=148163.27元

(3)完税价格=200000×7÷(1-2%)=1428571.43元

关税=1428571.43×10%=142857.14元

(4)完税价格=200000×6.6÷(1+10%)=1200000元

出口关税=1200000×10%=120000元

(5)完税价格=(200000-10000-3000)×6.6÷(1+10%)=1122000元

出口关税=1122000×10%=112200元

(6)完税价格=(200000-10000)×6.6÷(1+10%)=1140000元

出口关税=1140000×10%=114000元

4.2

(1)借:

物资采购1650000

应交税费——应交增值税(进项税额)280500

贷:

银行存款——美元现汇存款1500000

——人民币存款430500

采购成本=(20+20×10%)×7.5=165万元

应纳增值税=1650000×17%=280500元

(2)借:

物资采购1629795.92

应交税费——应交增值税(进项税额)277065.31

贷:

银行存款——美元现汇存款1481632.65

——人民币存款425228.58

采购成本=1481632.65+148163.27=1629795.92元

应纳增值税=1629795.92×17%=277065.31元

(3)借:

物资采购1571428.57

应交税费——应交增值税(进项税额)267142.86

贷:

银行存款——美元现汇存款1428571.43

——人民币存款410000

采购成本=1428571.43+142857.14=1571428.57元

应纳增值税=1571428.57×17%=267142.86元

(4)借:

营业税金及附加120000

贷:

银行存款120000

(5)借:

营业税金及附加112200

贷:

银行存款112200

(6)借:

营业税金及附加114000

贷:

银行存款114000

4.3应纳关税=(100+1-3)×6.6×10%=64.68万元

4.4应纳关税=50×10%=5万元

4.5应纳关税=[300000÷(1+2%)+10000]×6.6÷(1+10%)×10%=182470.59元

•计算分析题

5.1当期免抵退税不得免征和抵扣税额=30×7×(17%-13%)=8.4万元

当期应纳税额=500-(300-8.4)-10=198.4万元

5.2当期免抵退税不得免征和抵扣税额=50×6.8×(17%-13%)=13.6万元

当期应纳税额=800×17%-(100-13.6)=49.5万元

借:

主营业务成本136000

贷:

应交税费——应交增值税(进项税额转出)136000

5.3当期进项税额=230万元

当期免抵退税不得免征和抵扣税额=180×6.8×(17%-13%)=48.96万元

当期应纳税额=700×17%-(230-48.96)=-62.04万元

当期免抵退税额=180×6.8×13%=159.12万元

159.12万元>62.04万元

当期应退税额=62.04万元

当期免抵税额=159.12-62.04=97.08万元

5.4

(1)购进商品时

借:

物资采购50000

应交税费——应交增值税(进项税额)8500

贷:

银行存款58500

(2)商品入库时

借:

库存商品50000

贷:

物资采购50000

(3)出口销售实现时

借:

应收账款67000

贷:

主营业务收入67000

(4)计算应收的出口退税=50000×13%=6500元

借:

应收出口退税6500

贷:

应交税费——应交增值税(出口退税)6500

(5)当退税差额转账时

借:

主营业务成本2000

贷:

应交税费——应交增值税(进项税额转出)2000

(6)收到出口退税款时

借:

银行存款6500

贷:

应收出口退税6500

5.5当期免抵退税不得免征和抵扣税额=1300×(17%-13%)-700×(17%-13%)=24万元

当期应纳税额=1.02-(18-24)=7.02万元

借:

主营业务成本240000

贷:

应交税费——应交增值税(进项税额转出)240000

•计算分析题

6.1

(1)营业税额=(200000-100000)×3%=3000元

(2)营业税额=(5000×20-50000-10000-10000)×5%=1500元

(3)营业税额=(200000-80000-50000-30000)×5%=2000元

(4)营业税额=(100000+80000+10000)×3%=57000元

(5)营业税额=(3000+40000)×3%=1290元

(6)营业税额=(100000-20000-15000)×3%=1950元

(7)营业税额=10000×3%+500×5%=325元

6.2

(1)借:

营业税金及附加3000

贷:

应交税费——应交营业税3000

(2)借:

营业税金及附加1500

贷:

应交税费——应交营业税1500

(3)借:

营业税金及附加57000

贷:

应交税费——应交营业税57000

(4)借:

营业税金及附加1950

贷:

应交税费——应交营业税1950

(5)应缴售房营业税额=3000000×5%=150000元

借:

营业税金及附加150000

贷:

应交税费——应交营业税150000

预收款应缴营业税=2000000×5%=100000元

借:

应交税费——应交营业税100000

贷:

银行存款100000

6.3

(1)家属楼完工时

借:

固定资产9700000

贷:

在建工程9700000

(2)家属楼出售时

应按售价的5%缴纳销售不动产营业税

应纳营业税额=1200×5%=60万元

同时补缴建筑环节3%的营业税,税务机关核定的成本利润率为10%,则应补缴建筑环节营业税为:

应纳营业税=970×(1+10%)÷(1-3%)×3%=33万元

并做如下会计分录:

①取得收入时

借:

银行存款12000000

贷:

主营业务收入12000000

②计提税金时

借:

营业税金及附加600000

贷:

应交税费——应交营业税600000

③补提建筑环节营业税时

借:

固定资产330000

贷:

应交税费——应交营业税330000

④结转销售不动产成本时

借:

主营业务成本10030000

贷:

固定资产10030000

⑤上缴营业税时

借:

应交税费——应交营业税930000

贷:

银行存款930000

6.4

(1)取得转让收入时

借:

银行存款2500000

贷:

其他业务收入2500000

(2)结转专利技术成本

借:

其他业务支出2000000

贷:

无形资产2000000

(3)计提营业税时

应纳营业税额=2500000×5%=125000元

借:

其他业务支出125000

贷:

应交税费——应交营业税125000

(4)缴纳营业税时

借:

应交税费——应交营业税125000

贷:

银行存款125000

6.5

(1)将厂房作清理时

借:

固定资产清理100000

累计折旧100000

贷:

固定资产200000

(2)发生清理费用

借:

固定资产清理15000

贷:

银行存款15000

(3)收到销售收入

借:

银行存款150000

贷:

固定资产清理150000

(4)计提应交营业税

应交营业税额=150000×5%=7500元

借:

固定资产清理7500

贷:

应交税费——应交营业税7500

(5)结转清理净收益时

借:

固定资产清理27500

贷:

营业外收入27500

6.6(200000-100000-20000-10000-30000)×5%=2000元

6.7(3000+6000+6000)×15%=2250元

6.81000×5%+(50000+5000-40000)×5%=50+750=800元

•计算分析题

7.1应纳资源税=(700+200-50)×12=10200元

7.2应纳资源税=3125×32×1.3×(1-30%)=91000元

7.3应纳资源税=〔50000+3000÷68%〕×0.6×(1-30%)=22852.94元

7.4应纳资源税=〔70000+50000+5×1.2〕×25=3000150元

7.5应纳资源税=1000×24=24000元

借:

营业税金及附加24000

贷:

应交税费——应交资源税24000

7.6应纳资源税=800×1.3×(1-30%)=728元

借:

营业税金及附加728

贷:

应交税费——应交资源税728

7.7应纳资源税=(1000+500)×22=33000元

借:

营业税金及附加