捕捉并识别牛股买卖点的方法.docx

《捕捉并识别牛股买卖点的方法.docx》由会员分享,可在线阅读,更多相关《捕捉并识别牛股买卖点的方法.docx(13页珍藏版)》请在冰豆网上搜索。

捕捉并识别牛股买卖点的方法

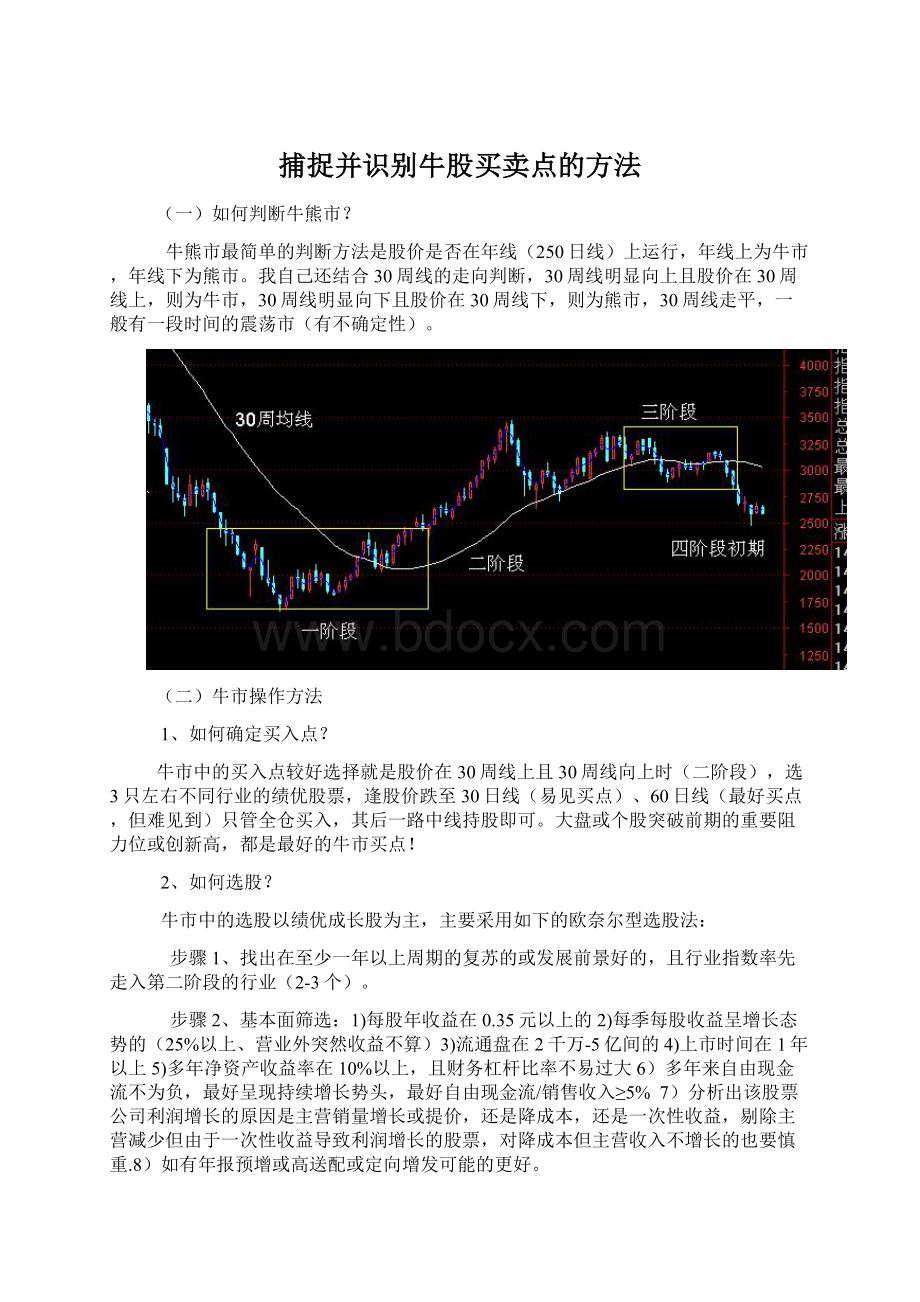

(一)如何判断牛熊市?

牛熊市最简单的判断方法是股价是否在年线(250日线)上运行,年线上为牛市,年线下为熊市。

我自己还结合30周线的走向判断,30周线明显向上且股价在30周线上,则为牛市,30周线明显向下且股价在30周线下,则为熊市,30周线走平,一般有一段时间的震荡市(有不确定性)。

(二)牛市操作方法

1、如何确定买入点?

牛市中的买入点较好选择就是股价在30周线上且30周线向上时(二阶段),选3只左右不同行业的绩优股票,逢股价跌至30日线(易见买点)、60日线(最好买点,但难见到)只管全仓买入,其后一路中线持股即可。

大盘或个股突破前期的重要阻力位或创新高,都是最好的牛市买点!

2、如何选股?

牛市中的选股以绩优成长股为主,主要采用如下的欧奈尔型选股法:

步骤1、找出在至少一年以上周期的复苏的或发展前景好的,且行业指数率先走入第二阶段的行业(2-3个)。

步骤2、基本面筛选:

1)每股年收益在0.35元以上的2)每季每股收益呈增长态势的(25%以上、营业外突然收益不算)3)流通盘在2千万-5亿间的4)上市时间在1年以上5)多年净资产收益率在10%以上,且财务杠杆比率不易过大6)多年来自由现金流不为负,最好呈现持续增长势头,最好自由现金流/销售收入≥5% 7)分析出该股票公司利润增长的原因是主营销量增长或提价,还是降成本,还是一次性收益,剔除主营减少但由于一次性收益导致利润增长的股票,对降成本但主营收入不增长的也要慎重.8)如有年报预增或高送配或定向增发可能的更好。

步骤3、技术面筛选:

从基本面筛选出的股票中进行以下技术面筛选,1)找出行业中率先上涨的且年RPS和季RPS靠前的,年RPS在前80%以上的2)选择刚突破阻力区域或即将突破阻力区域的且上方没有周期在一年或半年以内的距离较近的阻力区,RS越强、阻力区离突破区越远、突破成交量大的(此条为可选条件,供优中选优)3)筹码集中度上升,有机构近期介入的股票,选择主力机构为近1-2年做股票比较凶猛的机构新进或增仓的股票(如近1年的汇添富均衡、银华核心、华夏优势)4)一般要求股价15元以上。

买入的股票以3只股票为佳,最好属2-3个不同行业。

3、如何卖出与止损?

牛市的二阶段基本采用中长线一路持有策略,在连续快速拉升放巨量且离5日线过远时,可抛出1/3仓做短线。

1)当市盈率达到40倍以上或政策取向初步有变,可进行资金分批管理,出于安全考虑,将资金40%卖出,留下60%进行趋势跟踪,直到中长期趋势确认扭转或连出两次及以上的较大的真实利空,则清仓。

市盈率达到60以上时,由于获利概率小,机会成本高,因此无论趋势及政策如何,可全部清仓。

2)止损原则:

牛市中一般不做止损,除非大盘市盈率已较高且有调高印花税等类似的重大政策性利空。

3)大盘和该股进入第三阶段时卖出半仓,其后按震荡市操作方法操作。

4)股票出现季报或年报业绩大幅下降或远低于预期或出现对公司长期发展极为不利的重大事件,经分析确实对公司长远发展不利,则考虑全部卖出。

5)行业明显进入周期性衰退期(如前些年红火,今年明显衰退的钢铁业),则清仓。

6)发现更好的股票公司(基本面及现有股价水平等技术面均佳)且现持股公司买入后表现不佳,则可换股操作,卖出原有股票。

4、仓位资金管理

牛市中的仓位策略就是满仓,少做短线,牛市中要至少保持长期持有1/2仓,卖出后要及时买回,一般30日线是好的买回点。

(三)震荡市操作方法

1、如何确定买入点?

震荡市中一般30周线走平但股价在30周线上时仍可重仓操作,回调到半年线或90日线时是买点,但如果股价在30周线下时不可重仓操作,可反复半仓左右波段操作。

记住:

首次跌倒半年线、年线都会有大些的反弹,都是好的阶段买点。

2、如何选股?

震荡市中的选股以题材股、绩优股各一半的方法,但仍不能选取亏损股和动态市盈率超过80的股票。

绩优股选取的方法是上文的欧奈尔型选股法,题材股主要采用如下的选股法:

步骤1、找出开始出现复苏迹象的行业或近期刚出现的(不超过3个月)热门题材板块。

步骤2、基本面筛选:

1)每股年收益不能为负,不为ST股2)流通盘在2千万-3亿间3)有独特的概念且该概念的可持续性应在1年以上4)有公司回购和内部员工买入行动的为佳。

5)如有年报预增或高送配或定向增发可能的更好。

步骤3、技术面筛选:

从基本面筛选出的股票中进行以下技术面筛选,1)周K线趋势向好,5周、10周、30周均线健康向上,选择刚突破阻力区域、下一阻力区离突破区越远、突破成交量大的2)筹码集中度上升,有机构近期介入的股票,选择主力机构为近1-2年做股票比较凶猛的机构新进或增仓的股票(如近1年的汇添富均衡、银华核心、华夏优势)4)一般要求股价不高,盘子小。

买入的股票以3只股票为佳,一半是题材股,一般是绩优股。

3、如何卖出与止损?

震荡市中以波段操作为主,盈利目标不定的过高,一般遇重要阻力位时可以获利卖出为主,遇有连续快速拉升放巨量且离5日线过远时,特别是遇有当日放巨量创新高但收盘在低位时,要及时卖出。

1)当市盈率达到40倍以上或政策取向初步有变,可进行资金分批管理,将资金40%卖出,留下60%进行趋势跟踪,直到中长期趋势确认扭转或连出两次及以上的较大的真实利空,则清仓。

市盈率达到60以上时,由于获利概率小,机会成本高,因此无论趋势及政策如何,可全部清仓。

2)止损原则:

震荡市中需要有止损,一般为跌破重要的支撑位,跌幅10%以上,或有调高印花税等类似的重大政策性利空。

3)大盘30周线转向向下且股价收于30周线下时,将全部卖出。

4)股票出现季报或年报业绩大幅下降或远低于预期或出现对公司长期发展极为不利的重大事件,经分析确实对公司长远发展不利,则考虑全部卖出。

5)行业明显进入周期性衰退期(如前些年红火,今年明显衰退的钢铁业),则清仓。

6)发现更好的股票公司(基本面及现有股价水平等技术面均佳)且现持股公司买入后表现不佳,则可换股操作,卖出原有股票。

7)买入后如果股价未按预期走强,非预期走势超过3天以上时要警惕,根据情况决策卖出。

4、仓位资金管理

震荡市中的仓位策略就是不满仓,要留有部分现金,中线持仓与短线波段操作相结合,股价在30周线上时可重仓但不满仓,30周线下持仓一般不超过1/2,最多不超过2/3仓(含短线仓)。

(四)熊市操作方法

1、如何确定买入点?

在沪市A股市盈率低于18倍以下时,可根据周线、月线的支撑位情况结合周线MACD的绿柱收缩情况特别是底背离情况,进行一定比例的(不是重仓)中线分批建仓买入。

当市盈率在18以上时,一般在大盘连续大幅下跌远离5日线,且大幅缩量时特别是出现一段长时间以来的地量时,可部分仓位买入。

熊市一般不要追连续反弹超过15%以上的股票,买跌不追高。

当熊市末期在30周线逐步走平,且周线MACD翻红或出现明显的周线底背离时,是很好的买点。

2、如何选股?

熊市严禁操作题材股(补跌和大幅下跌风险大,抗跌性差),以操作绩优成长股为主,一般也不选取逆势上涨股(有补跌风险)。

选取方法参考上文的欧奈尔型选股法,但选股价格不易过高,中低价最好,流通盘子1-2亿的最好,近期有大股东增持或定向增发,机构新进或增仓被套、近一个季度筹码集中度快速增加的最好,重点选比较牛的基金操作的新增重仓股!

考虑到抢反弹需快进快出,一般选股不超过2只,只有市盈率到18以下的中线仓才选不同行业的2-3只股。

3、如何卖出与止损?

熊市中除大盘市盈率在18以下建立的部分仓位的中线底仓外,以短线抢反弹操作为主,盈利目标定的较低,一般遇20日线、30日线都是卖点,首次反弹至30日线、60日线、125日线、年线都是绝佳的卖点。

熊市中止损非常重要,一旦抢反弹的实际情况不对,要及时割肉(亏损1-2%都有可能割肉),关键看形态。

熊市中买入要慎重,分多次,卖出要果断不犹豫(很多散户很多时候都是犹豫不卖导致严重套牢),一次全卖。

4、仓位资金管理

熊市中的仓位策略就是绝对不满仓,尽量不重仓,分批次建仓,轻仓抢反弹为主。

市盈率在18以下后,可逐批中线建仓,但一定不满仓。

(五)一些重要的量化分析结论信息

以下量化信息,主要是分析今年上半年涨幅前100只个股得出:

1.股价:

20-40元最易出黑马,10元-20元黑马尚可,10元以下和70元以上黑马少

2.市盈率:

市盈率40-60最易出黑马20-40,60-80区间尚可,80以上较少,市盈率1-20最不易出黑马

3.每股收益:

0.4-0.6最易出黑马0.2以下少

4.流通盘:

1亿以下最易出黑马1-2亿次之2-3亿再次之3亿以上少7亿以上基本没有

5.集中度:

牛股绝大多数出现筹码快速集中的特征,且多数集中到机构手中,很少有个人集中的。

6.行业:

医疗、电子、配电、食品易出黑马

7.大牛股主力:

汇添富均衡、银华核心、汇添富成长、华夏优势、华夏行业,次牛主力:

华夏大盘、嘉实主题、易方达价值

8.业绩:

半年报预增50%以上或有定向增发的易出黑马。

四、操作纪律与心理约束

1、不允许随机性买入、卖出;

2、交易时不要计较小钱。

3、持股要有耐心,不达到买入或卖出条件绝不操作。

4、在大盘大跌时不要恐惧,要分析原因及趋势,不要恐慌卖出。

大盘连续大涨时不要贪婪,一旦达到卖出条件要勇于卖出。

5、一旦操作出现损失,要勇于认错,要停止操作不能马上买入新一只股票并要仔细分析失败原因,看是否需改进系统或为个别独立现象。

6、不进行大额融资杠杆操作。

0一)如何识别牛股?

要想操作大牛股,先要知道大牛股的特性,才能依照特性找到大牛股。

牛股的特性如下:

1、基本面特性

1)行业特性:

非周期性稳定增长:

酒类、医药等

行业政策鼓励快速增长:

新兴行业等七大行业

个股从事行业变更转向:

如成飞集成、江特电机

普通行业中的行业龙头:

机械行业的徐工科技等

周期性板块的周期性机会:

如去年的汽车股、房产股、电器股

总之,行业要符合政策取向,有快速增长的潜力或为非周期行业。

2)股本小,有快速扩张股本的动力:

1.5亿以下的为佳

3)盈利特性:

连续增长型:

毛利率一般在25%以上,净资产收益率在10%以上,每股收益在0.3以上;

盈利成长预期性:

现盈利情况不佳,但行业增长前景诱人,有2年以上的增长潜力。

4)机构大举介入

5)一般具有行业板块联动效应:

板块中出现多只牛股,酒类:

金种子酒

6)业绩预增且增长幅度大于50%

7)如为概念股,则概念要有噱头且概念持续周期应在2年以上

2、技术面特性

1)筹码穿透单峰后,股价上移下方留峰。

2)比大盘强:

大盘下跌末期提前创历史新高;率先上涨,回调幅度比大盘小,大盘大跌时有明显护盘,以横盘或小幅下跌为主,回调大的一般不是牛股

3)形态特征:

中长期均线多头排列,顺序粘合后发散,阳线多阴线少,大阳线多,一般沿10日线上升,很少击穿20日线。

4)资金连续流入

5)量价配合良好,涨时放量跌时缩量,无量创新高或放量创新高。

6)上升角度一般为45度以上

7)牛股的启动一般在大盘中线趋势走好时或中期反弹时,熊市无大牛股,但熊市是大牛股的温床,熊市末期大牛股就率先破壳而出了。

8)牛股的缓慢攀升期一般只偶尔接触20日线,拉升期不接触或只偶尔接触10日线。

缓慢攀升期的20日、30日、60日均线按顺序向上完美发散,5日、10日线偶尔相交,但总体向上发散。

5日、10日、20日、30日、60日线依次按序向上发散是牛股处于上升期的特征。

重要点:

慢牛股的基本面特性的重要性和比重要大于技术面,识别时应侧重基本面。

快牛股的技术面重要性和比重大于基本面。

(二)牛股的买入招法

不参与大牛股的盘整,在大牛股启动的一刻,迅速出击,提高资金效率较低持股风险。

1)突破通道上轨、突破重要阻力位(特别是突破多个长期头)

2)轨道的下轨:

拉升期的10日线附近、盘升期的20日线附近。

(三)牛股的拉升招法

1)突破前期高点或创历史新高后,进入快速拉升期,一般依托5日线盘上,基本不接触10日线或偶尔接触,长期在10日线徘徊的一定不是拉升期。

(四)牛股的持有心法

牛股也有周期,牛股终有一天变为熊股。

牛股也会盘整,重点在于不参与牛股的盘整,只跟随牛股的盘升期和快速拉升期。

盘升期:

5日、10日、20日、30日、60日线依次按序向上发散,一般依托10日线攀升,只偶尔接触20日线,跌下20日线不超过3天。

上升角度大于45度。

拉升期:

5日、10日、20日、30日、60日线依次按序向上发散,一般依托5日线攀升,只偶尔接触10日线,跌下10日线不超过3天。

上升角度不仅大于45度,而且多数很陡峭。

(五)牛股的卖出招法

1)上涨目标达到

2)连续放量十字星或放量巨阴,均线走平,高位高换手。

3)行业转坏:

钢铁、房地产等周期行业

4)企业盈利走平或下降,难于快速增长

5)股本已变得庞大,难以扩张,成为大盘股

6)股价下行,但高位留峰。

7)股价一般跌下30日线超过4天不返回,一般会进入下跌期或至少进入长期盘整期。

8)除非大盘处于明显的上升期,否则股价跌下20日线超过3天可先卖出观察。

二、远征选牛股的招式

起手式:

大盘不能处于熊市快速下跌期,处于中线反弹期和震荡期均可,这是操作牛股的前提条件。

招式1:

盘子在2亿以下,最好在1亿以下

招式2;每股收益不亏损(主要怕过滤掉普通收益的行业转向股)

招式3:

RPS在前85%

招式4:

5日、10日、20日、30日、60日线依次按序向上发散,股价沿10日线攀升,股价不接触20日线或接触不超过3天即返身向上,阳线多阴线少。

招式5:

量价配合良好,涨时放量跌时缩量,上升角度一般为45度以上。

招式6:

股价上涨下方留峰;

招式7:

突破阶段新高或历史新高,突破通道上轨;

招式8:

行业有成长或个股转为好的行业,业绩转好或预增,有概念;

招式9:

有机构介入最好,最好是同一系的多家基金介入。

有预增或增发为佳,但不要求必须。

三、功法招式演练图谱

本准备多举一些例子,但时间太晚了,就不多举了,大家自己演练吧。

600703 三安光电

2009年1月14日的盘升期

1、选股:

1)5日、10日、20日、30日、60日线依次按序向上发散,股价沿10日线盘升,基本不接触20日线;

2)股价上升,但下面留峰,庄家底部筹码未动。

3)阳多阴少

4)上升角度大于45度;

5)盘子只有7500万股。

6)行业转变向好,有概念。

7)大盘处于上升期

2、买入

股价接触10日线时,且上升趋势未变,上升幅度还不太大。

3、卖出

短线卖点1:

36.30元处的大阴线和双头且MACD明显顶背离,也应该卖出。

中线卖点2:

5月26日股价击穿30日线且3日未翻上,股价已翻了7倍,MACD明显背离,均线开始向下发散。

2009年12月21日的快速拉升期

1、买入

12月21日,股价突破长期盘整创历史新高,均线多头发散,股价上移底部留峰。

2、卖出

短线卖点1:

78元的放量大阴线;

中线卖点2:

2月2日股价跌至20日线下3日未收回,MACD翻绿。

均线向下发散。

四、远征预测当日大盘涨跌的功法

招式1:

当日10点前,三个十分钟段,2上升1下降为升的概率大,反之则反之;

招式2:

当日的上涨家数比下跌家数多,涨幅5%以上的比跌5%以上的多,且有多只涨停的为佳,则上升概率大;反之则反之。

招式3:

涨时放量跌时缩量,上涨的力度比下跌力度感觉强,一般中午收盘位置相对高。

招式4:

自己的盘感感觉上升还是下降,感觉大盘的活跃度。

:

【周线选股介入】1、选10周线趋势向上个股。

坚决回避10周线趋势向下个股;2、强势股5,10,20,30周线正排向上时(弱势股:

负排向下)并周线排列开口不大时,介入点:

股价回档5周线附近;2、10周线趋势向上,股价回档10周线附近;3、横盘股选择10,20,30周线粘合个股;

利用共振现象选股

日线图上的技术指标能够灵敏地反映出股价的日常波动,但在盘整阶段指标往往频频发出买卖信号,导致投资者无所适从。

周线图考察的时间周期延长,将一些杂波过滤掉,能够很好地把握股价中长期的趋势,根据周线图选股不至于一叶障目,不见森林。

但由于考察的时间过长,指标往往落后与股价走势,出现滞后现象。

若将日线图与周线图结合起来考察,假如短期指标与中期指标同时向多,此时为中短期指标“共振”,在共振现象出现后选股的可靠性大大增加,投资者选股时可注意几点:

1、先利用周线图挑选扎实的底部的个股,再利用日线图寻找合适的买点

2、选股时重点参考移动平均线、MACD、KDJ,假如这几大系统同时发出买入信号,则买入的安全性较高。

例如南京中北(0421),今年以来呈三波运行从日线图上看,走势弯弯曲曲,难辨趋势,移动平均线、MACD、KDL等系统多次发出买入信号,但股价并未出现多大的涨幅便回落整理,单从日线指标难以把握该股的整体趋势。

但从周线图上可发现该股长期趋势已发生逆转,该股97年从高位反复回落,99年开始至今一直在7-12元之间波动,底部极为坚实,目前MACD指标中DIF已上穿MACD,发出买入信号,同时KDJ、移动平均线等系统亦刚刚金叉,股价正向箱顶发动冲击,周线形态较佳。

日线图上则价升量增突破整理区,均线已呈明显的多头排列,再从公司基本面分析,公司近期公告将参与组建三宝计算机科技有限公司,介入高科技,这几个方面结合起来,胜算的把握就较大。

一般人在应用技术指标的时候,都知道综合几个指标一起分析,若几个不同的指标同时发出买入信号或卖出信号,可称为指标共振。

出现共振后的信号准确度会大为提高,其实,同一指标,若长期、中期、短期同时(或相继)发出买入、卖出信号,也可称为指标共振,这种同一指标在不同周期出现“共振”,增强了信号的准确度。

我们知道,长线的底部肯定也是中线及短线的底部,但中线或短线的底部却不一定是长线的底部。

短线指标发出买入信号,有可能这时股价刚刚跌到半山腰,致使“抄底”往往变成了“抄腰”,但是如果某一指标月线发出买入信号,同时周线、日线指标亦金叉向上,说明该股长、中、短期三个时间段均向多,参与的安全度大增。

例如,KDJ指标由于比较敏感,日线KDJ往往会频频发出买入信号,信号失真现象较普遍,但在月KDJ指标中,则相当准确,例如福地科技(相关,行情)(000828)1997年上市以来,仅出现两次在20以下金叉的情况,一次是1999年4月,一次在2001年12月。

1999年4月出现金叉以后,很快出现一轮持续两年的牛市行情,2001年底金叉出现后,随后也出现升幅约50%的反弹行情,此时若再配合周KDJ、日KDJ指标,不难找到最佳买点。

再如大唐电信(相关,行情)(600198)自2000年见顶回落以来,两年多的时间里,月KDJ仅有两次在20以下金叉,一次是2001年9月,一次是2002年10月。

而同期周KDJ指标在20以下金叉的则有三次,有两次与月KDJ共振,另一次在2001年3月,这一次金叉之后反弹幅度极为有限,而通过月KDJ指标则可将其过“滤”掉。

而同期日线KDJ指标更是频频交叉,若不通过月KDJ、周KDJ来过滤,投资者会有无所适从的感觉。

通过月KDJ及周KDJ,可以有效地避免一些庄股“地雷”,有些长期涨幅巨大的庄股,在下跌过程往往会做出“价升量增”、“见底反弹”的形态,但用月KDJ及周KDJ一检验,立即可知道是“真底”还是“假底”。

例如:

天香集团(相关,行情)(600225)10月18日开始价升量增,日KDJ指标亦同时发出买入信号,但周KDJ正处从80以上的高位向下运行之中,月KDJ刚刚在60左右的位置死叉,证明这是一个假底。

每年出中报、年报的时期,其实正是投资者挖掘黑马的时候。

那么如何从中报中捕捉庄家的蛛丝马迹,从而

跑赢大市呢﹖

一、从流通股东数看庄家是否在建仓在公司的年报和中报中,大多数公司都会公布截止到某个时期持有该股的股东数。

从中就可以了解庄家的动态和意图。

如:

今年的大牛股新疆屯河,去年中报披露时,其流通股为4300万股,共有流通股东10037人(截止到当年6月30日),当时股价是17.19元,大盘指数在1680点,4300万/10037人=4300股,即每个股东平均持有4300股,与流通盘相似的其它股票比较,其筹码集中度已是相当高。

而1999年年报显示:

因职工股上市,流通股增加到6498万股,共有股东13369人(截止到当年12月31日),6498万股/13369人=

4850股,即每个股东平均持有4850股,筹码集中程度再次提高,而1999年12月31日大盘指数在1356点,该股股价是16.19元。

从上面的数字可以知道,在大盘半年的下跌中,庄家非但没出货,反而在不断加仓。

该公司在今年3月28日公布年报,当天收盘价为19.33元,而目前股价在36元附近,有心的投资者当时若能及时跟进,获利将是非常丰厚。

二、判断庄家是否在退出与新疆屯河走势截然相反的是西宁特钢,该股在1998年年报显示只有股东837人(需要核实),流通股7000万,股价是17.40元。

而到了1999年底,股价是7元,在流通股本只增加一倍的情况下,流通股东数猛增到98000多人,在一年内股价的反复下跌中,庄家完成了筹码由集中到分散的出货过程。

以至于在近期炒作钢铁股的热潮中,该股也未能有所表现。

此外,投资者在利用方法一操作的过程中,应该选涨幅不大的个股,而对于一些筹码高度集中,股价已涨到相当高的股票,则应坚决回避。