通策医疗深度研究报告报告.docx

《通策医疗深度研究报告报告.docx》由会员分享,可在线阅读,更多相关《通策医疗深度研究报告报告.docx(18页珍藏版)》请在冰豆网上搜索。

通策医疗深度研究报告报告

通策医疗(600763)

一.公司概况

1.公司简介

通策医疗是一家以口腔医院、辅助生殖医院等医疗服务为主营业务的上市公司,其中口腔医疗服务主要包括种植、正畸、修复等口腔医疗服务。

公司自2006年起通过收购杭州口腔医院介入医疗服务领域。

根据2017年三季报等公告数据,目前拥有口腔医院超过25家,在建口腔医院4家,此外拟通过并购基金建设6家大型口腔医院,预计2-3年之内会相继开业。

公司目前的旗舰医院杭州口腔医院年接诊人数在130万人次左右。

在过去十年,公司营业收入从2008年的1.39亿元,增长到2017Q3的8.7亿元,复合年均增长率(CAGR)为22.73,%,净利润从2008年的0.15亿元到2017Q3的1.82亿元,复合年均增长率为(CAGR)27.40%。

未来公司将以口腔医疗服务和辅助生殖服务为主营方向,计划进军多项专业医疗服务领域。

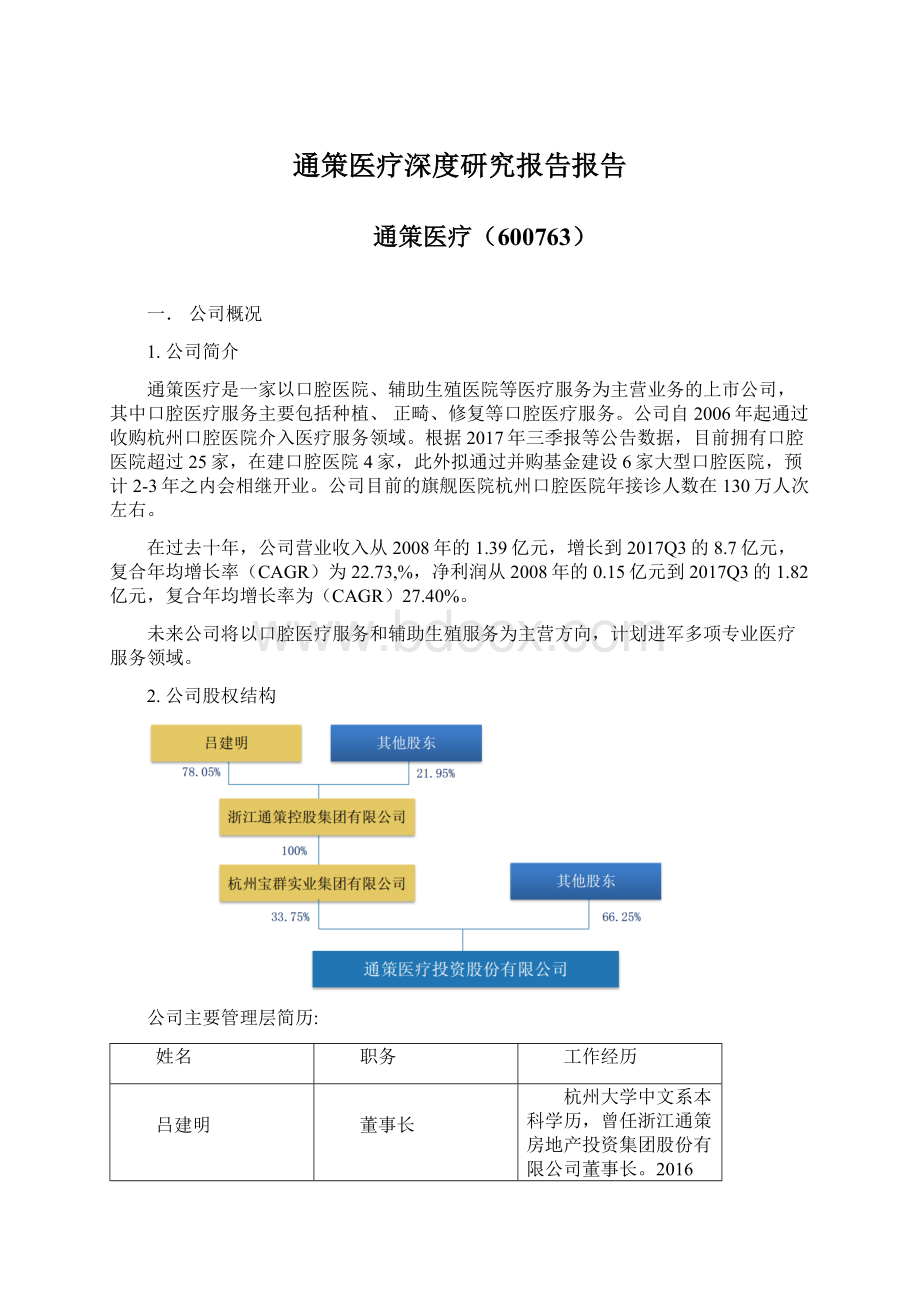

2.公司股权结构

公司主要管理层简历:

姓名

职务

工作经历

吕建明

董事长

杭州大学中文系本科学历,曾任浙江通策房地产投资集团股份有限公司董事长。

2016年12月至今担任通策医疗投资股份有限公司董事长,总经理。

王仁飞

董事

男,汉族,1965年出生,硕士。

曾任杭州口腔医院副院长、通策医疗投资股份有限公司董事会董事,现任杭州口腔医院院长。

章锦才

董事

男,1962年出生,博士后。

现任中国科学院大学存济医学院副院长,通策口腔医疗投资集团董事长,中华口腔医学会副会长,教授,博士生导师,主任医师。

《中华口腔医学杂志》副主编。

国际牙科研究会(IADR)会员,亚太牙周病学学会主席(2005-2007),国际牙科医师学院院士(FIDC)。

历任华西医科大学口腔医学院副院长,广东省口腔医院·南方医科大学附属口腔医院院长。

目前公司管理层年龄大部分为65后,若无意外,公司未来十年都会保持一个较为稳定的管理结构。

3.公司主要业务发展历程

※2006-2009年2006年公司在杭州口腔医院改制的时候收购杭州口腔医院,进军口腔医疗行业;

※2010-2016年2010年参与昆明口腔医院改制,2011年与昆明市妇幼保健院签署合作协议,进军辅助生殖行业;

※2017年至今2017年拟设立妇幼医院投资管理有限公司,机会进军妇幼行业,并通过设立产业基金,进行省外扩张;

4.历年简要财务数据

报告期

2010年

2011年

2012年

2013年

2014年

2015年

2016年

2017Q3

营业收入(亿元)

2.43

3.16

3.79

4.63

5.84

7.63

8.79

8.7

同比增速(%)

28.19

29.78

19.95

22.19

26.08

30.59

15.13

35.77

净利润(万元)

4912

7000

9104

10000

11000

12400

13600

18200

同比增速(%)

121.81

42.51

30.05

10.3

9.66

12.73

9.44

44.91

毛利率(%)

46.49

47.24

46.24

45.04

39.31

39.8

41.41

43.51

净利率(%)

20.54

22.69

25.21

22.12

19.5

25.4

15.12

22.24

ROE(%)

21.2

23.89

24.38

21.4

19.17

26.52

18.17

20.03

经营活动产生的现金流净额(万元)

7357

8463

11246

13408

12878

19055

16099

21711

2017年公司在营业收入,净利润和增速方面均达到历史新高,另外通过公司经营活动产生的现金流净额可以得出公司是一个销售现金充沛的企业,因经营所产生的财务风险较小。

二.公司所处行业简介

口腔医疗服务行业基本情况

在国家进一步深化医疗体制改革,推动医疗服务发展的大背景下,随着消费升级加快,随着人们的口腔健康意识不断增强和消费能力的提升,人们对牙齿的健康和美的需求将逐步释放。

卫生部组织的第三次全国口腔健康流行病学调查结果显示,我国口腔疾病高发病低就诊率现象十分突出,同时也显示我国人群在龋病治疗和牙周洁治以及义齿修复方面需要量巨大:

(1)我国全民口腔病患病率高达90%以上,但就诊率只有10%;

(2)我国从未看过牙医的人超60%,只有2%的人有定期进行口腔检查和清洁的习惯,在美国,64%的人每年至少做两次口腔检查;(3)我国成年人中,牙龈出血的发生率为77.3%,牙石检出率97.3%,龋齿发生率88.1%,牙周健康率仅为14.5%;5岁儿童乳牙龋病的患病率高达66.0%,其中97%都未经治疗;12岁儿童恒牙龋病的患病率为28.9%,89%未经治疗。

口腔医疗市场与地区经济发展水平有着密切联系,台湾经验显示,口腔医疗市场随着经济发展而发生的变化:

人均GDP从2000美元升至10000美元的过程中,每万人对应的口腔医师数量增加速度最快,而从业医师数量的大量增加正是口腔医疗市场爆发性增长的直接表现。

近年来,我国人均GDP保持了快速持续增长,2013年人均GDP已达6629美元,部分一线城市人均GDP甚至超过10000美元。

根据欧睿统计,中国在2013年每万人牙医数为1.0,相比之下,日本在2010年的该数据为8.0、加拿大在2008年的该数据为5.8及英国在2012年的该数据为5.3。

比照数据可知,近年来我国的口腔医疗市场的需求正处于高增长的时期。

因此,虽然我国口腔医疗行业面临诸多问题,但随着近年来我国经济持续高速发展、人民口腔预防保健意识不断提高、民营口腔医疗机构不断涌现,庞大的人口基数和高发病率显示我国口腔医疗行业的巨大潜力。

口腔医疗服务行业竞争格局

口腔医疗行业是一个市场化非常高的消费型医疗行业,今年有大量的资本在布局该产业链。

据动脉网统计,国内公立综合医院和专业口腔医院达到18300家,民营口腔医院和口腔诊所80000家,年复合增长率达30%。

但是整体数量只是美国的1/4,中国每名牙医覆盖的患者数量却是美国的8倍。

如果参照美国的大型连锁诊所发展情况和速度,在我国全民高患病率和低就诊率的背景下,随着民众收入增长和口腔消费意识增强,可预期的情况是,大中型公立医院的总量会缓慢增长但市场份额会缩小,非品牌个体诊所将会被口腔品牌连锁所逐渐取代。

虽然该行业被大量的资本看好,也处于快速的成长期,但是行业内口腔企业的盈利情况还并不是非常理想。

其中,拜博口腔是联想控股战略投资的国内具有最大连锁门店的口腔连锁企业。

根据公开数据显示联想控股持有其54.90%的股权,截止2017年6月30日,其中包括55家医院和152家诊所,门店数较2016年6月底的180家增长15%,覆盖25个直辖市和省份。

牙科专用椅数量已从2016年年中的2290台增加至2017年的2742台。

但是拜博口腔近几年一直处于大幅亏损的情况:

报告期

2015年

2016年

2017年H

营业收入(亿元)

9.75

12.57

6.5

净利润(亿元)

-6.91

-7.95

-4.06

根据相关公开数据搜集,其他口腔行业的经营情况如下(单位:

亿元):

公司名称

2016年收入

2016年净利润

2017年H收入

2017H净利润

通策医疗

8.79

1.36

5.07

0.88

可恩口腔

1.13

-0.0173

0.6

-0.135

大众口腔

0.82

0.1

0.6

0.074

华美牙科

0.68

-0.046

0.42

-0.049

由此可见,至今为止,公司的发展模式和途径都非常的稳健,并且在规模上具有较大的领先优势。

另外,在浙江省区域范围内,其中杭州口腔医院历年来在浙江省的口腔医疗服务领域排名第一。

辅助生殖服务行业

随着数量庞大的80后和90后进入婚育高峰期,中国开始进入第四次婴儿潮。

近年来我国人口出生率保持在12%左右,根据《中国卫生和计划生育统计年鉴(2016)》,我国2015年全年的孕产妇的活产数总计1,454万例,产前检查率达到96.5%,较2011年上升了2.8个百分点,住院分娩率达到99.7%。

按照地级市属医院标准,剖宫产人均住院费用为8,077.30元,自然分娩较剖宫产住院费用一般约降低40%左右。

根据《妇幼卫生年报》,2013-2015年,我国剖宫产率平均为34.63%。

基于上述统计数据匡算,我国孕产医疗服务行业2015年总体规模已经达到约865亿元,占2015年全国卫生总费用的2%左右。

在受益于孕产、二胎等人口及政策红利的大背景下,根据中国妇女儿童事业发展中心、中国人口协会发布的《中国不孕不育现状调研报告》,1992年育龄人口的不孕不育率仅3%,处于世界较低水平。

到了2012年,我国育龄人口中平均不孕不育率已达12.5%-15%,平均每8对育龄夫妇就有一对面临生育困难。

由于环境污染、工作和生活压力等原因,近年来生殖健康发病率逐年上升,已成为继心血管疾病、肿瘤后第三大严重威胁人类健康的疾病。

2014年全国办理结婚登记人数为2,600万人,不孕不育发病人数达325万人。

目前,我国潜在生育二孩的女性年龄大多在35-44岁,人数约1.09亿人,她们受80年代初开始的计划生育政策的影响,大部分没有生育第二个孩子。

因二孩政策而新增的育龄妇女生育中,有近50%是由35岁及以上的高龄产妇贡献的,这一比例远高于不受政策影响的高龄产妇比例。

该年龄段的自然受孕率较低,往往需要借助健康生殖相关医疗服务,市场容量巨大。

三.公司业务

1.公司经营模式

在口腔医疗业务上,公司采用“中心医院+分院”的经营模式不断扩张:

先运营一家高等级的“中心医院”,再依托中心医院开设分院,以满足不同区域、不同需求的客户。

中心医院的平台对医生的社会地位、学术地位形成支撑,并在区域内形成品牌影响力。

以中心医院为基础在附近区域开设分院,可以将品牌影响力快速推开,在较短的时间内积累客户资源、获取市场份额。

在辅助生殖领域,公司通过与诺贝尔奖获得者罗伯特•爱德华兹教授创立的剑桥波恩生殖中心(BournHallClinic)合作,采用国际先进水平的医疗服务模式和管理经验,结合我国行业现状,从服务手段、服务内容、治疗方式、材料使用和设备选择等方面入手,运用世界先进技术,向患者提供高端的辅助生殖医疗服务。

目前公司已在昆明市落地第一家生殖中心。

在时机成熟时,公司辅助生殖医疗服务将进行全国范围内的业务扩张。

2017年,公司拟通过定向增发的方式,在杭州设立妇幼保健医院。

2.公司口腔医院连锁分析

公司口腔医疗服务正在持续稳定的对外扩张,在浙江省内以杭州口腔总院为中心旗舰医院,加快医院网点布局向全国辐射,已在省内的杭州、宁波、衢州、诸暨、义之、舟山、海宁等地以及在省外的南京、沧州、昆明、黄石等地设立口腔医院25家,在建口腔医院4家,此外拟通过并购基金建设6家大型口腔医院。

之前,公司已经经历了2轮的扩张期:

第一轮扩张

第一轮从2007年开始,公司在浙江省外则通过收购现有医院、掌握现成资源,或者与当地有名气、有资源的医院合作共建医院。

第二轮扩张

第二轮从2014年起,主要在浙江省内进行分院扩张,在省内通过杭州口腔医院和宁波口腔医院辐射,建立分院,逐步占据省内市场份额。

从医院的分布上可以看出,杭州口腔医院以杭州市为中心,在浙江省的中北部扩张,在人均消费能力较高的地级市设置医院。

第三轮扩张

目前启动新一轮扩张,依托中国科学院大学存济医学院,通过并购基金打造对标杭州口腔医院的大型旗舰医院。

新一轮的扩张是公司将近10年来在浙江省内的成功经营模式复制到全国的一个过程,也是公司未来5-10年快速成长的新动力。

本轮扩张,公司计划进行中心型大城市的布局,筹建各大型中国科学院大学存济医学院附属口腔医院。

为了合理降低、规避公司因直接介入新建口腔医院项目可能面临的发展前景不明确的风险以及前期存在诸多不确定因素的风险,公司与海骏科技及其全资子公司共同投资设立浙江通策口腔医疗投资基金,用于专项投资大型口腔医院。

目前公司已经与投资基金公司签订《委托管理协议》,委托管理北京存济口腔医院有限公司、武汉存济口腔医院有限公司以及重庆存济口腔医院有限公司。

由投资基金对医院进行建设、管理,在达到一定的盈利能力和规范程度后由公司优先收购,从体外转至体内,有利于消除和化解公司在新建

口腔医院前期的财务风险、税收及法律等各项风险。

截止2017年6月30日,公司口腔医院的整体概况为:

旗舰医院

分院

开业时间

牙椅数

资质

合伙人模式

持股比例

杭州口腔

2006年

605

二甲医院,08年9月成为浙江中医药大学的附属医院,16年挂牌中科院大学杭州口腔医院。

否

100%

城西分院

2007年

160

原杭口VIP科室,定位高端人群

否

100%

海宁分院

2015年

46

是

60%

义乌门诊

2009年

51

否

51%

上虞分院

2015年

33

是

51%

越城分院

2016年

30

是

59%

萧山分院

未开业

101

定位高端人群

是

60%

庆春分院

2017年

32

定位高端人群

是

50%

城北分院

2017年

40

是

61%

嵊新分院

未开业

30

是

60%

诸暨分院

2014

50

是

50%

湖州分院

2015年

43

是

60%

骋东门诊

未开业

是

61%

宁波口腔

2007年

94

宁波地区目前规模最大的口腔诊疗中心,2018年建筑面积由0.57万平,扩建至2.5万平,未来规模有望接近杭州口腔医院

100%

舟山分院

2015年

30

是

60%

北仑分院

2016年

30

是

70%

衢州口腔

2007年

22

衢州首家大型口腔专科医院(待扩建)

否

100%

温州口腔

未开业

56

挂牌存济医院

是

80%

沧州口腔

2007年

47

沧州市医保定点(待扩建)

70%

北京京朝

已剥离

2007年

休业

未来迁址扩建为北京存济

黄石现代

2008年

31

武汉大学口腔医院、杭州口腔医院技术协作

医院,黄石市医保定点医院(已完成迁址)

100%

昆明口腔

2010年

93

已经完成迁址扩建

59%

南京牙科

2015年

59

存济医学院附属医院,规划成为江苏省内的口腔旗舰医院

是

90%

苏州通叶

未开业

27

规划以儿童口腔为主

100%

益阳口腔

已开业

30

益阳医高进行托管

是

60%

锦州口腔

未开业

63

保留老锦州市口腔医院品牌和国家级规范化培训基地等资质

是

95%

由通策口腔基金出资设立的六大中心城市旗舰医院

北京存济

未开业

500

拟建设为北京旗舰店

武汉存济

2018年1月

250

拟建设为武汉旗舰店

重庆存济

未开业

500

拟建设为重庆旗舰店

成都存济

未开业

700

拟建设为成都旗舰店

广州存济

洽谈中

拟建设为广州旗舰店

西安存济

洽谈中

拟建设为西安旗舰店

杭州口腔医院—公司的核心旗舰医院

杭州口腔医院(简称“杭州口腔医院”)是公司口腔医院的“中心总院”,也是公司最重要的全资子公司,杭州口腔医院营业收入占公司总收入的70%左右。

杭州口腔医院创建于1952年,是目前浙江省内历史最悠久的口腔专科医院,自2006年起与浙江中医药大学合作,2008年正式成为浙江中医药大学的附属医院。

2013年由于旧杭州口腔医院总院满负荷运转,场地等客观条件限制了就医环境的改善,公司决定建立杭州口腔医院新总部,总面积约3.3万平方米,拥有牙椅数约600张,是世界上最大单体口腔医院。

新杭州口腔医院总部拥有博士、硕士研究生300余名,中高级职称300余名,对场地、员工等都进行了扩张。

目前从2017年前三季度的运营情况看,杭州口腔医院已经进入业绩的加速释放期,前期折旧的相对压力减小,利润率显著提升

在公司的经营下,杭州口腔医院的收入从2006年的3000多万元,增长到2017年上半年的3.7亿元,增长了大约20倍。

3.公司辅助生殖业务分析

公司通过与国际先进医疗机构(波恩生殖中心)的合作介入辅助生殖医疗业务,该业务目前还处于培育和布局的阶段,

波恩生殖中心(BournHallClinic)是世界上第一个试管婴儿诊所,总部位于英国剑桥,由“试管婴儿之父”RobertEdwards(2010年诺贝尔生理学或医学奖获得者)创立,至今已有30多年的辅助生殖临床治疗经验,开创了一系列先进的生殖治疗技术,拥有国际顶尖的品牌。

目前已扩展至三家诊所,2014-2016年就诊人数从1,768人增长至2,305人,复合增速约15%;2014年营业收入为9,650万英镑,净利率约为5.5%。

公司通过与波恩知识产权和商标许可的续签以及自动连续续展进一步确立与波恩公司的长久合作关系。

2011年11月,公司出资1000万元,与昆明妇幼保健医院(三甲专科)合资成立生殖中心,各占68%和32%股权。

2013年12月昆明妇幼保健生殖医学医院公司正式成立。

昆明妇幼生殖医院按照每年2000-3000例进行设计,已完成标准制定、技术完善和医生培养工作,2017年首次实现盈利。

2012年11月,公司出资140万美元,与波恩有限公司合资成立波恩(中国)医疗管理公司,各占70%和30%股权,引入国际顶级的辅助生殖医疗技术和标准化管理体系。

2013年5月,杭州波恩生殖技术管理公司正式成立。

2016年12月,控股股东通策集团捐资2亿元,联合杭州医学院创办存济妇产临床医学院、存济口腔医学院两个事级学院,同时子公司杭州波恩生殖公司与杭州医学院共建存济妇产临床医学院、浙江省生殖医学研究中心以及杭州波恩生殖中心。

2017年1月,子公司杭州波恩生殖公司出资2000万元(持股100%)投建舟山波恩生殖医院,与舟山妇幼保健院(三甲专科)开展托管合作。

2017年2月,子公司通策妇幼医院投资管理公司受让浙江存济妇女儿童医院100%股权、杭州波恩生殖公司70%股权、昆明妇幼生殖医院68%股权,充分整合妇幼医疗业务,提高管理和运营效率。

2017年6月,公司拟定增募集资金约8亿元(实控人吕建明占比66%、通策1号资管占比5.9%(员工持股)、诸暨通策占比19.8%(高管)),用于投建“浙江存济妇女儿童医院”,引入德国夏里特医院先进管理和医疗技术,并与杭州医学院存济妇产临床医学院合作,将打造为妇科肿瘤、孕产及生殖医疗服务的旗舰中心医院

时间

运营主体

出资额

持股比例

2011年11月

昆明妇幼生殖医院

1000万元

68%

2012年11月

杭州波恩生殖技术管理公司

140万美元

70%

2016年12月

存济妇产临床医学院

2亿元

共建

浙江省生殖医学研究中心/杭州波恩生殖中心

2017年1月

舟山波恩生殖医院

2000万元

100%

2017年6月

浙江存济妇女儿童医院(筹建)

8亿元

100%

4.公司眼科医疗业务分析

眼科医疗业务是公司新增业务,目前还处于培育期。

2017年10月,公司投资1亿元用于1:

1平价受让控股股东通策控股集团持有的通策眼科医院投资管理公司20%股权。

通策眼科总投资规模初步定为18亿元,设立全资子公司杭州存济眼镜公司,将用于民办非企业单位浙江广济眼科医院的建设,已取得《设置医疗机构批准书》,拟设立床位200张。

5.公司未来发展战略

公司致力于将通策医疗打造成中国领先的医疗集团。

力争通过未来5年的发展,在口腔医疗领域,通过“中心旗舰医院+分院”的经营模式,将旗下医院覆盖我国大部分大中型城市,巩固口腔医疗行业领先地位;

辅助生殖医疗领域,在重点城市建立旗舰生殖中心,建立辅助生殖医疗行业优势地位,并逐步进入妇幼医疗服务领域及其他专科医疗服务领域。

除此以外,公司持续追求社会效益和股东价值最大化,把公司建设成管理科学化、经营规模化、市场国际化的医疗服务集团,成为国内临床、教学、科研、品牌全面领先的医疗集团,成为国际和国内主流资本市场长期关注的和持续认同的具有卓越资产管理能力的现代化企业。

四.公司竞争优势剖析

1.核心医疗资源

优秀的医疗资源是医疗企业长期健康成长的土壤。

医疗服务资源主要体现在硬件和软件两个方面:

硬件:

床位数、医疗专科设备、医院病房级别、医院信息化等;

软件:

医生资源、医疗技术水平、医院管理水平和医院品牌。

控制或利用了医疗核心资源的公司,具有更大的竞争优势。

在硬件上,民营医院容易追赶公立医院。

核心问题是如何掌握或利用著名医疗机构的软实力。

公司在医疗软实力的储备和发展上,主要是通过引进国际高端医疗品牌和国内高校深度合作两种方式。

2012年公司和诺贝尔奖得主、“试管婴儿之父”Edwards创办的波恩诊所合作设立“杭州波恩生殖技术管理有限公司”。

公司可以借助杭州波恩使用BournHall的品牌并引入其先进的辅助生殖技术,BournHall还提供质检、人员培训和营销等服务。

和Bourn的合作开启了公司对辅助生殖医疗业务的探索,同时也是引入海外知名医疗品牌和技术在国内本地化运营的探索。

2015年,通策集团(公司控股股东)与德国柏林大学夏里特医院集团(Charité)签约创办上海夏里特国际医学中心。

该国际医学中心旨在提高高端医疗服务和加强国际医学方面的交流与合作。

2015年5月,通策集团与中国科学院大学正式开启战略合作伙伴关系,建立国科大医学院。

7月,国科大存济医学院正式成立,由理事会管理。

理事会由国科大和通策集团各派三名代表组成,负责重大事项决策。

存济医学院将成为公司全国扩张的核心医疗平台(包括品牌冠名、人才输出和学术平台),尤其是公司核心医疗人才的学术资源平台。

16年12月,公司公告控股股东通策集团和杭州医学院签订战略合作协议,就设立杭州医学院存济口腔医学院和存济妇产临床医学院达成合作。

2.资本运作加速扩张

公司通过和控股股东合作设立医疗产业投资基金的方式,加速全国扩张步伐,借助中科院存济医学院的品牌和人才和产业投资基金的资本,已经快速实现了在全国主要城市北京、武汉、重庆、南京、郑州、广州等常识的布局。

此外,公司还利用上市公司这一资本平台,拟设立杭州存济妇幼医院,作为妇幼生殖领域的旗舰医院。

在资本的带动下,公司的第三次扩张将明显快于之前的两轮。

3.合伙人模式提高经营效率、解决利益一致问题

公司对于核心管理团队和技术人员开设员工基金。

员工基金采用有限合伙企业形式,主要投资通策医疗体系内新建对外收购的医院项目,充分调动公司经营者及高级管理人员的积极性,实现公司和员工双赢。

公司于2013设立嬴湖创造和嬴