快递行业市场调研分析报告.docx

《快递行业市场调研分析报告.docx》由会员分享,可在线阅读,更多相关《快递行业市场调研分析报告.docx(34页珍藏版)》请在冰豆网上搜索。

快递行业市场调研分析报告

2017年快递行业市场调研分析报告

图表目录

表格目录

第一节从产业视角,美国快递市场发展分为三阶段

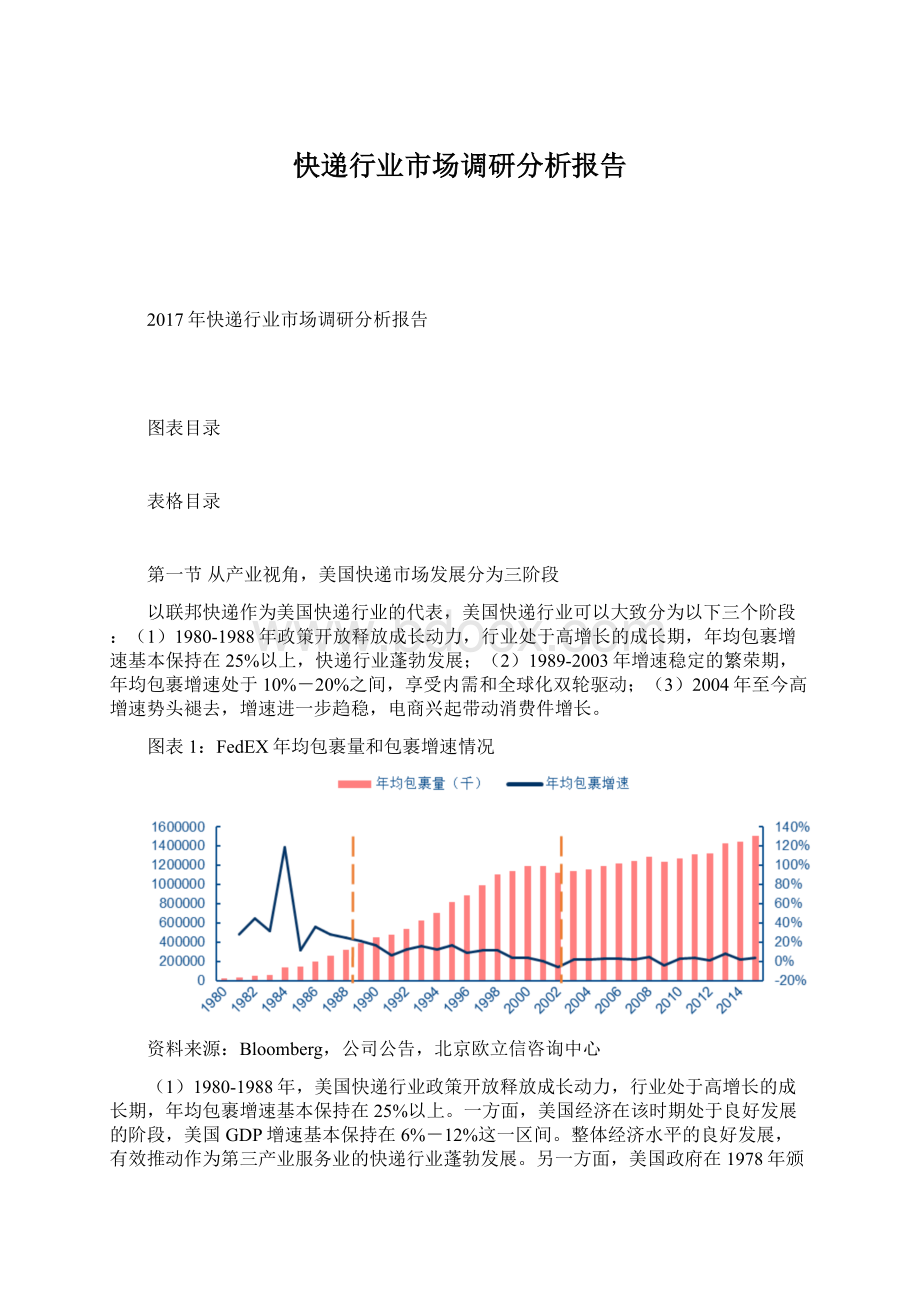

以联邦快递作为美国快递行业的代表,美国快递行业可以大致分为以下三个阶段:

(1)1980-1988年政策开放释放成长动力,行业处于高增长的成长期,年均包裹增速基本保持在25%以上,快递行业蓬勃发展;

(2)1989-2003年增速稳定的繁荣期,年均包裹增速处于10%-20%之间,享受内需和全球化双轮驱动;(3)2004年至今高增速势头褪去,增速进一步趋稳,电商兴起带动消费件增长。

图表1:

FedEX年均包裹量和包裹增速情况

资料来源:

Bloomberg,公司公告,北京欧立信咨询中心

(1)1980-1988年,美国快递行业政策开放释放成长动力,行业处于高增长的成长期,年均包裹增速基本保持在25%以上。

一方面,美国经济在该时期处于良好发展的阶段,美国GDP增速基本保持在6%-12%这一区间。

整体经济水平的良好发展,有效推动作为第三产业服务业的快递行业蓬勃发展。

另一方面,美国政府在1978年颁布《美国民航放松管制法》,借助开放民航市场的方式,大大推进快递业的发展,同时有效促进美国快递行业形成空运、陆运复合式物流快递模式。

在经济和政策的双轮驱动下,美国快递行业在该阶段呈现高增长态势,各家快递公司快速成长,行业竞争激烈,单包裹收益受价格战影响呈现出不断下滑趋势。

图表2:

1979-1995年美国GDP及增速情况

资料来源:

Wind,北京欧立信咨询中心

图表3:

FedEX1980-1995年单包裹收益(美元)

资料来源:

Bloomberg,公司公告,北京欧立信咨询中心

(2)随着快递行业增速的逐渐放缓,1989-2003年期间,美国快递行业步入稳定增长阶段,享受内需和全球化双轮驱动。

一方面,从国内市场来看,该阶段美国快递市场逐渐形成以FedEX和UPS为龙头企业的寡头垄断格局。

同时随着内需的不断提升,国内件业务基本保持超过10%的增速发展。

另一方面,在美国霸主地位不断巩固的大背景之下,随着国际化需求不断提升,美国进出口贸易额不断上升,各大快递企业开始大力拓展海外市场。

以联邦快递为例,1987年-2003年期间,联邦快递国际业务量占比不断提升,从最初的11%提升至32%,提升幅度显著。

图表4:

1995-2015年美国进出口贸易情况

资料来源:

Wind,北京欧立信咨询中心

图表5:

FedEX1987-2003年国内外业务情况

资料来源:

Bloomberg,公司公告,北京欧立信咨询中心

图表6:

FedEX1989-2007年国内件业务情况

资料来源:

Bloomberg,公司公告,北京欧立信咨询中心

图表7:

FedEX1989-2003年国际件业务情况

资料来源:

Bloomberg,公司公告,北京欧立信咨询中心

(3)2004年至今,快递行业高增速势头褪去,增速进一步趋稳,电商兴起带动消费件增长。

同时,美国快递行业整体市场规模增速趋于稳定增长水平。

该阶段,伴随着美国工业增加值占GDP比重的不断下降,以及人均GDP的不断上升,美国正经历从工业制造业为主转变为消费带动需求的新经济时期。

更进一步,电商的兴起发展带动美国的消费浪潮。

以联邦快递为例,FedEXGround主要针对消费件市场,而FedEXExpress主要致力于商务件市场。

从快递业务构成上来看,该阶段消费件业务占比不断上升,从2003年17%不断上升至2015年32%。

图表8:

2009-2015年美国快递市场规模情况

资料来源:

中国产业信息网,北京欧立信咨询中心

图表9:

2003至今FedEX业务构成情况

资料来源:

Bloomberg,公司公告,北京欧立信咨询中心

图表10:

2003年至今美国人均GDP情况

资料来源:

Wind,北京欧立信咨询中心

图表11:

美国工业增加值占GDP比重趋势图

资料来源:

Wind,北京欧立信咨询中心

第二节资本角度,前期享受成长估值溢价,中期倚仗EPS驱动

自1978年上市以来,联邦快递在1980-1985年和1998-2005年两个阶段享受突出的超额收益,而其余时间的表现则与S&P500和道琼斯运输指数基本一致。

图表12:

FedEX1980-1985年超额收益明显

资料来源:

Bloomberg,北京欧立信咨询中心

图表13:

FedEX1998-2005年超额收益明显

资料来源:

Bloomberg,北京欧立信咨询中心

通过分析PE,我们可以发现两段时间具有截然不同的特征。

上市初期(1980-1985年)由于标的的稀缺性、良好的成长性,联邦快递享受成长期估值溢价,PE从20x提升至最高超过80x,包含了对于未来成长空间的良好预期。

而随后随着行业增速进入稳定增长区间后,PE逐步进入了20x左右的稳定区间。

1998-2005年期间,EPS波动逐渐减小,步入稳定向上区间,致使联邦快递股价从成长期的PE驱动转换为EPS作为主要驱动力。

图表14:

FedEX历史PE和EPS情况

资料来源:

Bloomberg,公司公告,北京欧立信咨询中心

一、成长期:

包裹高增长驱动,网络建设打造商业护城河

从营收角度来看,1980-1985年联邦快递处于成长期阶段,快递市场整体集中度低,较高的包裹增速带动营收不断增长,因此包裹增速成为阶段性影响股价表现的最主要因素,相关度达0.74,而与单包裹收益的相关度只有-0.55。

1984年,联邦快递年均包裹增速一度达到119%,高增速带动联邦快递营业收入不断增长,1985年联邦快递营收达到201.6千万美元,同比增长40%。

图表15:

FedEX1980-1985年营收情况情况

资料来源:

Bloomberg,北京欧立信咨询中心

图表16:

FedEX1980-1988年年均包裹增速

资料来源:

Bloomberg,北京欧立信咨询中心

从资本开支的角度来看,成长期阶段较高的资本开支并未过多影响股价表现,通过回归分析,我们得到两者相关度甚微,仅仅只有0.074。

1980-1985年期间,联邦快递不断增加资本开支的投入,其中用于网络布局建设的开支比重始终保持在80%以上,加大网点扩张力度有助于联邦快递在成长期阶段提高业务覆盖范围,抢占更大的市场份额。

同时,联邦快递在飞机设备和地面支持设备上的投入开支占比始终保持在70%以上,大力投入运输设备配备,有助于加强自身运力能力,提升自身服务力度水平。

随着资本开支的不断积累,联邦快递年均包裹量不断提升,实际单包裹折旧不断下降,可见资本积累带来的边际效应显著。

图表17:

FedEX1980-1985年资本开支情况

资料来源:

Bloomberg,北京欧立信咨询中心

图表18:

FedEX1980-1985年资本开支占比情况

资料来源:

Bloomberg,北京欧立信咨询中心

该阶段,虽然资本开支不断上升,但是联邦快递年均包裹增速始终高于网络扩张费用增速,因此我们认为,作为重资产的快递行业,成长期由于网络建设而导致的较高资本开支,并未太多压制股价,反倒有助于企业扩大运输业务覆盖范围,提高运力水平,打造商业护城河,抢占市场份额。

图表19:

实际单包裹折旧(美元)

资料来源:

Bloomberg,公司公告,北京欧立信咨询中心

图表20:

FedEX1980-1985年增速情况对比

资料来源:

Bloomberg,公司公告,北京欧立信咨询中心

综合以上,我们认为在成长性主导的初期,快递量的增速带动营收不断增长,是核心变量,同时加强网络扩张有助于打造商业护城河。

二、中期形成寡头垄断格局,单包裹收益成关键因素

随着增速的逐步趋缓,行业集中度在提升过程中,受到价格战等因素影响,单包裹收益也逐步下滑。

直到行业基本形成寡头垄断格局,FedEX和UPS的市场份额从1985年的52%提升至上世纪90年代的70%以上后,单包裹收益开始稳步提升。

此阶段(1998-2005年),虽然包裹增速有所进入稳定增长期,但寡头垄断的格局形成了较强的行业议价能力,业绩驱动因素逐步切换为盈利表现,单包裹收益成为该阶段股价表现的核心主导因素,相关系数达到0.9105。

图表21:

美国快递市场竞争格局

资料来源:

公司公告,北京欧立信咨询中心

图表22:

FedEX1998-2005年年均包裹增速

资料来源:

公司公告,,北京欧立信咨询中心

图表23:

FedEX单包裹收益(美元)

资料来源:

Bloomberg,公司公告,北京欧立信咨询中心

相比于成长期阶段大力开展网络建设而呈现的居高不下的资本开支,中期阶段联邦快递的资本支出占营业收入占比不断下降,企业主要开支不再着重于网络建设,而是更多投入于信息维护,增强企业运营效率。

此阶段(1998-2005年),单包裹收益稳步上升,资本开支比重下降,为联邦快递带来良好的利润增速表现。

2005年,联邦快递净利润达144.9千万美元,同比增速达到73%。

图表24:

FedEX资本开支占比情况

资料来源:

公司公告,北京欧立信咨询中心

图表25:

FedEX1998-2005年净利润情况

资料来源:

公司公告,北京欧立信咨询中心

第三节我国快递行业仍处于成长期,未来本土龙头料将主导市场

一、我国快递行业仍处于成长期,尚未形成垄断格局

从增速的角度来看,近几年我国快递行业蓬勃发展,增速明显。

2016年一季度,我国规模以上快递业务收入达到773.10亿元,同比增加56%。

我国规模以上快递业务量达到57.58亿件,同比增加56%。

行业总体呈现高增速的发展态势。

对比联邦快递包裹增速情况,我国快递行业正处于享受高增速的成长期阶段。

图表26:

我国规模以上快递业务量

资料来源:

Wind,北京欧立信咨询中心

图表27:

我国规模以上快递业务收入

资料来源:

Wind,北京欧立信咨询中心

图表28:

FedEX1980-2005年年均包裹增速情况

资料来源:

Bloomberg,公司公告,北京欧立信咨询中心

从快递收入占交运总收入占比来看,我国快递收入占比较低,成长空间大。

对标美国快递市场,我们发现中国快递收入占交运总收入比重在4.20%-6.96%区间范围之内,恰好与美国1983-1990年相接近,因此我们认为我国快递行业仍处于成长期阶段。

图表29:

美国快递收入占交运总收入比重(%)

资料来源:

邮政总局,北京欧立信咨询中心

图表30:

中国快递收入占交运总收入比重(%)

资料来源:

邮政总局,北京欧立信咨询中心

从行业集中度来看,行业垄断尚未形成,价格战持续进行。

日本、美国的快递市场行业CR3指数都已超过90%,然而我国快递行业CR8只有76%,由此可见,相比于日本、美国等成熟快递市场,我国快递行业集中度较低,尚未出现行业垄断企业,因此我们认为中国快递市场仍处于群雄逐鹿的成长期阶段。

另外,在竞争激烈的大环境下,为了抢占市场份额,快递市场价格战持续进行,近几年我国快递单包裹收入不断下降。

参考联邦快递单包裹收入情况,可以看出我国快递行业正处在前期成长阶段,市场竞争激烈,包裹单价不断下行。

图表31:

中美日三国快递行业集中度对比

资料来源:

Wind,北京欧立信咨询中心

图表32:

2014年美国快递行业市场份额构成

资料来源:

Bloomberg,公司公告,北京欧立信咨询中心

从企业发展角度来看,我国快递企业仍处于成长期,主要倚仗自身内生扩张以拓宽市场覆盖率。

对标美股联邦快递,我们可以看到联邦快递在1980-1985年成长期阶段,很少出现兼并收购的案例,相反更多地是通过增加资本开支加大网络建设的方式加强纵向发展。

进入1998-2005年中期阶段,联邦快递逐渐占据市场主要地位,该阶段联邦快递开始大量兼并收购各类企业,进行横向拓展。

相比之下,我国快递行业尚未进入真正的兼并收购时期,我国快递行业的代表企业资本开支中网络建设占比都远超过信息维护占比,我们认为中国快递行业各企业多处于以增加资本开支强化网络运营能力,大力进行深度纵向发展,抢夺市场份额的成长期阶段。

图表33:

中美单包裹收入对比

资料来源:

公司公告,北京欧立信咨询中心

图表34:

中国主要快递企业的资本开支占比情况

资料来源:

Wind,公司年报,北京欧立信咨询中心

图表35:

FedEX成长期和中期兼并收购情况对比

资料来源:

Bloomberg,公司公告,北京欧立信咨询中心

表格1:

FedEx并购案例(1984-2015年)

资料来源:

公司官网,北京欧立信咨询中心

从快递产业的角度来看,美国快递市场早期以贸易制造业为主驱动快递增长,后期转向偏消费驱动模式。

与之不同,中国当下处于电商火热,消费驱动模式,伴随着快递行业的不断发展和完善,我国快递行业最终将达到贸易制造业与消费并驾齐驱的双驱动模式。

综上所述,对比美股历史情况,我们认为中国快递行业仍处于成长期阶段,应把握标的稀缺性,关注快递量的增速情况。

二、集中度有望逐步提升,催生本土巨头

我国快递行业各企业的竞争加剧,行业集中度逐渐提升。

近几年,我国前八家快递企业占全国快递业务量/收入的比重(CR8)虽略有下降,但前四家快递企业比重(CR4)则呈现明显下降趋势,CR4业务量/收入市场份额分别从2009年的77%/69%下降至2014年的50%/51%。

由此可见,我国内快递行业仍处于不断抢占市场份额阶段,排名居前的快递企业间竞争尤为激烈。

我们认为,随着我国快递企业间竞争激烈程度不断加大,我国快递市场集中度将逐步提升,寡头格局将逐步形成,未来有望催生龙头企业。

图表36:

2009-2014年我国快递业务量集中度

资料来源:

国家邮政局,北京欧立信咨询中心

图表37:

2009-2014年我国快递业务收入集中度

资料来源:

国家邮政局,北京欧立信咨询中心

对比欧美成熟快递市场,美洲地区快递市场FedEX和UPS分别占据51%和32%的市场份额,处于美洲地区快递市场的领先地位,欧洲地区快递市场则是DHL处于领先地位,占据38%的市场份额。

从欧美快递市场格局看出,即便各个快递企业大力发展海外快递业务,但区域性龙头企业仍旧从本土企业中诞生。

更进一步,无论是联邦快递还是UPS,从他们的收入业务结构来看,美国本土的快递收入占比都处于绝对领导地位。

因此我们认为,伴随着我国快递行业集中度不断提升,已在国内市场占据优势的本土快递企业,最有望成为主导市场的本土龙头企业。

图表38:

美洲地区市场份额

资料来源:

Wind,北京欧立信咨询中心

图表39:

欧洲地区市场份额

资料来源:

Wind,北京欧立信咨询中心

图表40:

FedEX收入地域结构

资料来源:

Wind,北京欧立信咨询中心

图表41:

UPS收入地域结构

资料来源:

Wind,北京欧立信咨询中心

三、细分子行业航空或陆运的龙头企业,在逐渐完善全产业布局后将有望最终胜出

爆发式增长背景下,我国快递市场主流玩家格局基本确定。

近几年,我国前八家快递企业占全国快递业务量/收入的比重(CR8)虽然略有下降,但总体基本保持在80%以上。

由此可见,虽然我国内快递行业仍处于竞争激烈、不断抢占市场份额的阶段,但是我国快递市场前几大主要业务巨头已初步确定,市场主流玩家格局基本确定。

基于重资产投入以及网络优势等壁垒,新进者将难以撼动目前格局。

回顾美国快递市场发展历史,我们可以看到:

(1)初期,在FedEX和UPS等民营企业尚未崛起之时,快递市场主要被美国邮政署USPS所占据;

(2)中后期,随着市场化不断推进,以及2B2C模式的兴起,快递市场上服务更胜一筹的民营企业开始大放异彩,以FedEX和UPS为代表的民营企业开始逐步占据主要市场份额;(3)在细分领域优势明显,且全产业链布局的企业胜出,随着美国快递市场的不断发展,各家快递企业主推业务侧重不同,因此在大的细分领域(航空和陆运)出现各自龙头企业。

以联邦快递为例,联邦快递主推航运件业务,飞机架数为市场第一,占据航运件业务市场份额46%,处于航运件领域的龙头老大地位。

类似地,UPS则侧重陆运业务,占据陆运业务的主要领先地位。

综上,由于快递贴近消费端的属性,服务质量将成为核心,在细分子行业航空或陆运的龙头企业,随着逐步完善全产业链布局巩固优势和壁垒,将有望在集中度提升的过程中胜出。

图表42:

2009-2014年我国快递集中度CR8

资料来源:

国家邮政局,北京欧立信咨询中心

图表43:

美国快递行业市场份额

资料来源:

北京欧立信咨询中心根据公司官网及美国相关行业网站信息整理

图表44:

FedEX在航运件业务上一家独大(2013)

资料来源:

StifelGlobalTransportationResearch,北京欧立信咨询中心

图表45:

美国前四大快递企业飞机数量对比

资料来源:

公司官网,北京欧立信咨询中心

落地中国快递市场,以中国邮政集团为代表的国企,是最早活跃在中国快递市场的一股力量。

近年来,随着快递业投入加大和政策不断完善,民营快递企业不断壮大,逐步成为国内快递市场的中坚力量。

2014年,民营快递企业累计完成业务量120亿件(同比+64.8%),快递业务收入达1541亿元(同比+58.3%);且业务量/收入规模分别占全行业的比重达85.6%/75.3%,较上年同期提升6.62/7.75pcts。

因此我们认为,在快递市场主流玩家已经初步确定的背景之下,未来我国快递行业的龙头企业将在更市场化、服务质量更胜一筹的民营企业中产生。

图表46:

民营快递业务量规模及比重持续提升

资料来源:

水清木华研究中心《2015年中国快递行业研究报告》,北京欧立信咨询中心

图表47:

民营快递业务收入规模及比重持续提升

资料来源:

水清木华研究中心《2015年中国快递行业研究报告》,北京欧立信咨询中心

图表48:

民营快递市场三大派系

资料来源:

各公司官网,北京欧立信咨询中心

随着我国快递行业的不断发展,快递行业从通过价格战抢占市场份额逐步转向注重多维产业运营,提供高质量服务,各细分领域将有望出现各自龙头企业。

我国快递市场不同细分领域有不同的领先企业:

对于电商领域,市场主要以“三通一达”作为主要业务力量;而对于高端商务件以及个人寄件,顺丰快递占据绝对优势。

未来随着行业的进一步发展,最后真正能占据快递行业龙头位置的,料将会是能提供多维产业高质量服务的快递企业。

第四节电商外新增细分需求支撑中国快递40%以上高增速

我国当前快递市场,电商仍是异地件主要驱动力,但个人寄件、企业物流小件化以及逆向物流等料将成为支撑异地件增长新动力。

在整个快递市场中,超过7成的包裹来自于电商贡献,而其中异地件又是电商包裹件的主要行邮方式。

但近几年,随着个人寄件和企业物流小件化的新增需求增长,快递量与电商的增速差正逐步拉开。

差值从2011年开始由正转负,2015年差值达到-10.87%,较2014年差值进一步扩大。

电商增速预测显示,电商增速将逐渐放缓,预计未来快递量与电商的增速差将进一步扩大。

图表49:

快递量增速与电商增速

资料来源:

艾瑞咨询,北京欧立信咨询中心

图表50:

电商增速预测

资料来源:

贝恩咨询,北京欧立信咨询中心

企业物流小件化主要由于供应链结构、分销结构的改变以及仓储前置等因素共同作用,成为电商增速放缓下的新驱动。

在传统总仓+代理的模式下,整车和零担是主要运输方式。

而在新型的分仓模式下以及产品迭代速度更快的背景下,分仓小批量、高频次的物流模式逐渐成为趋势,从而带来小件化的快递新增需求,并成为行业增长新驱动力。

图表51:

供应链模式变化带来快递新增需求

资料来源:

北京欧立信咨询中心

社区经济、仓储前置等新需求下,同城快递或成新模式试验田。

同城快递增速虽略有下滑,但依旧亮眼,单件价格逆势上行。

此外,同城快递衍生新模式,相较于集中分拨的快递传统模式,众包等模式更加直接的派送路径和更快的时效性等特点,让此类新商业模式快速成长。

除部分优化传统快递模式外,其还培育了一定新增的本地生活相关需求,随着快递需求的细分化发展,相关新兴模式不断涌现。

达达与京东近期的合作,以及各大巨头纷纷涉足社区经济领域,显示相关新兴需求下的新兴模式值得关注。

2015年互联网本地生活服务市场规模达到3824亿元,同比增长32.2%,同时市场渗透率达到6%,并且呈现一路上升的态势。

图表52:

互联网巨头纷纷涉足社区经济

资料来源:

北京欧立信咨询中心

图表53:

本地生活服务O2O市场主要参与者

资料来源:

易观智库,北京欧立信咨询中心

图表54:

互联网本地生活服务市场规模

资料来源:

易观智库(含预测),北京欧立信咨询中心

跨境电商发展将带动国际件持续增长。

传统国际件主要由高时效性、高附加值的商务价组成,但从近期数据来看,国际件呈现了明显的量增价降的趋势,这主要是近几年跨境电商爆发式增长所致。

预计随着消费升级趋势延续,居民对于部分品类的高品质需求将促进跨境电商继续快速发展,从而支撑国际件快速增长。

国际件数量一直呈现上升趋势,2015年达到每件4.30亿件,同比增长30.3%。

相反,国际件价格由96元减少到86元,同比减少10.4%。

图表55:

国际件呈现量增价降

资料来源:

Wind,北京欧立信咨询中心

图表56:

跨境电商增速预测

资料来源:

Wind,北京欧立信咨询中心预测

综合以上,我国快递市场主要分为异地件、同城件和国际件三个领域,各个细分领域的高速增长料将支撑快递全行业的持续高速增长。

根据历史数据和市场现状,我们假设异地件中电商及小件化业务量占比70%,预计未来三年增速分别为33%、30%、28%,供应链及个人寄件占比30%,预计未来三年增速分别为60%、55%、51%;同城件以本地生活为主,预计未来三年增速分别为55%、50%、45%;国际件中商务件业务量占比80%,预计未来三年增速分别为12%、11%、10%,跨境电商业务量占比20%,预计未来三年增速分别为90%、63%、57%。

据此,我们预测2016-2018年三年我国快递市场快递量增速分别为44%、42%、39%,依旧处于享受高增长的成长期阶段。

表格2:

细分需求增速预测

资料来源:

北京欧立信咨询中心预测

表格3:

快递包裹量增速预测

资料来源:

北京欧立信咨询中心预测

第五节部分相关企业分析

一、大杨创世:

市占率第一,资本助力成长

圆通借壳方案落地,争当快递第一股。

3月23日晚大杨创世公布重大资产重组方案报告书,圆通借壳路径具体细节明晰:

1.出售全部资产负债:

拟以12.34亿元将全部资产与负债售予蛟龙集团和云锋新创;2.发行股份购买资产:

拟非公开发行A股收购圆通100%股权(作价175亿元),发行价7.72元/股;3.募集配套资金:

拟向喻会蛟、张小娟、阿里创投等7名特定对象非公开发行股票募集配套资金不超过23亿元;除息除权后发行价为10.25元/股。

方案若顺利实施,公司总股本将增至28.21亿股,控股股东变更为蛟龙集团(持股51.18%),实际控制人为喻会蛟和张小娟夫妇。

业务高歌猛进,市占率居首。

圆通速递自2000年成立以来迅速发展,在县级以上城市覆盖率高达94%,过去三年业务量CAGR达54%;2015年快递量超30亿件(同比+63%),跃居行业第一;通达系快递企业半数以上包裹来自阿里系电商件,我们认为除了网络优势外,2015年获阿里入股是圆通业务量高歌猛进的重要助力。

在行业仍处较高增速阶段,保证和获得更多市占率仍为首要目标,预计未来几年圆通单票收入或不会有明显提升,盈利提升将主要得益于市场份额提升、直营化率提高和规模效应。

直营+加盟,保量提质并进。

圆通速递采用枢纽转运中心自营化和终端加盟网络扁平化的模式,兼顾总部控制力和终端灵活性。

目前圆通有60个自营枢纽转运中心(直营化率73%),网点数量超过2.4万个;预