有价证券投资的优化模型.docx

《有价证券投资的优化模型.docx》由会员分享,可在线阅读,更多相关《有价证券投资的优化模型.docx(16页珍藏版)》请在冰豆网上搜索。

有价证券投资的优化模型

有价证券投资的优化模型

摘要

考虑问题的题设和要求,我们要解决的是有价证券投资的优化问题。

这是一类规划问题,最终目的是使投资者的收益最大,风险最小。

对于规划问题的解题步骤是,在在充分理解题意、提出合理假设的基础上:

第一步,确定目标函数;第二步,找出约束条件;第三步,对规划函数进行求解。

对于问题

(1),假设该经理有1000万资金可以进行投资支配,但最终要采用比较冒险、保守或折中中的哪一种投资方式,关键看经理是属于保守投资者还是风险投资者。

建议应选用折中投资。

折中的情况下,用Lingo求解得出了最大收益为29.83636万元。

同时思考冒险模型和保守模型,建立模型二、模型三,解法一样。

将决策变量、目标函数和约束条件构成的线性规划模型和投资风险模型求解。

直接利用LINGO软件可以求得。

对于问题

(2),在相同的约束条件下,仍然建立线性规划模型,我们可以利用问题

(1)的影子价格判断经理借贷后再投资是否盈利,从而判断经理是否借贷投资。

也可利用对偶单纯形法建立影子价格模型判断投资方案是否改变,并可用问题

(1)中模型进行检验。

假设能以2.75%的利率借到不超过100万元资金,采用Lingo求解,得出最大收益为32.82000万元。

对于问题(3),在1000万元资金情况下,若证券A的税前收益增加为4.5%,仍然建立线性规划模型,通过Lingo解得最大收益相对问题

(1)中增加了30.27273万元,投资方案不改变。

投资方案见表;若证券C的税前收益减少为4.8%,用同样的方法求出最大收益相对问题一中减少了,为29.42400万元,投资应改变。

关键词:

证券投资;线性规划;影子价格;Lingo软件;投资风险;

问题重述

证券投资目的:

提高企业、个人闲置资金的使用效率,最大限度地实现投资效益,为其谋取更多的投资回报。

收益和风险是并存的,通常收益越高,风险越大。

投资者只能在收益和风险之间加以权衡,即在风险相同的证券中选择收益较高的,或在收益相同的证券中选择风险较小的投资方式进行投资。

为了实现证券投资的有效组合(降低风险和收益最大化),投资者要有正确的投资决策。

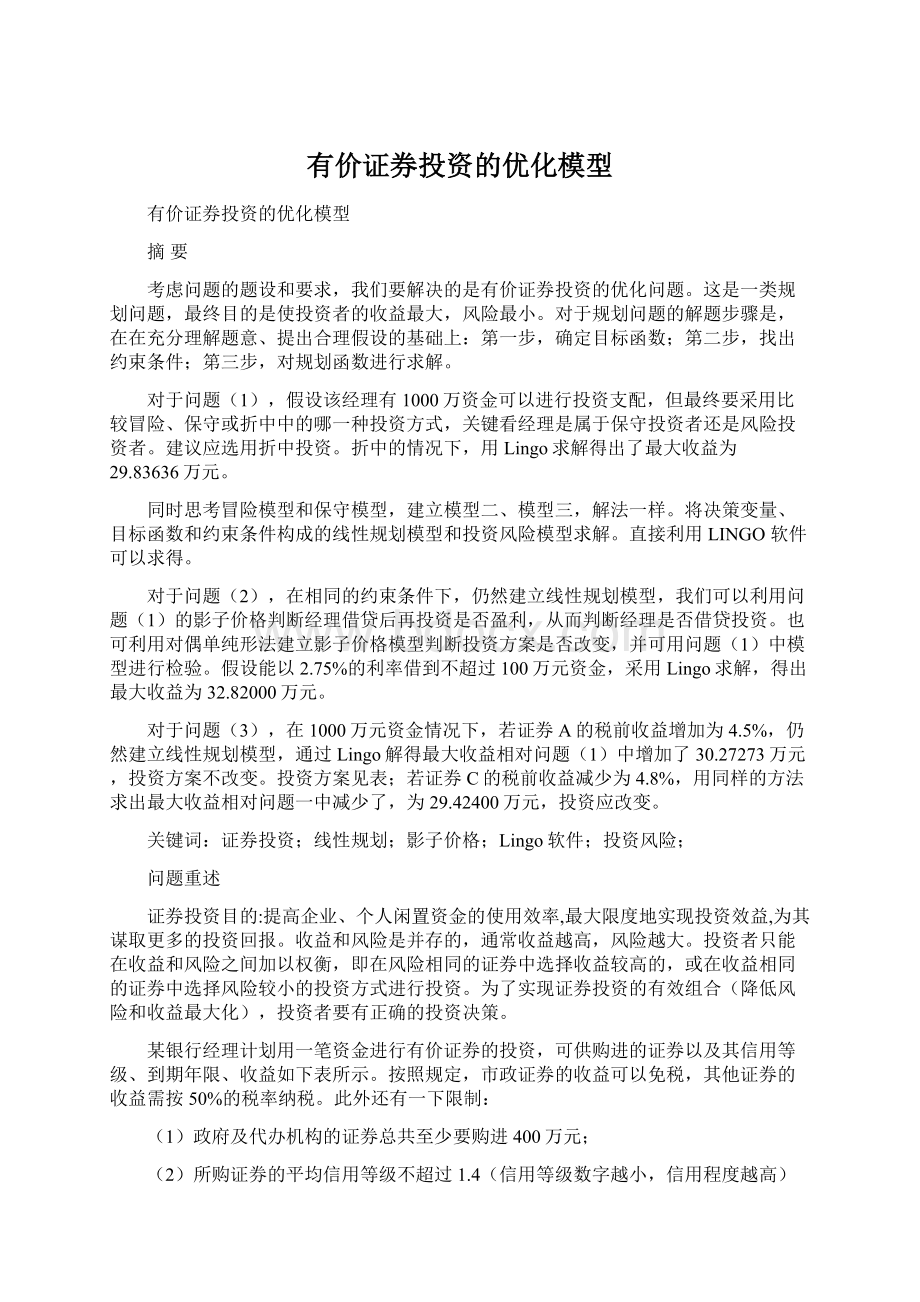

某银行经理计划用一笔资金进行有价证券的投资,可供购进的证券以及其信用等级、到期年限、收益如下表所示。

按照规定,市政证券的收益可以免税,其他证券的收益需按50%的税率纳税。

此外还有一下限制:

(1)政府及代办机构的证券总共至少要购进400万元;

(2)所购证券的平均信用等级不超过1.4(信用等级数字越小,信用程度越高)

(3)所购证券的平均到期年限不超过5年。

证券名称

证券种类

信用等级

到期年限

到期税前收益(%)

A

市政

2

9

4.3

B

代办机构

2

15

5.4

C

政府

1

4

5.0

D

政府

1

3

4.4

E

市政

5

2

4.5

问:

(1)若该经理有1000万元资金,应如何投资?

(2)如果能够以2.75%的利率借到不超过100万元资金,该经理应如何操作?

(3)在1000万元资金情况下,若证券A的税前收益增加为4.5%,投资应否改变?

若证券C的税前收益减少为4.8%,投资应否改变?

模型假设

1.假设该经理把资金全部投入,在有价证券到期前,该经理不会中断投资。

2.各种类的证券的信用等级、到期年限、到期税前收益皆不变。

3.投资越分散,总风险越小,总体风险可用投资

中最大的一个风险来度量。

4.在借贷过程中,银行的利率不发生变化,纳税的税率同样不变。

5.信用等级可以视为风险的一种情况。

符号说明

(1):

经理的最大投资效益Z

(2):

五种证券类型A、B、C、D、E的资金分别为

。

问题分析

仔细考虑问题的要求和条件,这是一类考虑因素较简单,算法要求较低的问题,具体表现在两方面:

一是考虑因素简单。

在进行证券投资决策时,只需考虑各种证券的信用等级、到期年限、到期税前收益、纳税税率,合理组合证券投资,来求出目标函数的最优解。

二是算法要求较低。

由于考虑因素较多,变量也多,明显不方便用人工计算,但是可以将模型输入相关软件直接求解,算法较简单。

问题

(1):

假设有总资金1000万元,由于投资受到各种证券不同的信用等级、到期年限、到期税前收益的影响,投资者需要合理地进行投资。

证券交易的最终目标是取得最大收益。

但在进行证券交易时,也存在着较大的风险。

为了更好地了解其中的风险,我们建立了目标线性规划模型和风险模型。

在风险和保守二间共有3种选择:

冒险、折中、保守。

但最终要采用比较冒险、保守或折中中的哪一种投资方式,关键看经理对待风险的态度,是属于保守投资者还是风险投资者。

建议应选用折中投资。

解释什么是折中法、冒险法、保守法投资。

我们知道,一个投资项目的风险和其投资对象的信用等级有密切关系。

首先,考虑所购证券的平均信用等级必须不超过1.4,所购证券的平均到期年限不超过5年,除此之外,还要在满足其他约束条件的前提下,建立相应的模型解出最大收益,这是折中法。

其次,在不考虑信用等级的影响下,其他约束条件不变,得出的最大收益,这是冒险法。

最后,针对风险厌恶者,运用保守法建立风险最小的最大收益模型,即当所购证券的平均信用等级最小时,其他约束条件不改变所得的线性模型。

问题

(2)中的解决方法与问题一相同,只是在本问题中能够以2.75%的利率借到不超过100万元资金,所以相当于可用资金增加了,这时在问题一的收益基础上,还要偿还投资期间所累积的利息。

当增加的收益大于所要偿还的利息时,则收益增加。

这道题有两种解法。

解法一,约束条件相同,仍然建立线性规划模型,利用问题

(1)的影子价格判断经理借贷后再投资是否盈利,从而判断经理是否借贷投资。

解法二,也可利用对偶单纯形法建立影子价格模型判断投资方案是否改变,并可用问题

(1)中模型进行检验。

假设能以2.75%的利率借到不超过100万元资金,采用Lingo求解,得出最大收益为32.82000万元,收益增加,所以应借贷。

问题(3)中在有1000万元资金情况下,证券A的税前收益变为4.5%,其他数据没有改变,所用模型和解题思路与问题一相同。

同样的,当证券C的税前收益减少为4.8%时,解题思路同上。

基于以上分析,都是建立线性规划模型,使用Lingo软件运行结果。

问题

(1)

模型一:

折中模型

模型建立

考虑所购证券的平均信用等级必须不超过1.4,所购证券的平均到期年限不超过5年,除此之外,还要在满足其他约束条件的前提下,建立相应的模型解出最大收益,这是折中法模型。

目标函数的确定:

和其他经济类问题一样,有价证券投资的目的亦在追求最大利润。

设投资这五种证券类型A、B、C、D、E的资金分别为

,单位为百万元。

由表及已知条件得目标函数为:

约束条件:

(1):

该经理有1000万元资金,则资金约束为:

(2):

政府及代办机构的证券总额至少要购进400万:

(3):

所投资的平均信用等级不超过1.4

化简得:

(4):

所购证券的平均到期年限不超过五年:

化简得:

(5):

投资金额应为非负数:

综上分析,我们得到银行经理证券投资利润最大的(折中法)线性优化模型:

模型求解

用Lingo软件输入代码:

max=0.043*x1+0.027*x2+0.025*x3+0.022*x4+0.045*x5;

[aa]x4+x2+x3>4;

[bb]x1+x2+x3+x4+x5<10;

[cc]6*x1+6*x2-4*x3-4*x4+36*x5<0;

[dd]4*x1+10*x2-x3-2*x4-3*x5<0;

得到:

所以各项目应该投资:

总收益Z=29.83636万元。

结果及分析

结果:

在以上结果中可以确定,在符合约束条件下,投资的最大收益为29.83636万元,证券B和证券D的投资额都为零,证券C的投资额最大,为736.3636万元,证券A为218.1818万元,证券E为45.45455万元。

如下表和下图所示:

证券类型

A

B

C

D

E

投资数量

218.1818

0.000000

736.3636

0.000000

45.45455

最大收益

29.83636

分析:

这是从折中法模型得出的结果,之所以有这样的结果是因为:

由于证券B的到期年限太长,跟约束条件相比相差太远,经过计算该证券的投资为零,而证券D的税前收益太低,而且要缴纳百分之五十的税率,税前的收益率是这几个证券中较低的,为了获得最大收益,因此证券D的投资额为零,证券C的信用较好,到期年限也不长,税前收益也较高,所以投资C的金额较高。

模型二:

保守模型

模型建立

针对风险厌恶者,运用保守法建立风险最小的最大收益模型,即当所购证券的平均信用等级最小时,其他约束条件不改变所得的线性模型。

对于投资者来说,为了分散投资风险并取得适当的投资,投资者往往把一笔资金同时投资于若干种不同的证券。

对于不同的投资者,其投资偏好也有所不同。

保守型的投资者对风险反映敏感,稳扎稳打,谨慎从事。

而另一种喜欢冒险的投资者则喜欢冒险,富有进取精神。

因此,对于不同的投资者来说,其投资偏好不同,决策的两种方式分别为

1、在已知风险条件下,获得最大收益。

2、在已知期望收益条件下,使投资风险达到最小。

具有上述性质的组合投资是有效的投资组合,所有的有效投资组合在“收益—风险”平面上所形成的区域即为有效的投资方式。

同理:

由已知条件得信用等级(风险等级)目标函数为:

化简得:

同理约束条件和问题

(1)折中法相同。

在确保一定利润的情况下,得到最小风险的目标函数为:

模型求解

利用LINGO输入代码:

min=0.2*x1+0.2*x2+0.1*x3+0.1*x4+0.5*x5;

[aa]x4+x2+x3>4;

[bb]x1+x2+x3+x4+x5<10;

[cc]0.043*x1+0.027*x2+0.025*x3+0.0224*x4+0.045*x5>0.275;

[dd]4*x1+10*x2-x3-2*x4-3*x5<0;

得到:

解得这次投资的最小平均信用等级为1.139。

五种证券类型投入的资金方法如下表:

证券类型

A

B

C

D

E

投资数量

1.3889

0

8.6111

0

0

最大收益

27.5

显然这是一种极端保守的投资方式,风险极小,但收益也不大,为27.5万元。

综上所述可得:

理性的投资可行范围如下表说述:

证券类型

A

B

C

D

E

平均信用等级

最大收益

投资金额

218.18

0

736.36

0

45.46

1.4

29.84

投资金额

138.89

0

861.11

0

0

1.139

27.5

从表中可以看出两点:

(1)随着投资期望收益的增加,从27.5万到29.84万,投资的风险也迅速增加,从1.139(平均信用等级)很快增加到1.4。

(2)组合证券能有效地降低风险.例如单项证券中最保险的C类证券,仅能获得25万的收益。

同理,可得当最低收益率分别为28%、28.5%、29%、29.5%、29.84%时的最小平均信用等级。

可得表格如下:

证券类型

A

B

C

D

E

平均信用等级

收益

投

资

方

式

218.18

213.24

205.88

194.44

166.67

138.89

0

0

0

0

0

0

736.36

753.68

779.41

805.56

833.33

861.11

0

0

0

0

0

0

45.46

33.08

14.71

0

0

0

1.400

1.350

1.265

1.194

1.167

1.139

29.84

29.5

29.0

28.5

28.0

27.5

由表中所给数据,采用曲线拟合可得收益和平均信用等级曲线,如下:

曲线拟合可得收益和平均信用等级曲线MATLAB语句:

x=[1.139;1.167;1.194;1.265;1.350;1.400];

y=[27.5;28.0;28.5;29.0;29.5;29.84];

p=polyfit(x,y,6);

holdon

xx=1.1:

0.03:

1.5;

y2=polyval(p,xx);

h=plot(x,y,'*');

plot(xx,y2)

set(gca,'XTick',1.1:

0.03:

1.5)

set(gca,'YTick',27:

1:

30)

结果及分析

从图中曲线走势可以看出投资的风险和收益是同步增大的,对于保守的投资者,其投资方案一般会偏向曲线的左下部分,而冒险者则会偏向右上部分。

具体投资方案将依照投资者心中风险与收益的偏好权重来决定。

模型三:

冒险模型

少数投资者敢于冒险,他们投资时不考虑各种证券的信用等级高低而只在乎是否获得最大收益,因此用冒险法,在忽略平均信用等级≤1.4的条件下我们可以建立一个收益最大模型:

目标函数:

结果:

使用Lingo软件输入:

max=0.043*x1+0.027*x2+0.025*x3+0.022*x4+0.045*x5;

[aa]x4+x2+x3>400;

[bb]x1+x2+x3+x4+x5<1000;

[dd]4*x1+10*x2-x3-2*x4-3*x5<0;

得到:

可以解得:

总收益Z=37.4。

证券类型

A

B

C

D

E

投资数量(万元)

0.000000

200.0000

200.0000

0.000000

600.0000

总收益(万元)

37.40000

结果及分析

在一定的约束条件下,B、C两种证券分别都投资了200万元,由于E证券到期税前收益率较高且可以免税,在投资额相同的情况下收益是最高的,则为了获得最大的收益就把剩下的600万元都投给了E证券也是合理的。

问题

(1)结果及分析

在以上三个模型当中,只有第一个模型符合题目的约束条件,这个模型相对来说比较合理,所以折中模型比较适合本问题的求解。

综合考虑,第一个模型的结果就是本问题的最优解。

问题

(2)

引入

问题

(2)中涉及两个名词:

影子价格,对偶单纯形法。

影子价格,又称影子利率,用线性规划方法计算出来的反映资源最优使用效果的价格,可以利用对偶单纯形法求解。

对偶单纯形法是线性规划的重要内容,其理论基础是对偶理论。

对偶理论的主要内容是:

对于每一个线性规划问题(P),称之为原问题,总存在与它“对偶”的另一个线性规划问题(D),称之为对偶问题。

对偶定理:

假设问题P、问题D中有一个存在最优解,则另一个也一定有最优解,并且它们的最优值相等。

模型建立

对问题一中线性规划模型利用对偶理论求解:

问题

相应的对偶问题写为:

模型求解

最终解得对偶问题的最优解为

,经理最大获利为29.83万元,其中

代表投入资金的估价,这种估价是针对企业的具体产品(这里是投资成本)而存在的一种潜在价格也称为“影子价格”。

由影子价格知:

在其他条件不变的情况下,若投入资金增加100万元,该经理按最优方案可以多获利2.98万元。

结果及分析

应借贷,且投资方案(比例)不改变。

由影子价格知:

在其他条件不变的情况下,若投入资金增加100万元,该经理按最优方案可以多获利2.98万元。

大于以2.75%的利率借到l00万元资金的利息2.75万元,所以应借贷。

利用极限思想,当借贷利率为2.98%时,借贷100万元需利息2.98万元,而资金增加100万元,收益也增加2.98万元,故最后所得利益不增加,应停止借贷。

所以利率在(0,0.0298)范围内变化时,投资方案不改变。

问题(3)

问题三的求解方法与问题一得求解方法相同。

(1):

第一小问只是证券A的税前收益增加到4.5%,其他的约束条件不变,现只需要建立一个折中模型:

用Lingo软件求解可以得到:

max=0.045*x1+0.027*x2+0.025*x3+0.022*x4+0.045*x5;

[aa]x4+x2+x3>4;

[bb]x1+x2+x3+x4+x5<10;

[cc]6*x1+6*x2-4*x3-4*x4+36*x5<0;

[dd]4*x1+10*x2-x3-2*x4-3*x5<0;

总收益Z=30.27273。

用这个结果跟问题一的结果进行比较可以知道,这个小问中对各个证券的投资跟问题一的方案一样,而且收益有所增加。

即不改变投资决策。

(2):

第二小问中的C证券的税前收益减少了4.8%,其解法与第一小问的解法也相同,只是证券C的税前收益减少到4.8%,其他的约束条件不变,现只需要建立一个折中模型:

使用Lingo求解得到:

max=0.043*x1+0.027*x2+0.024*x3+0.022*x4+0.045*x5;

[aa]x4+x2+x3>4;

[bb]x1+x2+x3+x4+x5<10;

[cc]6*x1+6*x2-4*x3-4*x4+36*x5<0;

[dd]4*x1+10*x2-x3-2*x4-3*x5<0;

总收益Z=29.424。

分析这个结果和问题一的结果可以看出,由于C证券的税前收益减少了0.2%,该证券的投资金额从问题一的最多变为零,对D证券的投资金额变为最多,对其他证券的投资金额都各有所改变,总的收益也减少了0.41236万元。

投资应改变,改变后投资决策如图和表:

证券类型

A

B

C

D

E

投资数量(万元)

0

0

536.4900

463.5100

0

总收益(万元)

23.60947

模型的评价

模型优点:

1、所建线性规划模型简单易懂,方便利用。

2、问题一中规划模型与实际紧密联系,具有很好的实用性和推广性。

3、模型的计算采用专门的解决规划问题的数学软件,可信度高。

4、目标规划模型比线性规划模型求得结果更精确,差距更小,检验结果更准确。

5、风险投资模型分析详细,通用性强。

加入对收益和风险的评估权值,使模型更普遍,易推广。

6、问题二、三中应用影子价格和灵敏度分析方法,决策性与可行性强。

模型缺点:

1、规划模型应用简单,模型种类较少。

2、风险投资模型仅为理论,无实例验证。

3.问题二、三影子价格和灵敏度分析,可直接查看linggo中的影子价格参数。

由

(1)的结果中影子价格可知,若资金增加100万元,收益可增减29800元,由此可得2.98%>2.75%。

即得到的收益大于借入的资金所产生的利息,所以应该借贷。

4.未建立各模型的检验模型。

参考文献

[1]姜启源,谢金星.数学模型[M].广东.高等教育出版社第四版.2011

[2]朱国腾,李明超,昌继海有价证券投资的优化问题中国矿业大学理学院江苏徐州(221008)