轮胎行业分析报告.docx

《轮胎行业分析报告.docx》由会员分享,可在线阅读,更多相关《轮胎行业分析报告.docx(19页珍藏版)》请在冰豆网上搜索。

轮胎行业分析报告

2019年轮胎行业分析报告

2019年10月

一、全球轮胎行业:

格局较稳定,集中度高

经过100多年的发展,全球轮胎行业目前已进入相对稳定的发展时期,2001年,全球轮胎行业销售额为685亿美元,2011年,全球轮胎行业销售额为1875亿美元,这十年间,轮胎行业销售额的年均复合增长率为10.6%。

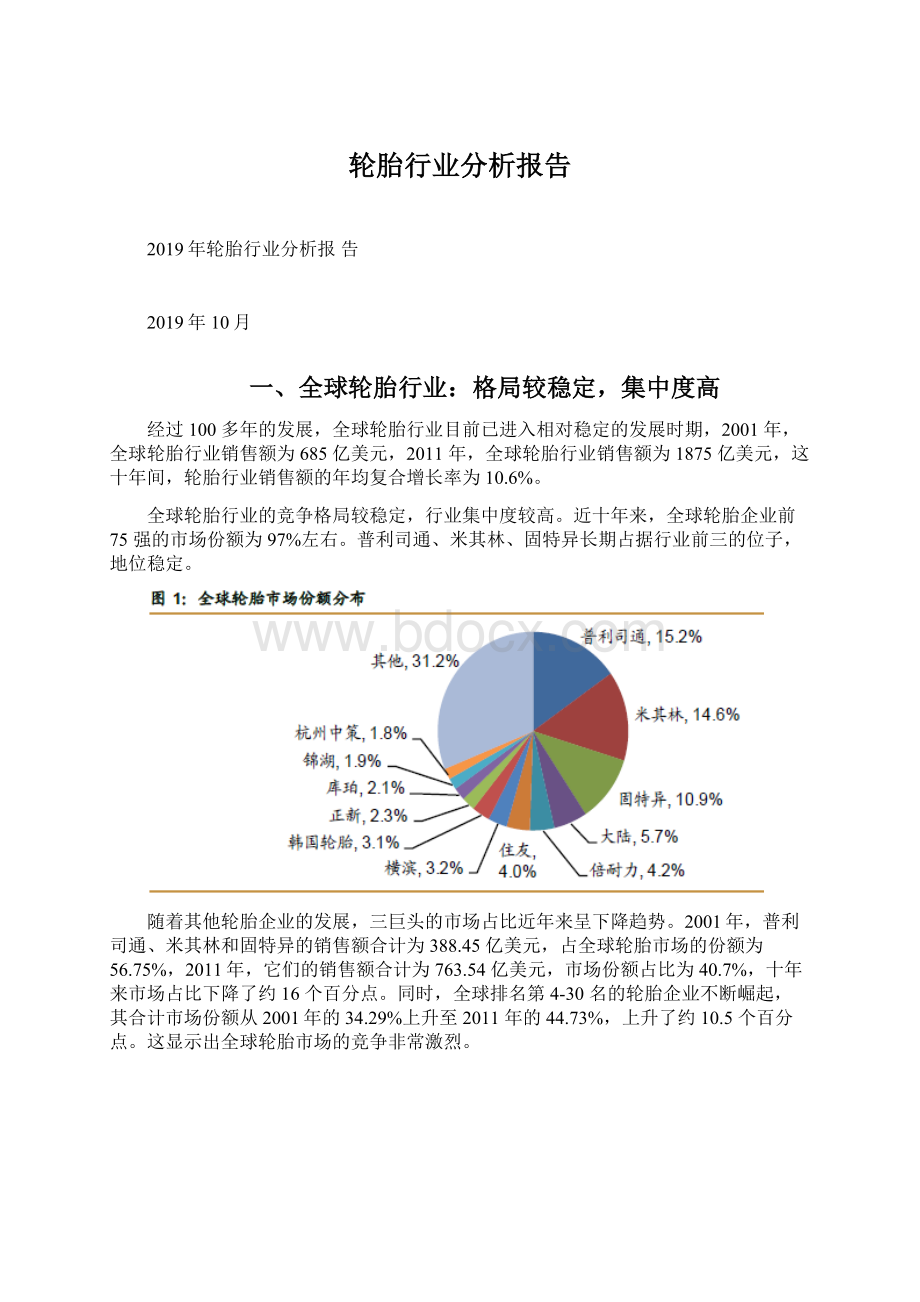

全球轮胎行业的竞争格局较稳定,行业集中度较高。

近十年来,全球轮胎企业前75强的市场份额为97%左右。

普利司通、米其林、固特异长期占据行业前三的位子,地位稳定。

随着其他轮胎企业的发展,三巨头的市场占比近年来呈下降趋势。

2001年,普利司通、米其林和固特异的销售额合计为388.45亿美元,占全球轮胎市场的份额为56.75%,2011年,它们的销售额合计为763.54亿美元,市场份额占比为40.7%,十年来市场占比下降了约16个百分点。

同时,全球排名第4-30名的轮胎企业不断崛起,其合计市场份额从2001年的34.29%上升至2011年的44.73%,上升了约10.5个百分点。

这显示出全球轮胎市场的竞争非常激烈。

二、我国轮胎行业发展现状和发展趋势

1、我国轮胎行业发展迅速,行业集中度较低

我国轮胎产业发展迅速。

2009-2010年,在汽车下乡以及巨额公路建设投资的拉动下,轮胎行业发展迅猛,轮胎产量增速在19%左右。

2011年以来,进入了平稳发展时期,2012年,我国轮胎产量的同比增速为4.25%。

2013年1-7月,轮胎产量增速为6.69%,显示我国轮胎行业有所回暖。

从我国轮胎企业在全球的排名来看,我国轮胎行业的规模和影响力也在不断提高。

2000年,世界轮胎企业75强中,我国大陆企业有16家入围,2011年,入围75强的大陆轮胎企业达到26家;2000年,入围世界轮胎企业75强的中国大陆企业合计销售额为25亿美元,占世界轮胎销售额的比例为3.63%,而2011年,入围75强的中国大陆轮胎企业合计销售额为232亿美元,占世界轮胎销售额的比例为12.39%。

目前我国大陆在世界排名最前的轮胎企业是杭州中策,2011年销售额为33.34亿美元,排名第10位,全球市场份额占比为1.8%。

国内的轮胎生产企业从综合竞争力看,形成了三个梯队。

第一梯队是以普利司通、米其林、固特异等为代表的国际跨国公司轮胎巨头,其优势在于高端的轿车、轻卡车子午胎市场;第二梯队是杭州中策、玲珑橡胶、风神股份、双钱股份等国内本土知名轮胎企业,其优势在于中端的轿车、轻卡车子午胎等;第三梯队为国内大量的中小轮胎生产企业,其技术水平较低,凭借低廉的成本占据了部分低端轮胎市场。

目前,跨国大型轮胎企业凭借资金、技术等的优势,占据了我国轿车、轻卡子午胎以及高档子午胎市场的统治地位。

如在轿车轮胎市场,外资企业占有70%的市场份额,中国本土轮胎企业仅占30%,而且主要集中在替换胎市场,我国本土企业在原配轮胎市场中很少进入。

目前我国的轮胎生产企业有550家左右,平均生产轮胎160万条/年左右,生产企业众多,生产规模普遍较小,市场集中度不高。

2012年我国前三大轮胎企业的市场份额为15.3%,前十大轮胎企业的市场份额为33.9%,远低于全球轮胎企业的集中度。

2010年工信部印发的《轮胎产业政策》,在轮胎行业准入条件方面提出:

“新建、改扩建载重汽车子午线轮胎项目,一次形成生产能力应达到年产120万条以上;新建、改扩建轻型载重汽车子午线轮胎和轿车子午线轮胎项目,一次形成生产能力应达到年产600万条以上。

”我们认为未来中小型轮胎企业将通过被并购、重组等方式逐渐退出,我国轮胎行业的集中度将不断提升。

2、子午化率不断提高

1948年,米其林轮胎公司试制生产了世界第一条子午线轮胎,50年代子午线轮胎进入西欧,60年代流入日本和前苏联,70年代美国开始投入批量生产。

子午线轮胎的发明引发了轮胎工业的一场革命,成为轮胎发展的新方向。

与斜交胎不同,子午线轮胎的帘线不是相互交叉排列的,而是与外胎断面接近平行,像地球子午线一样排列。

与斜交胎相比,子午线轮胎滚动阻力低、节省油耗、耐磨耐刺、缓冲力强、行驶时变形小、生热低、高速行驶更加安全,子午线轮胎的制造技术也相对复杂,成本相对较高。

我国子午线轮胎的发展非常迅速,产量逐年增加。

2007年,我国子午胎产量为2.47亿条,2012年达到4.61亿条,几年间子午胎产量的年均复合增长率为13.24%,高于同期我国轮胎产量的年均复合增长率3.35个百分点。

我国轮胎的子午化率也不断提高,子午化率从2001年的32%提高到了2012年的88%。

但与发达国家相比,我国轮胎的子午化率还有一定的差距。

目前子午线轮胎已成为世界轮胎的主流产品。

欧洲、美国和日本等发达国家的轿车轮胎子午化率已达到了100%,载重轮胎子午化率达到90%以上,工程机械轮胎子午化率约为70%。

2010年,工信部印发的《轮胎产业政策》提出,2015年,我国乘用车胎子午化率要达到100%,轻型载重车胎子午化率要达到85%,载重车胎子午化率要达到90%。

随着子午化技术对斜交胎的替代,以及国家政策的扶植,预计我国轮胎子午化率还将继续提高。

3、轮胎产业链整合继续深入,横向并购带来飞跃式发展

我国轮胎行业企业数目众多,行业集中度低,导致了低端产能过剩、产品同质化强、研发水平较低,轮胎企业间的兼并重组迫在眉睫。

2012年7月,赛轮股份发布公告,公司拟不超过1.2亿元收购沈阳和平子午线轮胎制造有限公司100%股权;拟不超过2亿元收购山东金宇实业有限公司49%的股权。

此举开创了我国轮胎企业并购的先例。

事实上,在此之前,赛轮股份就尝试整合上游产业链,于2012年5月斥资3200万元收购泰国泰华罗勇橡胶有限公司51%的股份。

不论是轮胎企业之间的横向并购,还是对上下游产业链资源的整合,都将大幅提升行业竞争力,赛轮股份的一系列收购动作,或将拉开我国轮胎行业整合重组的大幕。

政策方面看,2012年8月,工信部公布了《轮胎翻新行业准入条件》和《废轮胎综合利用行业准入条件》,文件的出台,将有利于行业龙头企业,并有望促进轮胎行业的整合并购。

未来随着人们对环境问题的重视,环保和节能或将成为轮胎行业整合的政策催化剂。

长期看,轮胎行业面临整合,行业集中度将进一步提升,大型优质企业将受益于轮胎行业发展秩序的调整,建议关注:

S佳通。

三、原材料价格低迷,有利于轮胎行业盈利回升

轮胎生产的主要原材料有天然橡胶、合成橡胶、钢丝帘线材料以及炭黑、橡胶助剂等,原材料成本占了轮胎生产成本的70%左右,其中天然橡胶占比最大,占原材料成本的30%-40%,其次为合成橡胶,约占原材料成本的20%-30%,因此天然橡胶和合成橡胶的供应情况和价格波动,对轮胎企业的生产经营有较大的影响。

1、天然橡胶供应增加,价格位于低位

(1)全球天然橡胶产地主要集中在东南亚

天然橡胶树属热带雨林乔木,其种植地域主要分布在赤道附近。

东南亚地区是全球天然橡胶的主要产区,其天然橡胶的种植面积占世界的90%左右。

其中泰国、印尼和马来西亚为天然橡胶的主要生产国,三国的产量占世界总产量的66%左右,且生产的天然橡胶的大部分(80%以上)用于出口。

从下游需求看,全球天然橡胶有68%用于轮胎的生产和制造,其他则主要用于乳胶制品(12%)、工业制品(12%)、鞋制品(5%)及粘结剂(3%)等。

全球天然橡胶的消费地主要集中在东亚、南亚、美国和西欧,其中亚洲东部和南部对天然橡胶的消费量最大,中国、印度和日本的合计消费量占世界消费总量的50%左右。

(2)我国天然橡胶的进口依存度高

我国的天然橡胶产区有海南、云南、广东、广西、福建等地,目前形成了海南橡胶、中化国际、云南农垦、广东农垦等几大主要的天然橡胶种植和生产供应企业。

2011年国内橡胶种植面积达到1621万亩,增长5.9%。

其中,海南省752万亩,云南省795万亩,广东省69万亩,广西和福建5万亩。

2012年我国天然橡胶产量为79.5万吨,同比增长了9.35%。

我国天然橡胶的消费量增长迅速,从2002年起,我国的天然橡胶消费量超过了美国,成为世界第一大天然橡胶消费国,并且对天然橡胶的需求持续增加。

2007年,我国天然橡胶消费量为269万吨,2012年为383.4万吨,2007-2012年的年均复合增长率为7.34%。

由于地理条件的限制,我国天然橡胶的产量较低,天然橡胶需求长期依赖进口,进口依存度在80%左右。

(3)未来三年天然橡胶供应增加,价格将位于低位

2005年至2008年,天然橡胶生产国协会(ANRPC)大举增加天然橡胶的种植面积,4年间新增面积达到139万公顷。

考虑天然橡胶的成熟期因素,在2012年至2015年,这些新种植的天然橡胶将相继进入开割期,未来三年天然橡胶的供应量将逐步增加。

从天然橡胶的开割面积看,2003年,主要的ANRPC成员国的天然橡胶开割面积合计为619万公顷,2012年开割面积合计为744万公顷,年均复合增长率为2.0%,预计随着2005年至2008年新种植胶树的逐渐成熟,2013-2015年天然橡胶的开割面积将增长更快,年均复合增长率将在4%-5%左右。

充足的供应将导致天然橡胶价格长期处于低位。

天然橡胶的价格自2011年起高位回落,进入下降通道。

2013年以来,天然橡胶的价格从年初的2.48万元/吨,下降到9月份的1.97万元/吨,下降幅度为21%。

从目前的供需及库存情况来看,2013年四季度,天然橡胶价格难以大幅上涨。

天然橡胶处于价格低位,则有利于轮胎行业盈利能力的提升。

从历史数据看,轮胎生产企业的毛利率和天然橡胶价格呈现负相关性,2009年天然橡胶价格处于低位时,轮胎企业的毛利率达到了历史高位,2010年随着天然橡胶价格的复苏,轮胎企业的毛利率下降,2011年天然橡胶价格进入下降通道后,轮胎企业的毛利率开始回升,预计2013-2015年,毛利率仍将保持在较高水平。

2、我国合成橡胶产能扩张迅速,价格大幅下降

除天然橡胶外,合成橡胶也是轮胎生产的主要原材料。

我国合成橡胶工业发展迅速,产量不断提高。

2008-2012年,我国合成橡胶产量的年均复合增长率为14.03%,同期合成橡胶表观消费量的年均复合增长率为11.13%。

2012年,我国合成橡胶产量284万吨,表观消费量404万吨,进口量为144万吨,2012年,我国合成橡胶进口量占表观消费量的35.57%。

我国合成橡胶的产能增长迅速,“十一五”以来,国内合成橡胶产业持续每年新增装置能力30-50万吨。

根据中国合成橡胶工业协会统计,2012年我国有10套合成橡胶装置建成投产,其中6套为新建装置,4套为扩建,新增生产能力61万吨。

截至2012年底,我国主要合成橡胶的产能为400万吨/年,同比增长了18%,相比2008年增长了1倍。

由于产能扩张迅速,供过于求现象日益严重,我国合成橡胶的产量增速明显低于产能增速,合成橡胶装置的整体产能利用率从2008年的84%下降至2012年的71%。

作为天然橡胶的替代品,合成橡胶的价格与天然橡胶价格的相关性较高。

2011年年初以来,天然橡胶价格进入下降通道,受天然橡胶价格联动,及产能过剩影响,合成橡胶价格也从2011年下半年起开始下滑。

截至2013年9月,丁苯橡胶和顺丁橡胶的价格相比2013年年初时分别下降了24%和28%。

2013年,我国合成橡胶产能继续快速扩张,全年新增产能98万吨,其中主要为顺丁橡胶,产能增加60万吨。

目前,从我国在建和计划在建或规划的合成橡胶装置能力看,2015年我国合成橡胶产能将达到622