税收习题及答案.docx

《税收习题及答案.docx》由会员分享,可在线阅读,更多相关《税收习题及答案.docx(10页珍藏版)》请在冰豆网上搜索。

第五章税收原理

一、名词解释

1.税收2.税率3.税目4.纳税人

5.纳税期限6.起征点7.免征额8.违章处理

9.流转税10.所得税11.从价税12.从量税

13.直接税14.间接税15.复合税制结构

二.问答题

1.如何理解税收的基本概念?

2.国家税收具有哪些形式特征?

3.简述起征点和免征额的异同。

4.简述全额累进税率与超额累进税率的优缺点。

5.什么是拉费曲线?

6.社会主义税收原则有哪些?

7.税负转嫁有哪些形式?

简述税负转嫁的基本条件和税负转嫁的一般规律。

三、计算题

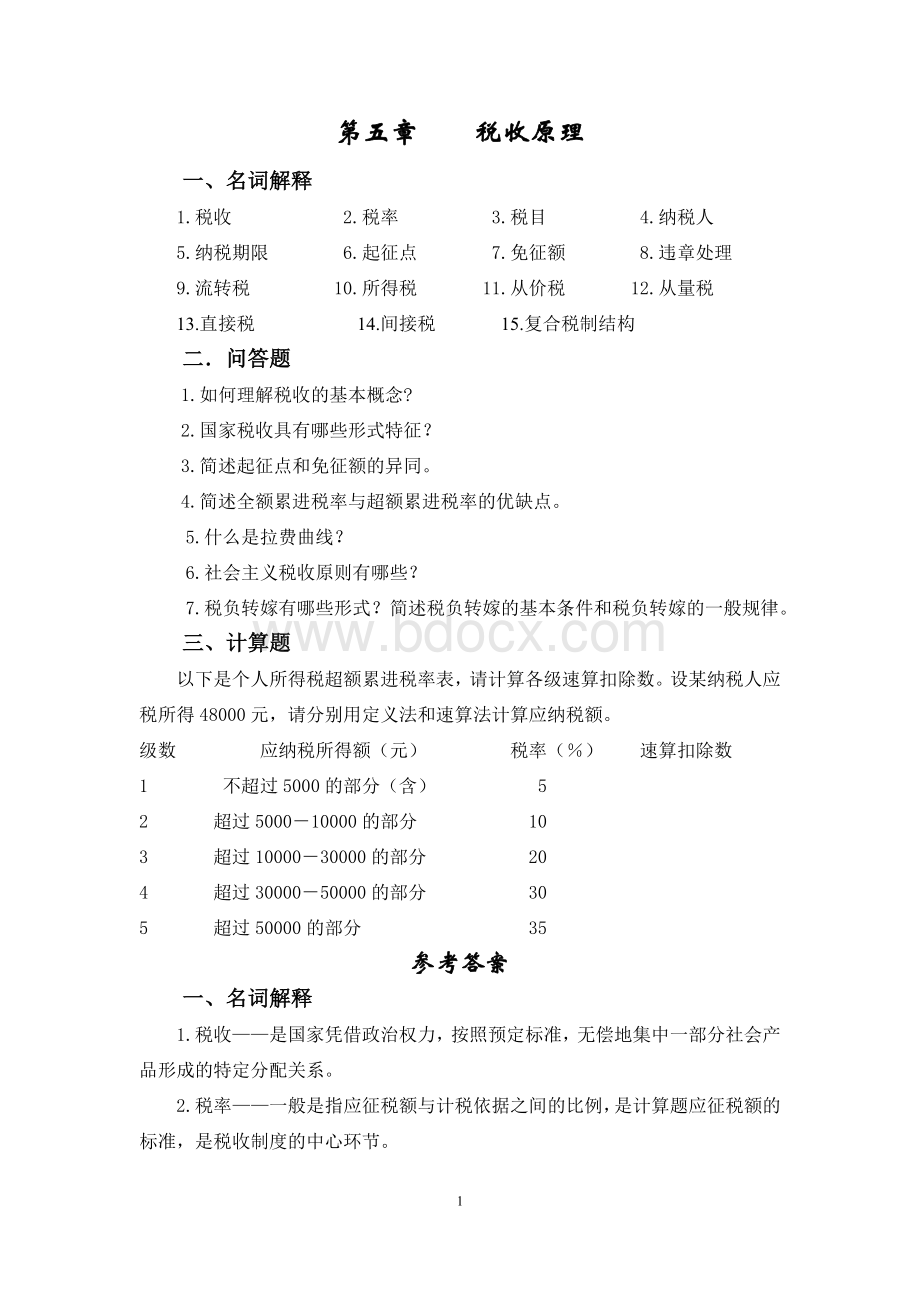

以下是个人所得税超额累进税率表,请计算各级速算扣除数。

设某纳税人应税所得48000元,请分别用定义法和速算法计算应纳税额。

级数应纳税所得额(元)税率(%)速算扣除数

1不超过5000的部分(含)5

2超过5000-10000的部分10

3超过10000-30000的部分20

4超过30000-50000的部分30

5超过50000的部分35

参考答案

一、名词解释

1.税收——是国家凭借政治权力,按照预定标准,无偿地集中一部分社会产品形成的特定分配关系。

2.税率——一般是指应征税额与计税依据之间的比例,是计算题应征税额的标准,是税收制度的中心环节。

3.税目——是税法规定的征税对象的具体项目,反映具体的征税范围,代表征税的广度。

4.纳税人——是税法规定的直接负有纳税义务的单位和个人,它是缴纳税款的主体。

5.纳税期限——是指纳税人发生纳税义务后向国家缴纳税款的期限。

6.起征点——是征税对象达到征税数额开始征税的界限。

7.免征额——是在征税对象总额中免予征税的数额。

8.违章处理——是税务机关对纳税人违反税法的行为采取的处罚性措施,这种处罚是税制当中不可缺少的要素,是税收强制性特征在税收制度上的体现。

9.流转税——一般是指对商品流转额和非商品流转额征收的税类。

10.所得税——指对纳税人的各种所得征收的税类。

11.从价税——是指以课税对象及其计税依据的价格或金额为标准,按一定税率计征的税收。

12.从量税——是指依据课税对象的重量、数量、容积、面积等,采用固定税额计征的税收。

13.直接税——是指纳税人直接负担的税收。

14.间接税——是指纳税人能够将税收负担转嫁给他人的税收。

15.复合税制结构——多种税同时并存,且主次有序,互相配合,相辅相成的税收体系。

二.问答题

1.如何理解税收的基本概念?

A.税收是国家凭借政治权力,按照预定标准,无偿地集中一部分社会产品形成的特定分配关系。

B.税收的主体

C.税收的目的

D.征税的依据

E.税收的征收形式

2.国家税收具有哪些形式特征?

A.强制性

B.无偿性

C.固定性

3.简述起征点和免征额的异同。

同:

①二者都是减轻税收负担的措施。

②当课税对象小于起征点和免征额时,都不予征税。

异:

①概念不同。

起征点是税法规定的课税对象开始征税的起点(数额);免征额是税法规定的课税对象数额中免予征税的数额。

②计算具体税额时处理不同,二者的负担不同。

当课税对象大于起征点时,要对课税对象的全部数额征税,包括起征点本身。

采用免征额时,只对课税对象超过免征额部分征税,免征额应先扣减,不包括在征税对象中。

因此规定起征点的税负重于规定免征额的税负。

③两者照顾的侧重点不同。

起征点照顾的是低收入者,目的是贯彻合理负担的政策;免征额则是对所有纳税人的照顾,目的是为了照顾纳税人的最低需要。

4.简述全额累进税率与超额累进税率的优缺点。

(1)全额累进税率的优缺点。

优点:

计算简便。

缺点:

①在名义税率相同的情况下,与超额累进税率比,累进程度高,税负重。

②征税对象接近临界点时,税负明显不合理(出现税负增加超过所得额增加的现象)。

(2)超额累进税率的优缺点。

优点:

①在名义税率相同的情况下,与全额累进税率比,累进程度低,税负轻。

②征税对象接近临界点时,税负比较合理,不会出现税负增加超过所得额增加的现象。

缺点:

计算复杂,但可采用“速算扣除数”的方法加以解决。

5.6.7.题的参考答案,请参看上课课件。

三、计算题

级数应纳税所得额(元)税率(%)速算扣除数

1不超过5000的部分(含)50

2超过5000-10000的部分10250

3超过10000-30000的部分2012505

4超过30000-50000的部分304250

5超过50000的部分356750

定义法:

5000×5%+5000×10%+20000×20%+18000×30%

=10150(元)

速算法:

48000×30%-4250=10150(元)

第六章流转课税习题

一、计算题

1.某水泥厂(一般纳税人)当月生产水泥1200吨,外销800吨,单价300元/吨;修建食堂领用3吨,修建厂房领用7吨。

请计算该水泥厂当月销项税额。

2.一供销社(一般纳税人)当月收购免税农产品价款4万元,支付委托加工费0.7万元,税金0.119万元。

销售货物取得销售额20万元(不含税价),支付销货运费取得运输部门的发票上注明的运费0.5万元。

根据以上资料计算该供销社应交纳的增值税金。

3.某进出口公司当月进口一批货物,海关审定的关税完税价格为700万元,该货物关税税率为10%;当月销售一批货物销售额1800万元。

请计算该企业进口货物应纳增值税额和当月销售货物应纳增值税额。

4.某汽车运输公司开展联运业务,9月发生以下业务:

受甲公司委托完成货物运输业务一项,运程为沈阳一大连一烟台,甲公司一次性支付运费50万元,途中转运费20万元由该汽车运输公司支付给某海运公司,运输途中购进汽车用柴油2万元,支付码头停车费1万元,司机住宿费1万元。

试计算该公司当月应缴纳的营业税税额。

5.某邮电局×月份取得收入如下:

邮政业务收入5万元;发行纪念邮票收入1万元;报刊发行收入3万元;电报、电传、长话收入4万元。

以上业务统一核算。

计算邮电局应纳营业税税额。

6.某饭店设有餐饮部歌舞厅,各自向旅客提供餐饮和娱乐服务,两种服务分别核算。

4月份取得收入125万元,其中餐厅餐费收入104万元;歌舞厅门票收入6万元,点歌费收入2万元,包房台位收入10万元,销售酒水收入3万元。

当地娱乐业营业税税率20%。

计算该饭店4月份应纳营业税税额。

7.某装饰材料公司当月购进装饰材料价款200万元,当月销售装饰材料销售额为400万元,另完成一项装修工程获装修款58.5万元,装修中购进一些货物供使用,有电器、五金材料3万元,辅助材料4万元,电焊机一台0.3万元,金属切割机一台0.2万元。

上述各项购销货物税率均为17%,购销价款均为不含税价款。

该公司对两项业务分别核算。

请计算该公司当月应缴纳的增值税与营业税税额。

二、问答题

1.增值税有哪些类型?

其中哪种最科学,请说明原因。

2.我国2009年的增值税实施了哪些改革?

3.试阐述我国现行(2009年改革后的)消费税的征收范围及税目。

4.什么是“混合销售行为”和“兼营行为”?

二者应如何进行税务处理?

参考答案:

一、计算题

1.解:

销售额=(800+3+7)×300=243000(元)

销项税额=243000×17%=41310(元)

2.解:

销项税额=20×17%=3.4(万元)

进项税额=4×13%+0.119+0.5×7%=0.674(万元)

应纳税额=3.4-0.674=2.726(万元)

3.解:

进口货物应纳增值税=700×(1+10%)×17%=130.9(万元)

当月销项税额=1800×17%=306(万元)

当月进项税额=130.9(万元)

当月销售货物应纳增值税=306-130.9=175.1(万元)

4.解:

应税营业额=(50-20)=30(万元)

应纳营业税税额=30×3%=0.9(万元)

5.解:

应纳税营业额=(5+1+3+4)×3%=0.39(万元)

6.解:

应纳营业税税额=104×5%+(6+2+10+3)×20%

=9.4(万元)

7.解:

兼营两类业务分别核算,则分别征收增值税和营业税

当月销项税额=400×17%=68(万元)

当月进项税额=200×17%=34(万元)

当月应纳增值税税额=68-34=34(万元)

当月应纳营业税税额=58.5×3%=1.755(万元)

二、问答题

1-3题见上课课件

4.什么是“混合销售行为”和“兼营行为”?

二者应如何进行税务处理?

一项销售行为既涉及增值税的征税范围,又涉及营业税的征税范围,称混合销售。

或一项销售行为如果既涉及货物又涉及非应税劳务,为混合销售(增值税税法的定义)。

或一项销售行为既涉及应税劳务又涉及货物,为混合销售行为(营业税法的定义)。

对于纳税人发生的混合销售行为的税务处理方法是:

从事货物的生产、批发或零售的企业、企业性单位及个体经营者以及以从事货物的生产、批发或零售为主(指纳税人年货物销售额与非应税劳务营业额的合计数中,年货物销售额超过50%,非应税劳务营业额不到50%),并兼营非应税劳务的企业、企业性单位及个体经营者的混合销售行为,视为销售货物,应当征收增值税;其他单位和个人的混合销售行为,视为销售非应税劳务,不征收增值税。

兼营非应税项目是指增值税纳税人在从事应税货物销售或提供应税劳务的同时,还从事非应税劳务(即营业税规定的各项劳务),且从事的非应税劳务与某一项销售货物或提供应税劳务并无直接的联系和从属关系。

对于纳税人发生的兼营非应税项目行为的税务处理方法是:

纳税人兼营非应税劳务的,应分别核算货物或应税劳务和非应税劳务的销售额,对货物和应税劳务的销售额按各自适用的税率征收增值税,对非应税劳务的销售额(即营业额)按适用税率征收营业税。

如果不分别核算或者不能准确核算货物或应税劳务和非应税劳务销售额的,由主管税务机关核定货物或者应税劳务的销售额,分别计征增值税和营业税。

第七章收益额课税及其他税种习题

第一部分收益课税

计算题

1.某企业本年度境内所得为900万元,在境外某国所得为100万元。

境外实际缴纳所得税为30万元。

计算该企业本年度应纳所得税额。

2.某外国专家来华工作,月薪5万元,当月另有稿酬收入5万元,转让一项专利取得收入3万元。

请计算应纳个人所得税税额。

3.张某应邀到歌厅演出,当月收入8万元;另外因参加某商场有奖购物活动,中得一等奖,获资金3万元;因居室被盗获得保险公司的赔款10万元;兑现某企业债券,获得利息收入2万元。

请计算张某当月应纳个人所得税额。

4.某企业为居民企业,2008年经营业务如下:

(1)取得销售收入2500万元。

(2)销售成本1100。

(3)发生销售费用670