国际金融习题1备课讲稿.docx

《国际金融习题1备课讲稿.docx》由会员分享,可在线阅读,更多相关《国际金融习题1备课讲稿.docx(7页珍藏版)》请在冰豆网上搜索。

国际金融习题1备课讲稿

国际金融习题1

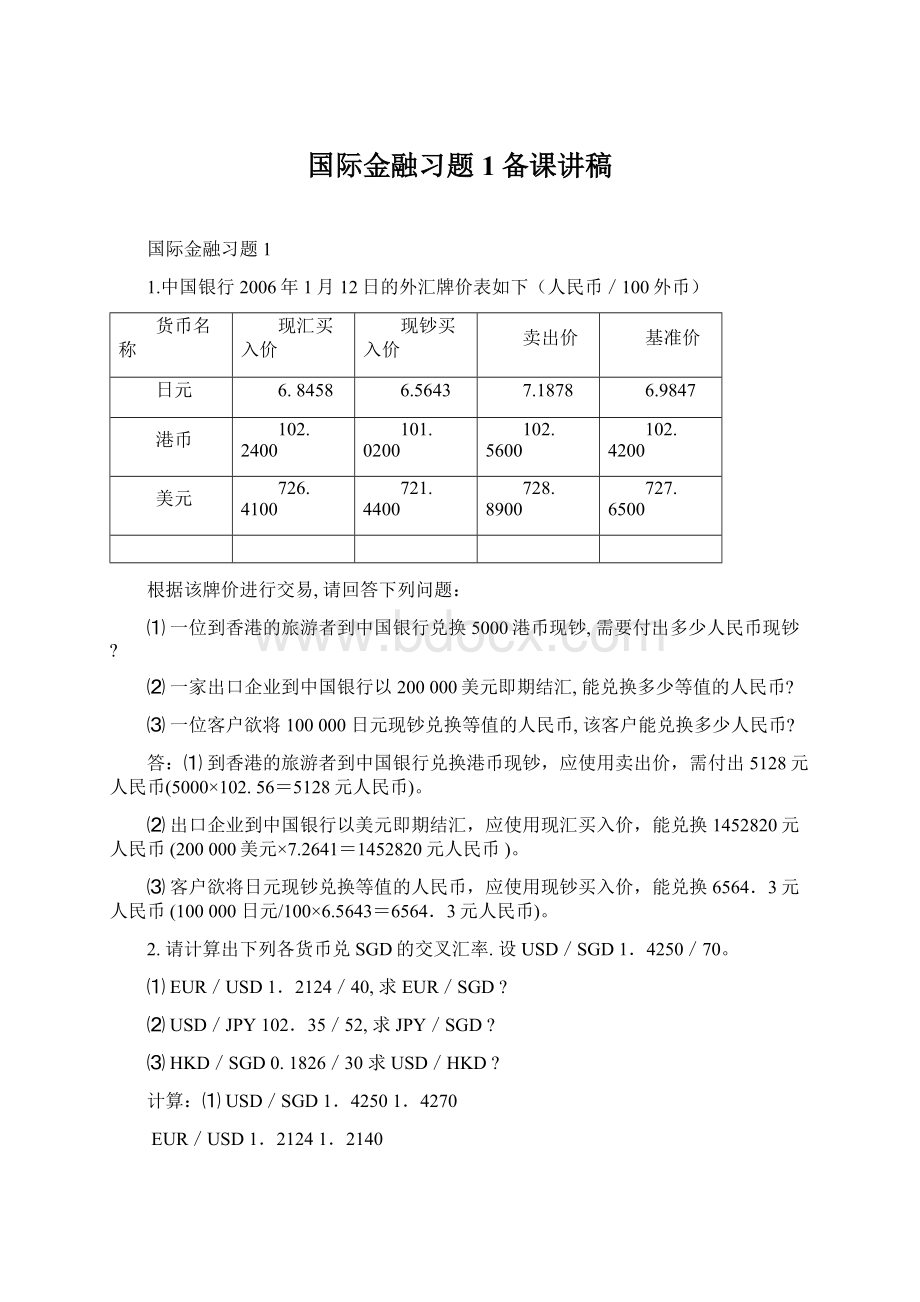

1.中国银行2006年1月12日的外汇牌价表如下(人民币/100外币)

货币名称

现汇买入价

现钞买入价

卖出价

基准价

日元

6.8458

6.5643

7.1878

6.9847

港币

102.2400

101.0200

102.5600

102.4200

美元

726.4100

721.4400

728.8900

727.6500

根据该牌价进行交易,请回答下列问题:

⑴一位到香港的旅游者到中国银行兑换5000港币现钞,需要付出多少人民币现钞?

⑵一家出口企业到中国银行以200000美元即期结汇,能兑换多少等值的人民币?

⑶一位客户欲将100000日元现钞兑换等值的人民币,该客户能兑换多少人民币?

答:

⑴到香港的旅游者到中国银行兑换港币现钞,应使用卖出价,需付出5128元人民币(5000×102.56=5128元人民币)。

⑵出口企业到中国银行以美元即期结汇,应使用现汇买入价,能兑换1452820元人民币(200000美元×7.2641=1452820元人民币)。

⑶客户欲将日元现钞兑换等值的人民币,应使用现钞买入价,能兑换6564.3元人民币(100000日元/100×6.5643=6564.3元人民币)。

2.请计算出下列各货币兑SGD的交叉汇率.设USD/SGD1.4250/70。

⑴EUR/USD1.2124/40,求EUR/SGD?

⑵USD/JPY102.35/52,求JPY/SGD?

⑶HKD/SGD0.1826/30求USD/HKD?

计算:

⑴USD/SGD1.42501.4270

EUR/USD1.21241.2140

EUR/SGD的买入价=1.4250×1.2140=1.7277EUR/SGD的卖出价=1.4270×1.2124=1.7324

⑵USD/SGD1.42501.4270

USD/JPY102.35102.52,

JPY/SGD的买入价=1.4250÷102.52=0.01390

JPY/SGD的卖出价=1.4270÷102.35=0.01394

⑶USD/SGD1.42501.4270

HKD/SGD0.18260.1830

USD/HKD的买入价=1.4250÷0.1830=7.7869

USD/HKD的卖出价=1.4270÷0.1826=7.8148

将两项汇率的买入价和卖出价分别交叉相除

3.美国某银行的外汇牌价:

GBP/USD的即期汇率1.8485/1.8495,90天远期差价为135/145,某美国商人买入90天远期英镑20000,到期需支付多少美元?

计算:

(1)GBP/USD的90天远期汇率为:

1.8485+0.0135=1.8620

1.8495+0.0145=1.8640

(2)20000×1.8640=37280美元

4.现在银行的3月远期汇率GBP/USD=1.6000/30。

某美国商人预期3个月后英镑即期汇率为GBP/USD=1.5500/20,并进行100万英镑的卖空交易。

请问他的盈亏如何?

为什么?

分析:

该美商卖出3月远期100万英镑,

可获160万美元收入:

100万×1.6000=160万

在交割日,该美商买进100万即期英镑,需支出:

155.2万美元(100万×1.5520=155.2万)

美商可获4.8万美元的投机利润:

160万一155.2万=4.8万美元

5.美国某出口商4月份出口一批货物到瑞士,总价值625000瑞士法郎。

该出口商收汇时间是7月,出口商担心瑞士法郎的币值会下降,他购买了10笔瑞士法郎的看跌期权,每笔62500瑞士法郎,每瑞士法郎的期权费为0.015美元,该期权的执行价格为1瑞士法郎=0.67美元。

⑴该出口商支付期权费总额是多少?

⑵当结汇时,如1瑞士法郎=0.7000美元,该出口商是放弃还是执行期权?

盈亏如何?

⑶当结汇时,如1瑞士法郎=0.6280美元,该出口商是放弃还是执行期权?

盈亏如何?

分析:

⑴该出口商支付期权费总额是=62500瑞士法郎×0.015美元/瑞士法郎×10=9375美元

⑵该出口商执行期权可兑625000×0.67=418750美元

当结汇时,按即期汇率可兑625000瑞士法郎×0.7=437500美元

437500美元-9375美元>418750美元,故该出口商应放弃执行期权。

437500-9375-418750=9375美元,该出口商不执行期权,可以盈利9375美元。

⑶当结汇时,按即期汇率,可兑625000瑞士法郎×0.6280=392500美元

执行期权可收入:

625000瑞士法郎×0.67=418750美元-9375美元=409375美元

392500美元<409375美元,故该出口商应执行期权。

409375美元-392500美元=16875美元,该出口商应执行期权,可以节省16875美元。

6、某日外汇市场外汇买卖报价为USD/CAD=1.0515~1.0525,EUR/USD=1.2105~1.2120,请问欧元(EUR)与加元(CAD)的套算汇率是多少?

答案解析:

EUR/CAD=1.0515*1.2105~1.0525*1.2120(书p30)

标价方法相同,交叉相除;标价法不同,同向相乘。

7、某日纽约外汇市场外汇报价如下:

CurrencyPair

spotrate

30-dayforwardrate

90-dayforwardrate

EUR/USD

1.2012

1.1950

1.2525

USD/JPY

91.5450

90.4540

88.5050

请问一个月和三个月的欧元(EUR)对美元(USD)、美元对日元(JPY)分别是升水还是贴水?

及其幅度分别为多少点?

答案解析:

(书P32)

在直接标价法下,若远期汇率高于即期汇率,则外币升水,本币贴水;若远期汇率低于即期汇率,则外币贴水,本币升水。

一个月欧元对美元:

欧元贴水62点(30-dayforwardrate-spotrate=-0.0062);

三个月欧元对美元:

欧元升水513点(90-dayforwardrate-spotrate=513);

一个月美元对日元:

美元贴水10910点;

三个月美元对日元:

美元贴水30400点。

8、假某日,在纽约外汇市场上英镑兑美元的汇率为1英镑=1.4505/4760美元,伦敦外汇市场上为1英镑=1.4780/5045美元。

请问在此市场行情下(不考虑套汇成本)该如何套汇?

100万英镑交易额的套汇利润是多少?

答案解析:

(书P47-48)

在纽约市场上买入英镑,在伦敦市场卖出英镑,在纽约外汇市场卖出美元买入英镑(1:

1.4760),再到伦敦外汇市场卖出英镑买入美元(1:

1.4780);或者在伦敦外汇市场卖出英镑买入美元(1:

1.4780)再到纽约外汇市场卖出美元买入英镑(1:

1.4760)。

100万英镑的套汇利润=1000000*1.4780/1.4760-1000000=1355.014英镑

9、某日纽约外汇市场上,100欧元等于121.10美元,巴黎外汇市场上,1英镑等于1.2000欧元,在伦敦外汇市场上,1英镑等于1.4500美元。

假设不存在套利成本,请问是否存在套汇机会?

若存在套汇机会,套汇者该选择什么样的策略以实现套汇?

1美元可获得多少美元的利润?

答案解析:

(书p48)

首先判断是否存在套汇机会,用同一种标价方法表示,各汇率相乘看是否为1。

因为EUR/USD=1.211,GBP/EUR=1.200,GBP/USD=1.4500(即USD/GBP=0.6897),(USD/GBP)×(GBP/EUR)×(EUR/USD)=0.6897×1.200×1.211=1.0022—1>0,所以存在套汇机会。

套汇策略:

先在伦敦外汇市场上卖出美元买入英镑,获得1/1.4500英镑,然后在巴黎外汇市场上等量的英镑买入相应的欧元,获得1/1.4500*1.2000欧元,最后在纽约外汇市场上卖出相应的欧元收回美元,1/1.4500*1.2000*1.2110=1.0022,1美元可获得的利润为0.0022美元。

10、假定某日市场上美元对人民币的即期汇率为1美元=6.8元人民币,美元6个月利率为年利4%,12个月利率为6%;人民币6个月利率为年利2%,12个月利率为3%。

请根据上述资料计算美元对人民币6个月和12个月的远期汇率。

答案解析:

(书P78)

直接利用公式——直接标价法下的抛补利率平价公式,

将相应值代入得:

6个月远期汇率=6.8*[(1+2%*0.5)/(1+4%*0.5)]=6.7333

12个月远期汇率=6.8*[(1+3%)/(1+6%)]=6.6075

11某日,纽约外汇市场上:

USD1=DEM1.9200/80,法兰克福外汇市场上:

GBP1=DEM3.7790/00,伦敦外汇市场上:

GBP1=USD2.0040/50。

现以10万美元投入外汇市场,计算套汇结果。

答:

在纽约外汇市场以USD1=DEM1.9200的汇率卖出100000美元买入192000德国马克;同时在法兰克福外汇市场上以GBP1=DEM3.7800的汇率卖出192000德国马克买入50793.65英镑;同时在伦敦外汇市场GBP1=USD2.0040卖出英镑50793.65买入101790美元。

结论:

投入100000美元收入101790美元盈利1790美元(不考虑有关费用)

12.现有美国货币市场的年利率为12%,英国货币市场的年利率为8%,美元对英镑的即期汇率为GBP1=USD2.0010,一投资者用8万英镑进行套利交易,试求美元三个月贴水20点与升水20点时,该投资者的损益情况。

答:

8万英镑存入银行可获得本息共计80000×(1+8%×3/12)=81600英镑

本期卖出80000英镑买入160080美元,三个月本息合计160080×(1+12%×3/12)=164882.4美元

若美元贴水20点则三个月后汇率GBP1=USD2.0030,卖出164882.4美元,得到82317.72英镑,则该投资者盈利717.72英镑。

若美元升水20点则三个月后汇率GBP1=USD1.9990,卖出164882.4美元,得到82482.44英镑,则该投资者盈利882.44英镑。

13.计算下列各货币的远期交叉汇率:

⑴即期汇率GBP/USD=1.5610/30,6个月差价为315/312;即期汇率AUD/USD=0.6850/70,6个月差价为158/153。

请计算GBP/AUD6个月的双向汇率。

⑵即期汇率USD/JPY=107.60/75,3个月差价12/78;即期汇率GBP/USD=1.5460/70,3个月差价61/58。

请计算GBP/JPY3个月的双向汇率。

计算:

(1)①计算USD/JPY6个月远期汇率

1.5610-0.0315=1.5297

1.5630-0.0312=1.5318

②计算AUD/USD6个月远期汇率

0.6850-0,0158=0.6692

0.6870-0.0153=0.6717

③计算GBP/AUD6个月的双向汇率

GBP/AUD6个月的远期买入价=1.5297÷0.6717=2.2774

GBP/AUD6个月的远期卖出价=1.5318÷0.6692=2.2890

(2)①计算USD/JPY3个月远期汇率

107.60+0.12=107.72

107.75+0.78=108.53

②计算GBP/USD3个月远期汇率

1.5460-0.0061=1,5399

1.5470-0.0058=1.5412

③计算GBP/JPY3个月的双向汇率

GBP/JPY3个月的远期买入价=107.72×1,5399=165.88

GBP/JPY3个月的远期卖出价=108.53×1.5412=167.27

14.在香港市场上,若现汇价为:

US1$=HK$8.6615—86665,三个月期汇为:

升水74—78,试计算该市场三个月的远期汇价。

答:

由于74-78为递增,所以该市场三个月远期汇价为原汇价加上升水点数:

US1$=HK$8.6689—86743.

15.在伦敦市场,若现汇价为:

£1=U$2.1570—2.1580,六个月期汇汇率为:

升水470—462,试求该市场六个月期汇价。

答:

由于470-476为递减,所以该市场六个月远期汇价为原汇价减去升水点数:

£1=U$2.1100—2.1118.

16.已知在伦敦市场£1=DM8.9140—8.9142,而在法兰克福市场£1=DM8.9128—8.9130,没有一套汇者投资100万英镑通过两个市场套汇,试计算其套汇收益。

答:

由于对英磅来说,在伦敦市场上DM相对便宜,而在法兰克福市场相对较贵,所以可以在伦敦市场上用英磅买进DM,然后可在法兰克福市场卖出DM,就可获得套利收益。

1)伦敦市场上用£100万以银行的买进汇价买进DM可获得8194000DM;

2)法兰克福市场以当地银行的买入价卖出8194000DM可获得£100134.6378;

3)如果不考虑套汇成本,此次套汇活动收益为:

£100134.6378-£100=£134.6378。

17.纽约、法兰克福及伦敦市场的现汇价分别为US$1=DMl.9100—1.9105,£1=DM3.7795—3.7800,£1=US$2.0040—2.0045,问有无套汇机会?

若有套汇机会,用10万美元套汇的套汇收益为多少?

答:

1)首先在伦敦市场上可以反求美元对英磅汇率:

US$1=£0.4989-0.4990;其次再通过法兰克福市场计算出美元对DM的汇率:

US$1=1.8856-1.8862;与在纽约市场相比,DM相对较贵,所以存在套利机会。

2)所以可以首先在纽约市场上用美元买进DM,然后再用DM在法兰克福市场上买进英磅,最后,再在伦敦市场上卖出英磅买进美元而获利。

3).纽约市场上用10万美元买进DM可得:

1.9105*100000=DM191050;其次,用DM191050在法兰克福市场上买进英磅可得:

191050/3.7800=£50542.3280;再次,在纽约市场上用£50542.3280买进美元可得:

50542.3280*2.0040=$101286.8254;最后,计算美元收益可得:

101286.8254-100000=$1286.8254。

18.在伦敦市场,现汇价为£1=US$2.0040—2.0050,一年期期汇为升水200—190,市场利率为13%。

同期美国市场利率为11%。

现有一美国投资者想套利,期限为一年,问此投资者采用何种方法可以避免汇价变动的风险?

若采用这种办法,此投资者购人1万英镑套利的净收益是多少?

答:

1)该投资者可以在伦敦现货市场上按现汇价格用美元购入1万英磅存入英国银行的同时,再按远期英磅价格卖出一年期英磅远期,如此可以锁定利润。

2)首先此投资者在美国内以11%的利率借入20050美元一年期定期贷款,一年后的总成本为:

20050*(1+0.11)=22255.5美元;其次,用20050美元在伦敦现汇市场上购入1万英磅存入英国银行,则一年后总收益为:

10000*(1+0.13)=11300英磅;再次,同时在期汇市场上卖出11300英磅的一年期远期合同,远期汇率为£1=US$1.9840—1.986,所获得收为:

11300*1.9840=22419.2美元;最后,一年后,用英国市场的收回的美元不还美国的银行贷款,套利净收为:

22419.2-22255.5=163.7美元。

19.在法兰克福市场,现汇价为£1=DM3.15,利率为8.8%,而伦敦利率为10.8%,试计算六个月的远期汇价。

答:

在德国借入DM3150,半年后本利为3150*(1+0.088)0.5=DM3285.68,设六个月远期汇价为£1=DMx,则六个月后DM3285.68在远期外汇市场上可以购入£3285.68/x,我们如果设不存在套利机会,则有下式成立:

1000*(1+0.108)0.5=3285.68/x

解该方程可得:

x=3.12,所以六个月的远期汇价为:

£1=DM3.12