青岛啤酒盈利能力分析报告.docx

《青岛啤酒盈利能力分析报告.docx》由会员分享,可在线阅读,更多相关《青岛啤酒盈利能力分析报告.docx(9页珍藏版)》请在冰豆网上搜索。

青岛啤酒盈利能力分析报告

青岛啤酒盈利能力分析

一、青岛啤酒公司基本情况介绍

青岛啤酒公司简介

青岛啤酒股份有限公司前身为国有青岛啤酒厂,始建于一九零三年,是中国历史最为悠久的啤酒生产厂。

公司一九九三年六月十六日注册成立,随后在香港发行了H种股票并于七月十五日在香港联合交易所有限公司上市,成为首家海外上市的国内企业,同年七月在国内发行了A种股票并于八月二十七日在上海证券交易所上市。

公司的经营范围是啤酒制造、销售以及与之相关的业务。

目前公司在国内拥有53家啤酒生产企业,分布于全国18个省市地区,规模和市场份额居国内啤酒行业领先地位。

其生产的青岛啤酒为国际市场上最具知名度的中国品牌,已营销世界七十余个国家和地区。

二、青岛啤酒的盈利分析

(一)从营业利润形成过程的角度进行分析

从形成过程来看,企业营业利润的形成可以用“营业利润=营业收入—营业成本—期间费用”来表示。

1.营业收入

这里的营业收入是指企业在销售商品、提供劳务及他人使用本企业资产等日常活动中形成的经济利益的总流入。

从以下方面对企业的营业收入进行分析:

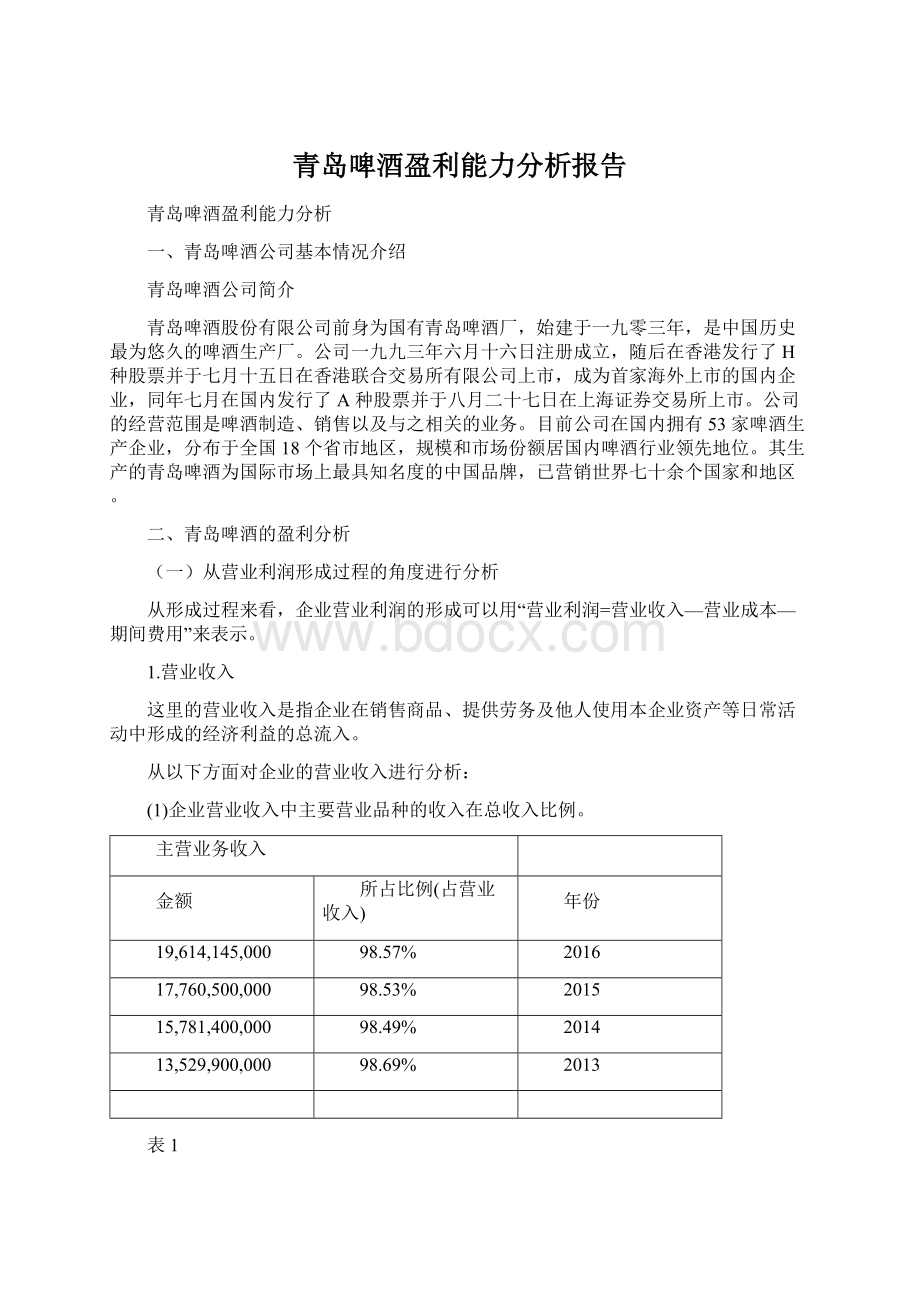

(1)企业营业收入中主要营业品种的收入在总收入比例。

主营业务收入

金额

所占比例(占营业收入)

年份

19,614,145,000

98.57%

2016

17,760,500,000

98.53%

2015

15,781,400,000

98.49%

2014

13,529,900,000

98.69%

2013

表1

上表表示,青啤的主营业务收入在营业收入中所占比例近乎160%,并且主营业务收入的金额呈逐步增长模式,由此说明,三年以来,青啤的发展稳定而逐步增长,并且其规模应该在不断扩张,业务在稳步扩大,与其现在正在实施的做大做强,“低成本扩张战略”的发展一致,也可预估青啤未来的发展道路及趋势都是非常乐观的。

2.费用类

报表日期

2014年度

2015年度

增率

2016年度

增率

营业总收入

16,023,400,000.00

18,026,160,000.00

12%

19,897,800,000.00

16.40%

销售费用

2,972,030,000.00

3,484,400,000.00

17%

3,917,920,000.00

12.40%

管理费用

902,134,000.00

998,141,000.00

11%

1,079,200,000.00

8.16%

财务费用

45,613,200.00

62,853,500.00

38%

4,872,520.00

-92.20%

表2

2016年销售费用同比增加12.4%,主要原因是报告期内公司产品结构优化,高端产品销量增长较高,促销费用增长所致。

2016年管理费用同比增加8.1%,主要原因是报告期内公司占产销量增长,运行支出增加所致。

2016年财务费用同比减少92.2%,主要原因是报告期内利息收入增加及借款利息支出减少所致。

从三种费用的发展情况,销售费用的较大幅的增加,财务费用和管理费用的有效控制,可以看出企业应该处在稳步发展,稳步扩张的时期,其盈利能力比较稳定,并且会越来越强,但是还是要注意控制销售费用,使其在与战略发展合理范围内,并且要进一步降低管理费用。

总体来看,青岛啤酒的费用控制相对合理,利润质量还不错,盈利能力比较稳定。

(二)利润表构成要素的结构分析

项目

20014年

2015年

2016年

一、营业收入

160

160

160

减:

营业成本

59.34

57.06

56.46

营业税金及附加

8.89

8.58

8.35

二、主营业务利润

31.77

34.36

35.18

减:

销售费用

18.55

19.33

19.69

管理费用

5.63

5.54

5.42

财务费用

0.28

0.35

0.02

资产减值损失

1.12

0.38

0.36

加:

公允价值变动净收益

0.15

-0.01

投资收益

-0.17

0.06

0.05

其中:

对联营企业和合营企业的投资收益

比例太低

0.01

0.05

三、营业利润

6.17

8.81

9.73

营业外收入

0.97

1.18

1.23

减:

营业外支出

0.22

0.35

0.3

其中:

非流动资产处置净损失

0.15

0.23

0.2

四、利润总额

6.92

9.65

16.67

减:

所得税

2.34

2.44

2.71

五、净利润

4.58

7.21

7.96

表3

对青岛啤酒2016年度的共同比利润表数据进行纵向分析可以发现,其中表财务构成情况主要是:

1,主营业务利润占主营业务收入的35.18%,表明每百元主营业务收入实现了35.18的毛利。

2,营业利润占主营业务收入的9.73%,由主营业务利润的35.18%下降到9.73%,其中主要影响因素是销售费用的19.69%,以及管理费用的5.42%,即每百元的主营业务收入中有25元左右用于支付销售费用和管理费用。

3,利润总额的构成为16.67%,由表上看出,是由营业外收入的增加造成的。

4,净利润的构成是7.96%,即每百元营业收入创造了7.96的净利润。

对青啤2016年度的共同比利润表数据进行横向分析可以看出:

1,主营业务利润(即毛利)14,15,16年逐年增加,主要是因为公司由于战略导向,销售收入增大;公司通过实施技术创新、工艺改进以及优化生产运行管理,降低了生产成本,不仅如此,主品牌销量增长以及大麦等成本的下降都提高了公司的毛利率,提升了公司的盈利能力。

2,,营业利润亦是逐年增高。

更在2016年达到最高点,9.73%,主要原因是因为销售费用由于战略需要虽然年年在增加,但是管理费用和财务费用都有所下降。

3,利润总额也有所增加,是因为营业外收入即政府补贴的增加;4,净利润也持续增加。

以上分析可以看出企业的利润质量良好,获利能力很强。

(三)以销售收入为基础的利润率指标

1.销售毛利率

销售毛利率=(销售毛利/主营业务收入)*160%

销售毛利=主营业务收入-主营业务成本

上述公式主要反映企业商品生产、销售的获利能力。

企业生产经营取得的收入扣除成本后有余额,才能用来抵补企业的各项费用。

毛利是企业利润形成的基础,单位收入的毛利越高,抵补各项期间费用的能力越强,企业的获利能力也就越强。

反之,则获利能力弱。

下图是14,15,16年企业的销售毛利率:

报表日期

2014年度

2015年度

增率

2016年度

增率

营业总收入

16,023,400,000.00

18,026,160,000.00

12%

19,897,800,000.00

16.40%

销售毛利率

31.77%

34.36%

35.18%

表4

由上表可知毛利率三年逐年增长,并一直与行业的平均毛利率不相上下,表明企业的获利能力在增强。

由表5可知企业营业成本逐年降低,15年这一年营业成本即生产成本降幅比较大,原因有二:

1)与原材料市场和企业所采取的采购措施有关,过了14年的金融危机,原材料,主要是大麦的市场价格下降。

2)与企业的发展战略有关,扩大市场,大规模生产,导致生产成本降低。

在16年中,企业继续执行战略,并且做得更好,故企业毛利率进一步提高,盈利能力稳步增强。

2.营业利润率

营业利润率=(营业利润/营业收入)*160%

该指标用来衡量企业营业收入的获利能力。

营业利润是最能体现企业经营活动业绩的项目,是企业利润总额中最基本、最经常同时也是最稳定的组成部分,营业利润占利润总额比重的多少,是说明企业获利能力质量高低的重要依据。

另外,营业利润作为一种净获利额,比毛利率更好地说明了企业营业收入的净获利能力,从而能更全面、完整地体现收入的获利能力。

营业利润率越高,表明企业的获利能力越强。

下表是青岛啤酒14,15,16年的营业利润率:

报表日期

2014年度

2015年度

增率

2016年度

增率

营业总收入

16,023,400,000.00

18,026,160,000.00

12%

19,897,800,000.00

16.40%

营业利润率

6,17%

8.81%

9.73%

表5

由上表可以看得到,营业利润率也在不断上升。

结合三年利润表的横向对比,表5以及计算公式可知:

14~15年,公司扩大销售,通过收购扩大生产规模,营业收入增加了12%,营业成本和期间费用也在合理范围内增加,可是资产减值损失由14年的179,152,000元减少到67,851,800元,减少了62%;投资收益也由-27,164,300元增加到16,067,300元,这一损失的减少和投资的获利,使得营业利润有了可观性的增长,由14年的988,873,000.00元增长到15年的1,588,730,000.00元,增长了近61%,而营业利润率的增长则归功于它。

15年~16年,公司依旧采取扩大规模扩大销售的战略,其营业收入在15年的基础上增加了16%,营业成本,销售费用和管理费用都在合理范围内增加,投资收益和资产减值损失跟15年不相上下,但是16年的财务费用大幅减少,由15年的62,853,500.00元减少到16年的4,872,520.00元,减少了92%,表明青岛啤酒对投资方面的控制,表明了青岛啤酒佼好的资产组合的能力,侧面反映了青岛啤酒良好的盈利能力。

3.销售净利率

销售净利率=(净利润/主营业务收入)*160%

该指标反映每一元销售收入带来的净利润的多少,表示销售收入的收益水平。

该指标越大,说明企业销售的盈利能力越强。

一个企业如果能保持良好的持续增长的销售净利率,通常表明企业的财务状况是好的。

下表是青岛啤酒14,15,16年的销售净利率:

报表日期

2014年度

2015年度

增率

2016年度

增率

营业总收入

16,023,400,000.00

18,026,160,000.00

12%

19,897,800,000.00

16.40%

销售净利率

4.58%

7.21%

7.96%

表6

由上表可以看出,销售净利率也是在不断增大。

在上一个指标即营业利润率分析的基础上,我们分析一下影响净利的其它因素。

通过对比连续这三年的利润表可以发现,14到15年营业外收入由154,665,000.00元增加到213,327,000.00元,增长了40%。

虽然15年的营业外支出和非流动资产处置损失都比14年多,可是营业外收入的增长足以弥补,其对净利的增长还是有贡献的。

15年到16年,营业外收入由213,327,000.00元又增加到245,028,000.00元,并且16年的营业外支出和非流动资产处置损失都比15年少,说明企业的控制费用能力在提高,企业的销售盈利能力很强大。

(四)以资产为基础的利润率指标(资产经营获利能力)

资产经营获利能力是指企业营运资产所产生利润的能力。

企业从事生产经营活动必须有一定的资产,资产的各种形态应有合理的配置,并要有效运用。

公司在一定时期占用和耗费的资产越少,获取的利润越大,资产的获利能力越强,经济效益越好。

需要注意的是,在分析中,资产不分来源,他们被看作是一个整体,即总资产来源于所有者投入资本和债务资本两方面。

1.总资产报酬率

总资产报酬率=(净利润/平均资产总额)*160%

平均资产总额=(期初资产总额+期末资产总额)/2

该指标反映了企业运用其掌握的全部资产取得报酬的能力。

表明了企业全部资产的回报情况。

该指标越高,说明企业运用全部资产获取经济利益的能力越强;反之,则越弱。

由于企业的总资产来源于所有者投入资本和举债两个方面,在对该指标进行分析时,不仅是衡量总资产的利用效果,也是对企业了利用债权人和投资人资金所获取收益的投资效果分析。

有公式可知,总资产报酬率是受净利润和平均资产总额两个因素共同影响,因此为了提高该指标,必须一方面提高企业的盈利水平,努力扩大销售,增加利润,另一方面还需要提高资产的周转率,加强资产经营,提高资产利用率。

下表是青岛啤酒14,15,16年的总资产报酬率:

2014

增幅

2015

增幅

2016

总资产报酬率

6.155%

9.483%

9.707%

净利润

733,772,000.00

77.05%

1,299,116,000.00

21.96%

1,584,420,000.00

平均资产总额

12,038,700,000.00

13.80%

13,699,850,000.00

19%

16,322,300,000.00

表7

由上表分析可得企业的总资产报酬率逐年升高,表明着资产利用效果越来越好,企业的全部资产所得到的回报情况越来越好。

结合企业这三年的发展可知过了14年的金融危机,青啤在15年调整了战略路线,积极努力地扩大市场,提高销量,不仅如此,因为整体战略方针的需要,青啤的资产也在不断增加,可是增幅没有净利润的增幅来的大,所以表现在总资产报酬率上则是递增的情况。

这只能说明,企业资产盈利能力水平很稳健,很强大。

2.总资产息税前报酬率(收益率)

由于企业总资产的资金来源包括负债筹资和权益资本两个部分,在上面总资产报酬率的计算中,其中的净利润部分已经把利息剔除在外,即考虑了利息对收益的影响。

但实际上,利息也是企业总资产运用所产生的结果,也应该包括在总析产获利能力里面。

所以考虑到利息这一因素,使用的考核指标为总资产息税前报酬率。

总资产息税前报酬率=(税前利润+利息支出)/平均资产总额*160%

下表是青岛啤酒14,15,16年的总资产息税前报酬率:

2014

增幅

2015

增幅

2016

利息费用

45,613,200.00

62,853,500.00

-92.3%

4,872,520.00

税前利润

1,114,150,000.00

1,739,330,000.00

2,123,200,000.00

EBIT

1,153,703,200.00

56.21%

1,802,183,500.00

18.14%

2,128,072,520.00

平均资产总额

12,038,700,000.00

13.80%

13,699,850,000.00

19%

16,322,300,000.00

总资产息税前报酬率

9.583%

13.15%

13.04%

表8

由上表可以看出青啤的总资产息税前报酬率在15年有一个大幅度的提高,说明企业运用资产创造利润的能力大幅度提高,分析其原因,则是,15年的新战略使得业务不断矿长,产品的市场占有率扩大,故而营业收入大幅增加,税前利润也大幅增加,并且其增加的幅度远远大于资产的增长扩张幅度,于是使得息税前报酬率增加很多。

16年继续延续新的发展战略,营业额继续增长,资产继续扩大,可是总资产息税前报酬率却比15年降低了一些。

数据的硬性降低只能说明企业在运用单位资产获得的总利润比上年少了一点,可是我们仔细观察却发现16年虽然税前利润没有随着总资产的扩张而同比例或较快比例的增长,可是财务费用却下降了92.3%,这个举动让我们看到企业为了实现战略而配合着强有力的内部费用控制力,足以证明其强大的而更加强健的在未来的盈利能力。

股利支付率=普通股每股股利/普通股每股收益

注:

普通股每股股利=普通股股利总额/流通在外普通股股数

股利支付率,又称股利发放率,用来衡量普通股当期的每股收益中有多大比例用于支付股利。

股利支付率越大,表明公司对股东发放的股利越多。

年份

2014年

2015年

2016

股利支付率

0.4675

0.1725

0.18

由以上数据和图表可知,公司三年以来股利支付率呈下降趋势,表明公司现金股利的支付能力有所降低。

这三年公司净利润持续增长,经营活动产生的现金流量也持续增长,股利支付率的下降主要是由于现金股利支付降低引起的。

可是,公司的现金股利支付能力的降低,却代表了留存收益率的上升,结合青岛啤酒的发展战略扩大生产规模却在一定程度上反映了公司未来的成长性。

侧面反映了公司有着良好的盈利能力。

四、结论

综合以上分析发现,青岛啤酒的收入质量较高、费用控制合理、利润实现有保障。

通过以销售收入、资产、资本为基础的各种比率,充分说明公司在过去的经营过程中取得了不错的成绩,各种比率均表明青岛啤酒很有发展潜力。

最后通过杜邦分析体系的分析,再一次验证了前面分析的结果。

股东利益的分析,让投资者看到了投资的可行性,也证明了公司的获利能力值得信任。

集合青岛啤酒的发展战略,充分说明公司在过去的经营过程中取得了不错的成绩,发展稳步向前,步步为营并且节节高升,不仅完成了阶段性的计划,而且在整体战略的完成上也做得相当漂亮。

公司在以后的经营过程中,应该继续保持这种增长势头,并逐步改进还存在的一些问题,如收入来源过于集中、成本费用控制不足等方面,进一步增强企业的竞争力,使青岛啤酒能够更加健康稳定持久的发展。

参考文献

1.王萍:

《财务报表分析》,清华大学出版社&北京交通大学出版社。

2.李桂荣:

《财务报告分析》(第2版),清华大学出版社&北京交通大学出版社。

3.青岛啤酒2014年年度报告。

4.青岛啤酒2015年年度报告。

5.青岛啤酒2016年年度报告。