电大纳税基础与实务《税收基础》期末试题.docx

《电大纳税基础与实务《税收基础》期末试题.docx》由会员分享,可在线阅读,更多相关《电大纳税基础与实务《税收基础》期末试题.docx(6页珍藏版)》请在冰豆网上搜索。

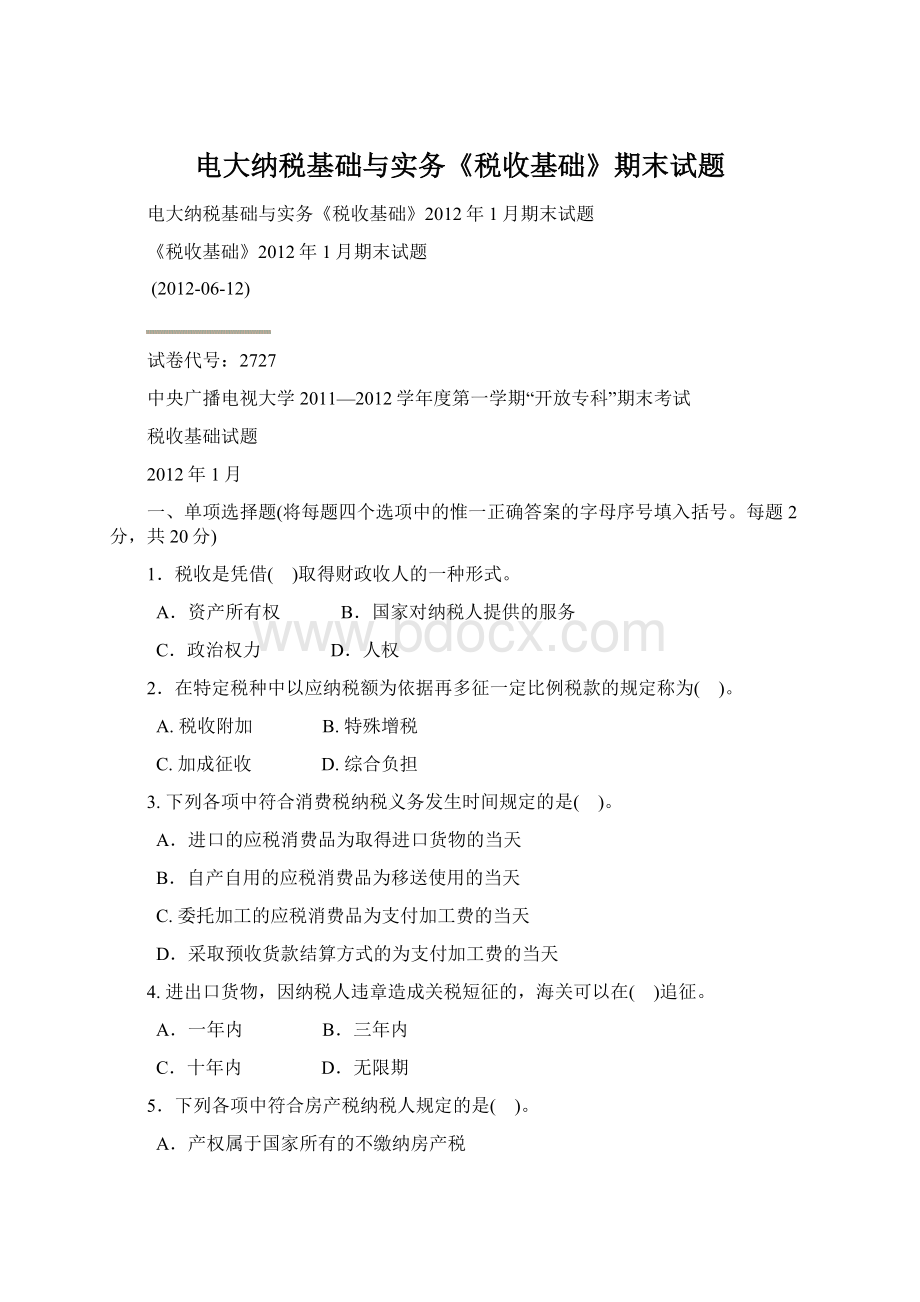

电大纳税基础与实务《税收基础》期末试题

电大纳税基础与实务《税收基础》2012年1月期末试题

《税收基础》2012年1月期末试题

(2012-06-12)

试卷代号:

2727

中央广播电视大学2011—2012学年度第一学期“开放专科”期末考试

税收基础试题

2012年1月

一、单项选择题(将每题四个选项中的惟一正确答案的字母序号填入括号。

每题2分,共20分)

1.税收是凭借( )取得财政收人的一种形式。

A.资产所有权 B.国家对纳税人提供的服务

C.政治权力 D.人权

2.在特定税种中以应纳税额为依据再多征一定比例税款的规定称为( )。

A.税收附加 B.特殊增税

C.加成征收 D.综合负担

3.下列各项中符合消费税纳税义务发生时间规定的是( )。

A.进口的应税消费品为取得进口货物的当天

B.自产自用的应税消费品为移送使用的当天

C.委托加工的应税消费品为支付加工费的当天

D.采取预收货款结算方式的为支付加工费的当天

4.进出口货物,因纳税人违章造成关税短征的,海关可以在( )追征。

A.一年内 B.三年内

C.十年内 D.无限期

5.下列各项中符合房产税纳税人规定的是( )。

A.产权属于国家所有的不缴纳房产税

B.产权纠纷未解决的由代管人或使用人缴纳房产税

C.产权属于集体的由居住人缴纳房产税

D.产权出典的由出典人缴纳房产税

6.契税实行幅度比例税率为( )。

A.1%—5% B.3%—5%

C.2%—4% D.2%—6%

7.纳税人建造普通住宅出售,增值额超过扣除项目金额20%的,应就其( )按规定计算缴纳土地增值税。

A.超过部分金额

B.扣除项目金额

C.或得收入全额

D.全部增值额

8.企业用于公益性、救济性捐赠支出可以如何扣除( )。

A.全部收入的3%比例扣除

B.年度利润总额的3%扣除

C.全部收入的12%比例扣除

D.年度利润总额的12%扣除

9.税收管理体制的核心内容是( )。

A.划分税权 B.划分机构

C.划分税种 D.划分区域

10.税务机关对当事人做出行政处罚决定的,当事人应当在收到行政处罚决定书之日起( )日内交纳罚款。

A.15 B.30

C.60 D.90

二、多项选择题(将每题五个选项中的至少两个正确答案的字母序号填入括号。

多选或漏选均不得分。

每题2分,共10分)

11.以扣除项目的不同可以将增值税分为( )。

A.生产型增值税 B.收入型增值税

C.支出型增值税 D.消费型增值税

E.服务型增值税

12.下列各项中属于营业税扣缴义务人的有( )。

A.个人转让专利权的受让人

B.建筑安装实行转包时的总承包人

C.分保险业务的初保人

D.向境外联运企业支付运费的国内运输企业

E.受托发放贷款的金融机构

13.房产税的纳税人包括( )。

A.房屋的出租人 B.房屋的未来继承人

C.房屋的承典人 D.经营性房屋的使用人

E.有纠纷房屋的代管人

14.下列项目中税法明确规定免征城镇土地使用税的有( )。

A.国家机关的办公楼用地

B.部队训练场地

C.个人居住房屋及院落用地

D.街道绿化带用地

E.公园中经营旅游商品的商店用地

15.税务行政赔偿的主要方式有( )。

A.减免税款 B.支付赔偿金

C.返还财产 D.赔礼道歉

E.恢复原状

三、名词解释(每小题5分,共20分)

16.税收:

17.计税依据:

18.印花税:

19.非居民纳税人:

四、填空题(每空2分,共20分)

20.我圈现行税率一般分为 、 和 三种形式。

21.我国增值税一般实行凭 或 扣税的方法。

22.如果同一凭证,由两方或者两方以上当事人签订并各执一份的,应当由各方就所执的一份各自 贴花。

23.企业所得税基本税率为 ,低税率为 。

24.个人所得税按各应税项目分别采取 和 两种税率形式。

五、判断正误并改错(正确的在括号内划“√”,错误的在括号内划“×”在错误处下面改正。

每题2分,共10分)

25.税收的强铡性体现了财政分配的本质,是税收“三性”的核心。

( )

26.直接税是由纳税人真接负担、不易转嫁的税种,如所得税、财产税、消费税。

( )

27.消费税的计税依据是含消费税和增值税的销售价格。

( )

28.由于减免“三税”丽发生退税的,同时退还已纳城市维护建设税。

( )

29.外商投资企业和外因企业也是契税的纳税人。

( )

六、简答题(10分)

30.简述个人所得税居民、非居民的判定标准及纳税义务。

七、计算题(计算结果保留小数点后两位数,每题5分,共10分)

31.某建材厂2006年应税房产原值为500万元,当地规定允许减除房产原值的20%,计算该厂当年应纳的房产税税额。

32.某人10月份营业额为8000元,规定的起征点为260元,营业税税率为5%,城建税税率为7%。

计算此人当月应纳营业税税额及城建税税额。

试卷代号:

2727

中央广播电视大学20n一2012学年度第一学期“开放专科”期末考试

税收基础 试题答案及评分标准

(供参考)

2012年1月

一、单项选择题(将每题四个选项中的惟一正确答案的字母序号填入括号。

每题2分,共20分)

1.C 2.C 3.B 4.B 5.B

6.B 7.D 8.D 9.A 10.A

二、多项选择题(将每题五个选项中的至少两个正确答案的字母序号填入括号,多选或漏选均不得分。

每题2分,共10分)

11.ABD 12.ABCE 13.ACDE 14.ABCD 15.BCE

三、名词解释(每小题5分,共20分)

16.税收:

税收是国家为了实现其职能和任务,凭借政治权利,按照法定标准,向经济组织和个人无偿地征收实物或货币,以取得财政收入的一种方式。

17.计税依据:

计税依据是指税制中规定的据以计算各种应征税款的依据或标准,是从属于课税对象的一个要素。

18.印花税:

印花税是对经济活动和经济交往中书立、使用、领受具有法律效力的凭证的单位和个人征收的的一种税。

该税以在凭证上粘贴印花税票作为完税的标志,故被称为印花税。

19.非居民纳税人:

非居民纳税人是指在中国境内无住所又不居住,或者无住所但在境内居住,不满1年的个人。

非居民纳税人承担有限纳税义务,仅就其来源于中国境内的所得缴纳个人所得税。

四、填空题(每空2分,共20分)

20.比例税率 累进税率 定额税率

21.增值税专用发票 海关完税凭证

22.全额

23.25% 20%

24.超额累进税率 比例税率

五、判断正误并改错(正确的在括号内划“√”,错误的在括号内划“×”在错误处下面改正。

每题2分,共10分)

25.(×)税收的无偿性体现了财政分配的本质。

是税收“三性”的核心。

26.(×)直接税是由纳税人直接负担、不易转嫁的税种,如所得税、财产税等。

27.(×)消费税的计税依据是含消费税,不含增值税的销售价格。

28.(√)

29.(√)

六、简答题(10分)

30.简述个人所得税居民、非居民的判定标准及纳税义务。

(1)居民纳税人。

是指在中国境内有住所,或者无住所而在境内居住满1年的人。

这里规定了两个标准:

一是中国境内有住所;二是无住所但在中国境内居住满1年。

两个标准中只要符合其中一条,即属于居民纳税人。

居民纳税人承担无限纳税义务,应就其来源于中国境内、境外的全部所得缴纳个人所得税。

(2)非居民纳税人。

是指在中国境内无住所又不居住,或者无住所而在境内居住不满1年的个人。

这里也规定了两个标准:

一是无住所又不居住;二是无住所且在境内居住不满1年。

两个标准中只要符合其中一条,即属于非居民纳税人。

非居民纳税人承担有限纳税义务,仅就其来源于中国境内的所得缴纳个人所得税。

七、计算题(计算结果保留小数点后两位数,每题5分,共10分)

31.某建材厂2006年应税房产原值为500万元,当地规定允许减除房产原值的20%,计算该厂当年应纳的房产税税额。

解:

(1)房产原值=500×(1—20%)=400(万元)

(2)当年应纳的房产税税额=400×1.2%=4.8(万元)

32.某人10月份营业额为8000元,规定的起征点为260元,营业税税率为5%,城建税税率为7%。

计算此人当月应纳营业税税额及城建税税额。

解:

(1)应纳营业税=8000×5%=400(元)

(2)应纳城建税=400×7%=28(元)