农业银行五年年报分析.docx

《农业银行五年年报分析.docx》由会员分享,可在线阅读,更多相关《农业银行五年年报分析.docx(14页珍藏版)》请在冰豆网上搜索。

农业银行五年年报分析

农业银行五年年报分析

房产1201班1203100152黄宗旭

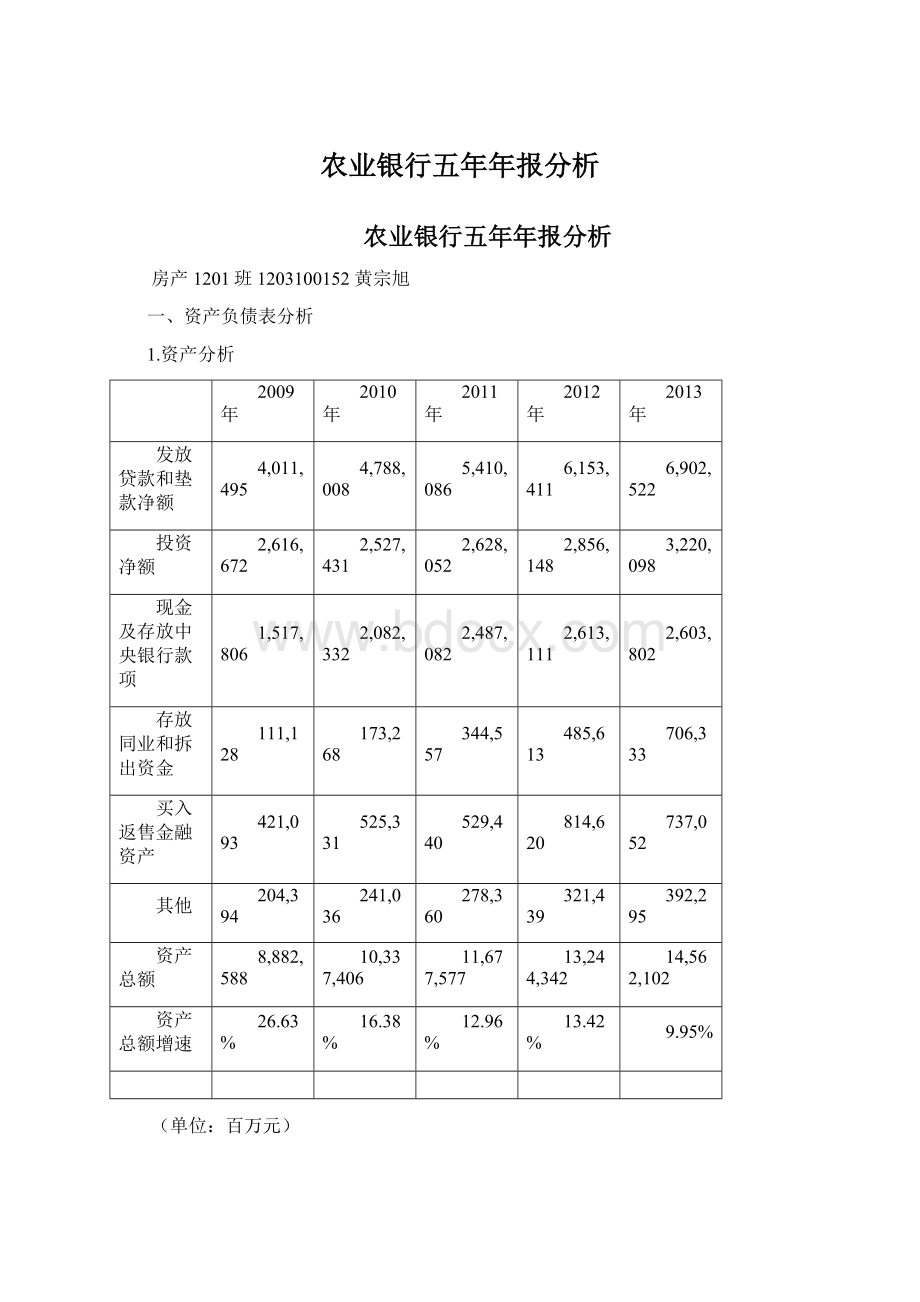

一、资产负债表分析

1.资产分析

2009年

2010年

2011年

2012年

2013年

发放贷款和垫款净额

4,011,495

4,788,008

5,410,086

6,153,411

6,902,522

投资净额

2,616,672

2,527,431

2,628,052

2,856,148

3,220,098

现金及存放中央银行款项

1,517,806

2,082,332

2,487,082

2,613,111

2,603,802

存放同业和拆出资金

111,128

173,268

344,557

485,613

706,333

买入返售金融资产

421,093

525,331

529,440

814,620

737,052

其他

204,394

241,036

278,360

321,439

392,295

资产总额

8,882,588

10,337,406

11,677,577

13,244,342

14,562,102

资产总额增速

26.63%

16.38%

12.96%

13.42%

9.95%

(单位:

百万元)

由图表可以看出,农业银行2009年到2013的资产总额逐年上升。

其中以2009年增速最快,达到了26.63%,往后各年增速不断下降(2012年小幅上升)。

到2013年,农业银行资产总额增速下降到了9.95%。

农业银行的资产中,贷款及垫款、现金及中央银行款项、投资净额占据了最大比重。

这说明农业银行对资金的运用主要以贷款和投资为主,同时在中央银行拥有一定量的款项,准备金充足。

2.负债分析

2009年

2010年

2011年

2012年

2013年

吸收存款

7,497,618

8,887,905

9,622,026

10,862,935

11,811,411

同业存放和拆入资金

600,261

582,952

724,236

934,073

903,717

卖出回购金融资产款

100,812

37,467

92,079

7,631

26,787

发行债券

49,955

49,962

99,922

150,885

156,300

其他负债

291,017

236,884

489,526

537,464

819,350

负债总额

8,539,663

9,795,170

11,027,789

12,492,988

13,717,565

负债总额增速

27.00%

14.70%

12.58%

13.29%

9.80%

从图表可以看出,与资产表类似,农业银行的负债总额从2009年到2013年逐年增加,增速逐年下降(在2012年小幅回升)。

2009年的增速最高,为27.00%,2013年的增速最低,仅有9.80%。

从负债表中可以看出,农业银行的负债来源主要依靠吸收存款,资产总额又依赖于负债的总额,所以银行吸收存款的多少对资产总额具有巨大影响。

2009年农行负债总额增速高达27%,说明经过2008年金融危机的冲击,我国居民倾向于储蓄,所以银行能够吸收的存款大增。

而随着市场的趋于平稳,冲击过去,居民开始将更多的钱用于投资和消费,所以从2009年开始往后每年增速下降。

负债增速的减少也使银行更谨慎的使用资金,带动了资产增速的下降。

3.所有者权益

2009年

2010年

2011年

2012年

2013年

所有者权益

342925

542236

649788

751354

844537

占资产比重

3.86%

5.25%

5.56%

5.67%

5.80%

(单位:

百万元)

资产反映银行的所有资金,负债和所有者权益代表银行资金的来源,所有农业银行的所有者权益等于资产与负债的差额。

从图表看出,农业银行从2009年到2013年所有者权益不断增加,与资产同向增长,但是权益占资产比重不断增大,说明银行在不断的增加自有资本,降低杠杆率,放慢扩张速度。

二、利润表分析

2009年

2010年

2011年

2012年

2013年

营业收入

222,274

290,418

377,731

421,964

462,625

营业支出

148,532

170,988

220,993

234,993

249,613

营业利润

73,742

119,430

156,738

186,971

213,012

利润总额

73,928

120,734

158,201

187,927

214,174

利息收入

181,639

242,152

307,199

341,879

376,202

利息占收入比重

81.72%

83.38%

81.33%

81.02%

81.32%

(单位:

百万元)

农业银行的营业收入包括利息净收入、手续费及佣金净收入、其他非利息收入,营业支出包括业务及管理费、营业税金及附加、资产减值损失。

两者差额为营业利润,再加上营业外收入等于农行一年的税前利润总额。

从图表中可以看出,农业银行每年的营业收入中的大部分来自于利息收入,从2009年到2013年的数据都显示利息收入占总营业收入的80%以上。

这说明农业银行的利润主要通过存贷利差来实现。

所以存款和贷款的数量决定了农业银行的利润总额。

三、财务指标分析

1.资本充足情况

2009年

2010年

2011年

2012年

2013年

资本净额

440,349

624,124

763,010

910,048

1,074,967

风险加权资产

4,373,006

5,383,694

6,388,375

7,216,178

9,065,631

资本充足率

10.07%

11.59%

11.94%

12.61%

11.86%

核心资本充足率

7.74%

9.75%

9.50%

9.67%

9.25%

(单位:

百万元)

按照《巴塞尔协议》中关于资本充足率的规定和计算方法,资本净额与风险加权资产的比重为资本充足率,其比率必须大于等于8%。

从农行的资本充足情况可以看出,农行从2009年到2013年五年来的资本充足一直保持在10%到13%之间,完全符合《巴塞尔协议》的要求。

农业银行作为国有四大行之一,一旦出现风险或出现损失,将对整个金融体系造成重大影响。

2010年《巴塞尔协议》的新规定出台后,我国对于系统重要性银行的充足率要求除了8%的资本充足率之外,还要加上2.5%的超额资本以及1%的附加资本。

所以农业银行2010年到2013年的资本充足都必须在11.5%以上。

2010年之前,商行核心资本充足率必须大于等于4%,2010年之后核心资本充足率必须大于等于6%。

目前农业银行的资本充足率满足国际规定和国家要求,说明农业银行拥有足够的资本用于防止风险和弥补损失,保证银行经营的正常发展,也说明农业银行在资本管理中采取了比较谨慎的态度。

2.资产质量情况

2009年

2010年

2011年

2012年

2013年

不良贷款率

2.91%

2.03%

1.55%

1.33%

1.22%

拨备覆盖率

105.37%

168.05%

263.10%

326.14%

367.04%

贷款总额准备金率

3.06%

3.40%

4.08%

4.35%

4.46%

不良贷款率等于不良贷款余额除以发放贷款和垫款总额,贷款准备金率等于贷款减值准备余额除以发放贷款和垫款总额。

所以在一年的发放贷款和垫款总额不变的情况下,不良贷款率越低越好,贷款准备金率越低越好,而贷款准备金率只有大于不良贷款率是才能保证弥补不良贷款带来的损失,减少风险。

从图表中可以看出,2009年贷款准备金率为3.06%,不良贷款率为2.91%,贷款减值准备刚好可以弥补不良贷款带来的损失。

往后各年贷款总额准备金率逐年升高,不良贷款率逐年下降,两者之间差距逐渐拉大,表明农业银行拥有足够的准备金来应对不良贷款,不良贷款也就不会对农行的资本造成严重影响。

拨备覆盖率等于贷款减值准备余额除以不良贷款余额,表示商业银行用以冲销不良贷款的资金是否充裕,该比率的最佳状态为100%,即贷款减值准备刚好抵消不良贷款带来的损失。

农业银行的拨备覆盖率从2009年的105.7%一直上升到2013年的367.04%,远远超出最佳状态,说明农业银行为避免不良贷款损失产生巨大影响,不断加大贷款减值准备,力求将损失降到最低。

3.盈利能力

2009年

2010年

2011年

2012年

2013年

利润总额

73,928

120,734

158,201

187,927

214,174

资产总额

8,882,588

10,337,406

11,677,577

13,244,342

14,562,102

税前资产收益率

0.83%

1.17%

1.35%

1.42%

1.47%

净利息收益率

2.28%

2.57%

2.85%

2.81%

2.79%

资本收益率

16.79%

19.34%

20.73%

20.65%

19.92%

(单位:

百万元)

资产收益率等于利润总额除以资产总额,资本收益率等于利润总额除以资本净额。

资产收益率和资本收益率反映了商业银行的盈利能力,其值越大说明盈利能力越强,偿债能力也越强。

农业银行2009年到2013年的税前资产收益率不断上升,说明农行5年来盈利能力不断增强,能更好的保证农行存款利息的偿还,不会有偿债风险。

而资本收益率从2010年的20.73%连续两年小幅下降到2013年19.92%,而农行的利润总额和资本净额都在不断上升,说明资本增速大于利润增速,也就说明农行在不断增加资本总量的同时,资本成本也在上升,使得利润相对减少。

净利息收益率等于净利息收入除以生息资产平均余额,反映商业银行通过存贷利差以及债券投资带来的收益,也反映了银行的盈利能力。

4.偿债能力分析

2009年

2010年

2011年

2012年

2013年

流动性比率

人民币

40.99%

38.36%

40.18%

44.75%

43.57%

外币

122.54%

127.03%

154.66%

161.78%

114.95%

流动性比率就是银行流动资产与流动负债的比值,反映了商业银行的资产对银行负债的清偿能力,其值越大说明银行的短期偿债能力越强。

按照监管标准,人民币的流动性比率必须≥25%,外币的流动性比率必须≥25%。

农业银行人民币的流动性比率从2009年到2013年的年报来看都在40%左右,说明银行的流动资产完全可以满足监管的要求,偿债能力较高。

而外币的流动性比率都大大超过了100%,说明农行的外币流动资产完全可以偿付流动负债。

流动性比率的数据说明了银行在资产负债管理中,对于本币的资产负债采取更为谨慎的态度,以确保其短期负债的偿还能力,而外币则相对更为激进。

5.每股数据

2009年

2010年

2011年

2012年

2013年

基本每股收益

0.25

0.33

0.38

0.45

0.51

归属于母公司股东的每股净资产

1.67

1.32

2

2.31

2.6

(单位:

元)

商业银行每股收益等于银行的净收益除以股数,反映了银行权益资本的收益水平。

归属于母公司股东的每股净资产反映了母公司每股股票所拥有的净资产现值,即股东所拥有的权益。

农业银行基本每股收益5年来基本呈线性上升,表明了农行每年的收益不断上升,除去利息支出后的净收益也在不断上升。

而每股净资产总体呈上升趋势,说明农行每一年的留存收益中用来增加资本公积的部分在增长,也说明银行的权益资本在增加。

四、贷款信用风险分析

2009年

2010年

2011年

2012年

2013年

数额

占比

数额

占比

数额

占比

数额

占比

数额

占比

正常

3,693,136

89.25%

4,539,665

91.59%

5,226,690

92.86%

6,052,100

94.07%

6,860,589

94.96%

关注

324,810

7.85%

316,671

6.39%

314,657

5.59%

295,451

4.59%

276,343

3.82%

次级

52,575

1.27%

34,987

0.71%

31,115

0.55%

29,489

0.46%

25,388

0.35%

可疑

62,895

1.52%

57,930

1.17%

47,082

0.84%

46,996

0.73%

52,162

0.72%

损失

4,771

0.12%

7,488

0.15%

9,161

0.16%

9,363

0.15%

10,231

0.14%

合计

4,138,187

100.00%

4,956,741

100.00%

5,628,705

100.00%

6,433,399

100.00%

7,224,713

100.00%

(单位:

百万元)

按照贷款五级分类,银行次级贷款、可疑贷款、损失贷款属于银行的不良贷款,不良贷款说明银行发放的贷款不能按时按质收回,形成了银行的信用风险。

不良贷款所占比重越大说明银行面临的信用风险越高,造成银行损失的可能就越大。

农业银行2009年到2013年的各年贷款中,正常类贷款和关注类贷款的比重均占到了当年总贷款额的97%以上,不良贷款只有3%左右,这说明农业银行的绝大部分贷款都可以按时按质收回,只有很小一部分贷款出现违约。

也就说明农行的信用风险在可控范围之内,不会对农行整体经营造成影响。

五、存贷业务分析

1.公司存贷款业务

2009年

2010年

2011年

2012年

2013年

公司存款

29,012.47

35,329.75

36,435.62

39,804.83

43,114.07

公司贷款和贴现总额

33,209.21

37,365.63

40,921.15

45,355.90

48,216.80

存款增速

34.10%

21.77%

3.13%

9.25%

8.31%

贷款增速

26.91%

12.52%

9.52%

10.84%

6.31%

(单位:

亿元)

图表显示,农业银行五年来公司存款和公司贷款的总额不断增加,但是增速却明显呈下降趋势。

2009年存款增速为34.1%,贷款增速为26.91%,2008年较上一年大幅下降,2012年有所回升,但总体趋势在不断下降。

2.个人存贷款业务

2009年

2010年

2011年

2012年

2013年

个人贷款

7,893.42

11,444.73

14,305.20

17,073.23

20,933.05

个人存款

43,653.87

50,651.95

56,260.77

64,218.76

69,236.47

贷款增速

69.90%

44.99%

24.99%

19.35%

22.61%

(单位:

亿元)

个人存贷款总额每年在不断增长,贷款增速呈下降趋势,但截止至2013年增速依然保持在20%以上。

从图中可以看出,个人存款额远远大于个人贷款额,说明农行在个人金融业务方面保有充足的流动性以应对挤兑风险,也说明农行的偿债能力很强。

3.房贷业务

(1)房地产业

2009年

2010年

2011年

2012年

2013年

房地产业贷款

427,253

543,625

497,241

459,978

533,141

增速

27.14%

27.24%

-8.53%

-7.49%

15.91%

(单位:

百万元)

图表反映了2009年到2013年农业银行的房地产业的贷款情况。

房地产业贷款包括房地产开发贷款、经营性物业抵押贷款和其他发放给房地产企业的非房地产用途贷款。

从图表可以看出2009到2010年房地产业的贷款增速维持在27%左右,说明这两年房地产业的贷款增长迅速,反映了房地产市场的快速发展。

而2011年到2012年,为配合国家对房地产业发展过热的调控,农业银行也限制了房地产业的贷款,所以2011年和2012年的增速为负值,即贷款出现负增长。

2013年国家政策放松,贷款增速回升到15.91%。

(2)个人房贷

2009年

2010年

2011年

2012年

2013年

个人房贷

497,946

724,592

891,502

1,050,999

1,292,007

增速

55.90%

45.52%

23.04%

17.89%

22.93%

图表反映了个人住房贷款的情况。

农业银行个人住房贷款业务2009年和2010年的增速为55.9%和45.52%,说明在这两年居民的购房需求拉升了房地产市场的繁荣。

而在2011年和2012年由于国家的宏观调控,农行严格限制了个人住房贷款,所以增速降低到了23.04%和17.89%。

而2013年随着政策的放松,增速回升到22.93%。

总体来看,个人住房贷款的增速变化图与房地产业贷款的增速是同向变动的。