cpa合并财务报表总结篇.docx

《cpa合并财务报表总结篇.docx》由会员分享,可在线阅读,更多相关《cpa合并财务报表总结篇.docx(22页珍藏版)》请在冰豆网上搜索。

cpa合并财务报表总结篇

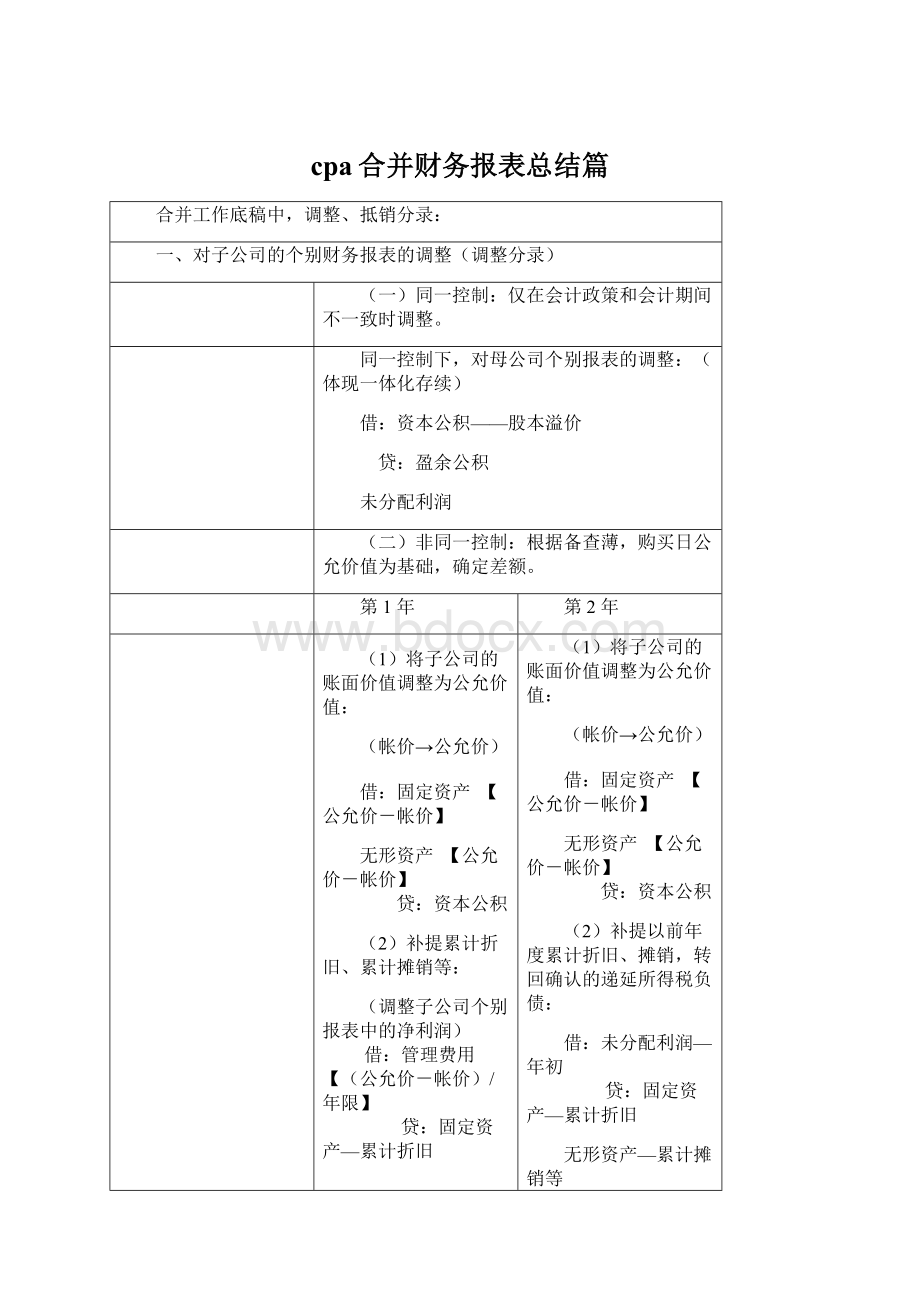

合并工作底稿中,调整、抵销分录:

一、对子公司的个别财务报表的调整(调整分录)

(一)同一控制:

仅在会计政策和会计期间不一致时调整。

同一控制下,对母公司个别报表的调整:

(体现一体化存续)

借:

资本公积——股本溢价

贷:

盈余公积

未分配利润

(二)非同一控制:

根据备查薄,购买日公允价值为基础,确定差额。

第 1 年

第 2 年

(1)将子公司的账面价值调整为公允价值:

(帐价→公允价)

借:

固定资产 【公允价-帐价】

无形资产 【公允价-帐价】

贷:

资本公积

(2)补提累计折旧、累计摊销等:

(调整子公司个别报表中的净利润)

借:

管理费用 【(公允价-帐价)/年限】

贷:

固定资产—累计折旧

无形资产—累计摊销等

(3)转回购买日确认的递延所得税负债:

(应在净利润中加上)

借:

递延所得税负债 【摊销额×T】

贷:

所得税费用

转回的所得税费用相当于增加了利润。

确定长期股权投资收益时,(净利润+转回的所得税费用)×母%

(1)将子公司的账面价值调整为公允价值:

(帐价→公允价)

借:

固定资产 【公允价-帐价】

无形资产 【公允价-帐价】

贷:

资本公积

(2)补提以前年度累计折旧、摊销,转回确认的递延所得税负债:

借:

未分配利润—年初

贷:

固定资产—累计折旧

无形资产—累计摊销等

借:

递延所得税负债

贷:

未分配利润—年初

(3)补提本年折旧、摊销,转回递延所得税负债等:

借:

管理费用

贷:

固定资产—累计折旧

无形资产—累计摊销等

借:

递延所得税负债

贷:

所得税费用

二、将对子公司的长期股权投资调整为权益法(调整分录)成本法→权益法:

第 1 年

第 2 年

(1)子公司当期实现净利润:

借:

长期股权投资 【调整后的净利润×母%】

贷:

投资收益

若应承担子公司亏损份额,做相反分录

(2)投资当期宣告分派的现金股利:

借:

投资收益

贷:

长期股权投资

(3)子公司除净损益以外所有者权益的其他变动:

借:

长期股权投资

贷:

资本公积

同时,调整合并所有者权益变动表:

借:

权益法下被投资单位其他所有者权益变动的影响

贷:

可供出售金融资产公允价值变动净额

(1)应享有子公司上年实现净利润的份额:

借:

长期股权投资

贷:

未分配利润—年初

资本公积

(2)当期宣告分派的现金股利:

借:

投资收益

贷:

长期股权投资

(3)子公司当期实现净利润:

借:

长期股权投资 【调整后的净利润×母%】

贷:

投资收益

(4)子公司除净损益以外所有者权益的其他变动:

借:

长期股权投资

贷:

资本公积

同时,调整合并所有者权益变动表:

借:

权益法下被投资单位其他所有者权益变动的影响

贷:

可供出售金融资产公允价值变动净额

调整后的净利润=净利润-补提折旧、摊销+递延所得税负债

=净利润-(公允价-帐价)/剩余年限×(1-T)

三、编制合并报表时应抵销的项目(抵销分录):

(一)(母)长期股权投资——(子)所有者权益的抵销:

借:

股本 【子公司】

资本公积—年初 【子公司,非同一控制时,年初+帐价→公允价时的调整额】

—本年 【子公司】

盈余公积—年初 【子公司】

—本年 【子公司】

未分配利润—年末 【子公司,年初+本年实现净利-分派股利-盈余公积-补提折旧+递延所得税负债】

*商誉 [不变] 【调整后的长期股权投资-(期末子公司净资产公允价-递延所得税负债)×母%】

或【初始投资成本-(投资时子公司净资产公允价-递延所得税负债)×母%】

贷:

长期股权投资 【母公司调整后的长期股权投资】

少数股东权益 【(期末子公司净资产公允价-递延所得税负债)×少%】

递延所得税负债 【∑(资产公允价-帐价)×T】( [免税合并时,不变])

*营业外收入 (贷差,以后期间,换成“未分配利润——年初”)

【注意事项】:

1. 同一控制与非同一控制的区别:

同一控制

非同一控制

(1)

同一控制下,不产生差额,不形成商誉或计入损益的因素。

非同一控制下,有差额,

借记“商誉”,贷记“未分配利润——年初”。

免税合并时,会贷记“递延所得税负债”。

(2)

合并日编制:

合并资产负债表、合并利润表、合并现金流量表、合并所有者权益变动表。

合并日编制:

合并资产负债表。

(3)

编制合并财务报表时:

(此分录每年都有,金额不变)

将被合并方在合并前实现的留存收益中归属于合并方的部分自“资本公积”转入留存收益:

借:

资本公积 (以股本溢价额为限)

贷:

盈余公积 (子公司合并前实现的×母%)

未分配利润(子公司合并前实现的×母%)

免税合并时,计算商誉:

(1)递延所得税负债=∑(资产公允价-帐价)×T

(2)商誉=合并成本-(投资时子公司净资产公允价-递延所得税负债)×母%

2.商誉的2种算法一定相等,因为:

商誉金额确定之后,除发生减值之外,一般不会发生变化,可用于验算商誉是否正确,此分录的所有数据均不要倒挤得出。

3.分录中,“期末子公司可辩认净资产公允价值”如未知,可由投资时子公司可辨认净资产公允价值推算出,或将借方股本、资本公积、盈余公积、未分配利润累加得出。

4.如果是非同一控制下的免税合并时,则需要确认递延所得税负债,同时调整商誉的金额,从商誉中扣除。

(二)母公司与子公司、子公司相互之间持有对方长期股权投资的投资收益的抵销:

(无差额)

借:

投资收益 【母公司的投资收益=子公司的调整后净利润×母%】

少数股东损益 【子公司的调整后净利润×少%】

未分配利润—年初 【子公司】

贷:

提取盈余公积 【子公司当年提取的盈余公积】

对所有者(或股东)的分配 【子公司当年宣告股利】

未分配利润—年末 【子公司】

【注意事项】:

1.不区分同一控制和非同一控制,抵销思路一致,无差额。

2.“未分配利润——年初”已知,以后期间为上年年末数,“未分配利润——年末”从上笔抵销分录直接抄录。

【净利润是否需要调整】:

(1) 在取得投资时存在资产的帐价与公允价不一致时,在确认投资收益的长期股权投资的调整分录时,需要调整对子公司净利润。

(2) 若形成投资以后发生的部交易,则在编制合并报表中已抵销了未实现部损益,所以在合并报表中不需要对子公司的净利润进行调整,直接以子公司净利润×持股比例确认投资收益。

(3) 长期股权投资净损益=净利润-补提折旧、摊销(公允价-帐价)/剩余年限+(免税合并时)递延所得税负债-子公司存货(公允价-帐价)×售出部分-部交易(售价-成本)×留存部分-逆流交易固定资产(售价-成本)+多提逆流折旧(售价-成本)/年限

四、权益法核算——联营、合营企业顺流、逆流交易在合并报表中的调整分录:

部交易涉及

逆流交易——调资产

顺流交易——调收入

存货

借:

长期股权投资——损益调整

贷:

存货 【(售价-帐价)×母%】

借:

营业收入 【售价×母%】

贷:

营业成本 【账价×母%】

*投资收益 【(售价-帐价)×母%】

固定资产

借:

长期股权投资——损益调整

固定资产——累计折旧 【(售价-帐价)/年限×母%】

贷:

固定资产 【(售价-帐价)×母%】

五、部债权、债务、存货交易的抵销:

(一)应收帐款——应付帐款的抵销:

初次编制

连续编制

(1)抵销债权、债务:

借:

应付账款(含税额)

贷:

应收账款

(2)冲销坏账准备:

借:

应收账款—坏账准备

贷:

资产减值损失

(3)抵销递延所得税资产:

借:

所得税费用

贷:

递延所得税资产

【注】递延所得税资产:

期末余额=应收帐款期末余额×T

本期发生额=应收帐款期末余额×T-上年计提数

(1)抵销债权、债务:

借:

应付账款

贷:

应收账款

(2)冲销上年坏账准备、递延所得税资产:

借:

应收账款―坏账准备

贷:

未分配利润—年初

借:

未分配利润—年初

贷:

递延所得税资产

(2)冲销本年坏账准备、递延所得税资产:

借:

应收账款—坏账准备

贷:

资产减值损失

借:

所得税费用

贷:

递延所得税资产

(二)应付债券——持有至到期投资等金融资产的抵销:

(1)债券投资与应付债券抵销;

借:

应付债券 【期末摊余成本】

*投资收益 【债券投资的余额>应付债券的余额】

贷:

持有至到期投资【期末摊余成本】

*财务费用 【债券投资的余额<应付债券的余额】

(2)部投资收益、财务费用的抵销:

借:

投资收益 【期初摊余成本×实利】

贷:

财务费用

(3)分期付息时,应收、应付的抵销:

借:

应付利息 【面值×票利】

贷:

应收利息

(三)无形资产部交易的抵销

初次编制

连续编制

1.抵销本期无形资产原价中未实现部销售利润抵销:

(1)产品:

借:

营业收入

贷:

营业成本

无形资产

(2)无形资产:

借:

营业外收入 (售价-原帐价)

贷:

无形资产

或:

借:

无形资产

贷:

营业外支出

2.抵销本期多提摊销:

多提折旧额=(售价-原帐价)/摊销年限

借:

无形资产——累计摊销

贷:

管理费用

1.将期初无形资产原价中未实现部销售利润抵销:

借:

未分配利润——年初 (售价-原帐价)

贷:

无形资产

2.将期初累计多提摊销抵销:

借:

无形资产——累计摊销 (期初累计多提摊销)

贷:

未分配利润—年初

3.将本期购入的固定资产原价中未实现部销售利润抵销:

(1)产品:

借:

营业收入

(2)资产:

借:

营业外收入

贷:

营业成本 贷:

无形资产

无形资产

4.将本期多提折旧抵销

借:

无形资产——累计摊销

贷:

管理费用

(四)存货部交易的抵销:

初次编制

连续编制

(1)本期抵销:

A、

借:

营业收入 【售价】

贷:

营业成本

借:

营业成本 【(售价-成本)×期末结存量】

贷:

存货

B、因抵销存货中未实现部销售利润而确认的递延所得税资产:

借:

递延所得税资产 (存货×T)