增值税比较.docx

《增值税比较.docx》由会员分享,可在线阅读,更多相关《增值税比较.docx(22页珍藏版)》请在冰豆网上搜索。

增值税比较

1、增值税实施细则主要作了哪些修订?

增值税实施细则修订的内容,主要包括四个方面:

一是结合增值税转型改革方案,对部分条款进行补充或修订;

二是与营业税实施细则衔接,明确混合销售行为和兼营行为的销售额划分问题;

三是进一步完善小规模纳税人相关规定;

四是根据现行税收政策和征管需要,对部分条款进行补充或修订。

2、增值税实施细则修订涉及增值税转型改革部分的修订情况?

此次增值税转型改革方案的核心是允许企业新购入的机器设备所含进项税额在销项税额中抵扣。

为保证方案落实到位,在增值税实施细则中对一些具体问题予以明确。

一是明确除专门用于非应税项目、免税项目等的机器设备进项税额不得抵扣外,包括混用的机器设备在内的其他机器设备进项税额均可抵扣;

二是明确不动产在建工程不允许抵扣进项税额,并对其概念进行了界定;

三是根据其上位法授权,将不得抵扣进项税额的纳税人自用消费品,具体明确为应征消费税的游艇、汽车和摩托车。

3、增值税小规模纳税人标准和相关规定作了哪些调整?

增值税小规模纳税人标准和相关规定的调整主要包括两方面:

一是将现行工业和商业小规模纳税人销售额标准分别从100万元和180万元降为50万元和80万元;

二是将现行年应税销售额超过小规模纳税人标准的个人、非企业性单位、不经常发生应税行为的企业统一按小规模纳税人纳税的规定,调整为年应税销售额超过小规模纳税人标准的其他个人(自然人)继续按小规模纳税人纳税,而非企业性单位和不经常发生应税行为的企业可以自行选择是否按小规模纳税人纳税。

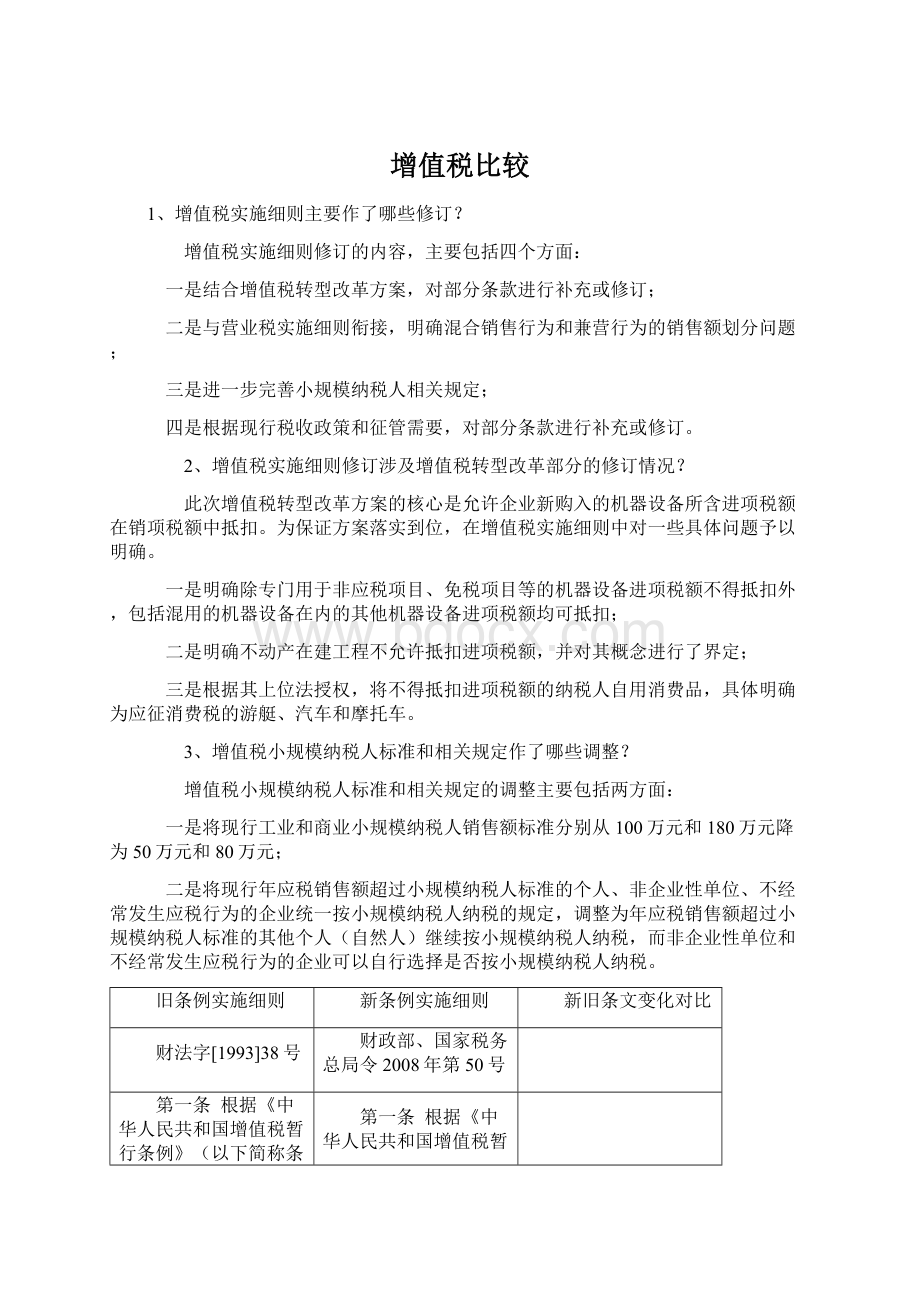

旧条例实施细则

新条例实施细则

新旧条文变化对比

财法字[1993]38号

财政部、国家税务总局令2008年第50号

第一条 根据《中华人民共和国增值税暂行条例》(以下简称条例)第二十八条的规定,制定本细则。

第一条 根据《中华人民共和国增值税暂行条例》(以下简称条例),制定本细则。

第二条 条例第一条所称货物,是指有形动产,包括电力、热力、气体在内。

条例第一条所称加工,是指受托加工货物,即委托方提供原料及主要材料,受托方按照委托方的要求制造货物并收取加工费的业务。

条例第一条所称修理修配,是指受托对损伤和丧失功能的货物进行修复,使其恢复原状和功能的业务。

第二条 条例第一条所称货物,是指有形动产,包括电力、热力、气体在内。

条例第一条所称加工,是指受托加工货物,即委托方提供原料及主要材料,受托方按照委托方的要求制造货物并收取加工费的业务。

条例第一条所称修理修配,是指受托对损伤和丧失功能的货物进行修复,使其恢复原状和功能的业务。

第三条 条例第一条所称销售货物,是指有偿转让货物的所有权。

条例第一条所称提供加工、修理修配劳务,是指有偿提供加工、修理修配劳务。

但单位或个体经营者聘用的员工为本单位或雇主提供加工、修理修配劳务,不包括在内。

本细则所称有偿,包括从购买方取得货币、货物或其它经济利益。

第三条 条例第一条所称销售货物,是指有偿转让货物的所有权。

条例第一条所称提供加工、修理修配劳务(以下称应税劳务),是指有偿提供加工、修理修配劳务。

单位或者个体工商户聘用的员工为本单位或者雇主提供加工、修理修配劳务,不包括在内。

本细则所称有偿,是指从购买方取得货币、货物或者其他经济利益。

新细则将旧法中“个体经营者”表述为“个体工商户”。

第四条 单位或个体经营者的下列行为,视同销售货物:

(一)将货物交付他人代销;

(二)销售代销货物;

(三)设有两个以上机构并实行统一核算的纳税人,将货物从一个机构移送其它机构用于销售,但相关机构设在同一县(市)的或经税务机关批准实行汇总纳税的除外;

(四)将自产或委托加工的货物用于非应税项目;

(五)将自产、委托加工或购买的货物作为投资,提供给其它单位或个体经营者;

(六)将自产、委托加工或购买的货物分配给股东或投资者;

(七)将自产、委托加工的货物用于集体福利或个人消费;

(八)将自产、委托加工或购买的货物无偿赠送他人。

第四条 单位或者个体工商户的下列行为,视同销售货物:

(一)将货物交付其他单位或者个人代销;

(二)销售代销货物;

(三)设有两个以上机构并实行统一核算的纳税人,将货物从一个机构移送其它机构用于销售,但相关机构设在同一县(市)的除外;

(四)将自产或者委托加工的货物用于非增值税应税项目;

(五)将自产、委托加工的货物用于集体福利或者个人消费;

(六)将自产、委托加工或者购进的货物作为投资,提供给其它单位或者个体工商户;

(七)将自产、委托加工或者购买的货物分配给股东或者投资者;

(八)将自产、委托加工或者购进的货物无偿赠送其他单位或者个人。

为了保持增值税发票的传递,新细则第四条第三项规定设有两个以上机构并实行统一核算的纳税人,将货物从一个机构移送其他机构用于销售,但相关机构设在同一县(市)的除外。

为了明确“用于销售”的概念,将国税发[1998]137号文件的解释纳入细则。

旧细则第四条第四项“非应税项目”的表述在新法中改为“非增值税应税项目”,此变化是为了区别营业税中的非应税项目,更加严密。

第五条 一项销售行为如果既涉及货物又涉及非应税劳务,为混合销售行为。

从事货物的生产、批发或零售的企业、企业性单位及个体经营者的混合销售行为,视为销售货物,应当征收增值税;其它单位和个人的混合销售行为,视为销售非应税劳务,不征收增值税。

纳税人的销售行为是否属于混合销售行为,由国家税务总局所属征收机关确定。

本条第一款所称非应税劳务,是指属于应缴营业税的交通运输业、建筑业、金融保险业、邮电通信业、文化体育业、娱乐业、服务业税目征收范围的劳务。

本条第一款所称从事货物的生产、批发或零售的企业、企业性单位及个体经营者,包括以从事货物的生产、批发或零售为主,并兼营非应税劳务的企业、企业性单位及个体经营者在内。

第五条 一项销售行为如果既涉及货物又涉及非增值税应税劳务,为混合销售行为。

除本细则第六条的规定外,从事货物的生产、批发或者零售的企业、企业性单位和个体工商户的混合销售行为,视为销售货物,应当缴纳增值税;其他单位和个人的混合销售行为,视为销售非增值税应税劳务,不缴纳增值税。

本条第一款所称非增值税应税劳务,是指属于应缴营业税的交通运输业、建筑业、金融保险业、邮电通信业、文化体育业、娱乐业、服务业税目征收范围的劳务。

本条第一款所称从事货物的生产、批发或零售的企业、企业性单位及个体工商户,包括以从事货物的生产、批发或者零售为主,并兼营非增值税应税劳务的单位和个体工商户在内。

。

取消“混合销售行为由国家税务总局征收机关确定”的政策。

对混合销售行为,根据新细则第二十八的规定,由纳税人自行判断。

第六条纳税人的下列混合销售行为,应当分别核算货物的销售额和非增值税应税劳务的营业额,并根据其销售货物的销售额计算缴纳增值税,非增值税应税劳务的营业额不缴纳增值税;未分别核算的,由主管税务机关核定其货物的销售额:

(一)销售自产货物并同时提供建筑业劳务的行为;

(二)财政部、国家税务总局规定的其他情形。

本条是《增值税暂行条例实施细则》的新规定,是对建筑业混合销售的特殊规定。

将国税发[2002]117号文件的规定纳入了《增值税暂行条例实施细则》,并且不再规定自产货物的范围。

建筑业混合销售行为较为常见,与其他行业的混合销售行为相比,具有一定特殊性,需要特殊处理。

现行政策规定,销售自产货物同时提供应税劳务的纳税人如果具有建筑业资质,并将合同价款分别列明,就可以分别征收增值税和营业税。

为解决建筑业重复征收两税问题,将建筑业混合销售行为划分界限,分别征收。

第六条 纳税人兼营非应税劳务的,应分别核算货物或应税劳务和非应税劳务的销售额。

不分别核算或者不能准确核算的,其非应税劳务应与货物或应税劳务一并征收增值税。

纳税人兼营的非应税劳务是否应当一并征收增值税,由国家税务总局所属征收机关确定。

第七条 纳税人兼营非增值税应税项目的,应分别核算货物或者应税劳务和和非增值税应税项目的营业额。

未分别核算的,由主管税务机关核定货物或者应税劳务的销售额。

取消“纳税人兼营非应税劳务应分别核算销售额,不分别核算或不能准确核算的,应一并征收增值税。

并由国家税务局确定”。

在执行中,对于此种情形,国家税务局很难单方面处理,往往出现增值税和营业税重复征收的情况,有损税法权威。

为此,取消了上述规定,改为不分别核算时,由主管国家税务局、地方税务局核定销售额。

第七条 条例第一条所称在中华人民共和国境内(以下简称境内)销售货物,是指所销售的货物的起运地或所在地在境内。

条例第一条所称在境内销售应税劳务,是指所销售的应税劳务发生在境内。

第八条 条例第一条所称在中华人民共和国境内(以下简称境内)销售货物或者提供加工、修理修配劳务,是指:

(一)销售货物的起运地或者所在地在境内;

(二)提供的应税劳务发生在境内。

新细则对“销售货物或者提供加工、修理修配劳务”的文字表述得更加明确。

第八条 条例第一条所称单位,是指国有企业、集体企业、私有企业、股份制企业、其它企业和行政单位、事业单位、军事单位、社会团体及其它单位。

条例第一条所称个人,是指个体经营者及其它个人。

第九条 条例第一条所称单位,是指企业、行政单位、事业单位、军事单位、社会团体及其他单位。

条例第一条所称个人,是指个体工商户和其他个人。

文字表述进行了修改。

新细则由笼统的“企业”一词代替了旧细则的具体列举。

从我国相关法律规定,“单位”一般包括企业、机关单位与社团法人。

第九条 企业租赁或承包给他人经营的,以承租人或承包人为纳税人。

第十条 单位租赁或者承包给其它单位或者个人经营的,以承租人或者承包人为纳税人。

第十条 纳税人销售不同税率货物或应税劳务,并兼营应属一并征收增值税的非应税劳务的,其非应税劳务应从高适用税率。

删除

合并到第七条,由主管税务机关核定其销售额。

第十一条 小规模纳税人以外的纳税人(以下简称一般纳税人)因销货退回或折让而退还给购买方的增值税额,应从发生销货退回或折让当期的销项税额中扣减;因进货退出或折让而收回的增值税额,应从发生进货退出或折让当期的进项税额中扣减。

第十一条 小规模纳税人以外的纳税人(以下简称一般纳税人)因销售货物退回或者折让而退还给购买方的增值税额,应从发生销售货物退回或者折让当期的销项税额中扣减;因购进货物退出或者折让而收回的增值税额,应从发生购进货物退出或者折让当期的进项税额中扣减。

一般纳税人销售货物或者应税劳务,开具增值税专用发票后,发生销售货物退回或者折让、开票有误等情形,应按国家税务总局的规定开具红字增值税专用发票。

未按规定开具红字增值税专用发票的,增值税额不得从销项税额中扣减。

现行政策规定,对于纳税人开具增值税专用发票后发生销售货物退回或者折让、开票有误等情形的,需要开具红字专用发票。

为加强专用发票管理,需要在细则中加以明确。

第十二条 条例第六条所称价外费用,是指价外向购买方收取的手续费、补贴、基金、集资费、返还利润、奖励费、违约金(延期付款利息)、包装费、包装物租金、储备费、优质费、运输装卸费、代收款项、代垫款项及其它各种性质的价外收费。

但下列项目不包括在内:

(一)向购买方收取的销项税额;

(二)受托加工应征消费税的消费品所代收代缴的消费税;

(三)同时符合以下条件的代垫运费:

1.承运部门的运费发票开具给购货方的;

2.纳税人将该项发票转交给购货方的。

凡价外费用,无论其会计制度如何核算,均应并入销售额计算应纳税额。

第十二条 条例第六条第一款所称价外费用,包括价外向购买方收取的手续费、补贴、基金、集资费、返还利