数字营销行业市场分析报告.docx

《数字营销行业市场分析报告.docx》由会员分享,可在线阅读,更多相关《数字营销行业市场分析报告.docx(27页珍藏版)》请在冰豆网上搜索。

数字营销行业市场分析报告

2017年数字营销行业市场分析报告

图表目录

表格目录

第一节媒体渠道流量趋于集中,整合中介端功能

一、数字营销产业成长阶段:

媒体整合中介,门槛提升

1、互联网营销:

传媒娱乐产品的重要变现渠道

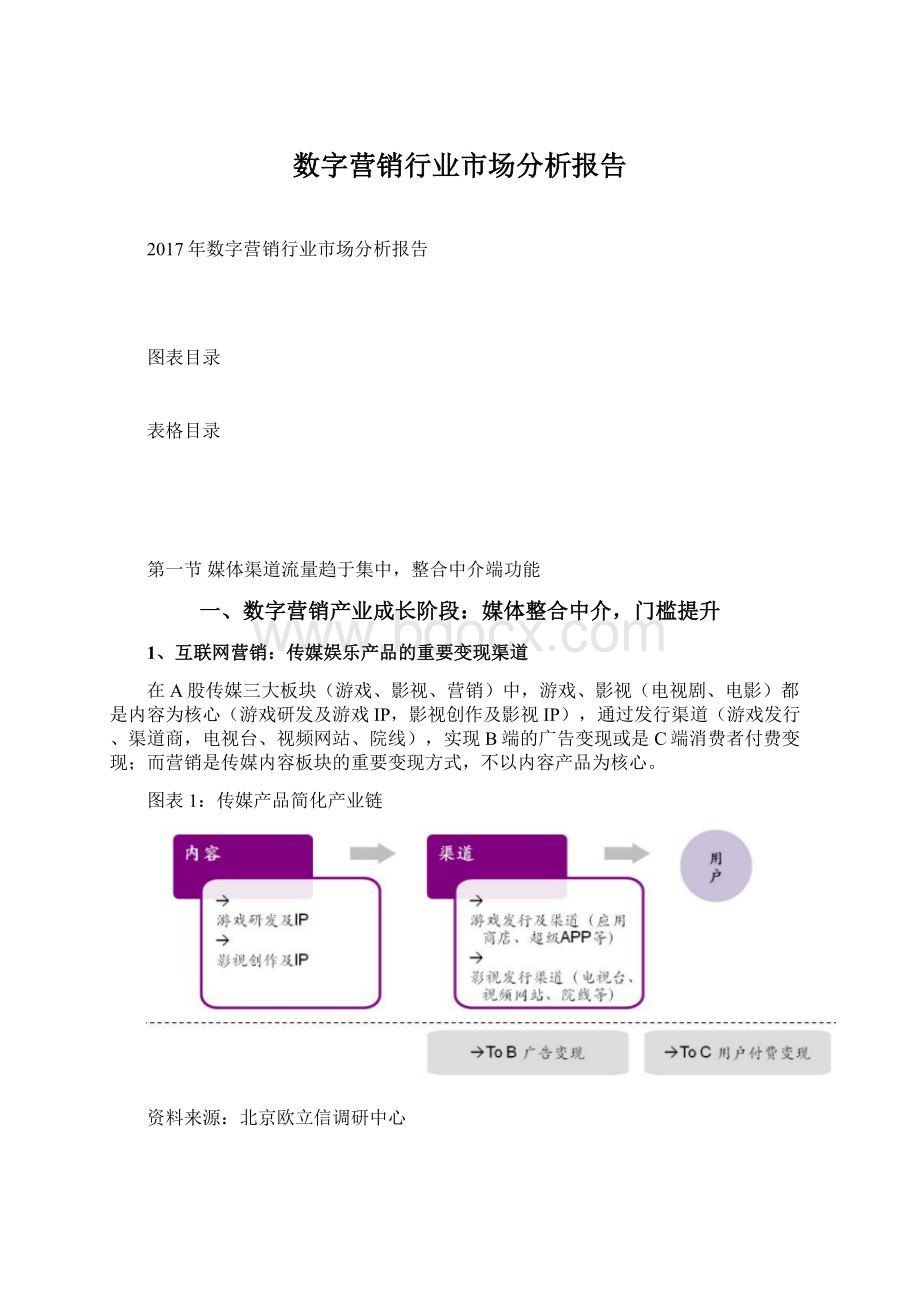

在A股传媒三大板块(游戏、影视、营销)中,游戏、影视(电视剧、电影)都是内容为核心(游戏研发及游戏IP,影视创作及影视IP),通过发行渠道(游戏发行、渠道商,电视台、视频网站、院线),实现B端的广告变现或是C端消费者付费变现;而营销是传媒内容板块的重要变现方式,不以内容产品为核心。

图表1:

传媒产品简化产业链

资料来源:

北京欧立信调研中心

2、“媒体端”渠道集中度趋高,“中介端”市场分散、竞争激烈化

对于游戏、影视市场,通常产业成长有如下发展阶段:

市场早期培育——>研发团队进入——>产品创新竞争趋于激烈——>大型渠道平台形成推高流量集中度——>大型渠道垂直整合优质内容,精品内容运营商通过提升内容门槛占领市场份额。

我们认为该产业成长路径在互联网营销领域同样适用,中介端是广告代理的服务提供方,而媒介端是投放互联网广告的渠道平台。

对于互联网营销市场,同样经历过早期市场培育、代理服务方井喷竞争激烈化、随着移动互联网业态成熟大型媒体投放平台形成、目前已经出现媒体平台垂直整合“中介端”营销服务公司,独立的中介服务不断提升技术、服务门槛应对竞争。

图表2:

数字营销产业链构成

资料来源:

北京欧立信调研中心

二、产业链:

媒体流量高度集中,BAT市场份额超60%

互联网广告媒体渠道经历了2004-2009年间的分散阶段(长尾流量占比超50%,网络联盟广告盛行),2010至今细分媒体渠道平台集中度不断提升,近三年BAT广告份额占比均在60%以上,TOP4媒体渠道平台(淘宝、XX、腾讯、搜狐)市场份额占比近70%。

图表3:

2004-16年互联网广告媒体端市场规模(亿元)

注:

不包括“中介端”数字营销公司收入

资料来源:

北京欧立信调研中心整理

图表4:

2005-16年TOP4媒体渠道市场份额

资料来源:

北京欧立信调研中心整理

移动互联网媒体(即APP)的用户使用习惯趋于集中化。

2016年,每日使用1-5款应用的用户占比增长20%左右,达到了32.5%;月活过亿的HeroAPP仅20个左右。

图表5:

2016移动互联网用户习惯集中化

资料来源:

Trustdata

图表6:

2016月活过亿的HeroAPP

资料来源:

Trustdata

三、产业链:

中介服务大市场小公司,受媒体端挤压

1、中介端行业进入壁垒低,市场高度分散

统计2016年2902亿的互联网广告市场规模并不包含第三方中介服务公司(如渠道代理)的收入,仅包括媒体端收入及媒体自有数字营销服务平台收入。

我们参照产业链分成比例,可以推算数字营销“中介端”的实际市场规模。

我们测算2016年“中介端”数字营销服务公司市场规模约为406亿,而A股50家“中介端”数字营销服务公司2016年营收中值4.56亿元(包含部分媒体端收入),净利润中值仅5478万元,市场高度分散。

方法一:

媒介端收入在产业链中占比大约为30%-60%,大媒体议价权高,通常分成接近上限;小媒体议价能力低,分成偏低。

考虑媒体市场格局TOP4媒体平台收入占比60%以上,我们测算媒介端综合分成率约为50%。

图表7:

程序化购买服务商价值链分布

资料来源:

北京欧立信调研中心整理

方法二:

广告主付费流向是先经过中介公司,再由中介端与媒介结算。

根据我们统计,数字营销中介类公司平均毛利率约为21-25%(结合中值及均值),营业成本中约80-90%为媒介采购成本(即分给媒体的服务费),因此我们可以推算,中介端与媒体端的服务费分成大约为35%:

65%。

综合两种测算方法,我们假设中介端与媒介端实际收入比例为43%:

57%,则第三方中介端数字营销服务市场规模约为406亿;其中代理型公司市场规模约156亿,技术型公司市场规模约为250亿(因为包括巨头ADX收入,所以按50%剔除)。

图表8:

第三方广告营销公司数量(2016.12)

资料来源:

IT桔子

一方面,数字营销的进入壁垒并不高,互联网长尾资源依然众多,使得各类营销公司取得生存空间;另一方面运营网络广告公司没有政策牌照限制,资金要求也较低。

这些都促使了“大市场、小公司”格局的形成。

2、中介端议价能力弱,分成份额和生存空间受媒体端挤压严重

一方面,伴随媒体渠道集中度高、中介端公司市场高度分散,媒体端议价能力进一步趋于强势。

另一方面,媒体端自建“中介端”广告服务部门(如DSP、广告交易平台等),最优资源、优质资源均优先内部平台购买(例如WIFI万能钥匙披露通过自有数字营销平台,最高能够直接拿到产业链80%左右的广告分成收入),第三方中介数字营销服务公司生存空间受挤压严重,利润水平趋降。

图表9:

媒体平台优先使用自有数字营销中介平台

资料来源:

北京欧立信调研中心

图表10:

第三方“中介端”公司毛利率趋降(%)

资料来源:

WIND

第二节广告展示形式迭代,信息流广告进入黄金时期

一、互联网媒介进化,广告展示形式持续升级

从门户时代、搜索时代,到电商、长视频网站崛起电商、视频广告流量迅速提升,再到移动互联网兴起后头部APP成为用户最主要的信息获取渠道,最具景气度的广告展示形式经历了品牌图形、搜索、电商到信息流广告的更替。

图表11:

2004-2016年各类互联网广告展示形式份额占比变化

资料来源:

北京欧立信调研中心整理

1997-2009年网络媒体发展早期的“门户时代”和“搜索时代”,自1997年新浪、网易、搜狐等门户网站的开立,我国互联网媒体门户时代开启,这一时代网站的盈利模式主要来自于网页广告;2005年来XX、搜狗等集成性搜索网站的普及,进入主动搜索获取信息的时代,基于搜索内容的个性化推荐网页广告逐渐出现并成为主流。

期间以“图形”、“搜索关键字”为主要展示形式的互联网广告占比超70%。

2010年起,以PGC为主的视频网站商业模式开启,带来“视频贴片”广告份额的持续提升;淘宝、京东等电商平台迅速崛起,“电商”类广告份额指数型增长。

图表12:

网络媒体的发展历程

资料来源:

北京欧立信调研中心

表格1:

2005-2016头部媒体平台变化

资料来源:

北京欧立信调研中心整理

二、移动端流量趋于集中,信息流广告进入黄金发展期

2012年以来,伴随移动互联网高速发展,用户的内容获取渠道发生了重大变化,用户信息获取习惯由PC端“门户”、“搜索”转向各类头部移动APP,且APP媒体集中度也趋于提升;而适应移动APP内容流变现的信息流广告形式进入黄金发展时期。

图表13:

2016年信息流广告市场规模增速第一

资料来源:

北京欧立信调研中心

图表14:

2016年移动信息流广告是最受欢迎

资料来源:

Talkingdata

图表15:

信息流广告市场规模及增速(亿元)

资料来源:

北京欧立信调研中心

经过近几年的发展与探索,2016年我国信息流广告市场规模已达325亿元,同比增速达90%。

移动互联网成熟的社交媒体(9亿月活)和新闻资讯平台(4亿月活)的信息流广告变现模式已较为成熟。

目前,国内信息流广告投放模式较为成熟的媒体主要有微信朋友圈、微博、今日头条、XX搜索等,集中于社交、资讯信息流领域。

表格2:

布局信息流广告的主要媒体平台

资料来源:

北京欧立信调研中心整理

其中今日头条几乎完全凭借信息流广告这一变现模式,2016年收入超60亿人民币,最新估值高达110亿美元(2017年4月D轮融资时);而腾讯2016年效果广告收入主要受信息流广告业务拉动,2016Q2-Q4收入增速达80%。

图表16:

2016年移动广告市场资讯、社交类“头部渠道”优势明显

资料来源:

热云数据

2016年,今日头条、爱奇艺(及其他长视频平台)、陌陌社交、微博社交等主打信息流广告的移动应用广告平台排名提升迅速;一改往年移动广告平台格局。

图表17:

2016移动广告点击量TOP20

资料来源:

TalikingData

图表18:

2015移动广告点击量TOP20

资料来源:

TalikingData

三、2019年信息流广告市场规模有望达到1236亿元

2016年信息流广告,市场规模达到326亿元,增速高达90%,在全部互联网广告展示形式中占比11%。

品牌图形、搜索广告巅峰发展时期其市场规模在全部网络广告形式中占比分别为56%、33%。

信息流广告市场规模=渗透率*网络广告市场规模,我们以2019年渗透率和2017-19年互联网广告市场规模CAGR为两个变量进行测算:

2019年我国信息流广告市场规模有望达到1236亿,四年复合增速约56%。

表格3:

我国信息流广告市场规模敏感性分析(亿元)

资料来源:

北京欧立信调研中心测算

第三节技术型代理高增长,资源型、出海型成长性佳

“中介端”数字营销服务公司可以分为三类:

代理型、商务型和技术型。

我们依此对A股数字营销并购标的进行分类,得到代理型公司29家,商务型公司25家,技术型公司8家。

代理型和商务型公司业务重合度很高,近年来代理类(代理型+商务型)公司通过并购及自建技术型(如DSP等)公司,三类公司融合度越来越高。

图表19:

“中介端”数字营销公司的分类

资料来源:

北京欧立信调研中心整理

一、代理类:

规模经济效益明显,并购整合提升实力

价差模式下“规模经济效应”凸显,并购整合成为代理类公司发展的重要战略

代理类“中介端”数字营销服务公司的盈利模式主要有服务费和返点两种,整体来说就是获取“差价利润”。

1)服务费:

公司按照订单需求,采购指定数量的广告曝光,公司根据该部分曝光的采购成本,向客户收取一定比例的服务费。

服务费模式下公司毛利率较高。

2)返点/返货:

客户在DSP系统的账户,所扣除的费用包含实际采购成本,及一定比例的预留利润。

图表20:

代理类数字营销公司盈利模式

资料来源:

北京欧立信调研中心

一方面规模化的代理类公司对广告主的议价能力提升;另一方面,整合多垂直渠道广告代理资源,对于媒体端的议价权也能够有所增强,提升广告费用分成比例。

因此,对于代理类公司,持续并购成为其提升竞争优势的发展战略。

表格4:

2010-16网络广告公司综合服务水平榜

资料来源:

互联网周刊,北京欧立信调研中心整理

华扬联众作为老牌的网络广告公司通过一系列的巩固、布局和收购,2010-16年的《互联网周刊》网络广告公司综合服务榜单保持第一名:

好耶由于管理层变动,经营状况下滑;而最具代表性的是利欧(2012-13年的聚胜万合),2014年起,利欧整合三大盟员公司聚胜万合、氩氪、琥珀后,通过一系列的对细分垂直领域代理公司的收购(智趣广告、微创时代等),完善数字营销服务链条,2016年跻身网络广告公司综合服务水平TOP3,成长十分迅速。

图表21:

华扬联众盟员公司

资料来源:

公司官网

图表22:

利欧数字盟员公司

资料来源:

公司官网

A股营销行业公司2014-2016年间大规模并购案例频发;期间行业最高单季度并购数量达到30起(2015Q2),并购金额最高达到619亿元(2015Q3)。

其中,2014-15年间,数字营销并购标的主要是代理类公司(共161起),业务通常包括PC端媒介代理、移动端媒介代理、数字品牌管理、数字营销创意、数字公关。

图表23:

2013Q1-2017Q1营销行业并购数量变化

资料来源:

WIND

互联网营销代理类公司的并购整合战略与传统4A有着异曲同工之处,都是“价差模式”之下希望获得最优化的上下游议价权

再以WPP发展为例,WPP集团作为一家以并购增长为原动力的企业,经过近20年的持续性并购,至今公司已完成400余起并购事件。

自198