美国房地产金融机制的启示与运作.docx

《美国房地产金融机制的启示与运作.docx》由会员分享,可在线阅读,更多相关《美国房地产金融机制的启示与运作.docx(7页珍藏版)》请在冰豆网上搜索。

美国房地产金融机制的启示与运作

美国房地产金融机制的启示

美国的住宅金融机制是在政府干预和市场调节下发展成熟起来的,其成功的运作模式在弱化和规避住房金融风险等方面发挥了重要作用。

因此,借鉴美国的经验,对促进我国房地产金融业的发展,启动我国的住房消费有着重要意义。

一、美国的住房金融机制的构成

20世纪60年代以来,美国居民的住房自有率大幅提高,跟它高度发达的住房抵押贷款机制是密切相关的。

住房抵押贷款是购房人以所购住房为抵押,向金融机构申请贷款来支付该住房的购房款的一种住房金融类型,主要包括三个主体:

放款人、购买人以及从事抵押贷款交易的机构。

在这种机制下,相应地形成了美国住宅金融的一级市尝二级市场和住房抵押保险市常自1965年美国家庭住房自有率就达到63.0%,至2001年达到67.8%(资料来源:

美国国家统计局)。

1.丰富的资金来源(一级市场)

一级市场是直接发放贷款的市场,由集蓄贷款协会、商业银行、互助储蓄银行、人寿保险公司、抵押银行等构成。

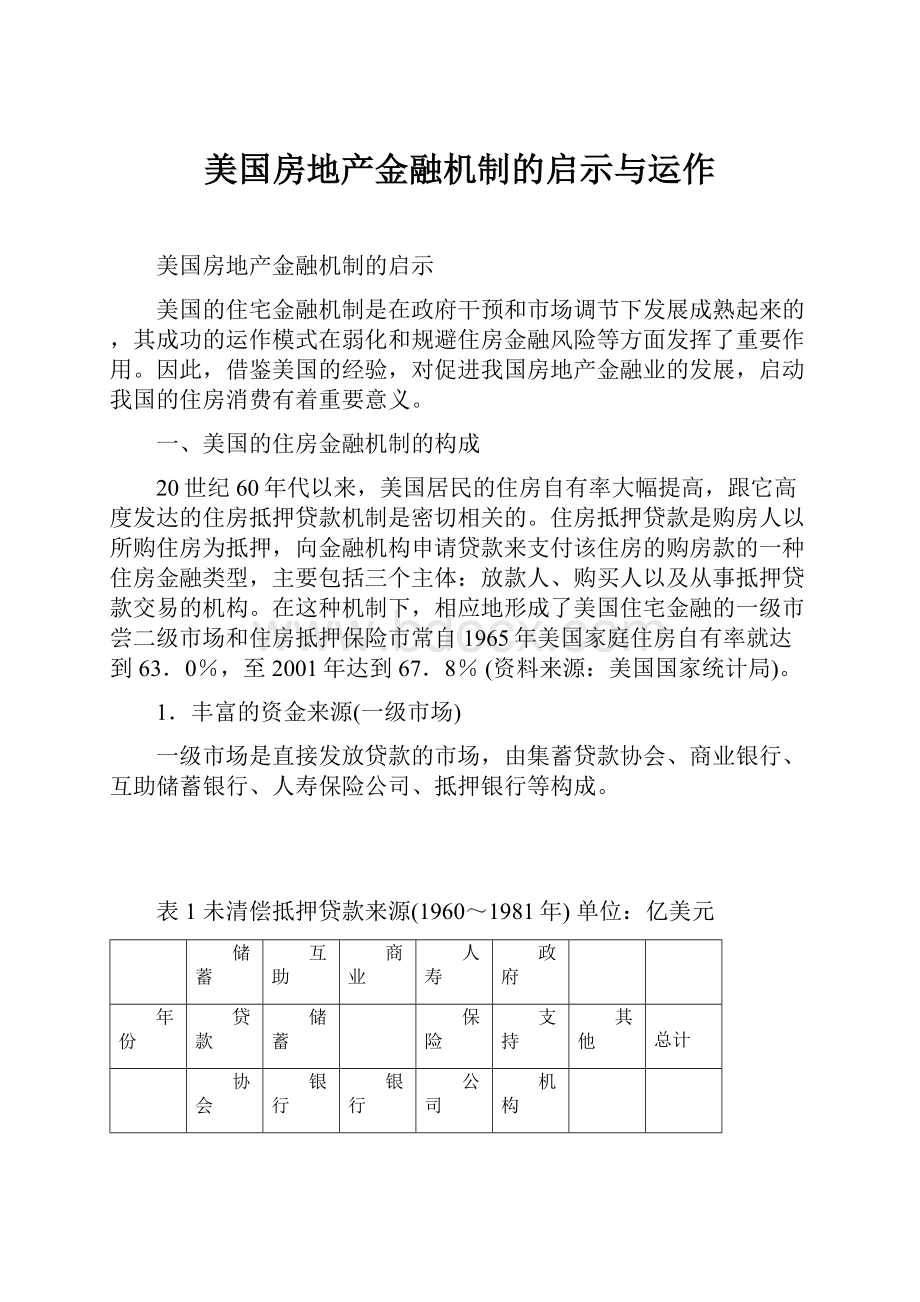

表1未清偿抵押贷款来源(1960~1981年)单位:

亿美元

储蓄

互助

商业

人寿

政府

年份

贷款

储蓄

保险

支持

其他

总计

协会

银行

银行

公司

机构

1960

55.4

20.6

19.2

24.9

7.1

14.7

141.9

1965

94.2

33.8

30.4

29.6

6.6

25.9

220.5

1970

124.5

42.1

42.3

26.8

24.7

37

297.4

1975

223.9

50

77

17.6

66

47.6

482.1

1978

356.1

63.3

129.2

14.4

119.6

70.9

753.5

1981

433.1

68.2

170

17.2

209.7

140.3

1038.5

资料来源:

美国国家统计局

储蓄贷款协会大多是地方所有的私营机构,吸收个人存款,然后发放长期贷款,主要用于房屋建造、购买、修缮。

商业银行除了直接向消费者发放住房信贷外,还向有关的经销商购买抵押贷款票据。

人寿保险公司中向房地产公司提供贷款,把它作为一种投资形式,以适应经济条件的变化,而更好地调节所持有的有价证券的价值。

政府支持机构的贷款主要满足消费信贷短缺的农村和小城市的退伍军人的要求。

抵押银行通过向商业银行借款来发放贷款,其借贷的利息差为仓储利润,用来维持其放贷服务。

2.完备的二级市场

二级市场是出售抵押贷款的市场,主要由抵押贷款的保险机构和从事二级抵押市场交易的机构组成。

二级市场的运作使一级市场有了长期稳定的资金来源。

现在,全美国的二级市场主要由这三家机构垄断:

政府全国抵押协会、联邦全国抵押协会、联邦住宅贷款抵押公司。

联邦全国抵押协会(FNMA),它主要是依严格条件购买FHA和VA提供的贷款,也担负为传递证券按期支付本息提供担保的职责。

政府全国抵押协会(GNMA):

它不购买抵押贷款,而是发行以抵押贷款为担保的长期证券,提供担保的机构主要是FHA和VA。

联邦住宅贷款抵押公司(FHLMA),它主要从储贷协会、储蓄银行、抵押银行等购买抵押贷款,然后将贷款通过抵押参与证的办法再次转让出售,联邦住宅贷款抵押公司负责及时向投资者转付收到的抵押贷款的利息和本金。

3.健全的保险市场

保险市场为一级市场和二级市场提供安全保证。

在一级市场上,当贷款数额占所购房价的80%以上时,金融机构就必定要求借款人投保。

保险不仅转移了金融机构的风险,也有利于抵押证券在二市场上的发行。

在一级市场上,联邦住房管理局(FHA)、退伍军人管理局(VA)等这样的政府担保机构,它们为住房抵押贷款提供保证保险。

FHA的保险对象主要是购房债务支出占家庭收入29%~41%的中低收入居民的住房贷款。

FHA为抵押贷款提供100%的担保,但其担保对象必须经过严格的审核。

VA只对住房抵押贷款的部分实行担保,担保的比率视抵押贷款金额的大小而定。

在二级市场上,政府全国抵押协会(GNMA)、联邦全国抵押协会(FNMA)、联邦住宅贷款抵押公司(FHLMC)等提供担保,目的是加强FHA、VA保险的抵押贷款在二级市场的流动。

此外,还有一些私营保险机构,成为保险市场的有力补充。

私营保险不只是局限于中低收入者,可以是任何具有支付能力的购房者。

其理赔方式有两种:

一种是向贷款机构支付全部款额,拥有房屋所有权;另一种是支付贷款额的20%~30%,让贷款机构拥有房屋产权。

表21993~1996年美国新增抵押贷款保险金额(单位:

百万元)

年份

FHA

VA

私营保险

私营保险

的份额

1993

79131

41581

136767

53.10%

1994

91622

49474

131402

48.20%

1995

45311

23940

109625

61.30%

1996

71617

33358

126972

54.70%

二、美国住房金融机制的具体运作

图1

一级市场的运作:

一级市场住房抵押贷款的核心是抵押贷款的发行银行和购房人。

在抵押贷款生效前,购房人到保险公司投保,抵押贷款生效后,购房人有投保并交保费的义务,保险的受益人为抵押权人、购房人。

其中银行为第一受益人,发生投保标的事故后,保险公司有优先赔偿损失的义务。

银行首先受偿,在赔偿超过债务后,购房人才能受偿。

在抵押贷款中,购房人以购房合同和房屋产权证换取抵押权人的贷款,购房者得到的是房屋产权证及抵押贷款的合同承诺(还本付息),付出的是资金。

正常情况下,抵押人按约还本付息,到期取得房产权,银行收回本金和利息。

二级市场的运作:

债券投资者,抵押贷款的发行银行以及作为中介的担保保险机构,它们同一级市场的主体抵押贷款的发行银行、购房者成为一个完整统一的市常发行银行是联系一、二级市场的纽带。

由于房地产市场与资金市场紧密相连,房地产依赖长期贷款。

一级市场上如果因为银行长期缺乏信贷资金,就会造成资金紧缩,资金利率上升,相应导致借款成本上升,取得贷款变得困难,房产需求就会下降。

因此,发行银行将已抵押的房地产债权让渡给抵押贷款的交易机构,这些机构在二级市场上将成千上万的债权,打包推向金融市场(即抵押贷款证券化),从金融市场吸收资金投到房地产抵押贷款的发行银行。

三、从美国住房金融机制得到的启示

美国在住房金融体系中树立了“市场机制与政府干预相结合”的良好典范,使住房金融体系稳步发展并日趋成熟。

目前,我国的住房抵押贷款以成倍的速度增长,截至2002年3月,我国的住房抵押贷款市场大概有6500亿左右。

但由于我国住房金融机制的不成熟,形成住房市场上强大的消费需求和有支付能力的需要相对不足的矛盾,造成我国住房消费发展缓慢。

因此,我们总结了美国房地产金融机制的经验,提出一些促进我国住房金融和住房消费发展的建议:

1.政府介入住房金融市场是必要的,但必须符合市场机制的原则

政府介入有两种形式:

一种是直接干预,一种是间接干预。

美国政府对房地产金融的干预则是建立在高度发达的市场体制下的,是间接干预。

我国正处于经济转轨时期,我国市场经济体制的特征是参与市场交易主体地位的平等。

因此,从经济体制改革的目标看,我们对住房金融的干预也应该是间接调控为主。

政府应该通过完善市场的基础设施和体制的建设来促进住房金融体制改革的深化,并尽可能避免扭曲市场的行为。

2.政府可以成立专门机构为居民贷款提供但保和保险,促进二级市场的发展

政府成立专门担保机构为居民住房贷款提供担保和保险,可以使贷款者遇到拖欠和违约风险时,免受直接经济损失。

我们应当建立类似FHA和VA这样的政府担保机构,专门对中低收入庭的住房抵押贷款提供但保,使它在二级市场的发展中担当重任,并推动住房金融体系的形成和发展。

二级市场的流动性强弱与否,直接关系到住房抵押贷款资金来源大小以及住房金融的宏观风险。

目前,我国的商业银行发放的住房抵押贷款已经积累了一定的规模,由于这几年利率处在不断下调的过程中,再加上宏观经济不景气,可贷项目偏少,因此住房抵押贷款短存长贷的不匹配风险目前还没有体现出来。

但是,随着抵押贷款规模的不断增长,在利率上涨的情况下,这些金融机构将面临很大的风险,因此,提高抵押贷款的流动性就成为了化解金融风险的一个很重要方面。

要解决流动性的问题,从国际金融发展的趋势来看,无非就是抵押贷款证券化。

抵押贷款的证券化,要求对抵押贷款进行集合,增强信用等级,以便在二级市场上出售。

政府机构或者准政府的机构在信用增强的过程中可以发挥独特的作用,并且还可以通过设立证券发行标准,从而扩大抵押贷款的证券化。

3.培育多层次、多种类的消费信贷主体

我们看到,美国提供消费信贷的主体非常多,包括金融结构(如商业银行、储蓄银行等)和非金融机构(如保险公司等)。

而我国提供消费信贷的主体则过于集中,基本限于四大国有专业银行,其他金融机构介入少。

以建设银行为例,它的个人抵押贷款业务只占全行贷款业务的1%,更不用说涉及这一行业比较晚的中国银行和中国农业银行。

因此,我们应该鼓励更多的金融机构和非金融机构提供消费信贷。

我国住房抵押贷款的发展给我国保险业提供了很大的发展空间。

我们认为,当前除了开展财产保险及信用保证保险以外,保险公司可以积极尝试开办寿险抵押贷款。

在欧洲一些国家,尤其是荷兰,普遍将住房抵押贷款与人寿保险相结合,借款人获得住房抵押贷款后,每月支付的费用由两部分组成:

本金和利息。

其中利息付给银行,本金则交给保险公司,贷款到期,保险公司将本金全部交还银行。

这种做法,对贷款方来讲,它避免了借款人健康状况带来的风险,到期由保险公司交还全部本金;对借款方来讲,它在转移贷款风险时,给借款人送上了一份人寿保险;对保险公司来说,每月收到的本金可能带来盈利。

就目前国内的情况来看,人保、太保、平保等几家大保险公司涉足房地产领域还属于起步阶段,所以这些保险公司可以尝试借鉴荷兰的经验,开办类似业务,促进住房消费发展。

4.构造完善的金融市场环境,加快住房金融市场的发展

随着居民收入的提高,居民住房消费由集团购买逐步向个人购买转移,住房抵押贷款大幅增长,客观上存在着银行减少金融风险的需要。

因此,国内外机构投资者和居民个人也越来越看好中国的资产证券化市常所以,我们必须加快建立完善的资产信用评级制度和住房金融相关的法律法规。

同时,大力发展从事住房金融业的中介机构,提供信托、保险、资产评估、投资、法律等方面的服务。

此外,我们还要不断推进资本市场的发展,进一步完善社会保障体系,逐步将养老保险、失业保险、住房公积金及寿险基金、投资基金等培育为资本市场上成熟的机构投资者,为住房金融市场提供资金支持。