年度铁矿石市场回顾及展望.docx

《年度铁矿石市场回顾及展望.docx》由会员分享,可在线阅读,更多相关《年度铁矿石市场回顾及展望.docx(14页珍藏版)》请在冰豆网上搜索。

年度铁矿石市场回顾及展望

2005年铁矿石市场回顾及2006年展望

在经历了04年底和一季度对谈判价格预期上涨的热销期后,2005年铁矿市场最终在供需相对平稳以及成品钢材市场大幅下跌的影响下,平淡落幕。

年初国际铁矿石价格大幅上涨。

一方面有上年中国需求突然大增,市场应对后期价格上涨积极“抢货”引发国际市场供需紧张的供需因素在内,但随中国钢材成品严重滞销,铁矿石原料需求相对减弱,供需矛盾已经得到缓解。

主要还是由于中国市场铁矿石价格高于国际市场1倍多,3月价格已经炒到930元/吨。

同时大型企业进口价和海关平均进口价的价差过大。

04年宝钢等大型钢铁企业进口价格32.3美元,而海关进口平均价格60.13美元。

另外,年初价格谈判时,国际市场钢材、特别是板材价格因供需紧张行情不断高位攀升。

中国3月的钢材价格已经进入高风险价位。

铁矿商提出涨价71.5%,一定程度上也是基于市场利益的分割。

可以说正是钢材价格的高位攀升酿下了铁矿石跟涨的苦果。

进入4月,中国钢材市场价格大幅下跌,甚至跌入成本线;国际市场价格也同步回落,年初推高铁矿石价格和维持高价位的因素已不复存在。

过高的年度价格最终给钢铁企业造成了沉重的成本负担和压力。

供需:

铁矿石产量增幅明显铁矿石需求表现一般。

国际铁矿石资源供需矛盾并不突出。

供应方面,在四月价格上涨71.5%后,三大矿石供应商在组织资源加大销售力度的同时,纷纷加大开采、运输等相关项目投资。

据保守的估计,仅巴西和澳大利亚两国,2005年的实际铁矿出口能力比2004 年提高近9000万吨。

纵观全年国际铁矿石市场,其生产销售呈现两旺局面。

2005年,巴西出口铁矿砂2.24亿吨,比2004年的2.18亿吨增长1.26%,其中向中国出口5906万吨,比2004年的5269.8万吨增长12%,占巴西铁矿砂出口总量的26.36%。

出口总额72.96亿美元,比2004年的47.58亿美元增长53.34%。

其中CVRD铁矿石产量于2004年有史以来首次超过2亿吨达到2.18亿吨后,2005年产量预计可达2.6亿吨以上。

出口铁矿砂1.54亿吨,比2004年增6.2%,其中向中国出口3924.9万吨,增长24.5%;

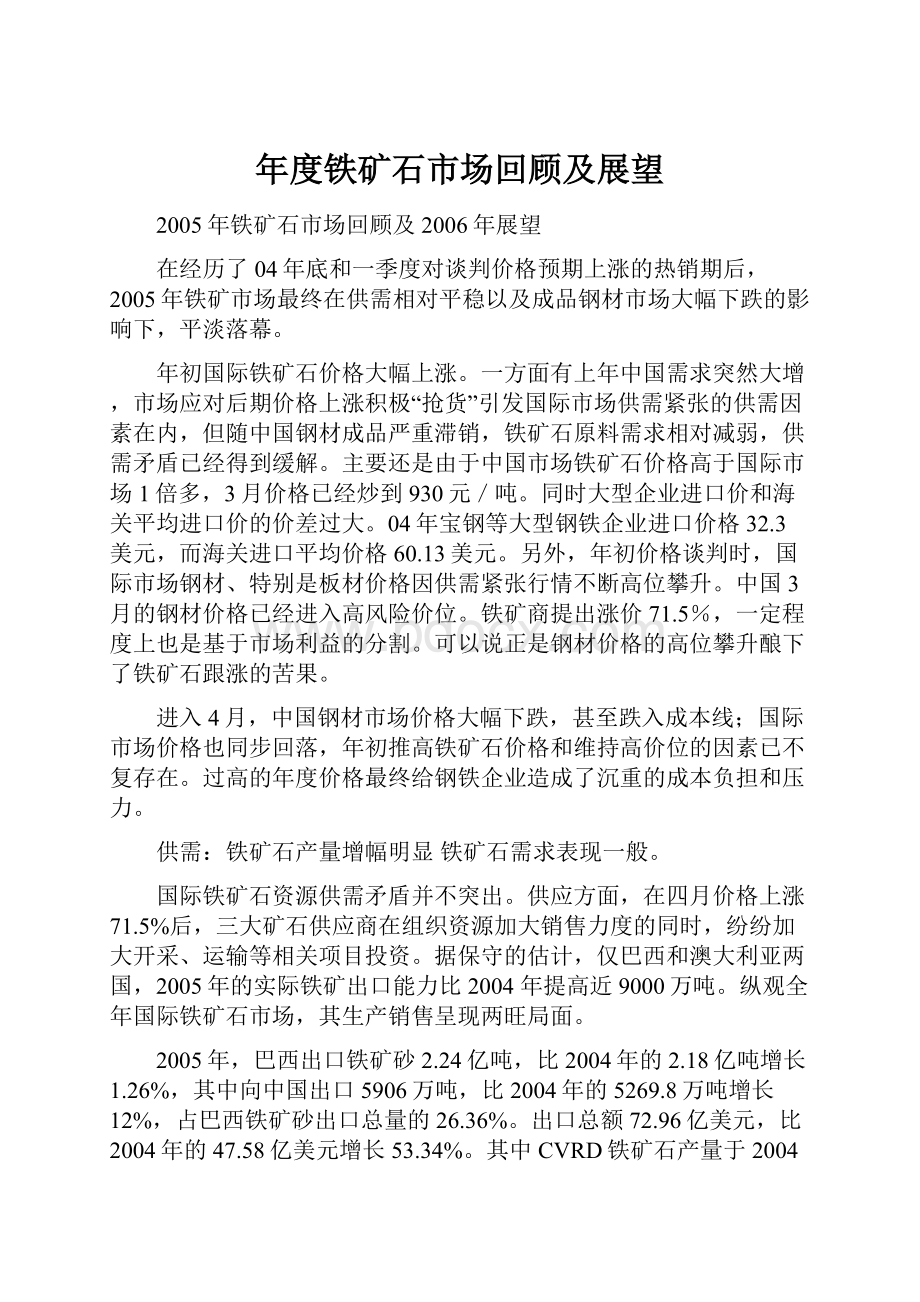

BHP矿石产销统计(单位:

千吨)/IRONORE

日期/Date

总计

销量/Sales

总计

产量/TotalProduction

块矿/Lump

粉矿/Fines

总计/Total

发货量/TotalShipment

2004年

1季度

22326

5402

13181

18583

21862

2季度

21608

5064

14067

19131

22507

3季度

23971

5530

14544

20074

23596

4季度

26615

6084

16052

22136

25929

04年累计

94520

22080

57844

79924

93894

同比增幅

0%

0%

0%

0%

-0.14%

2005年

1季度

25810

5757

15909

21666

25489

2季度

27254

6849

17052

23901

28119

3季度

25306

5879

15702

21581

25389

05年1-3季度累计

78370

18485

48663

67148

78997

04年1-3季度累计

67905

15996

41792

57703

67965

同比增幅

15.40%

15.60%

16.40%

16.40%

16.20%

注:

矿石产销湿吨计/Ironoreproductionandshipmentsreportedonawettonnesbasis

如上所示,全球第一大矿产公司澳洲必和必拓(BHPB)2005年前三季度累计产量7837万吨,同期销量达到7899.7万吨;比2004年同期,产、销量增幅分别为15.4%、16.2%。

预计05年产、销量将双双超过1亿吨记录水平。

但需求方面,受亚洲地区钢材成品市场疲软影响,国际铁矿石需求表现一般。

以日本为例,铁矿石进口明显下降,1-10月份累计1.10513亿吨,较去年同期累计下降80.2万吨,降幅0.7%;其中9月份日本铁矿石单月进口总量953.2万吨,降幅尤为明显达20.1%。

附表:

2005年日本铁矿石进口情况统计

日期

进口数量

/千吨

交易总额

/100万円

澳矿交易总额

日 期

进口数量

/千吨

交易金额

/100万円

澳矿交易金额

1998

120,782

398,358

189,809

2005年

1999

120,107

323,978

160,818

1月

10,928

35,920

18,796

2000

131,733

347,801

165,256

2月

10,202

31,845

16,940

2001

126,297

373,027

184,494

3月

12,609

40,549

20,956

2002

129,088

381,098

197,224

4月

10,467

38,312

21,933

2203

132,081

383,094

209,481

5月

12,004

54,567

31,114

2004

134,884

431,406

242,165

6月

11,472

58,042

35,019

2004年

7月

9,633

50,146

27,808

8月

10,749

35,158

21,505

8月

12,308

67,904

35,476

9月

11,926

40,449

25,324

9月

9,532

50,118

25,985

10月

10,509

35,457

21,105

10月

11,358

60,971

37,275

11月

10,943

37,665

18,368

累计

110,513

488,374

271,302

12月

12,626

40,825

23,446

同期增幅

-0.72%

38.38%

35.41%

值得一提的是,随着世界钢铁行业进入整合时期,铁矿石资源成为世界钢铁公司争抢的主要焦点,各国纷纷寻求与供应商订立长期合同。

日本新日铁与澳大利亚必和必拓公司、力拓集团和巴西CVRD公司签订长期铁矿石供货合同。

合同期限从2006年4月份开始,有效期大多长达10年。

韩国浦项钢铁公司也于2004年同三大铁矿石供应商订立10年合同,总计3.56亿吨铁矿石,每年获得量将为3560万吨。

2004年浦项钢铁公司的铁矿石需求为4250万吨,可保证铁矿石年需求量的近84%。

7月份,日本JFE公司与必和必拓公司签订长达11年价值43亿美元的铁矿石供货合同,每年可获得1600万吨铁矿石。

在世界争夺铁矿石资源的同时,市场对印度铁矿石需求却比较疲软。

印度政府也最终决定延长和日本韩国等的长期铁矿石供货合同。

虽然中国厂家也有意和印度订立长期合同,但暂未获进展。

2006年铁矿石价格谈判艰难

由于世界各国在竭力扩大铁矿石产能,铁矿石供不应求的状况已经一去不复返。

据联合国贸发会统计,全球正在开发的铁矿石项目78个,将形成4.5亿吨产能。

仅巴西和澳大利亚两国,2006年的实际铁矿产能可增7000万吨左右。

同时俄罗斯和乌克兰也有矿石参加到出口行列,预测2006年全球海运铁矿石实际可供出口资源量增加6200万吨以上。

后续供应方面,除了澳州和巴西的扩产投资外,印度3年内年产量将由目前的1.2亿吨提高到1.6亿~1.8亿吨的规模,可保供应无虞。

未来5年世界三大铁矿石生产企业产量增长见下图:

而从需求看,欧洲一些钢铁企业继续施行减产稳价,除中国外世界其它地区钢铁产量增长速度明显下降,欧盟地区05/06年铁矿需求不像2004年那样呈强劲势头,因此消费需求预计将在2005年水平上持稳小幅回落。

而中国钢铁生产在经历了几年的快速增长后,在国家宏观调控政策的影响下,2006年增速将会放慢;《钢铁产业发展政策》进入实施阶段,列入淘汰落后范围的300m3及以下的高炉的生产能力达9980万吨。

而06年国内铁矿石产量将继续保持高增长,全年可增加铁精矿产量2000万-2500万吨,对进口铁矿石的需求增量约为4000万吨左右。

综上所述,明年全球铁矿石供需状况将进一步趋向缓和,总体将达到供需基本平衡并可能向供大于求方向发展。

从谈判本身来看,2005财政年度铁矿石出口谈判结果,可归结于钢铁界为确保货源供应、向铁矿石出口供应商“退让”做法,但是,2006谈判将比2005年度单为确保铁矿石货源这一情况要复杂得多,因此谈判进展将不会十分顺利。

而且,以中国市场而言,由于钢材价格持续下跌,严重压缩了钢铁企业的利润空间,甚至售价已跌至成本以下,从成本角度看,铁矿石价格的再度大幅上涨也是钢铁企业难以承受的。

与此同时,印度政府在经过长时间犹豫后,已经基本同意延长和日本韩国等的长期供货合同协议,这一消息在铁矿石谈判紧锣密鼓进行的时候公布,势必给谈判造成有一定的影响。

此外,05年底开始国际市场对于印度的63.5%的铁矿粉的需求大幅减少,出口价格已经从11月的55美元/吨下跌到51-52美元/吨(FOB)。

印度矿现货市场的明显下跌,及对后期仍将下跌的预计,将为铁矿石谈判买方增添一个新的筹码。

综合上述因素,预测最终价格难以有大幅度的上涨,但由于谈判历史的沿革和三大铁矿石供货商垄断供应资源这一现实,估计价格有10%以内的提升幅度将在意料之中。

中国市场:

宏观调控抑制需求增长价格随钢市重创而下跌

近年来中国对铁矿石的需求逐年增长是有目共睹的。

2003年至2004年中国铁矿石表观消费量增长增幅高达29%,市场售价一日三变,矿石原料行业紧随钢铁行业之后成为第二个暴利性行业。

但2005年以来生铁产量增幅有所回落,而矿石产量增幅加大,供需面基本平衡。

据统计,05年1-11月份生铁产量22303.91万吨,较去年同期增长23.06%,日均产能67.59万吨,据此速度预计全年生铁产量为24669万吨,较2004年下降515.57万吨,降幅2.05%。

而铁矿石国内产量自1992年突破2亿吨以来,逐年大幅增长,到2004年原矿产量达3.1010亿吨。

据统计,2005年1-11月份我国国内原矿产量为3.532亿吨,比上年同期增长31.4%。

其中,1季度产量达到7216.1万吨,同比增长17.93%;2季度10168.77万吨,同比增长33.36%;3季度10466.28万吨,同比增长33.38%;11月单月产量达到3943.24万吨,同比增长34.35%。

2005年1-4季度我国铁矿石原矿产量及其增长率呈逐季递增态势,且均高于2004年各季度产量水平。

详见下图:

1-12月份各月铁矿石原矿产量及增幅对比图

其中河北地区铁矿石原矿产量累计3441.25万吨、辽宁地区7321.98万吨、内蒙古2676.94万吨,较去年同期分别增长30%、26.8%和42.5%;分别占全国总产量量的36.52%,19.90%,和7.27%。

详见下图:

2005年我国主要省市地区铁矿石原矿产量统计

进口:

仍维持较快增长,但增幅明显回落价格上涨

2002-2004两年时间内,中国铁矿石进口增幅86.55%,2003年为1.48亿吨,2004年进口铁矿石2.08亿吨,同比增长40.5%。

预计2005年中国铁矿石进口需求量增长3000万吨。

05年初铁矿石进口势头不减.保持每月2000万吨水平。

2005年1-11月铁矿石进口量累计已达到2.485亿吨;其中11月份我国进口矿总量为2728万吨,较上月增加501万吨,比去年同期增长736万吨,增幅36.94%,同比增幅较上月基本持平。

按此进口量计算,预计全年进口总量将再创新高,达到2.6-2.7亿。

其中,1季度进口铁矿石6323.69万吨,同比增长24.8%;2季度进口铁矿石6811.26万吨,同比增长44.7%;3季度进口铁矿石6768.04万吨,同比增长26.97%。

2004-2005年我国铁矿石进口累计总量对比统计

从进口国别来看,2005年中国进口铁矿石主要来源国家依次仍为澳洲、印度、巴西和南非等其他国家地区。

据国家海关总署统计,2005年1-11月份,从澳大利亚累计进口铁矿石10182.0万吨,同比增长43.49%,环比下降5%;从印度累计进口6280.40万吨,同比增长38.97%,环比增长0.46%;从巴西进口4920.98万吨,同比增长20.51%;从南非进口铁矿石930.85万吨,同比下降7.11%。

1-11月份累计从4国进口铁矿石22314.28万吨,约占进口总量的89.79%。

从下图可见澳洲铁矿石仍占据我国进口铁矿石市场首位,占进口总量的40.97%;其次分别是印度矿占25.27%;巴西矿石占19.80%。

上图:

巴西、澳大利亚和印度占我国进口铁矿石总量比例

海关统计,中国29个关口11月份进口铁矿石总量为2727万吨,比上月增长22.45%,占全年进口总量的11%。

从图中可见我国进口铁矿石主要在青岛、天津和宁波三大海关,占进口总量的57%,占总量的一半多,仅仅青岛海关就占34%。

图:

10-11月份我国进口铁矿石分关别统计对比图

库存方面,截止11月底,23个主要口岸进口矿剩余库存累计为3420万吨,全年主要港口库存总量仍偏高。

最高出现在7月中下旬,累计剩余库存3687万吨;最低出现在8月上旬及10月中下旬,累计剩余库存3200万吨,两者相差487万吨、15.22%。

值得一提的全年印度铁矿石库存水平下降趋势明显,1-11月份最高库存1200万吨,最低至480万吨,下降幅高达150%左右。

目前各港口印度矿总量仅有650万吨%。

详见下图:

23个主要港口铁矿石库存统计走势图

据海关统计,03年12月份进口到岸价格42.14美元,04年12月为60.13美元,同比增长42.69%;而04年国际市场铁矿石价格上涨幅度仅为18.6%,宝钢等十二家大企业年度进口精矿粉协议价也仅为32.27-32.76美元/吨。

04年海关进口价格上涨主要源于国内近千家经销商多途径采购,哄抬了主要是从印度进口的铁矿石价格,导致国内铁矿石价格高于国际市场,一些地区达到700-900元/吨的价位。

成为导致05年铁矿石到岸价格在高达68-71美元的原因之一。

为整顿市场秩序、避免无序竞争,商务部自2005年3月1日起实行铁矿自动进口许可管理。

仅允许通过资质认证的118家公司经营该业务。

不过商务部正考虑在此基础上,继续提高铁矿石进口资质的认定。

表观消费量再度下降

11月份我国铁矿石表观消费量8033.74万吨,较10月份下降约866万吨、12.08%。

详细情况参考下面表、图。

下表:

我国1-11月份国产铁矿石表观消费量统计表(单位:

万吨)

上图:

我国1-11月份铁矿石表观消费量对比图

国内价格行情方面:

进入2005年后,国内铁矿石市场随着钢材市场的振荡而振荡,但幅度小于钢材市场。

行业预期性价格上扬受国内钢坯出口退税政策取消以及进口铁矿石协议价格上涨71.5%打击落空,国内铁矿石市场至4月份开始进入市场下行通道,直到7月1日取消钢铁产品以产顶进的措施,才陆续缓解下跌势头。

但总体来说,全年受多方面因素不利影响,市场表现低迷,出现连续9个月下跌,最低价格比04年3月最高价格低了47.7%。

整体下跌趋势明显。

如下图所示:

具体看,全年铁精粉市场行情可分为如下几个阶段,见下图:

1~3月份:

受2004年年底铁精粉价格大幅上扬带动,厂商预期普遍看好,加上对国际谈判价格预期看涨的心理影响、又值钢材行情上扬,铁矿石价格与国内钢材价格走势基本同步行情平稳上涨。

华北地区从年初的760元/吨,一路上涨至900元/吨左右,累计涨幅达到了140元/吨。

3-4月份,国家宏观调控政策出台,从3月中旬到4月中旬国内铁矿石价格快速大幅度下滑。

华北地区价格由920元/吨左右下滑至670元/吨左右,下滑的幅度达到了250元/吨、27%,超过了前期涨价幅度。

4-5月份:

国家发改委于4月1日宣布取消钢坯等产品出口退税政策,国务院审议并原则通过首部《钢铁产业发展政策》,下游钢铁行业压力突现,4月中旬至5月中旬国内钢材市场持续疲软,价格较3月中旬累计下滑600元/吨左右。

但由于钢厂加紧采购,部分矿山停产整顿,华北地区铁精粉资源略显紧张,价格逆钢市而行呈现回升,截止到5月中旬已回升70元/吨、10%,至740元/吨左右。

5-6月份:

5月1日国家发改委再次发文宣布我国钢材出口退税由13%下调至11%;19日国家宣布取消铁矿石、生铁等产品加工贸易,国内铁精粉市场再度遇冷回落;

7-10月份:

7月1日我国取消钢铁产品以产顶进的措施,铁精粉市场跌势放缓,自至8月初,市场小幅回升走稳并一直延续到10月中下旬。

10-12月份:

受国内钢市深度疲软影响,钢企冬储采购较为谨慎,国内铁精粉市场持稳小幅回落以应对市场清淡需求。

11月唐山地区66%铁精粉干基出厂价格下降到600元/吨。

预计整个1月份铁矿石价格将继续保持低迷运行。

整个2006年行情方面,随着中国钢材需求增幅的回落,铁矿石需求增幅也将出现回落。

如果2006年钢材需求增幅在12%~14%的范围内,中国保持2005年的进口铁矿石水平,依靠国内增产就能满足钢铁生产的需求。

而供应方面,国际铁矿石投资增长,已经使今年国际铁矿石供给能力增加6200万吨,加上乌克兰600亿吨铁矿石储量需要开发国际市场。

预计国际市场供需大致平衡共略大于求,行情仍将在低价格走势中震荡。

国际海运市场市场:

总体呈现下降趋势。

纵观1月至12月初,巴西图巴朗至宝山、北仑航线海运运费最高达到40.67美元/吨,最低降到18.27美元/吨,差额22.49美元,降幅123.1%,相比2004年46.47美元/吨的最高报价,跌幅达到154.4%;澳洲西澳至宝山、北仑的海运费全年最高达到17.83美元/吨,最低为6.93美元/吨,差额10.09美元/吨,降幅157.3%,相比04年22.72美元/吨的最高运价,降幅高达227.8%。

年末好望角型海运费于近期大幅度下降,降低了进口原材料的运输成本。

有迹象显示,海运市场的疲软态势将持续进入2006年。

同时,印度方面铁矿石海运费今年也呈现下降趋势,为此,印度铁矿石到中国的成本与巴西铁矿石到中国的成本之间出现了明显的价差。

下图:

我国进口铁矿石好望角海运费走势图

下图:

我国进口印度铁矿石海运费走势图

(louyx编译)