电子行业各细分行业市场发展分析.docx

《电子行业各细分行业市场发展分析.docx》由会员分享,可在线阅读,更多相关《电子行业各细分行业市场发展分析.docx(11页珍藏版)》请在冰豆网上搜索。

电子行业各细分行业市场发展分析

电子行业各细分行业市场发展分析

1、OLED:

行业趋势明显,供不应求倒逼上游扩产

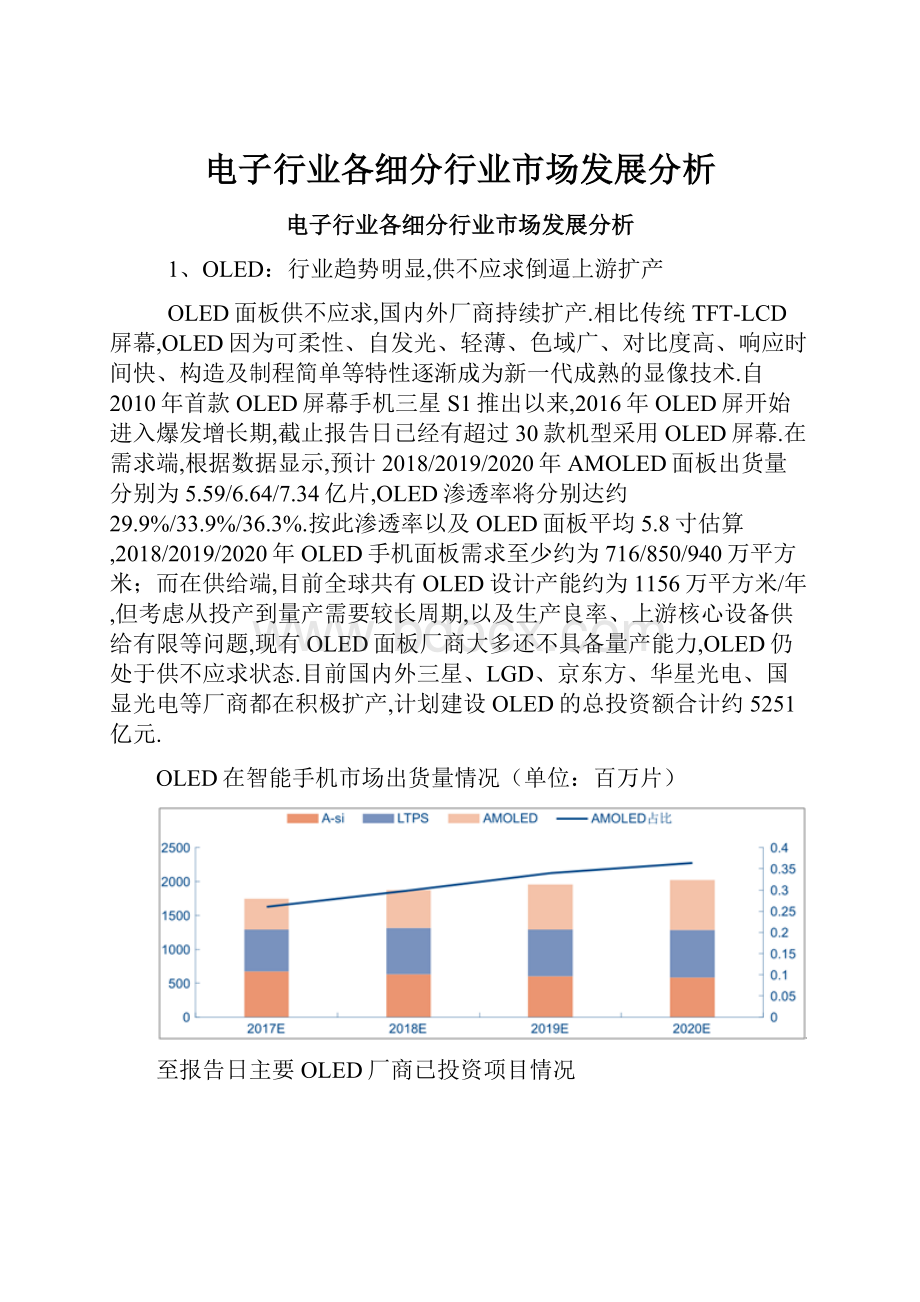

OLED面板供不应求,国内外厂商持续扩产.相比传统TFT-LCD屏幕,OLED因为可柔性、自发光、轻薄、色域广、对比度高、响应时间快、构造及制程简单等特性逐渐成为新一代成熟的显像技术.自2010年首款OLED屏幕手机三星S1推出以来,2016年OLED屏开始进入爆发增长期,截止报告日已经有超过30款机型采用OLED屏幕.在需求端,根据数据显示,预计2018/2019/2020年AMOLED面板出货量分别为5.59/6.64/7.34亿片,OLED渗透率将分别达约29.9%/33.9%/36.3%.按此渗透率以及OLED面板平均5.8寸估算,2018/2019/2020年OLED手机面板需求至少约为716/850/940万平方米;而在供给端,目前全球共有OLED设计产能约为1156万平方米/年,但考虑从投产到量产需要较长周期,以及生产良率、上游核心设备供给有限等问题,现有OLED面板厂商大多还不具备量产能力,OLED仍处于供不应求状态.目前国内外三星、LGD、京东方、华星光电、国显光电等厂商都在积极扩产,计划建设OLED的总投资额合计约5251亿元.

OLED在智能手机市场出货量情况(单位:

百万片)

至报告日主要OLED厂商已投资项目情况

截至报告日OLED厂商在建/计划建设项目情况

京东方性柔性OLED率先量产,有望打破三星垄断局面.可柔性为OLED需求旺盛的重要特性之一,而此前具备柔性OLED生产能力的厂商屈指可数,大部分厂商仅能生产刚性OLED.根据数据显示,目前在中小尺寸OLED面板市场,三星市占率高达约95%,处于高度垄断状态.国内厂商京东方、国显光电、天马等发布公告称将在2017年下半年陆续完成柔性OLED投产,而其中京东方成都6代AMOLED全柔性一期生产线日前已率先具备量产能力,领跑国内产线.作为国内面板龙头,京东方早在2012年即开始布局OLED,经过多条产线研发、试产,奠定了OLED相关生产技术与量产经验基础,有望打破三星垄断局面.

行业爆发设备先行,前中道设备约国外厂商占领制高点,后道设备国产替代空间约377亿元.与传统TFT-LCD面板相比,OLED面板设备区别主要集中在前道Array设备和中道Cell设备,而后道Module设备基本一致,但价值量提升了近2倍.根据统计,目前计划建设的OLED厂商总投资额约5251亿元,其中80%左右都将投入设备,按照前中后道投入占比7:

2:

1测算,未来三年前中后道设备市场空间分别达2941\840\420亿元.目前前道设备基本被美日韩企业垄断,主要供应商有爱发科、东京电子、AKT应用材料子公司、尼康、佳能等;中道设备中OLED核心设备也被日韩企业垄断,但国内检测设备厂商精测电子已经切入国内产线;后道设备由于技术壁垒相对较低,国内厂商凭借着与国际标准接近的设备水平和较低的价格,同时拥有较快的反应速度和良好的服务,近年来已初具竞争力,市场份额不断提升,目前模组段设备国产化为20%-30%,包括国内市占率第一的精测电子以及鑫三力(智云股份)、联得装备、集银科技(正业科技)、深科达等厂商预计受益.

2、接口:

无线充电/TypeC加速渗透

无线充电:

市场持续升温,产业链催化加强

无线充电持续升温,或成高端机型标配.无线充电功能早在2012年洛基亚Lumia810就得以实现,但由于2012-2015年智能手机创新点充足,无线充电亦并非刚需,因此一直并未推广.2015年之后智能手机创新放缓,无线充电基于可以摆脱充电线束缚、弥补续航能力不足缺陷的优势而受到青睐,并在当时出货量占据全球第一的三星推动下开始迎来增长期,苹果公司此前在AppleWatch2、iPhone7/7P上都配置了无线充电功能,此次重量级产品iPhoneX如预期配置无线充电功能,将进一步促进无线充电的渗透.根据数据显示,2015年全球无线充电接收器出货量达1.44亿台,同比+160%以上;预计2020/25年分别达到10/20亿台.据预测,全球无线充电市场将从2015年的17亿美元增至2019年110亿美元以上,4年CAGR约60%,2024年接近150亿美元.

支持无线充电智能手机梳理(括号内为上市时间)

苹果

三星

其他

iphonex(2017.9)

GalaxyS6/S6edge+(2015.8)

洛基亚Lumia810(2012.11)

iphone8(2017.9)

Note5(2015.9)

索尼Xperia(2012.12)

iphone8plus(2017.9)

GALAXYS7Edge(2016.02)

洛基亚Lumia930(2014.4)

iphone7(2016.9)

GalaxyS7(2016.03)

谷歌Nexus6(2014.10)

iphone7plus(2016.9)

GalaxyS8/S8+(2017.05)

YotaPhone(2015.2)

-

Galaxy领世旗舰8(2017.8)

摩托罗拉Droid(2015.11)

-

GalaxyNote8(2017.09)

-

2013-2025年全球无线充电设备出货量(单位:

百万台)

2014-2024年全球无线充电市场空间(单位:

十亿美元)

无线充电多种技术路径,Qi标准电磁感应成手机无线充电主流趋势.无线充电技术包括磁场感应、磁场共振、电场耦合、电磁波四种,业内推动的主要是磁场感应与磁场共振两种,目前以A4WP、PMA为标准的磁场感应技术主要应用于汽车,以Qi为标准的电磁感技术应则主要应用于以手机、手表为主的消费电子终端,未来两大阵营有望朝着整合路径发展,但短时间内由于A4WP、PMA技术难度较大,Qi标准将是消费电子技术主导.

四种无线充电技术对比

方式

电磁感应

电磁共振

电场耦合

电磁波

原理

法拉第电磁感应定律

使用相同共振频率传输

利用镭射传输

利用电磁波传输

距离

<10cm

1~10m

>100m

>10m

频率

125KHz,13.56MHz

10MHz

125KHz

1~10GHz

传输功率

1W~100KW

1k~100KW

100KW~1MW

>100MW

应用

手机、手表等

汽车、公车

RFID、传感器、军事领域

手机等

标准

Qi

A4WP、PMA

无

无

国外厂商占据芯片、方案设计高位,国内厂商瓜分材料、线圈、模组市场.以Qi标准下电磁感应技术为例,实现无线充电包括三个过程:

发射端对输入的电流进行降压、整流,发射端电流产生磁场,接收端在产生的磁场下形成电流.发射端由电源管理芯片、振荡器、功率放大器等组成,接收端由充电电池和控制电路组成,物料主要方面包括主控芯片、隔磁片、线圈、PCB、被动器件、电子变压器、结构件等.产业链上具体包含方案设计公司、磁性材料公司、电源管理芯片公司、传输线圈公司、模组厂商等,根据数据显示,产业链上利润占比最大的是芯片厂商、方案设计公司以及磁性材料厂商,传输线圈公司、模组厂商利润占比仅分别约为14%、6%.目前充电方案设计被国外高通、特拉斯、苹果等厂商垄断,芯片市场则被国外高通、博通、TI、IDT、NXP、MTK等厂商垄断,国内厂商在磁性材料、发射端和接收端线圈、模组等占据一定市场份额,包括信维通信、立讯精密、欣旺达、硕贝德、东山精密、顺络电子等.其中信维通信已具备方案设计/线圈/模组一体化能力,为三星供应了NFC/无线充电二合一模组;立讯精密成为applewatch无线充电供应商.

无线充电产业链

无线充电产业链主要厂商情况

项目

厂商

方案设计

高通、特拉斯、苹果、信维通信

无线充电芯片

高通、博通、TI、IDT、NXP、MTK

无线充电线圈

立讯精密、信维通信、硕贝德、顺络电子、东山精密

磁性材料

横店东磁、天通股份

模组

信维通信、立讯精密、欣旺达、德赛电池、

无线充电技术发展核心围绕“充电功率+充电效率”,接收端现行FPC方案,未来有望.改回线圈方案.接收端线圈模组目前有FPC和铜线绕线两种方案,现行的FPC方案有更薄、尺寸更小的特性,能够设计为多合一模组,但目前充电效率较低;而铜线绕线方案具有充电功率更高、内阻更小等方面优势,因此充电效率更高.随着未来手机电池容量持续提升,更加复杂的应用耗电速度加快,充电功率提升的需求变得更加强烈.接收端尽管短期内采用FPC方案,但未来有望朝着绕线方案发展,立讯精密、信维通信有望因此受益.

无线充电接收端方案对比

3、TypeC:

接口加速整合,未来三年市场空间超千亿

TypeC,有望加速整合,预计未来三年市场空间合计超千亿.TypeC全称USBTypeC,是USBTypeA/B的升级版本,由于其支持全功能、正反插、双向传输、兼容性强、尺寸小、速度快等特性,在产业巨头推动下逐渐形成产业链,现在被USB覆盖的所有领域在未来均可能被USB-Type-C取代,智能手机将是USBTypeC的主要增长力.2017年带有USBTypeC接口设备出货量约为5亿部,2019年将达约20亿部,CAGR高达约100%.其中2019年PC端渗透率将达80%,手机、平板端渗透率将达50%.目前市场上TypeC接口根据支持功能的级别价格各有不同,目前消费电子、电脑平板产品的TypeC还多是USB2.0方案,高端TypeC渗透仍需时日.按照电视、汽车、电脑及外设、手机平板ASP分别约为50、50、35、25元计算,2017-2019年TypeC市场规模分别约152/348/597亿元.国内连接器厂商立讯精密、鸿海、正崴等厂商有望受益.

不同级别TypeC方案价格

USBType-C方案

功能

出厂价(元)

入门级

普通数据和充电

~10

USB2.0+快充

普通数据和快充

~20

USB3.0/3.1+快充

高速数据和超快充

~40

全功能

高速+视频+PD

50+

带TypeC设备出货量(单位:

万部)

TypeC市场规模测算(单位:

亿元)

TypeC助力快充加速普及,低压快充有望成为主流方案.智能手机的电池容量与耗电需求的矛盾一直是没解决的用户痛点,在电池容量受限的情况下,快充技术逐渐成为刚需.快充系统包括快充标准、快充电源适配器、接口E-marker芯片、线缆、手机芯片、电池等多个部分,完善的快充系统需要对各个部分都根据使用标准进行涉及,目前市场上高通、联发科、OPPO、华为等均有自己的快充标准,充电方式则分为高压快充和低压快充两种,由于国产手机出货量在全球所占份额不断增大,并且HOV主导的低压快充在同等功率下充电效率更高、发热更少,预期未来有望成为主流快充方案.

主流快充方案一览

快充方案

快充方式

应用机型

充电接口

高通QuickCharge系列

高压快充

三星GalaxyS8系列、小米6、vivoXplay6、中兴Axon天机7、LGG6

Type系列/microUSB系列

联发科PumpExpress系列

高压快充

魅族Pro6、6Plus等机型

Type系列/microUSB系列

OPPOVOOC闪充系列

低压快充

OPPOR9、R9S等机型

Type-C/microUSB接口

华为SuperCharge系列

低压快充

华为P10、Mate9等机型

Type-C/microUSB接口

4、外观件:

玻璃引领非金属化趋势

机身后盖非金属趋势如期而至,玻璃、陶瓷成未来方向.我们在去年年度策略报告中讨论了5G对手机形态变化的逻辑,再加上无线充电、全面屏的爆发大趋势下,机身后盖非金属的趋势非常明显,今年下半年新推出的小米MIX2、iPhone8/8P、iPhoneX以及华为Mate10也都采用非金属材料,再次印证了机身后盖非金属化趋势,已经有多年发展历史并已经在性能上再次优化的玻璃,以及拥有硬度强、颜值高的陶瓷逐渐成为市场青睐方向.

2.5D到3D,玻璃背板/盖板市场空间超550亿元.从技术来说,2D、2.5D、3D玻璃主要区别是屏幕弧度,相比2D玻璃,采用2.5D玻璃的手机屏幕和机身整体视觉效果和手感都更佳,而3D玻璃则在此基础上进一步提升了性能.iPhoneX现阶段采用2.5D玻璃背板/盖板,但是此前已有三星S8系列率先使用3D玻璃背板/盖板,并且得到了市场好评,我们预计玻璃背板/盖板未来将朝着3D趋势发展.根据数据显示,按照玻璃盖板/背板渗透率2017、2018年分别0.15(0.2)、0.25(0.4)计算,预计2018年手机玻璃盖板/背板市场规模分别达240.75、321亿元,合计561.75亿元.

曲面盖板/背板带来的市场空间

手机型号

2017

2018E

智能手机出货量(亿台)

15.44

16.05

曲面玻璃盖板渗透率

0.15

0.25

曲面玻璃盖板均价(元)

70

60

手机曲面玻璃盖板市场规模(亿元)

162.12

240.75

平面/曲面玻璃背板渗透率

0.2

0.4

平面/曲面玻璃背板均价(元)

60

50

手机平面/曲面玻璃背板市场规模(亿元)

185.28

321

手机曲面玻璃合计市场规模(亿元)

347.4

561.75

陶瓷背板成有效补充,市场替代空间广阔.陶瓷后盖美观、耐摔,性能上优于玻璃,但受限于生产成本过高及产能有限,市场上仍然以玻璃为主,陶瓷成为玻璃盖板的重要补充品,亦是手机存量市场的区别化竞争亮点.从小米MIX去年率先采用陶瓷后盖开始,小米6、一加5、VivoXplay6、小米MIX2等新推出的机型仍然选择了陶瓷背板.根据市场最新销售数据,小米Q2出货量达2760万台,同比增长102.6%,其中主要增长来自小米6的销售,进一步说明陶瓷市场空间不可忽视.按照2017Q2全球37310万部出货量计算,假设小米出货产品皆为陶瓷机型,则渗透率约为6.4%.目前陶瓷渗透率限制因素主要为生产良率过低导致成本过高,未来若生产问题得到解决,则有望进一步提升市场渗透率,市场替代空间广阔.